Условия выдачи ипотеки в сбербанке в 2021 году

Содержание:

- Основные пункты и содержание типового ипотечного соглашения

- Особенности ипотеки с господдержкой от Сбербанка

- Страхование ипотеки в Сбербанке

- Ипотечный калькулятор: что и зачем?

- Порядок оформления ипотеки

- Список необходимых документов

- Виды и условия ипотеки Сбербанка в 2021 году

- Проблемы с погашением ипотеки

- Пакет документов

- Возможные дополнительные расходы

- Сбербанк, отдел ипотечного кредитования: телефоны в Москве

- Ипотека Сбербанк 2018

- Процентная ставка по ипотеке

- Условия кредитования

- Для чего создан ипотечный центр Сбербанка

Основные пункты и содержание типового ипотечного соглашения

Типовой договор об ипотеке – это шаблон основного документа, который заключается на последнем этапе оформления. Он включает все необходимые разделы и пункты, но без указания конкретных параметров кредита и персональных данных заемщика.

Главная задача проекта договора – познакомить заблаговременно заемщиков с общими условиями кредитования ипотеки в Сбербанке.

Содержание типового ипотечного соглашения:

- сумма займа;

- срок кредитования;

- валюта ссуды;

- процентная ставка

- количество ежемесячных платежей и их периодичность;

- изменение параметров ипотеки при ЧДП;

- варианты оплаты займа по месту нахождения заемщика;

- обязанность клиента оформить иные соглашения;

- обеспечение по ипотеке и требования к нему;

- цель кредитования;

- штрафные санкции при нарушении условий договора;

- информация по уступке прав требования третьим лицам;

- согласие заемщика с общими условиями ипотечного договора;

- заявление на сопутствующие услуги;

- положение о взаимодействии кредитора и заемщика;

- порядок предоставления кредита;

- персональные данные созаемщика;

- закладная;

- целевое использование средств и как его доказать Сбербанку;

- согласие на передачу ПД третьи лицам;

- заверения и гарантии;

- согласие на запрос информации в БКИ;

- адреса и реквизита сторон.

В документе прописывается идентификационный номер, дата и место заключения – данное условие обязательно и не может быть осуществлено после заключения договора.

Особенности ипотеки с господдержкой от Сбербанка

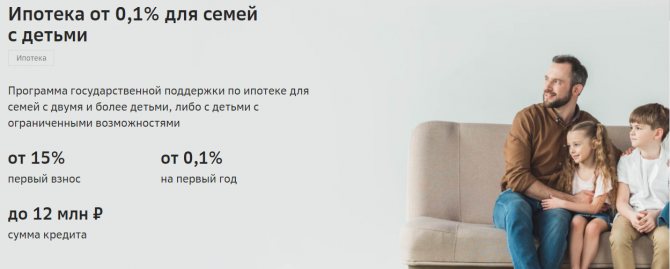

В соответствии с условиями господдержки, клиент может оформить ипотечный займ по программе «Приобретение готового жилья» или по программе «Приобретение строящегося жилья», на льготных условиях. Те семьи, у которых с начала 2021 года и до конца 2022 года родится второй или третий ребенок, смогут получить ипотеку под 4,7% годовых. В список жилых помещений входят как квартиры, так и частные дома. Одним из требований Сбербанка, является приобретение аккредитованного жилья только от юр. лица (подрядчика или застройщика).

Требования к заемщику:

Требования к заемщику:

- Рождение 2-го или 3-го ребенка в период с 01.01.2018 по 31.12.2022; ребенок, являющийся гражданином РФ, рожденный не позднее 31.12.2022г., которому установлена категория «ребенок-инвалид».

- Гражданство — РФ (оба родителя должны быть гражданами РФ);

- Возраст заемщика — от 21 до 75 лет;

- Стаж работы — 6 месяцев на нынешнем месте работы и 12 месяцев общего стажа за последние 5 лет.

В список созаемщиков включается сам заемщик, а также его супруг(а) вне зависимости от количества рожденных детей, платежеспособности и возраста. Супруг(а) не входит в список созаемщиков только если это прописано в брачном договоре, а также не является гражданином (гражданкой) РФ. Остальные требования для будущих созаемщиков идентичны требованиям, предъявляемым к заемщику.

Страхование ипотеки в Сбербанке

Ипотеку не оформят без страхования предмета залога – самого конструктива недвижимости. Дополнительно банк попросит застраховать жизнь и здоровье титульного заемщика, а при отказе повысит ставку на 1 п.п.

Застраховаться можно в «дочке» Сбера – компаниях «Сбербанк-Страхование» и «Сбербанк-Страхование жизни». Основное преимущество состоит в снижении стоимости полисов на 10% ежегодно.

Однако страховаться в «дочке» необязательно, особенно если другая компания предлагает более выгодные условия. Выбирать можно любую СК из списка аккредитованных при Сбербанке – загрузите его здесь (файл PDF).

Читайте подробно:

Об ипотечном страховании

Ипотечный калькулятор: что и зачем?

Калькулятор ипотеки – это онлайн программа, способная рассчитать необходимые данные для будущих заемщиков.

С помощью калькулятора можно получить следующую информацию:

- ежемесячный платеж. Программа поможет подобрать наиболее удобную сумму с учетом ваших доходов;

- период, в течение которого будут происходить платежи в счет погашения;

- процентная ставка по кредиту;

- сумма переплаты.

Данные можно вывести в виде таблицы. В ней будут указана информация по каждому периоду. Стоит отметить, что данные, предварительные и в ходе одобрения ипотеки, могут измениться.

Кому будет полезна программа:

- тем, кто планирует приобретение недвижимости с использованием заемных средств;

- тем, кому необходимо провести рефинансирование уже имеющегося ипотечного кредита;

- тем, у кого нет возможности посетить банк, но нужны предварительные данные для принятия решения;

- тем, кто является держателем зарплатной карты Сбербанка;

- тем, кто является льготником – для предварительного расчета кредита по сниженной ставке.

Данные в программе обновляются регулярно, поэтому расчет будет актуальным. Существует возможность рассчитать аннуитетные или дифференцированные платежи.

Порядок оформления ипотеки

Оформление договора ипотеки подразумевает несколько этапов:

- Вносится первоначальный взнос, совершается сделка купли-продажи и подписание ипотечного договора. В этот же период происходит окончательное согласование графика ежемесячных выплат.

- Регистрация собственности проводится при личном посещении органов Росреестра или удаленно через специальный сервис Сбербанка. Последний вариант позволит вам снизить процент по ипотеке.

Недвижимость будет оформлена после уплаты госпошлины и предоставления необходимой документации – 4 экземпляров договора купли-продажи, по одному для каждого участника сделки, правоустанавливающих документов продавца и заявления на регистрацию.

- Спустя 10 рабочих дней с момента подачи документов вы получаете выписку из ЕГРН и становитесь счастливым обладателем собственного жилища, а кредитор перечисляет денежные средства продавцу.

Перечень необходимых документов

На каждом этапе оформления ипотечного кредита от заемщика требуется предоставление различных документов. На момент подачи предварительной заявки вам потребуется:

- Анкета, которую можно заполнить на бумажном носителе в отделении Сбербанка или через интернет.

- Паспорт гражданина РФ.

- Документы, подтверждающие реальный доход и занятость заемщика. К этой категории относят копии трудовых книжек и договоров, справки 2-НДФЛ или по форме банка, выписки с расчетных счетов. Информация, предоставленная в них должна соответствовать действительности. За подделку документов предусмотрено уголовное наказание. Вот почему не стоит предоставлять в банк ложные сведения.

После получения одобрения по ипотечному кредиту в Сбербанк нужно донести документы, на основании которых будет совершена оценка и страхование приобретаемого имущества, доказательство уплаты первоначального взноса – расписку продавца или выписку со счета клиента.

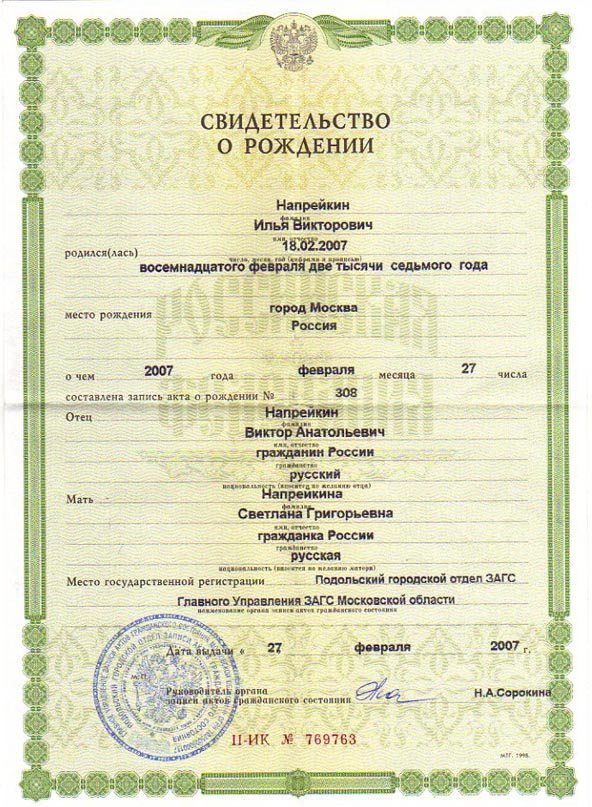

При участии в семейных ипотечных программах дополнительно предоставляются свидетельства о браке и о рождении детей, сертификат МК и справка об остатке средств материнского капитала. В зависимости от ситуации, кредитный инспектор может затребовать и иные документы.

Первоначальный взнос

После одобрения ипотечного кредита и подписания необходимой документации в кассу Сбербанка вносится заранее оговоренный первоначальный взнос. Это можно сделать следующим образом:

- Наличными деньгами в кассу банка.

- Путем безналичной оплаты.

- Зачет средств материнского капитала.

Список необходимых документов

Примечательно, что для постоянных клиентов Сбербанка процедура подачи заявки на участие в госпрограмме поддержки ипотечного кредитования предельно упрощена.

Физические лица, которые получают заработную плату на банковскую пластиковую карту или индивидуальный счет в Сбербанке, должны предоставить при отправке заявления данные своего гражданского паспорта. Можно предъявить его при личном посещении ближайшего отделения организации.

При авторизации пользователя в сервисе ДомКлик с помощью Сбер ID заполнение анкеты происходит полностью в автоматическом режиме.

В качестве второго государственного документа для идентификации личности клиента банк может запросить:

- водительские права (независимо от категории);

- удостоверение, подтверждающее статус военнослужащего;

- удостоверения сотрудника, занимающего должность в федеральных органах власти;

- заграничный паспорт;

- военный билет;

- карточку СНИЛС.

Остальные категории заявителей, не входящие в список зарплатных клиентов банка, должны предоставить документы для подтверждения доходов:

- справка формы 2-НДФЛ;

- заверенная работодателем выписка из трудовой книжки;

- справка по форме Сбербанка.

Кроме того, подтвердить свою занятость и размер стабильного ежемесячного дохода клиент может путем предъявления карточки СНИЛС. Оператор Сбербанка самостоятельно потребует в ПФ выписку из лицевого счета заявителя.

В список обязательных документов входит анкета, которую заемщик заполняет при обращении в банковскую организацию.

Планируя принять участие в ипотеке с господдержкой, рекомендуется уточнить полный список всех необходимых документов для предъявления в Сбербанк. Нередко сотрудники организации могут запросить дополнительную документацию (справку о составе семьи, детские метрики).

При использовании в качестве залога любой недвижимости, уже имеющейся в собственности у заявителя, потребуются документы на право собственности на имущество.

Виды и условия ипотеки Сбербанка в 2021 году

Мнение эксперта

Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Выбор ипотечной программы зависит от приобретаемой недвижимости, срока кредитования, возможности получить субсидию по месту работы.

Покупка готового жилища

Программа рассчитана для покупки квартиры на вторичном рынке. Сбербанк устанавливает достаточно жесткие требования к приобретаемому жилью, проводя дополнительные проверки и оценки. Даже при соответствии заемщика базовым требованиям, банк имеет право отказать в кредите из-за несоответствия недвижимости.

| Процентные ставки | С акцией «Витрина» | Без акции «Витрина» | Надбавки |

| Базовые ставки | 10,8 | 11,1 | + 0,2% если ПВ от 15-20%;+ 0,3% если клиент не имеет зарплатной карты;+ 0,1% при отказе от электронной регистрации;+ 1% при отказе от страхования;+ 0,6% при оформлении по двум документам. |

| Акция «Молодая семья» | 10,3 | 10,6 |

- первоначальный взнос от 15%;

- срок кредитования до 30 лет;

- минимальный размер займа (зависит от стоимости кредитуемого объекта недвижимости) – от 300 тыс.

При соответствии льготной программе, заемщик может получить субсидию на покупку недвижимости по программе «Молодая семья».

Покупка строящегося жилья

Оформить квартиру в ипотеку можно в строящемся или новом здании от застройщика. Минимальный первоначальный взнос – 15%.

Специальные условия доступны при оформлении ипотеки по льготной программе. К примеру, молодая семья до 30 лет может получить субсидию от государства на погашение задолженности.

| Программа | Ставка | Надбавки |

| Базовые ставки | 10,5% | + 0,2% если ПВ в пределах 15-20%;+1% при расторжении договора страхования жизни;+0,3% — для заемщиков без зарплатной карты Сбербанка;+0,1% — при отказе от «Сервиса электронной регистрации»;+ 1% при отказе от страхования;+0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%. |

| С субсидированием до 7 лет | 8,5% | |

| С субсидированием от 7 лет | 9% |

Строительство жилого дома

Оформить ипотеку можно на строительство дома по ставке 11,6%. В данном случае минимальный первоначальный платеж составляет 25%.

Возможные надбавки:

- +0,3% — если заемщик не является зарплатным клиентом;

- +1% — до момента регистрации ипотеки;

- +1% — при расторжении договора страхования жизни и здоровья.

Покупка загородной недвижимости

Ипотечный кредит, рассчитанный на приобретение или строительство дачи (садового дома) и других строений потребительского назначения. Выдается при первоначальном взносе от 25% на срок не более 30 лет. Процентная ставка фиксированная, но может измениться за счет надбавок:

- +0,3% если у заемщика официальная зарплата переведена в Сбербанк;

- +1% до момента регистрации ипотеки;

- +1% при расторжении договора страхования.

Строительство гаража

Ипотечная программа, нацеленная на строительство или покупку гаража, была запущена в 2018 году.

Условия получения:

- ПВ от 25%;

- срок ипотеки – до 30 лет;

- сумма займа, при оформлении без залога под поручительство – до 1,5 млн. руб.

Ипотека с материнским капиталом

Материнский сертификат – еще одна программа помощи ипотечным заемщикам. Полученный капитал можно использовать в качестве первоначального взноса либо в дальнейшем, для погашения начисленных процентов.

Минимальная сумма по ипотеке – 300 тыс. Выдается займ под 10,2%, с возможными надбавками:

- +1% — в случае прекращения договора страхования;

- +0,3% — для лиц без зарплатной карты Сбербанка;

- +0,1% — при оформлении без сервиса электронной регистрации;

- +0,3% — для клиентов, не подтвердивших свой доход при внесении первоначального взноса от 50%.

Вопрос эксперту: можно ли использовать материнский капитал для получения ипотеки? Отвечает начальник отдела развития залогового кредитования Сбербанка Алексей Трубников.

https://youtube.com/watch?v=videoseries

Военная ипотека

Всем участникам накопительно-ипотечной системы (НИС) банк предлагает льготные условия кредитования:

- возраст заемщика на момент последней выплаты – не старше 45 лет;

- сумма займа до 2,502 млн. рублей;

- процентная ставка 9,5% годовых;

- первоначальный взнос 20%;

- срок кредита до 20 лет.

Получить военную ипотеку можно с привлечением материнского капитала.

Важно! Оформить залог необходимо в пользу банка и Росвоенипотеки до момента полного погашения.

Проблемы с погашением ипотеки

Если у заемщика возникают проблемы с гашением задолженности, имеет смысл не затягивать, а обратиться в Сбербанк за помощью. В данный момент действуют, как минимум, два варианта: реструктуризация по правилам банка и кредитные каникулы по закону.

Реструктуризация кредита

Реструктуризация позволяет:

- отсрочить погашение кредита;

- увеличить срок ипотеки, чтобы уменьшить сумму ежемесячного платежа;

- если ипотека валютная, ее можно перевести в рубли.

Реструктуризация предоставляется по заявлению заемщика, если он может подтвердить свое тяжелое финансовое положение. Например, если он потерял работу или серьезно заболел.

Ипотечные каникулы

Трудная жизненная ситуация – повод просить об ипотечных каникулах. Сейчас для этого есть два основания:

- по ст. 6.1-1 ФЗ «О потребительском кредите»;

- по закону о кредитных каникулах в связи с пандемией.

Заявление можно подать в электронном виде через своего ипотечного менеджера.

Пакет документов

Он включает в себя документы:

- Устанавливающие личность (паспорт РФ с регистрацией);

- О трудовой занятости;

- О доходах.

При условии одобрения заявки заемщик предоставляет в банк также документы на приобретаемое в ипотеку жилье.

Для оформления ипотеки сотрудник Сбербанка в основном должен использовать те же документы, что и другой заемщик. Другое дело, что копии основных документов заемщика – служащего банка – уже есть в его личном деле в отделе кадров, и к его трудовой занятости вопросов не возникает.

Размер официального дохода банковского служащего хорошо известен его руководству, и размер перечислений денег на зарплатный счет для работника кредитного отдела, оформляющего ипотеку сослуживцу, не представляет секрета.

Основное удобство сбора документов на ипотеку для сотрудника Сбербанка – возможность собрать их, не покидая рабочего места.

Помимо перечисленных документов для получения ипотеки соискатель, работник Сбербанка, должен подать заявку. Она требуется для наиболее полного отражения информации о заемщике.

Возможные дополнительные расходы

На этапе подготовки к обращению в банк для того, чтобы принять участие в ипотечном кредитовании на льготных условиях, важно быть готовым к возможным дополнительным расходам. Это позволит заранее рассчитать размер необходимой суммы для покупки недвижимости

Необходимо учесть обязательное условие страхования недвижимости, которая послужит предметом залога. В качестве залогового обеспечения банк может принять недвижимость, которая уже есть у заемщика. Возможно и использование в качестве залога квартиры, которая будет приобретена на полученные в банке деньги. В любом случае, потребуется потратить дополнительные средства на страховой полис. Объект залога должен быть застрахован от пожара, стихийных бедствий. Полная стоимость страхового полиса определяется компанией страховщиком в индивидуальном порядке, поскольку на нее влияет множество факторов.

Планируя взять ипотеку, рекомендуется предварительно уточнить расходы на страхование залогового имущества. Страхование объекта недвижимости возможно только после сдачи дома в эксплуатацию. Таким образом, приобретая квартиру в строящемся доме, не потребуется предъявлять страховой полис до того, как объект не будет завершен.

В список дополнительных платных услуг, предлагаемых Сбербанком для своих постоянных клиентов, входят:

- электронная регистрация;

- страхование здоровья и жизни;

- опция «Сберздоровье»;

- .

Преимущества участия в госпрограмме субсидирования ипотеки

К самому важному достоинству данного проекта необходимо отнести низкий процент за использование ипотечных средств. Данная программа позволяет улучшить жилищные условия каждому гражданину

Сбербанк с помощью сервиса ДомКлик предлагает к продаже только объекты недвижимости, заслуживающие доверие у потенциальных покупателей. Эта услуга заметно снижает риск приобретения квартиры у недобросовестных застройщиков.

Активное внедрение современных технологий дает возможность клиентам обратиться за ипотечными средствами, а также подобрать подходящий для покупки вариант в режиме онлайн. В этом случае посетить отделение банка потребуется один раз для подписания договора. Данная форма обслуживания позволяет заметно экономить время, а также повысить качество обслуживания клиентов данной финансовой организацией.

Параллельно с улучшением жилищных условий граждан, данная государственная программа служит действенной мерой поддержки для компаний, которые занимаются строительством объектов жилой недвижимости на всей территории страны. Это положительно воздействует на экономику в государственных масштабах.

Учитывая востребованность данного проекта среди населения, есть вероятность продления программы государственной поддержки ипотечного кредитования на неопределенный период времени.

Сбербанк, отдел ипотечного кредитования: телефоны в Москве

В Москве на сегодняшний день действуют 25 отделов кредитования.

1. Сбербанк “Смоленский”. Смоленский б-р, 4. Тел. +7(499) 500-00-05, далее 1, потом доб. номер:

- сопровождение кредитов: 30-44-01;

- менеджеры по ипотеке: 30-44-04;

- начальник: +79253645776.

2. “Юго-Западный”. Сбербанк, ипотечный центр – Никулинская, 25: телефон +7(499) 500-00-05, набрать 1, затем добавочный:

- сопровождение: 30-22-66;

- менеджеры ответят по 30-23-44, 30-23-48;

+79151158047 – руководитель.

3. “Якиманка”. Б. Якиманка, 18. +7(499) 500-00-05, потом 1, далее номер:

- 31-14-90, 31-11-36, 31-12-22, 31-11-21, 31-13-58;

- +79163801926 – начальник.

4. “Каховка”. ул. Каховка, 23. +7(499) 500-00-05, далее 1, после доб. номер:

- сопровождение: 31-21-71, 31-21-80;

- менеджеры по ипотеке: 31-22-22, 31-22-10;

- руководитель: +7(916) 997-72-99.

5. “Арбат”. Сбербанк на Новом Арбате, 17 – ипотечный центр: телефон +7(499)500-00-05: доб. 33-5396. Также отвечают:

- +7(916) 748-62-57 – сопровождение кредитов;

- +7(985) 440-35-35 – начальник.

6. “Крылатский”. Рублевское шоссе, 42 корпус 1. +7(499)500-00-05:

добавочные номера 33-5817, 33-5823 – сопровождение кредитов;

+7(915) 279-81-87 – руководитель.

7. “Маяковский”. ул. Садовая-Кудринская, 25. +7(499)500-00-05: доб. 34-6319, доб. 34-6321. +7(967) 068-06-06 – руководитель.

8. “Октябрьское поле”. Сбербанк на Расплетина, 10: телефон ипотечного отдела +7(499)500-00-05, доб. 345120, 345124 или 345150. По номеру +7(925) 858-22-82 ответит руководитель.

9. “Марксистский”. ул. Марксистская, 19. +7(499)500-00-05, затем 1, далее номер 352338.

10. “Авиамоторный”. Шоссе Энтузиастов, 14. +7(499)500-00-05, потом 1, после – доб. номер:

- менеджеры по ипотечному кредитованию: 35-1321, 35-1309, 35-1314, 35-1169,35-1260, 35-1133, 35-1340;

- сопровождение: 35-1980, 35-1360 или +7(919) 109-1392; +7(919) 109-1398;

- руководитель: 35-1165.

11. “Кузьминский” Волгоградский проспект, 92. +7(499)500-00-05, после – 1 и добавочный согласно запросу:

- менеджеры: 42-6630, 42-6629, 42-6628, 42-6608;

- сопровождение ипотеки: 42-6625, 42-6793;

- руководитель: 42-6602.

12. “Новокузнецкий”. ул. Новокузнецкая, 18/10. стр.3. +7(499)500-00-05, затем 1 и номер 444547 или 444544. Тел. руководителя +7(967) 238-00-87.

13. “Люблинский”. ул. Люблинская, 38. +7(499)500-00-05, потом набрать 1 и доб. номер:

- менеджеры: 36-1366, 36-1376, 36-1357, 36-1359;

- сопровождение: 36-1363, 36-560;

- руководитель: 36-1344 или просто +79191093258.

14. “Алтуфьевский”. ул. Череповецкая, 20. +7(499)500-00-05, в тоновом режиме набрать 1 и один из номеров: 37-4284, 37-4246, 37-4236 или +7(962)9742606. Руководитель: +7(925)638-98-28.

15. “Сретенка”. ул. Сретенка, 17, стр. 1. +7(499) 500 00 05 , далее 1 и добавочный 382937 или 381116. Руководитель: +7(901)799-64-29.

16. “Преображенский”. Преображенская площадь, 7а, стр. 1. +7(499)500-00-05, далее 1 и затем номер: 39-17-08, 39-17-09 или 39-17-07. Руководитель: +7(926)144-48-40.

17. “Красные ворота”. ул. Каланчевская, 15. +7(499)500-00-05, в тоновом режиме 1, далее номер согласно запросу:

- менеджеры: 39-53-34, 39-53-31, 39-53-36, 39-53-35;

- сопровождение: 39-53-32, 39-53-33;

- руководитель: 39-53-30 или +7(926)-433-60-20.

18. “Тверская”. Сбербанк на ул. Тверская, 22: телефон ипотечного отдела +7(499) 500-00-05, затем 1 и один из номеров: 407696, 407665 или 407680. +7 (967) 237-30-70 – руководитель.

19. “Менделеевский”. ул. Сущевская, 20. +7(499)500 00 05, добавочный 403281, 403287, 403283, 403293. Руководитель: +7(916)018-84-57.

Это первое отделение ипотечного кредитования, и оно до сих пор работает. А отдел ипотеки в районе Достоевской был закрыт.

20. “Бескудниково”. Дмитровское шоссе, 64, корп. 2. +7(499) 500-00-05, затем 1 и доб. номер 408326. Руководитель: +7(968)730-88-64.

21. “Кантемировский”. ул. Кантемировская, 3. корп. 5, стр.2. +7(499) 500-00-05, далее в тоновом режиме 1 и номер: 41-38-05. Руководитель:

41-38-04.

22. “Южный”. ул. Днепропетровская, д.3, корп.5 +7(499) 500-00-05, затем 1 и доб. номер исходя из вопроса:

- сопровождение кредитов: 415416 или 415419;

- менеджеры: 415417, 415418 или 448726;

- руководитель: 448725, мобильный +7 (903) 588-18-84.

23. “Бутово”. ул. Старокачаловская, д. 1, корп.1 +7(499) 500-00-05, после 1, далее добавочный номер:

- сопровождение: 413964;

- менеджеры по ипотеке: 413969, 413970, 413971 или 448712;

- ио руководителя: +79164405126.

24. “Вавилова” ул. Вавилова, 19. +7(495)500-00-05, набрать 1, добавочный номер согласно вопросу:

- сопровождение: 17437;

- менеджеры: 16484 или 14581.

- руководитель отвечает по мобильному +7(985) 4132373.

Ипотека Сбербанк 2018

Каждый человек рано или поздно задается мыслью о том, что пора бы уже улучшить свои жилищные условия. Кто-то хочет жить в просторной и светлой квартире, а кто-то наоборот мечтает о своем уютном домике. Но на исполнение ваших желаний не всегда может хватить денежных средств, ведь жилье стоит очень больших денег. Как же быть в таких ситуациях и к кому обратится за помощью?

Мы ответим на ваш вопрос и подробно расскажем, как быть в этой ситуации. Первое, что вы можете это копить и копить, но на это уйдут года. Но есть еще и второй вариант решения вопроса, это взять ипотеку в Сбербанке.

Давайте подробнее рассмотрим второе решение.

Ипотечный кредит – это линейка кредитов предназначенных на осуществление покупки жилья. Отличительная особенность этих кредитов – это более долгий срок кредитования (до 30 лет) и меньшие процентные ставки (от 11,4% годовых).

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 4,1% |

| Газпромбанк | от 4,7% |

| Тинькофф | — |

| ВТБ | от 5% |

| Банк «Открытие» | от 4,7% |

| Абсолют Банк | от 4,1% |

| Альфа-Банк | от 5,99% |

| от 6% | |

| от 3,99% | |

| ДОМ.РФ (АИЖК) | от 4,7% |

| Райффайзенбанк | от 4,99% |

| от 3,2% | |

| от 4,69% | |

| от 5,5% | |

| от 4.6% | |

| от 4,6% | |

| от 4,8% | |

| от 5,9% | |

| от 5,29% | |

| от 4,84% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) | 4,1% |

| Готовая недвижимость (на вторичном рынке) | 7,7% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 0,1% |

| Строительство жилого дома | 9,2% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,9% |

| Кредит на гараж (машино-место) | 7,9% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «Ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Если вам нужна срочная юридическая консультация, рекомендуем позвонить нашим партнерам во всех регионах России:

8 (499) 350-55-06 доб. 173

8 (812) 309-06-71 доб. 730

8 (800) 555-67-55 доб. 713

Условия кредитования

Условия ипотечного кредита в Сбербанке гораздо более лояльные, чем в любом другом финансовом учреждении. Вот почему именно услуги Сбербанка и стали столь популярными среди жителей не только России, но и других стран мира.

Кроме того, ипотеки Сбербанк выдает с условиями любых государственных программ, что делает их более привлекательными. Ведь не все банки участвуют в этих программах и поэтому вполне могут отказать в выдаче кредита на таких условиях, ссылаясь на свое неучастие в данном проекте. Ипотека в Сбербанке условия может иметь самые разные, и зависят они напрямую исключительно от того, по какой именно программе заемщик оформил договор займа. К этому вопросу следует подходить особо внимательно, ведь в дальнейшем изменение условий будет невозможно. А вот полноценная перекредитация по договору вряд ли будет предоставлена банком.

Возможные кредитные программы

Условия кредитования достаточно выгодные, Сбербанк предусматривает участие во всех возможных государственных программах, которые действуют на этот момент. К наиболее популярным в последнее время эксперты относили получение ипотечного кредита молодыми семьями на льготных условиях, ипотеки для военнослужащих.

Зачастую, помимо основного перечня документов, нужно представить дополнительно выписки из домовых книжек, которые подтверждают необходимость улучшения жилищных условий.

Также при ипотеке в Сбербанке предусматривается возможность частичного погашения задолженности при помощи сертификата на материнский капитал. В таком случае он может быть использован не только при изначальном оформлении ипотечного кредита, но также и в дальнейшем для частичного погашения уже имеющейся суммы задолженности.

Процентные ставки

Все проценты для ипотечного кредитования определяются в индивидуальном порядке. По ипотекам они колеблются от 12,5 до 16,5%, в зависимости от того, по какой кредитной программе будет подписан договор. Минимальная процентная ставка предусматривается по кредитам для молодых семей. При этом надо понимать, что на процентную ставку по кредитному договору напрямую влияет целый ряд факторов. В частности, оформить ипотечный кредит со значительно меньшей процентной ставкой можно, если:

- предварительно оформить договор страхования своей жизни, а также имущества (которое планируется брать в ипотеку);

- внести первоначальный взнос (минимум 15%);

- оформить кредит на срок до 15 лет;

- предоставить полный перечень документов, подтверждающих уровень дохода и трудоустройство;

- дополнительно указать по договору залоговое имущество (не то, которое берется в ипотеку, а дополнительное).

Каждый из этих факторов в среднем способен снизить процентную ставку на 0,5-1%

Именно поэтому предварительно важно проанализировать все эти параметры и, возможно, более тщательно подготовиться к требованиям банка. Ведь взять справку о доходах на предприятии проще, чем в дальнейшем переплачивать дополнительные проценты на протяжении всего срока кредитования

Кроме того, дополнительным положительным фактором будет являться то, что клиент получает доход на карту Сбербанка. В данном случае это является большим преимуществом в пользу надежности заемщика. В этой ситуации подобное может выступать и полноценной альтернативой копии трудовой книжки, а также справки об уровне доходов потенциального заемщика, так как все эти цифры банк и так видит в момент подачи заявки на ипотечный кредит.

Требования к жилью

На самом деле ипотечный кредит в Сбербанке может быть оформлен вовсе не на любое жилье, какое пожелает приобрести заемщик.

Предварительно перед подписанием ипотечного договора потенциальный заёмщик должен предоставить выбранные варианты в офис банка и уже после утверждения составлять документальное соглашение. Именно по этой причине менеджер банка при проведении консультации рекомендует сразу выбрать несколько вариантов, чтобы было из чего выбрать. По общему правилу жилье может быть выбрано в соответствии с таким основными параметрами:

- срок эксплуатации дома не более 3 лет, износ не больше 20%;

- вторичное жилье кредитуется в редких случаях;

- охотно выдаются займы на покупку жилья в новостройках либо при вложении средств в недостроенные объекты.

Часто могут просто порекомендовать проверенного застройщика, с которым банк уже давно сотрудничает.

Для чего создан ипотечный центр Сбербанка

В рамках одного офиса обслуживания физических лиц сложно создать оптимальные условия для всех клиентов. Если со стандартными платежными операциями и оформлением обычных кредитов сложностей не возникает, то клиенты-ипотечники часто сталкивались с проблемами.

Конечно, оформление жилищных займов можно провести и в обычных офисах, как это делалось много лет, но если есть возможность, лучше обратиться в ипотечный центр Сбербанка. Его преимущества:

- ориентирован только на ипотечных заемщиков. Здесь есть все, чтобы клиент смог выполнить все необходимые действия для оформления без больших временных потерь и беготни;

- созданы комфортные условия для совершения сделок с недвижимость. Часто собственников и покупателей бывает много, поэтому для удобства сделки заключаются в просторных кабинетах, а не за простой банковской стойкой;

- есть банковские ячейки, с помощью которых совершаются расчеты с продавцами, делается передача первого взноса;

- все сотрудники в штате прошли обучение именно по направлению ипотечного кредитования. Все ипотечные центры Сбербанка в Москве и других городах имеют в штате юриста по недвижимости;

- обслуживание в рамках одного окна. Это касается консультирования, приема заявки, сбора и проверки документов, заказа услуг оценщика, страхования заемщика и недвижимости, заключение договоров и соглашений — все делается в одном месте, что весьма удобно.

Кредит наличными Тинькофф Банк

| Макс. сумма | 2 000 000Р |

| Ставка | От 8.9% |

| Срок кредита | До 3 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 18 лет |

| Решение | 2 минуты |

Центры ипотечного кредитования Сбербанка обеспечивают более комфортное и быстрое оформление жилищных ссуд. Граждане получают более квалифицированную поддержку специалистов, которые обучены именно по части ипотеки.