Кредитные карты сбербанк

Содержание:

- Погашение долга и закрытие карты

- Кредитная карта Сбербанка. Недостатки

- 2 Карту нельзя пополнять с других карт.

- 3 Комиссия за выдачу собственных средств.

- 4 Навязывание дополнительных платных услуг.

- 5 Неработающие банкоматы.

- 6 Автоматический перевыпуск карточки.

- 7 Невыгодно расплачиваться за границей.

- 8 Нельзя попросить увеличить кредитный лимит.

- 11 Использование «антиотмывочного» закона (115-ФЗ).

- Кредитные карты Сбербанка

- Как подать заявку в Сбербанк Онлайн

- Как обналичить деньги с кредитной карты Сбербанка без комиссии

- Как оформить?

- Процент за перевод с кредитной карты Сбербанка на карту Сбербанка

- Как работают кредитные карты на 50 дней

- Основные условия

- Привилегии, бонусы, программа лояльности в СберБанке

- Учимся грамотно пользоваться кредиткой Сбербанка

- Способы снятия наличных и пополнения карты Сбера

- Как правильно пользоваться кредитной картой Сбербанка

- Вывод

Погашение долга и закрытие карты

Сбербанк предлагает клиентам множество вариантов для погашения долга по кредитной карте. Итак, пополнить пластик можно:

- наличными через кассу банка (при себе иметь паспорт и сам пластик или его реквизиты);

- наличными через банкомат или с другой карточки;

- переводом с другой карты или счета через Сбербанк Онлайн или интернет-банкинг другого банка, со счета которого планируется пополнение;

- переводом с электронных кошельков Киви, Яндекс, Вебмани.

Сбербанком предусмотрено досрочное закрытие любой кредитной карты. Для этого нужно вернуть все потраченные средства на счет. Если пользователь не вышел за пределы льготного периода, то возвращать придется только тело кредита, так как проценты на потраченную сумму не начисляются в течение 50 дней (помните, что льготный период рассчитан только на безналичные операции).

Погасив долг, можно закрыть карту. Для этого:

- Отключите все платные услуги, подключенные к пластику;

- Заблокируйте пластик. Сделать это можно:

- по телефону горячей линии,

- через Сбербанк Онлайн,

- через Мобильный банк;

- Посетите отделение Сбербанка и напишите заявление на закрытие карты. При себе необходимо иметь сам банковский продукт, так как сотрудник организации при вас разрежет его.

На заметку! Карты Сбербанка вида Электрон и Маэстро можно не возвращать, остальные продукты, необходимо принести и вернуть вместе с заявлением на закрытие счета.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Перевод денег с карты Сбербанка на Киви кошелек

- Кредитные карты с плохой кредитной историей: ТОП-10 предложений

- Что значит неименная карта Сбербанка и как ее получить

- Какая комиссия в Сбербанке за переводы с карты?

- Потерял карту Cбербанка: что делать?

- Как перевести деньги с карты Сбербанка на карту другого банка

- Как перевести деньги со сберкнижки на карту Сбербанка?

- Как в Крыму снять деньги с карты Сбербанка?

- Карты VISA Сбербанка: обзор условий и преимуществ

Кредитная карта Сбербанка. Недостатки

Как и любой другой банк, Сбербанк может отказать в выдаче кредитки без объяснения причин.

2 Карту нельзя пополнять с других карт.

В Сбербанке нет возможности пополнять кредитную карту с карт других банков через собственный сервис без комиссии. Так что придётся довольствоваться отделениями, банкоматами и терминалами самого Сбера. Также кредитку можно пополнить межбанком (реквизиты счета можно узнать в выписке по карте).

Погашение задолженности при пополнении непосредственно кредитной карты происходит с некоторой задержкой, поэтому лучше сначала пополнить дебетовую карту и самостоятельно перевести деньги на кредитку через интернет-банк или мобильное приложение. Для этих целей можно получить бесплатную неименную карту MasterCard Standard или Visa Classic Momentum. Правда, придётся преодолеть довольно серьезное сопротивление со стороны сберовских Маринок, которые очень не любят выдавать бесплатные карты и находят миллион отговорок, чтобы этого не делать:

Межбанк быстрее всего зачисляется на накопительный счет.

Не оставляйте гашение задолженности на последний день, лучше иметь некоторый запас по времени, чтобы деньги точно успели зачислиться (я, например, всегда погашаю задолженность по кредитке минимум за 5 дней до даты платежа).

3 Комиссия за выдачу собственных средств.

Сбербанк не делает отличий, снимаете ли вы с кредитки заемные деньги или собственные, будет комиссия в 3%, минимум 390 руб. (при снятии в стороннем банкомате комиссия 4%, минимум 390 руб.).

Если для совершения крупной покупки, превышающей кредитный лимит, вы предварительно пополнили карточку собственными средствами, а покупка не состоялась, или потребовалось сделать возврат, собственные средства нельзя будет ни снять, ни перевести без комиссии.

Также собственные средства могут оказаться на кредитной карте Сбербанка по ошибке, допустим, вы перепутали счет для пополнения. Иногда бывает, что при приеме перевода по номеру телефона деньги падают не на дебетовку, а на кредитку:

4 Навязывание дополнительных платных услуг.

В одной из прошлых статей я уже писал, что уйти из Сбербанка без платной карты или какой-нибудь навязанной дополнительной услуги – это почти искусство.

Сберовские Маринки могут попытаться навязать страховку, платные смс, платную карту, подсунуть заявление на перевод накопительной пенсии в их НПФ и т.д.

Особо рьяные Маринки могут даже кредитку оформить без ведома клиента:

Не забудьте проверить, не подключен ли к вашей кредитке автоплатеж, а то потом могут быть сюрпризы.

Также в целях безопасности я рекомендую отключить бесплатную услугу «Быстрый платеж», с помощью которой можно оплачивать услуги посредством смс или ussd-команд.

5 Неработающие банкоматы.

Банкоматы любого банка могут быть неисправными, например, они могут принять деньги и зависнуть, не зачислив их на счет. Обычно данный вопрос решается в пользу клиентов после проведения инкассации банкомата. Однако в сети можно встретить отзывы клиентов, которым Сбербанк отказывает в зачислении пропавших денег на счет:

6 Автоматический перевыпуск карточки.

Любые кредитки в любом банке нужно всегда именно закрывать, а не просто блокировать или ждать окончания срока их действия. По истечении срока действия карты кредитный договор автоматически не закрывается. Карта будет перевыпущена, при этом удерживается плата за обслуживание (если она предусмотрена тарифом):

7 Невыгодно расплачиваться за границей.

В Сбербанке очень невыгодный курс конвертации по карточным операциям. У карт платежной системы Visa присутствует ещё и дополнительная комиссия в 2% за конвертацию из местной валюты в валюту расчета платежной системы с банком (в доллар США). Для покупок за границей лучше пользоваться другими картами.

8 Нельзя попросить увеличить кредитный лимит.

Увеличение кредитного лимита по кредитным картам Сбербанка происходит по желанию банка, у клиента нет возможности попросить об этом:

Встречаются отзывы как тех клиентов, кому Сбер уже долго не повышает кредитный лимит, так и тех, которым повышает довольно регулярно:

Для закрытия кредитки нужно обращаться не в любое отделение, а в подразделение банка по месту ведения счета:

11 Использование «антиотмывочного» закона (115-ФЗ).

В договоре комплексного банковского обслуживания ПАО «Сбербанк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.

Кредитные карты Сбербанка

Кредитная карточка выступает в роли особого звена банковской деятельности. Практически у каждого человека имеется пластик. За использование кредитной карточки положено выплачивать комиссию за годовое обслуживание. Потребности у клиентов разнообразные. Вот каждого клиента Сбербанк выпустил определенный вид карты.

Что это такое?

Кредитная карточка – пластиковая карта, на счет которой поступает кредитная сумма, выданная пользователю. Всемирно признано, что она является отличной альтернативой обычным кредитам. Банк разрешает выбрать определенный лимит денежных средств. Лимит зависит от платежеспособности клиента и кредитной истории. За последние восемь лет пластик обрел наибольшую популярность. Существуют разнообразные виды карточек.

Чем отличается от дебетовой?

Главная отличительная особенность заключается в предоставлении денежной суммы клиенту от банковской организации. Банк предлагает деньги клиенту на особых условиях, для конкретных целей и на определенный срок. Банк выделяет определенный лимит денежных средств. Пользователь делает покупки в интернете, обычных магазинах, оплачивает необходимые услуги. После погашения задолженности, банк возвращает лимит. При снятии наличных средств льготное время отсутствует. Банк снимает комиссионный взнос за снятие наличных денег.

Лицевая сторона содержит реквизиты: наименование банковской организации, номер счета, вид держателя и значок, обозначающий бесконтактную оплату.

Выгодна ли?

Самая выгодная часть – возможность безналичной оплаты. Можно не беспокоиться о потенциальном хищении денежных средств. Кредитные карты позволяют взять займ через банк.

Главная отличительная особенность от кредита – возобновление лимита после погашения задолженности.

Средства, сохраняемые на счету, доступны в любое удобное время. Даже ночью можно совершать покупки через интернет.

Часто держатели пластиков получают особые, специальные предложения. Банк начисляет бонусы за страховку, разнообразные дополнительные льготы. Пользователь подбирает карточку, исходя из собственных потребностей и интересов.

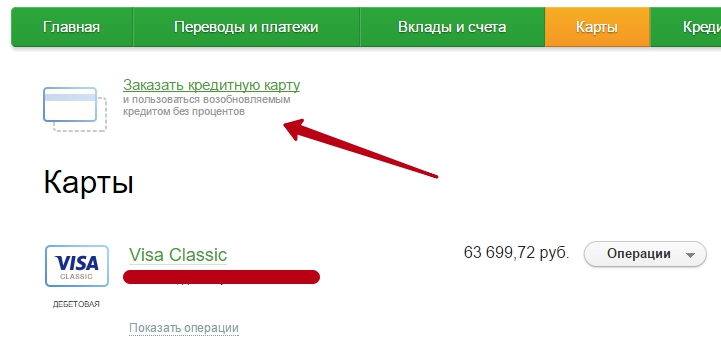

Как подать заявку в Сбербанк Онлайн

Направить анкету-заявку через веб-кабинет Сбербанк Онлайн – самый лучший вариант:

- Половина информации вносится в анкету автоматически.

- Заявка сразу направляется в банк на рассмотрение.

Пошаговые действия для подачи заявления следующие:

На новой странице необходимо выбрать из выпадающего списка название подходящей карточки, ниже отобразится длительность грейс-периода. Далее вводится желаемый кредитный лимит, он не должен превышать максимально предусмотренную тарифом сумму. Затем выводится информация о процентной ставке и стоимости годового обслуживания картсчета.

В разделе «Информация обо мне» отображается Ф.И.О., номер сотового телефона. Ниже пользователю нужно указать адрес электронного почтового ящика, удобное время для звонка оператора и кликнуть по кнопке «Заказать карту».

Подавать заявку в личном кабинете можно только от имени клиента. Для получения карты третьим лицом такой способ не подходит.

Заказ через веб-сайт банка осуществляется аналогичным образом. Пользователь заходит на официальный ресурс, переходит в раздел «Карты».

Напротив каждого продукта есть кнопка «Заказать карту», кликнув по ней, система перенаправляет на страницу для авторизации в Сбербанк Онлайн.

Как обналичить деньги с кредитной карты Сбербанка без комиссии

Обналичить деньги с наименьшими потерями можно благодаря дебетовой карте и некоторым платежным системам. Эксперты рекомендуют зарегистрироваться в Яндекс Деньги или открыть QIWI-кошелек, ведь именно эти онлайн-организации легко принимают средства и могут отправлять их на разные дебетовые карты.

Чтобы добиться положительных результатов и произвести снятие наличных без комиссии, лучше всего следовать пошаговой инструкции:

- Создайте кошелек Яндекс или QIWI на свое имя;

- Переведите то количество финансовых средств, которые вы планируете получить наличными;

- Откройте дебетовую карту, которая не предполагает комиссионные платежи за перевод и снятие средств;

- Перебросьте деньги с кошелька QIWI или Яндекса на вышеупомянутую банковскую карту;

- Обналичьте деньги с дебетовой карты способом, который вам кажется самым удобным (в кассе, в банкомате и т. д.)

Если вы ищите способ как снять деньги с минимальными затратами, то данный вариант – это прекрасное решение, особенно, если перевод нужно выполнить относительно быстро, а сумма большая.

Внимание! Важно знать, что данный вариант предполагает незначительную финансовую потерю в количестве 0,75% от суммы перевода, что несравнимо мало, если брать во внимание, например, снятие денег с кредитной карты в банкомате или кассе. Сравнительно недавно была выявлена еще одна выгодная возможность, как почти без процентов (с небольшими затратами) обналичить деньги с кредитной карты. Существенно снизить объем комиссионных взысканий можно благодаря мобильным переводам, а точнее перекинув средства с кредитной карты на телефонный номер

На сегодняшний день такая возможность предоставляется абонентам Билайн, МТС и Мегафон

Существенно снизить объем комиссионных взысканий можно благодаря мобильным переводам, а точнее перекинув средства с кредитной карты на телефонный номер. На сегодняшний день такая возможность предоставляется абонентам Билайн, МТС и Мегафон

Сравнительно недавно была выявлена еще одна выгодная возможность, как почти без процентов (с небольшими затратами) обналичить деньги с кредитной карты. Существенно снизить объем комиссионных взысканий можно благодаря мобильным переводам, а точнее перекинув средства с кредитной карты на телефонный номер. На сегодняшний день такая возможность предоставляется абонентам Билайн, МТС и Мегафон.

Как оформить?

Чтобы стать владельцем кредитной карты Сбербанка с льготным периодом 50 дней, необходимо:

- лично явиться в отделение банка и заполнить анкету;

- подать онлайн заявку на кредитку через личный кабинет Сбербанк Онлайн.

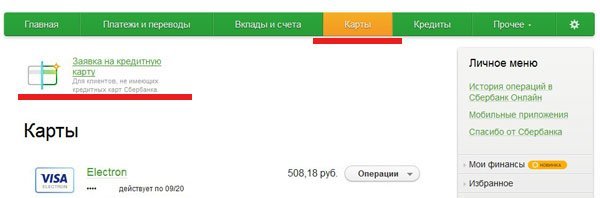

Через Сбербанк Онлайн

Второй вариант доступен только действующим клиентам Сбербанка, уже зарегистрировавшимся в личном кабинете. Для подачи заявки на карту, следуйте инструкции:

- Выполните вход в личный кабинет;

- Выберите меню «Карты»;

- Затем «заявка» и из списка выберите интересующий вас проект.

Срок рассмотрения такой заявки — до 1 часа. Ответ придет на телефон в виде смс, если у вас активирована услуга смс-информирование от банка. Если Мобильный банк не подключен проверить статус заявки можно в личном кабинете. Проделайте ту же операции, что и при оформлении анкеты. Возле заказанного продукта будет статус.

Срок изготовления кредитной карты Сбербанка составляет 2-7 дней. Все зависит от региона проживания потенциального держателя.

В отделении банка

Если вы не являетесь клиентом Сбербанка, подать заявку на кредитную карту можно в отделении банка. С Собой возьмите паспорт и СНИЛС. Справку о доходах. как правило не требуют, но если у вас плохая кредитная история (а банк ее проверит!) ожидать одобрения заявки не стоит. Срок получения ответа — 1-2 дня.

Процент за перевод с кредитной карты Сбербанка на карту Сбербанка

На сегодняшний день Сбербанк России не предлагает своим клиентам перевод кредитных средств на дебетовую карту без оплаты комиссии. Финансовая организация списывает один процент от суммы перевода в рублях при выполнении такой операции. Если перевод выполняется в иностранной валюте, списанию в счет комиссионного взноса подлежат 0,5% от суммы.

После перевода финансовых средств проценты за пользование кредитными деньгами начинают сразу начисляться. Льготный период в этом случае не актуален.

Внимание! Выполнить перевод на другую карту с кредитным лимитом не выйдет, ведь основное предназначение таких карт – это оплата услуг и приобретений

Универсальные карты

| Премиальные карты Visa Signature и MasterCard World Black Edition | Сбербанк России | |

|

10% при оплате на автозаправках / За поездки на Gett и Яндекс.Такси 5% при оплате в кафе и ресторанах 1,5% при оплате в супермаркетах 0,5% за все другие покупки. |

||

| Кредит. лимит | Ставка | Обслуж. |

| 3 млн | от 21,9 % | 4900 |

| Золотые карты Visa / MasterCard | Сбербанк России | |

|

|

||

| Кредит. лимит | Ставка | Обслуж. |

| 600 000 | 23,9% |

| Классические карты Visa Classic / MasterCard Standard | Сбербанк России | |

|

|

||

| Кредит. лимит | Ставка | Обслуж. |

| 300000 — 600000 | от 23,9 | 0 — 750 |

Моментальная кредитная карта Сбербанка

Кредитные карты с моментальным решением по паспорту в Сбербанке можно получить только при условии персонального предодобренного предложения. Они доступны зарплатным клиентам, а также тем, кто имеет вклад, дебетовую карту или потребительский кредит Сбербанка.

| Карты мгновенной выдачи Visa Classic / MasterCard Standard «Momentum» | Сбербанк России | |

|

|

||

| Кредит. лимит | Ставка | Обслуж. |

| 120 000 | 23,9 % |

Кредитная карта Сбербанка для молодежи и студентов

Для молодых клиентов у Сбербанка есть специальные кредитные карты Visa и MasterCard «Молодежная». Ее можно оформить даже студентам без постоянного места работы.

| Молодежные карты Visa Classic / MasterCard Standard | Сбербанк России | |

|

|

||

|

Кредит. лимит |

Ставка |

Обслуж. |

|

200000 |

27,9 % |

750 |

Как работают кредитные карты на 50 дней

В каждой финансовой организации, оформляющей гражданам кредитки – свои условия пользования пластиком. Сбербанк ввел одинаковые условия для всех своих кредитных карт, что очень удобно. Если гражданин ранее не пользовался картами банка с льготным периодом в 50 дней, условия нужно обязательно изучить.

Не все клиенты внимательно читают договор на приобретение финансового продукта, поэтому иногда возникает недопонимание такого рода: 50 дней ещё не прошло, а Сбербанк уже присылает уведомления, что долг нужно срочно погасить. В некоторых случаях держатели карт из-за собственной невнимательности обвиняют банк в нарушении условий договора. Чтобы предотвратить возможные проблемы в виде финансовых потерь, каждому клиенту организации нужно разобраться в том, что из себя представляет льготный период, прежде чем начинать пользоваться кредитным продуктом.

Льготный период по карте

Льготный период – это временной отрезок, в течение которого можно свободно пользоваться заемными средствами – комиссия при этом взиматься не будет

Важно вернуть деньги в установленный срок, иначе будет допущена просрочка и придется заплатить 36% от невыплаченной суммы + полный размер невыплаченной суммы. Все карты имеют льготный период – 50 дней – это означает, что заемными деньгами в этот срок можно пользоваться без финансовых убытков (какую сумму клиент у банка занял, такую и должен вернуть)

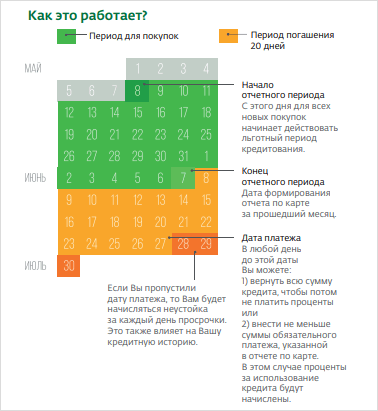

Отсчет 50-ти дней льготного периода начинаются не с момента использования заемных средств, как это реализовано в некоторых других банках, а с конкретной даты – она называется датой отчета.

Отчетная дата у каждого клиента своя, её можно найти на конверте, который выдают при получении пластика на руки. День получения кредитки – это и есть отчетный день (например, карта получена 21 января, значит 21 число каждого месяца будет отчетным днем). Начиная с отчетного дня держатель карты может пользоваться заемными средствами банка 30 дней, с 31 по 50 день клиент должен погасить долг по кредитке. Таким образом все кредитки Сбербанка имеют 30 дней отчетного и 20 дней платежного периода. Чтобы не запутаться в расчетах, нужно следить за информацией в интернет-банкинге или мобильном приложении – там отображается сумма задолженности и дата её погашения. Также в любой момент времени можно узнать нужные сведения отправив на номер 900 СМС с текстом ДОЛГ.

Кредитный лимит по карте

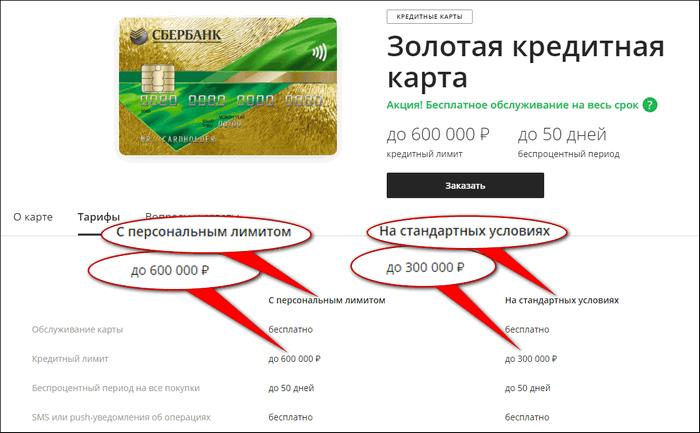

Если клиент Сбербанка ранее не пользовался кредитными продуктами банка, скорей всего ему предложат оформить Классическую кредитную карту с денежным лимитом до 300 тысяч рублей на стандартных условиях. Активно пользуясь картой какое-то время, гражданин может дать понять финансовой организации, что ему нужно увеличить лимит. Тогда клиенту придет соответствующее уведомление (в личном кабинете интернет-банкинга и в СМС сообщении).

Увеличение лимита до максимального (у Классической карты это 600 тысяч рублей) происходит по факту, то есть согласие клиента не нужно, но он может отказаться от этой привилегии, направив заявление в банк. Пользуясь картой с персональным (максимальным) лимитом довольно активно, клиент может получить предложение оформить Платиновую карту с лимитом до 3 миллионов рублей. Однако каждый гражданин может проявить инициативу и не ждать предложения от Сбербанка, а подать заявление на получение карты с большим лимитом.

Основные условия

Рассматривая, как работает кредитная карта Сбербанка, можно сразу выделить определенные условия. Некоторые из них будут стандартными для всех банковских программ, а некоторые – отличаться в зависимости от вида. У Сбербанка условия следующие:

- кредитный лимит зависит от множества различных факторов (активность использования средств, добросовестность оплат, уровень дохода). По «Молодежной» программе максимум можно получит 120000 рублей, в то время как по продуктам Премиального класса можно оформить до 3 млн. Изначально обычно банк не предоставляет максимально допустимую сумму, в дальнейшем она увеличивается по внутренним критериям;

- такое кредитование имеет бессрочный срок действия. По такому продукту, как кредитная карта, Сбербанк условия пользования предполагают, что можно в дальнейшем перевыпускать сам пластик, но счет сохраняется;

- стоимость за обслуживание кредитных карт Сбербанка напрямую зависит от типа продукта. Оно может быть вовсе бесплатным или достигать 4900 руб. по Премиальным;

- процентная ставка за пользование средствами банка колеблется от 21,9 % до 33,9 %. Это зависит не только от типа продукта. По одной и той же кредитной программе могут быть разные процентные ставки. Это определяется индивидуально для каждого клиента в зависимости от различных критериев (определяется программой);

- льготный период – 50 дней, стандартно для всех договоров;

- дополнительно информируют клиентов Сбербанка, что количество начисляемых бонусов будет зависеть от конкретной выбранной программы. В зависимости от этого меняется не только процент бонусных баллов, но также и условия их использования, места, где можно рассчитаться бонусами. Также клиентов постоянно информируют о различных акциях, которые проводятся, и при участии в которых можно получить дополнительные бонусы.

Правила пользования

При оформлении карты пользователю выдаются правила пользования кредитной картой Сбербанка

Их важно соблюдать, чтобы избегать ухудшения кредитной истории и штрафов за просрочку:

ежемесячно нужно вносить хотя бы минимальный платеж, который рассчитывается в зависимости от размера задолженности по кредитному лимиту;

оплатить можно любым удобным образом (терминал, банкомат, Сбербанк онлайн, касса банка);

кредитная карточка (счет) является бессрочной и поэтому по окончании срока действия меняется лишь сам пластик, а счет в Сбербанке остается прежним. То есть ею можно пользоваться сколько угодно. После пополнения счета средства становятся вновь доступными, то есть их опять можно тратить

При этом важно не допускать овердрафт (на счету должна оставаться достаточная сумма, необходимая для оплаты процентов).

Привилегии, бонусы, программа лояльности в СберБанке

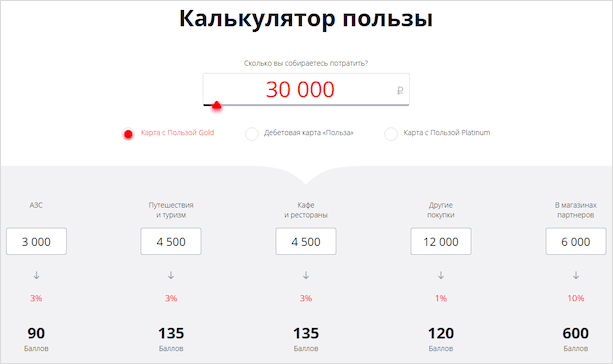

Кэшбэк и бонусы – не самая сильная сторона продуктов Сбера, но уже само наличие программы лояльности с прозрачными и честными условиями является плюсом. Держатели кредитных карт получают:

- бонусы за все покупки – процент зависит от уровня участия в программе лояльности;

- повышенный кэшбэк в отдельных категориях на выбор (доступно при выполнении минимальных требований);

- до 30% бонусами за операции у партнеров – сотни магазинов (в т.ч. в интернете);

- мили, которые можно потратить в категории «Отдых и туризм»;

- 10% баллами на АЗС, 5% в ресторанах и кафе, 1,5% в супермаркетах (только по премиальной карточке).

Процентов на остаток собственных средств, увы, не предусмотрено – кредитка не подходит для накоплений, для этой цели рекомендуется оформить онлайн заявку на дебетовую карточку либо классический срочный депозит!

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Проверьте информацию на лицевой стороне карты

Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

Льготные условия кредитования на 50 дней

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.

Способы снятия наличных и пополнения карты Сбера

Снимать наличные с кредитной карты СберБанка невыгодно – пластик не рассчитан на эту операцию. За проведение транзакции в терминалах Сбера и дочерних банков взимается плата – 3% от суммы, если снять деньги в сторонних учреждениях, придется заплатить уже 4%. Льготный период на эту услугу не распространяется.

Как погасить кредитную карту СберБанка?

Пополнение осуществляется:

- переводом с дебетовых карт в Сбер Онлайн и банкоматах – без комиссии;

- наличными в устройствах самообслуживания и кассах банка – тоже бесплатно;

- с карточек сторонних учреждений на сайте СберБанка – платный способ;

- через интернет-банк других организаций, в т.ч. по реквизитам счета;

- у партнеров (Альфа-Банк, Тинькофф, СДМ-Банк, Совкомбанк, Хоум Кредит Банк) и в дочернем Сетелем Банке.

Любопытно, что вне зависимости от способа, деньги на кредитку поступают не сразу – обработка операции занимает от 15 мин. до одного рабочего дня, поэтому при внесении ежемесячного платежа нужно учитывать этот срок, чтобы избежать просрочки!

Как правильно пользоваться кредитной картой Сбербанка

На кредитке можно хранить личные средства или пользоваться заемными. Кредитная карточка — это банковский продукт, с помощью которого клиент оформляет мелкие займы на небольшую сумму. Карточки подразделяются на кредитные и дебетовые. Первый вариант предполагает пользование заемными средствами, предоставленными банком под проценты. Во втором варианте пластик используется для пополнения счета, накопления денег и совершения финансовых операций (покупок, оплаты товаров, услуг).

При оплате покупок с кредитки, условия будут выгодными клиенту, потому что не взимаются дополнительные проценты. Прежде чем оформить тот или иной вид пластика, нужно ознакомиться с условиями договора и описанием банковского финансового продукта.

В перечне дополнительных платных услуг можно отключить смс-оповещение о движениях по счету, страхование кредита, жизни. После оформления заемщик обязуется ежемесячно или полностью погасить задолженность. Составляется график оплаты, согласно которому до указанной даты вносятся средства. Внося ежемесячный взнос, не нужно ориентироваться на сумму, указанную, как минимальную. Минимальными платежами можно не расплатиться за кредит, а погашать проценты по ссуде.

Вывод

Если вы планируете брать кредит или ипотеку в Сбербанке, то аккуратное использование бесплатной кредитной карты Сбера для повседневных покупок повысит вероятность получения более выгодной процентной ставки. К тому же в Сбере можно отказаться от навязанной коллективной страховки и вернуть деньги. Данная экономия окажется гораздо существеннее, чем недополученный кэшбэк.

Даже если на данный момент вы уверены, что кредит вам точно никогда не понадобится, то всё равно не помешает прокачать свою кредитную историю. В жизни бывают разные ситуации.

Бесплатная карта Сбербанка отлично подойдёт новичкам благодаря честному и понятному грейс-периоду, а также гуманным требованиям к потенциальным обладателям кредитной карты.

В завершение хочу подчеркнуть, что кредитная карта – это продукт для тех, кто просто хочет оптимизировать свои денежные потоки и получить дополнительную выгоду, а совсем не для тех, у кого не хватает средств на удовлетворение повседневных потребностей.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписаться в ТелеграмПодписаться в ТамТам

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments