Самые выгодные кредитные карты

Содержание:

- Частые вопросы и ответы на них

- Топ-7 кредитных карт с льготным периодом

- Как понять что карта выгодная — основные критерии выбора кредитных карт?

- 5 лучших кредитных карт с льготным периодом в 2019 году

- Сравнение кредитных карт 2019 года по бесплатному обслуживанию

- Кредитная карта

- Какая кредитная карта самая выгодная

- Оформить кредитную карту в Москве

Частые вопросы и ответы на них

Как провести сравнение кредитных карт разных банков?

Если вы предполагаете, что вам потребуется обналичивание кредитной линии, выбирайте продукты, по которым за эту операцию нет комиссии, например, карту Альфа-Банка “100 дней без процентов”.

При выборе первоначально смотрите на процентную ставку, на требования к заемщику и пакету документов. Следующие ступени отбора — изучение платы за обслуживание, принципа действия льготного периода и наличия бонусных программ. Это основные критерии, по которым нужно проводить сравнение.

Каков рейтинг кредитных карт с льготным периодом?

Если рассматривать именно длительность льготы, то кредитная карта с самым долгим грейсом предлагается УБРиР. Но при ее анализе нужно учитывать, что при выборе такого льготного периода берется высокая плата за обслуживание в 590 рублей ежемесячно, она не взимается только при тратах больше 60000 на покупки.

Лучшими можно назвать карту Альфа-Банка 100 дней без процентов и кредитку Кэшбэк от банка МТС. Они не только предлагают льготу в 100 и 111 дней, но и дают другие интересные преимущества в части бонусных программ и тарификации.

Являются ли кредитные карты Сбербанка лучшими в рейтинге?

Эти карточки привлекательны за счет оптимальных ставок, но их все же нельзя назвать самыми низкими, тот же банк Открытие предлагает более выгодные условия. Кроме того, Сбербанк просит для оформления справку 2НДФЛ и копию трудовой, что не совсем удобно. Также в рейтинг лучших эти карточки нельзя включить из-за не особо привлекательного бонусного функционала. На рынке можно найти предложения и поинтереснее.

Входит ли кредитная карта Тинькофф в рейтинг лучших?

Продукты этого банка привлекательны для заемщиков, многие граждане выбирают для оформления именно этот банк. В народном рейтинге кредитка Тинькофф Платинум однозначно занимает лидирующие позиции. Она выдается полностью онлайн по одному паспорту, доставляется на дом, обладает низкой платой за обслуживание. Минусом являются только ставки выше среднего.

Какую кредитную карту выбрать?

Изучите все предложения о выдаче кредиток, представленные на этой странице, все они входят в рейтинг лучших. Смотрите на ставки, цену обслуживания, наличие бонусов, дополнительных опций, на скорость выдачи и требования к держателю.

Топ-7 кредитных карт с льготным периодом

Проанализировав кредитные продукты различных финансовых организаций, можно составить рейтинг кредитных карт по степени их выгодности для клиента.

Это лучшие кредитные карты для снятия наличных и покупок в кредит.

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Тинькофф Банк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом - Кешбек: Возврат до 30% баллами от покупок

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 590 руб.

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

Кредитование

- Сумма: до 700 000 руб.

- Льготный период: 55 дней

- Годовая ставка: 12%

Снятие наличных

- В банкомате Тинькофф: 2.9% + 290 руб

- В банкомате банка-партнера: 2.9% + 290 руб

- В банкомате другого банка: 2.9% + 290 руб

Требования к держателю

Документ: Паспорт РФ

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Альфа-Банк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: 590 руб.

- Срок действия карты: 3 года

- Кешбек: нет

- Процент на остаток: нет

Кредитование

- Сумма: до 500 000 руб.

- Льготный период: 100 дней

- Годовая ставка: 9.9%

Снятие наличных

до 50 000 руб.: Бесплатно

Требования к держателю

- Документы: Паспорт РФ

- Возраст: от 18 лет

- Доход: Постоянный доход от 5 000 руб. после вычета налогов

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Совкомбанк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом - Процент на остаток: До 5%

- Кешбек за попуки: До 6%

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: да

Кредитование

- Сумма: до 350 000 руб.

- Льготный период: 1080 дней

- Годовая ставка: 10%

Снятие наличных

- Лимит: 100 000 руб.

- Комиссия: 2.9% + 290 руб.

Требования к держателю

- Документы: Паспорт РФ

- Возраст: от 20 до 80 лет

- Регистрация: Наличие прописки и проживание в регионе, где есть Совкомбанк

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Хоум Кредит Банк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: нет

- Процент на остаток: нет

Кредитование

- Сумма: до 300 000 руб.

- Льготный период: 51 день

- Годовая ставка: 17.9%

Снятие наличных

Наличные: Нет

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 18 до 64 лет

- Доход: Постоянный заработок

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Qiwi

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: нет

- Процент на остаток: нет

Кредитование

- Сумма: до 300 000 руб.

- Льготный период: 365 дней

- Годовая ставка: 10%

Снятие наличных

Лимит: Не предусмотрено

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 19 лет

- Доход: Подтверждение не требуется

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Райффайзенбанк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 5 лет

- Кешбек: да

- Процент на остаток: да

Кредитование

- Сумма: до 600 000 руб.

- Льготный период: 110 дней

- Годовая ставка: 29.9%

Снятие наличных

- В банкоматах банка и партнеров: Без комиссии в месяц открытия карты и следующий за ним Далее 3% от суммы операции + 300 руб.

- В сторонних банкоматах: 3,9% от суммы операции + 390 руб.

Требования к держателю

- Документы: Паспорт РФ

- Возраст: От 23 до 67 лет

- Доход: Доход после налогообложения более 25 000 ₽ в месяц

- Работа: Постоянное место работы

Свернуть

ОФОРМИТЬ КАРТУ

Параметры карты

- Банк: Росбанк

- Тип карты: кредитная

- Платежная система:

- Функции:

Технология 3d Secure,

PayPass/PayWave,

Карта с чипом

Условия оформления

- Стоимость выпуска: Бесплатно

- Ежегодное обслуживание: Бесплатно

- Срок действия карты: 3 года

- Кешбек: да

- Процент на остаток: нет

Кредитование

- Сумма: до 1 000 000 руб.

- Льготный период: 62 дня

- Годовая ставка: 25.9%

Снятие наличных

- Собственные средства в банкоматах Росбанка: Бесплатно

- Кредитные деньги: 4,9% + 290 руб.

Требования к держателю

- Документы: Паспорт РФ

- Возраст: от 21 года

- Доход: Справка 2-НДФЛ или по форме банка

Свернуть

Как понять что карта выгодная — основные критерии выбора кредитных карт?

Что такое кредитная карта мы определились. А вот для того чтобы понять какую лучше выбрать кредитную карту, из многообразия представленного на рынке, нужно провести сравнительный анализ. Этот анализ можно осуществить на основании 7 основных критериев:

- Кредитный лимит — сама первая и самая важная категория оценки кредитной карты. Для большинства клиентов кредитная карта — это способ взять кредит без оформления кредитного договора. К примеру, вы решили сделать ремонт, а брать целевой кредит нет желания, да и бумажная волокита вгоняет в панику. А тут интересное предложение — получить карту с лимитом в 300 тысяч, да еще и под выгодный процент. Да и деньги можно тратить постепенно, по мере необходимости, и проценты платить не за всю сумму сразу, а только за израсходованную.

- Процентная ставка — каждый банк самостоятельно устанавливает приемлемую для себя ставку процента, которую клиенту нужно будет оплачивать за использование потраченных денег. Не стоит паниковать если ставка на 1-2 пункта выше чем у конкурентов, ведь в сумме с другими комиссионными сборами процент другого банка может быть гораздо больше.

- Стоимость обслуживания карточного счета за год — это второй наиболее важный показатель. Многие бы хотели вообще ничего не платить за использование карты, но такие случаи скорее исключение из правил. Если банк предлагает дополнительные бонусные программы, как например, кэшбэк, тогда стоимость годового обслуживания может с легкостью компенсироваться за счет возврата средств в качестве бонусов.

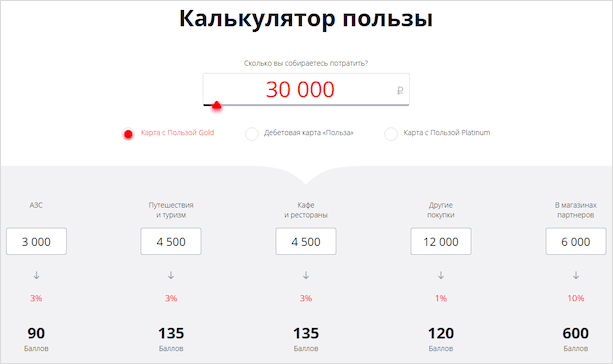

- Cash Back — функция без которой сложно представить банковскую карту. Однако, каждый банк сам определяет какие бонусы подключать к той или иной карте. У кого-то это карта с кэшбэком в денежном эквиваленте, то есть на карту выводятся деньги, которые можно как потратить на любые покупки, так и обналичить. Другие банки предусматривают бонусы, которые можно потратить на покупки в магазинах-партнерах. Третьи предлагают накапливать бонусные мили, потратить которые можно на поездки или отдых.

- Грейс-период — это срок отсрочки, во время которого можно пользоваться заемными деньгами не уплачивая при этом комиссионные. Практически все кредитные карты последнего поколения выпускаются со льготным периодом. Однако, сколько дать клиенту времени пользоваться деньгами на безвозмездной основе решает сам банк. Кто-то относится более лояльно и гарантирует 60 дней беспроцентного кредита, а кто-то и вовсе его не предусматривает.

- Комиссия за обналичивание денег — самая проблемная категория при выборе идеальной карты. В большинстве случаев, для снятия наличных необходимо не только наличие собственного банкомата банка эмитировавшего карту, но и оплатить от 3 до 6% комиссионных от снимаемой суммы, да еще и обязательный платеж в размере 300-500 рублей. Как показывают отзывы, найти карту которая дает возможность снять деньги без комиссии очень сложно.

- Оплата за дополнительные услуги — еще одна категория, которая не во всех банках так уж и доступна. К примеру, перевод денег на карту другого банка, или получение перевода с чужой карты, выпущенной банком-конкурентом может сопровождаться комиссией с собственного счета. А также сюрпризом может стать немалая комиссия за подключение смс-информирования.

Обратите внимание! Кэшбэк может начисляться как за осуществление любых покупок, так и только на определенные категории: магазины, рестораны, аптеки, заправки. Как правило, по категориям проценты немного выше, чем за общие покупки

Конечно, это далеко не все на что обращают внимание потребители банковских продуктов. Изучив отзывы людей уже имеющих карты, сюда еще можно смело отнести:

- наличие широкой банковской сети, что позволяет легко работать с картой;

- простота открытия счета: отсутствие необходимости предоставлять множество справок о доходах и имуществе.

5 лучших кредитных карт с льготным периодом в 2019 году

Льготный период – отличная возможность какое-то время пользоваться деньгами без уплаты процентов. Если вы намерены им пользоваться, должны знать, что обязательно необходимо вернуть средства банку до его окончания. Иначе вы будете не только платить проценты, но и штраф. Грейс-период имеет свойство возобновляться. Это делает его еще более привлекательным. Чаще всего распространяется ЛП на безналичные операции: покупки товаров (в сети, оффлайне), оплата услуг.

Отдельные банки не ограничиваются этим, предлагая беспроцентный период на снятие налички. Средняя продолжительность льготного периода составляет 50-56 дней. Но мы включили в перечень такие карточки, по которым ЛП как минимум 100 дней.

1. «Просто» Восточного

Пока лидирует банк Восточный со своей картой «Просто». Она во многом отличается от обычных кредиток, подойдет тем, кто нуждается в небольшом лимите, а именно 120 000 руб. и менее. Ее выпускают в день обращения, не требуя платы за оформление, пользование. Беспроцентный период достигает 1850 дней или 60 мес. На остаток собственных средств начисляются до 4% в качестве пассивного дохода.

Еще один приятный момент – минимальный возрастной ценз – от 18 лет. В остальном требования жесткие: гражданство РФ, проживание и прописка в регионе наличия банковского отделения, стабильный доход, стаж от 3 мес. Предъявляются паспорт + 2-НДФЛ (если вы младше 26 лет, не являетесь постоянным клиентом).

2. «Почтовый Экспресс 15000» Почта Банка

Среди лучших кредитных карт с ЛП нужно выделить «Почтовый Экспресс 1500» Почта Банка. Она предназначена для небольших трат, т.к. лимит не превышает 15 000 руб. Решение о ее оформлении озвучивается уже через 5 мин. При своевременном погашении долга ЛП продлится до 720 дней (24 мес.). Пластик действует 5 лет, если ним продолжать пользоваться, начнут начислять проценты – 24% годовых.

Беспроцентный период активен, независимо от того, получаете вы наличные или отовариваетесь в магазине. Обслуживают безвозмездно, однако при выпуске необходимо отдать 600 руб. Предоставляют платежный инструмент 18-летним и старше россиянам с постоянной регистрацией, телефоном, паспортом.

3. «120 дней без процентов» от УБРиР

УБРиР выпускает лишь одну кредитку, но вложил в нее ряд преимуществ, за исключением только высокой ставки (27,50-31% годовых). Если вас не смутит этот факт, вы получите:

- средний лимит – 30 000 -300 000 руб.;

- длительный ЛП на все операции – до 120 дней;

- небольшой кэшбэк, зато с любых покупок – 1%;

- возможность доставки;

- отсутствие хлопот при оформлении;

- бесплатное обслуживание при достижении определенной суммы расходов на покупки, включая интернет;

- минимальный платеж – 3% от суммы долга;

- возможность оперативного выпуска заемщикам от 19 лет с просрочкой, но не текущей.

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

4. «110 дней без процентов» Райффайзенбанка

Ну, с льготным периодом все понятно, исходя из названия. А вот другие преимущества, которые делают продукт одним из лучших:

- бесплатные: снятие, переводы (в течение 2 мес., если отрыть ее до конца июня 2019 года), обслуживание (когда траты составляют от 8 000 руб.), доставка;

- выдача без подтверждения дохода;

- лимит до 600 000 руб.

Когда истечет ЛП, заемщик должен будет платить от 26,50% в год. При несоблюдении условий комиссию за обслуживание начнут взимать величиной 150 руб. за мес. Выдача наличных обойдется в 3% от суммы и дополнительно 300 руб. Получить продукт можно с 23 лет, если есть: заработок от 15 000 — 25 000 руб., постоянная прописка, российское гражданство, телефон, стаж от 3 мес.

5. «100+» Промсвязьбанка

Если закрыть глаза на ставку, которая по окончании льготного периода, будет 26,50%, и на стоимость обслуживания (1190 руб.), кредитку Промсвязьбанка можно также причислить к выгодным. На это есть весомые причины: ЛП более 100 дней, высокий лимит, достигающий 600 000 руб., простое оформление.

Помимо этого приятным бонусом является возобнавляемость грейс-периода. «100+» открывают для лиц старше 21 года, которые имеют гражданство, 2 контактных телефона, общий стаж от 1 года, постоянно зарегистрированы или работают в субъекте расположения отделения.

Сравнение кредитных карт 2019 года по бесплатному обслуживанию

Иногда бесплатное обслуживание предоставляется только в первый год, а второй и последующие – платные либо бесплатные, но на определенных условиях (при обороте n-ой суммы денег). Так, например, у Росбанка. Его кредитку «#МожноВСЁ» назвать лучшей явно нельзя, ведь второй год бесплатным будет только, если вы потратили в прошлом 180 000 руб. Иначе плата составит 890 руб.

Однако некоторые кредитно-финансовые учреждения дают возможность получения платежного инструмента без годовой оплаты

При выборе обращайте внимание на ставку и комиссии, в том числе за выпуск. За счет них банки компенсируют недостаток прибыли, связанный с нулевым обслуживанием

1. Карта рассрочки «Халва» Совкомбанка

У «Халвы» Совкомбанка бесплатные: доставка, обслуживание, оформление, пополнение, пользование рассрочкой на протяжении 1-18 мес., смс-уведомления. Выбрав необходимый режим, заемщик сможет оплачивать ней покупки без процентов или использовать как доходную карту (до 7,50% на остаток собственных средств).

До 6% от стоимости товаров возвращаются на счет. Принимают пластик не только у партнеров. Есть супербонусы. Возможно снятие денег (до 15 000 руб. за раз) – 2,90% + 290 руб. Столько же платят при переводах. Одобрить могут до 350 000 ₽.

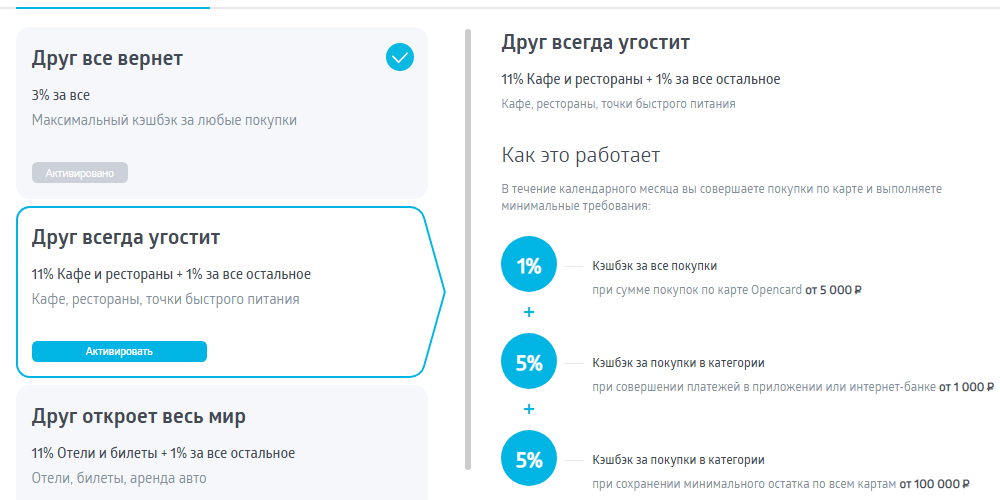

2. Opencard банка Открытие

К лучшим кредитным картам с бесплатным обслуживанием относится и Opencard, эмитентом которой выступает банк Открытие. К факторам, подтверждающим это, относятся: большой лимит (500 000 руб.), возврат со всех покупок (3%), льготный период средней продолжительности (55 дней), невысокая ставка (от 19,90%), возможность бесплатного оформления дополнительных карточек (до 5 шт.) для всей семьи.

3. «Большой cashback» ОТП Банка

У ОТП Банка в линейке 4 продукта. Но больше всего звания «Лучшая» заслуживает кредитка «Большой cashback». Она премиальная, следовательно, с большим лимитом – до 1 млн руб. Помимо бесплатного обслуживания держателю полагаются:

- кэшбэк 7% на одну из 6 категорий и 1% за остальные приобретения. Максимально дается 36 000 ₽ в год;

- бесконтактная оплата;

- пополнение, выпуск без комиссии;

- % на остаток – 1, 4%;

- выдача при наличии паспорта;

- период, в течение которого не нужно платить проценты, — 55 дней.

Чтобы пользование кредиткой не казалось медом, держатель обязан после ЛП платить 24,90% годовых. А снимать наличные вообще не рекомендуется – 34,90%.

Кредитная карта

В целом кредитка – это тоже кредит, только более практичный и мобильный. Деньги поступают на номер карты, затем владелец пластика может расплачиваться ими за товары, услуги, платить по счетам, переводить средства и т.д. Проще взять кредитную карту, если вам нужно воспользоваться только частью суммы, ведь процент предстоит оплатить исключительно за используемую часть средств.

Преимущества кредитных карт

- Льготный временной период. Можно избежать оплаты процентов в случае, если средства будут возвращены до завершения грейс-периода.

- Удобно, практично. Возможность оплачивать разные товары в любом месте при наличии терминала.

- Возобновляемый лимит.

- Можно пользоваться не всей суммой на карте.

- Проценты исключительно за используемые средства.

Проще взять кредитную карту, если вам нужны средства для подстраховки.

Недостатки кредитных карт

- Повышенная процентная ставка, если сравнивать с потребительским кредитованием.

- Предстоит платить за обслуживание.

- Небольшая сумма займа. Лимит может увеличиваться со временем.

- Риск потратить больше, нежели нужно.

- Расходные операции оплачиваются, особенно это касается обналичивания.

Кредитную карту проще взять «на чёрный день», в случае если средства понадобятся в сжатые сроки.

Какая кредитная карта самая выгодная

Выгодные условия предлагают многие банки ради привлечения новых клиентов. Однако в любом кредитном договоре есть подводные камни, и даже небольшие отличия в условиях могут сыграть важную роль.

Как взять лучшую кредитную карту:

Обращайте внимание на новинки и флагманские финансовые продукты банков и МФО. Новые кредитные предложения самые дешевые, т.к

рассчитаны на повышение клиентской базы и потенциальный рост дохода компании.

Наличие кэшбека. Если вы планируете пользоваться кредиткой для покупок в магазинах, возврат процента от расходов будет очень полезен.

Начисление процентов на остаток средств в конце месяца. Еще один способ получить дополнительные средства на кредитку и снизить расходы.

Бонусы, привилегии от банка. Внутренние бонусы и скидки не принесут существенной пользы владельцу карты, но при активном сотрудничестве с банком бонусы накапливаются.

Оформить кредитную карту в Москве

Давно канули в лета те времена, когда под кредитной карточкой было принято понимать выпущенный в банке «пластик» с одобренным кредитом. На сегодня, это абсолютно самодостаточный «продукт» со своими уникальными параметрами, характеристиками, который быстро завоевал сердца граждан своей доступностью и актуальностью. Благодаря кредитной карте легко и удобно рассчитываться за любые товары и услуги не только в обычных магазинах, но и через интернет, а при помощи мобильного приложения и интернет-банкинга держатель кредитки может, не посещая банка, самостоятельно совершать все онлайн-платежи и переводы.

Условия и требования

Нет сомнений, что выбор кредитных карточек в банках Москвы сейчас настолько велик, что это в какой-то степени действует пугающе на многих граждан, решивших обзавестись этим платежным инструментом «с нуля» или при наличии определенного опыта. Однако не надо сразу пасовать перед проблемой, так как на 100% это ее не решит. Советуем познакомиться с основными условиями пользования кредитной картой, которые помогут все расставить местам:

Кредитный лимит. Несмотря на то, что банки в анонсировании кредиток всегда делают акцент на максимальном его значении (от 300 000 до 1 000 000 рублей), получить сразу эту сумму будет весьма затруднительно, даже несмотря на высокий кредитный рейтинг. Как правило, кредитор дает заемщику постепенно прийти к максимальной сумме самостоятельно, если обслуживание кредитной задолженности будет осуществляться вовремя.

Процент, под который реально заказать кредитную карту онлайн. Кто бы и что не говорил, проценты по кредитной карточке есть всегда, но и они устанавливаются для каждого заемщика индивидуально с учетом кредитного рейтинга, уровня дохода и внутренних уставов банка. Однако сейчас многие кредитки предлагают своим владельцам использовать кредитные средства под 0% за счет льготного периода

Важно лишь познакомиться с его условиями и рационально подойти к расходам, чтобы вовремя и в полном объеме погашать образовавшуюся задолженность без процентов.

Снятие наличных. По всем кредитным карточкам предусмотрена возможность обналичивания кредитных средств в банкоматах и кассах банков

Но большинство держателей кредитных карточек интересует вопрос, где можно это сделать бесплатно. В ответ на спрос московские банки подготовили подходящие предложения.

Цена выпуска и обслуживания кредитной карточки. Чтобы не оказалось так, что деньги уходят исключительно на оплату комиссионных вознаграждений и процентов по кредитке, лучше провести сравнительный анализ продукта с учетом всех затрат в купе.

Требования и документы для оформления кредитной карты:

- гражданство РФ;

- прописка в регионе присутствия банка кредитора;

- стабильный доход от трудоустройства на последнем месте работы в течение 3-6 месяцев;

- хорошая кредитная история;

- возраст от 18-20 до 70-75 лет (на момент окончания сроков обслуживания кредитного договора);

- из документов для оформления кредитной карточки требуется чаще всего лишь гражданский паспорт.

Как выбрать выгодную кредитку

Перед каждым человеком, желающим кредитоваться, стоит задача – получить кредитные средства на максимально выгодных условиях. Именно по этой причине, многим импонирует кредитка, из-за льготного периода, который предусматривает 0% в течение определенного времени, на определенных условиях. Однако взять кредитную карту онлайн с опцией «беспроцентный период», это еще не значит, получить «иммунитет» на проценты, если есть намерения не только оплачивать карточкой товары и услуги, но и снимать наличные. Поэтому до того, как начинать выбор кредитки в банках Москвы стоит определить перечень своих запросов к ней: по сумме, ставке, срокам и условиям льготного периода, сопутствующим кредитованию комиссиям (за выпуск, за снятие и обслуживание), бонусам и скидкам.

Как оформить?

До того, как оформить кредитную карту онлайн необходимо:

- Определиться с ее характеристиками.

- Выбрать банк с подходящим предложением.

- Собрать все необходимые документы.

- Подать заявку на кредитную карту.

- Дождаться ответа.

Далее, все будет зависеть от того, каким образом у кредитора налажен процесс оформления и выдачи кредиток. Есть два варианта:

- Через отделение банка.

- Дистанционно с доставкой на дом.

Где взять кредитку в Москве?

Сравнить предложения по кредиткам лучших банков Москвы можно у нас на сайте. На странице представлен перечень доступных программ с актуальными условиями и ставками. Для подачи запроса на кредитование через интернет предусмотрен безопасный переход на страницу кредитного учреждения. Срок принятия решения по заявке на кредитную карту от 10 до 30 минут.

Желаем успешного кредитования.