Как оформить самозанятость и сколько платить в 2021 году

Содержание:

- Уведомляем налоговую

- Что еще почитать и посмотреть

- Нюансы

- «Самозанятые» — кто это такие

- Виды самозанятости

- Частые вопросы

- Что грозит тем, кто останется в тени

- Виды деятельности и права

- Как рассчитать и когда платить налог

- Кто может стать самозанятым

- Плюсы и минусы статуса самозанятого лица по сравнению с ИП

- Плюсы и минусы статуса самозанятого

- Кто может стать самозанятым

Уведомляем налоговую

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, осуществляющих деятельность по оказанию услуг при отсутствии наемных работников

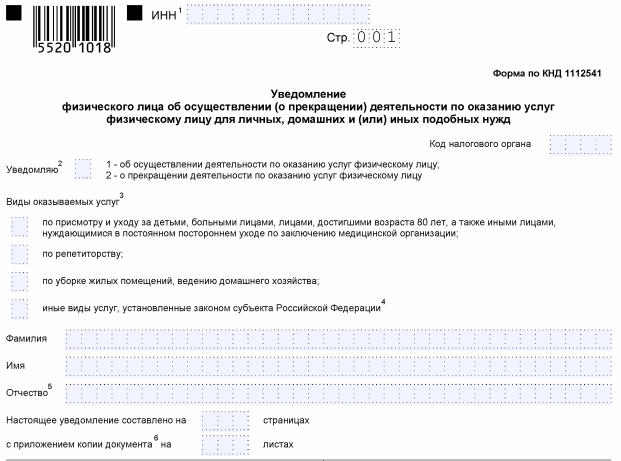

Итак, как стать самозанятым лицом в России в 2021 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ.

Напомним, с 01.07.2020 года субъекты вправе присоединиться к режиму самозанятости добровольно. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2021 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2021 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

Как стать самозанятым в 2021 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Что еще почитать и посмотреть

Посмотрите вот это видео о самозанятости от Сбербанка.

Если вы хотите стать более грамотным человеком в плане финансов, налогов, кредитов и прочего – я вам очень рекомендую курс «Финансовая грамотность». Он уже не первый год проходит на платформе онлайн-университета Скиллбокс, который имеет официальную лицензию на предоставление образовательных услуг.

Курс проходит так. Вы регистрируетесь, вам открывается блок с уроками. Уроки представлены в формате видеороликов. Вы смотрите все видео, потом проходите тест и выполняете домашнее задание. Домашнее задание надо отсылать на проверку преподавателям, они будут его смотреть и открывать вам доступ к последующим урокам.

На мой взгляд, каждый самостоятельный и действительно взрослый человек должен разбираться во всем том, о чем на этом курсе говорят. Если не разберетесь – никогда не сможете вести самостоятельную жизнь, будете чувствовать себя беспомощным человеком в плане финансов и законов, которые с ними связаны.

Нюансы

Так как моему опыту самозанятости уже полгода, возможно, он уже устарел, как кнопочный телефон. Пока я писала эту заметку, нашла в сети множество историй, публикаций и видеоинструкций с ответами на возникшие тогда вопросы. А вопросы были вот такие:

1. Когда выдавать чек — до или после платежа? С одной стороны, логично делать это после получения денег, как в магазине. Но с другой — некоторые просят выставить счёт. Чек — это счёт? Нет, чек — это чек. Утром деньги — вечером чек. Налог придётся платить с суммы, указанной в чеке. Если деньги не придут, то заплатите из своих, как некоторые.

2. Что делать, если выдал чек, а клиент не заплатил? Правильный ответ — аннулировать чек. Во всех приложениях есть такая кнопка. Но сделать это нужно быстро, а не ждать, вдруг всё-таки клиент опомнится. Опомнится — дадите новый чек, ошиблись — сразу отмените. А не как некоторые.

3. Откуда такая сумма налога? Автоматически при регистрации самозанятому выдаётся налоговый бонус в 10 000 ₽. Сначала кажется, что пока не наберётся налогов на эту сумму — платить не нужно. На самом деле всё устроено иначе.

Стандартная ставка налога на самозанятость — 4% с доходов от физлиц, 6% с доходов от юрлиц и ИП. Первое время, пока действует налоговый вычет, вы фактически платите вместо 4% — 3%, а ставка 6% уменьшается до 4%.

Например, вы только что зарегистрировались самозанятым и в этом месяце заработали 100 000 ₽ от физлица. Должны были заплатить налог 4% (4000), а заплатите 3% (3000), то есть вычет составит 1000 ₽. И так будет до тех пор, пока суммарно не набежит налоговых вычетов на 10 000 ₽, а после этого начнёте платить по полной.

Вот что меня сбило с толку: налог нужно заплатить до 25 числа следующего месяца. Первая «продажа» у меня была 25 июня, и я рассчитывала тут же заплатить налог. Этого не произошло, но я подумала, что дело не в дате, а в волшебном налоговом вычете. Потом была ещё одна продажа, и в июле мне начислили налог на обе сделки разом. Я была неприятно удивлена. При этом сумма никак не билась, логике не поддавалась, интернет молчал. А посчитали мне тогда (А+Б)*4% вместо (А+Б)*6%, это я только сейчас понимаю.

4. Что будет, если не выдать чек? Это сейчас на сайте Налоговой написано про санкцию в 20% от суммы, но тогда я этого не знала, и в договоре с клиентом у меня указана неустойка в 30%. Мотивирует!

5. Как составить договор и какую сумму там указать? Так как я оказывала услуги по производству контента, проект был масштабный и долгосрочный, то с клиентом нужно было заключить договор. На самом деле договор не сильно отличается от любого другого, только в этом отдельно прописано, что я являюсь плательщиком налога на профессиональный доход, и если не выдам чек, то полагается штраф в 30% от суммы заказа. Гораздо сложнее было согласовать с клиентом цену договора. Раньше если мы договаривались с кем-то на гонорар в 10 000 ₽ «чистыми», то сумму «грязными» вычислял плательщик и меня это мало волновало. Теперь же пришлось вспоминать математику за пятый класс. Как считал мой клиент: 10 000 ₽ + 10 000*0,06 = 10600Но меня это не очень удовлетворило, т. к. при таких расчётах увеличивается налогооблагаемая база, а значит, и сумма налога, и «чистыми» остаётся уже 9964 ₽. Клиент уверял, что это «просто так устроена жизнь, ты всегда остаёшься в проигрыше, это же налоги».Как считала я: 10 000/0,94 =10 638. Эта формула берётся из простой пропорции х — 100%10 000 — 94%

В итоге сошлись на моей цене, хотя каждый остался при своём мнении. В этот момент я кое-что поняла про предпринимательство: если ты не учил математику, не знаешь правил пропорции и не умеешь считать проценты — просто закладывай нормальную маржу в тело контракта

Хочешь получить 10 000 ₽— выставляй цену в 15 000, а лучше 20 000, и тогда уже неважно, кто и по какой формуле считает.

6. Как использовать деньги? Здесь оказалось всё просто, в отличие от ИП, самозанятые считаются по-прежнему физическими лицами, а значит, могут распоряжаться своими деньгами как угодно, без комиссий и переплат: можно легко переводить деньги с карты на карту или расплачиваться карточкой, привязанной к счёту самозанятого.

Кстати, то, что самозанятый — физлицо и его счёт значится в банках в соответствующей категории, стало для моих контрагентов неприятным сюрпризом. Один мой приятель-ИП решил сэкономить на налогах и комиссиях, заключил договор с самозанятым и разорился (по крайней мере так он мне объясняет, почему не возвращает долг). Действительно, в Сбербанке, Альфа-Банке и ВТБ мне подтвердили, что за перевод со счёта ИП на счёт самозанятого взымается такая же комиссия, как при переводе на счёт физлица. Между юрлицами и ИП никаких комиссий нет.

«Самозанятые» — кто это такие

Быть самозанятым гражданином — это значит, получать свои доходы от предлагаемых услуг заказчикам, которых он самостоятельно находит. Здесь имеется множество отличий от привычного всем режима работы у официального работодателя.

По своему роду деятельности и учитывая навыки человека, он действует, как организация, в состав которой входит всего лишь один человек. В это входит:

- Публикация рекламных объявлений о своих услугах;

- Общение с потенциальными клиентами;

- Нормировка рабочего времени и назначение платы;

- Получение прибыли удобным способом самостоятельно;

- Оформление деятельности в налоговой службе;

- Уплата налогов как с частного предпринимателя.

Если взглянуть бегло, то можно увидеть много преимуществ для обычного человека, который хочет подвергнуть свои навыки монетизации. Рассмотрим подробнее, так ли все просто на самом деле.

Виды самозанятости

Точного списка профессий нет. Но есть конкретные виды деятельности, с которыми запрещено переходить на самозанятость:

Продажа бензина, алкоголя, табака, других подакцизных товаров и товаров с обязательной маркировкой.

Перепродажа имущественных прав, автомобиля и товаров.

Добыча и продажа полезных ископаемых.

Предпринимательство в интересах другого лица по поручению, в качестве агента или за комиссию.

Предпринимательство с наймом других сотрудников.

Во всех остальных случаях, если вы работаете «на себя» и получаете доход не больше 2,4 млн в год, можно становиться самозанятым. Прежде всего, это сделано для популярных «самостоятельных» специальностей:

Таксистов.

Фрилансеров (дизайнеров, копирайтеров, интернет-маркетологов).

Частых мастеров (сантехников, электриков, строителей).

Разнорабочих (грузчиков, курьеров).

Ремесленников (изготовителей и продавцов хендмейд-товаров).

Фотографов и видеографов.

Арендодателей (кто сдаёт квартиры).

Самозанятость не влияет на работу по найму. Можно работать в офисе и подрабатывать фрилансером. Совмещать ИП и самозанятость нельзя — предприниматель должен выбрать один режим налогообложения.

Частые вопросы

В лимит 2,4 миллиона в год входит только доход, полученный в качестве самозанятого. Доход на работе учитывается отдельно и налоги с него выплачивает работодатель.

Ограничение в 2,4 млн руб в год — это 200 тысяч в месяц. Если самозанятый получил в месяц 300 тысяч, при этом заплатил ИП 100 тысяч, то как считать налог?

Нет лимита в 200 тысяч в месяц — только 2,4 млн руб. в год. Самозанятый может получить хоть 2,4 млн руб в месяц, а в остальные 11 месяцев календарного года — ничего.

Для расчёта налога используется только выручка. Чтобы учитывать расходы, нужно стать ИП с УНС 15% с прибыли.

Может самозанятый открыть магазин автозапчастей или автомойку?

Магазин однозначно нельзя. Запрещено перепродавать любые товары, особенно подакцизные. Для этого нужен ИП.

Автомойку можно, если на ней не будет наёмных работников (всё сам).

Может ли самозанятый открыть интернет — магазин и как быть с чеками для клиентов?

Это зависит от товаров, которые будете продавать. Перепродавать однозначно нельзя. А продавать товары собственного производства — рукоделия, мёд, кованные изделия и т.д. — можно.

ККТ покупать не надо — чек можно сформировать в мобильном приложении «Мой налог».

Работаю дома (ногтевой сервис). Декретный отпуск закончился. Могу ли я стать самозанятой?

Да, если вы только оказываете услуги, но не перепродаёте связанные с ними товары и если у вас нет наёмных работников.

Я кондитер на дому, продаю товар собственного производства. Надо ли становиться самозанятым?

Да, если ваше деятельность не подлежит обязательному лицензированию.

Может ли врач стоматолог зарегистрироваться как самозанятый? И вообще можно ли оказывать другие мед. услуги (например массаж) самозанятым?

Самозанятым недоступны виды деятельности, требующие лицензирования.

Я занимаюсь дропшиппингом, могу ли стать самозанятым? Ведь я не покупаю товары, которые продаю.

Доход в дропшиппинге формируется как разница между ценой продажи и ценой покупки. Это торговля, а торговля для самозанятых запрещена.

Я копирайтер. Заказы есть не всегда. Став самозанятым, как уплачивать налог, когда нет заказов?

Самозанятый уплачивает налог с выручки. Нет выручки — нет налога.

Хочу купить оборудование по изготовлению пенобетона для заливки полов и монолитных стен дачных домов. Материалы закупаю по рознице. Стать самозанятым или ИП?

Сначала подсчитайте, что выгоднее — платить 4% с выручки или 15% с прибыли. В первом случае проще стать самозанятым. Во втором потребуется ИП с УСП 15%.

Заключение

Великий экономист Джон Кейнс однажды сказал: «Единственное интеллектуальное занятие, которое всегда себя окупает, — это уклонение от уплаты налогов». Учёный жил в первой половине двадцатого века, а тогда у налоговиков ещё не было таких мощных систем наблюдения, которые есть сейчас в развитых странах и России.

Правительство обещает ничего не менять. Если оно сдержит своё слово, то данный режим — лучшее решение для начинающих предпринимателей, выбравших соответствующую деятельность.

Что грозит тем, кто останется в тени

Окончательного решения по неофициально самозанятым государство также не приняло. Но уже сегодня их теоретически можно привлечь к уголовной ответственности за незаконное предпринимательство. Это карается штрафом.

Обсуждается также вариант, что россияне, не получившие официального статуса самозанятых и имеющие теневой доход, будут ограничены в правах на выезд за границу. Но остаются вопросы, как их вообще планируется выявлять (подробнее о способах в статье наших партнёров на ozakone.com).

Вне зависимости от грядущих санкций обладатели теневого дохода вследствие последних изменений в трудовом законодательстве лишились возможности уйти на пенсию в 60 лет для мужчин и 55 для женщин. При недостаточном стаже и количестве пенсионных баллов можно рассчитывать только на социальную пенсию по старости. А она назначается только с 65 лет мужчинам и с 60 женщинам. А вот с регистрацией в качестве самозанятого лица и уплатой с 2019 года стоимости патента, включающей и пенсионные отчисления, появляется шанс заработать стаж и баллы, необходимые для страховой пенсии по старости.

Возможно, у самозанятых с 2019 года появляется шанс заработать право на страховую, а не социальную пенсию по старости

Возможно, у самозанятых с 2019 года появляется шанс заработать право на страховую, а не социальную пенсию по старости

Одной из причин, по которой самозанятые россияне не спешат выходить из тени, можно назвать недоверие к государству. Моя знакомая — репетитор, учит русскому языку и литературе детей и взрослых на дому и в скайпе. Раньше была ИП, но закрылась в 2013 году после резкого повышения страховых взносов, уплачиваемых предпринимателями за себя. Регистрироваться как самозанятая не торопится: считает, что с государством вести честные игры нет смысла. У того, по её словам, «девять тузов в колоде», как у Доцента в фильме «Джентльмены удачи». Сегодня предлагает привлекательные условия, а чем это обернётся завтра — непонятно. А ПФР и другие фонды она сравнивает с вокзальным попрошайкой, который клянчит у пассажиров якобы на билет, а сам деньги, что ему дают, пропивает.

Виды деятельности и права

Чётко определённого списка разрешенных видов деятельности для самозанятых нет. Но существует перечень профессий, для которых переход на такой режим невозможен:

- Услуги по продаже горючих материалов, алкогольной продукции, товаров, для которых обязательна акцизная марка или маркировка;

- Деятельность по переуступке прав собственности на любой вид имущества;

- Услуги ведения любого вида предпринимательства для стороннего лица (поручение, агентская и комиссионная деятельность);

- Любая форма ведения бизнеса, требующая найма сотрудников.

Далее, как и у любого другого предпринимателя, у самозанятых граждан есть определённое налоговое право по отношению к ведению их деятельности. Ежемесячные доходы не должны быть больше 200 тысяч рублей, а, соответственно, годовая выручка должна быть меньше 2.4 миллионов рублей. Если прибыль укладывается в оговоренные пределы, то даже если у самозанятого доходы выше средних, то налоги уплачиваются по упрощённой системе.

Существует и список профессий, при занятии которыми признали возможность оформлять статус «самозанятый»:

- Таксисты;

- Фрилансеры с занимающиеся такими вещами, как дизайн, копирайтинг, интернет-маркетинг;

- Мастера, работающие в сфере сантехники, электрики, строительства;

- Разноплановые рабочие простейших специальностей;

- Мастера, занимающиеся ручной работой;

- Фото- и видео-операторы;

- Арендодатели, сдающие жилые площади на частной основе.

Как рассчитать и когда платить налог

Разберем, что является налоговой базой для расчета налога на профессиональный доход, какие ставки существуют, когда и как платить.

Налоговая база

Налоговой базой считается профессиональный доход, полученный от реализации товаров, работ или услуг.

Налогоплательщик имеет право уменьшить налоговую базу в расчетном периоде за счет возврата ранее полученных сумм (например, при отказе от товара, работы или услуги со стороны заказчика) или ошибочно внесенной сделки в приложение “Мой налог”. Налог автоматически пересчитается.

НПД заменяет следующие платежи:

- НДФЛ с тех доходов, которые подпадают под уплату НПД.

- НДС, за исключением НДС по ввозимым в Россию товарам.

- Страховые взносы во внебюджетные фонды.

Налоговые ставки

Действуют 2 налоговые ставки:

- 4 % – с доходов от реализации товаров, работ, услуг физическим лицам.

- 6 % – с доходов от реализации товаров, работ, услуг юридическим лицам и ИП.

До конца эксперимента, т. е. до 2028 года, размер ставок меняться не будет. Если в календарном месяце не было доходов, ничего платить не надо.

Налог рассчитывается суммарно от видов деятельности, облагаемых по ставкам 4 и 6 %.

Например, физическое лицо за месяц выполнило следующие работы:

- изготовление торта частному лицу – 10 заказов на общую сумму 20 000 руб.;

- изготовление кондитерских изделий для корпоративного праздника ООО “XXX” – один заказ на 30 000 руб.;

- проведение обучения по выпечке для кондитерской, зарегистрированной на ИП, – 2 мастер-класса на общую сумму 10 000 руб.

Сумма налога = 20 000 * 4 % + (30 000 + 10 000) * 6 % = 3 200 руб.

Сроки и способы оплаты

Налоговым периодом является один календарный месяц. Особые правила действуют для первого и последнего месяцев (в случае снятия с учета):

- Первый налоговый период считается со дня постановки на учет до конца месяца, следующего за месяцем регистрации налогоплательщика. Например, вы оформили новый статус 20 июня 2020 г. Первый налоговый период будет действовать до 31 июля 2020 г.

- Последний налоговый период считается с начала месяца, в котором налогоплательщик был снят с учета до дня этого снятия.

Налоговая служба самостоятельно вычислит НПД, подлежащий уплате, на основе сведений, которые налогоплательщик внес в течение календарного периода. Известит о сумме через приложение “Мой налог” не позднее 12-го числа месяца, следующего за отчетным.

Срок уплаты налога – не позднее 25-го числа месяца, следующего за отчетным. Если сумма окажется меньше 100 руб., то ничего платить не надо. Она будет учтена в следующем налоговом периоде и просто прибавлена к новой. За просрочку начисляется пеня.

Способы оплаты:

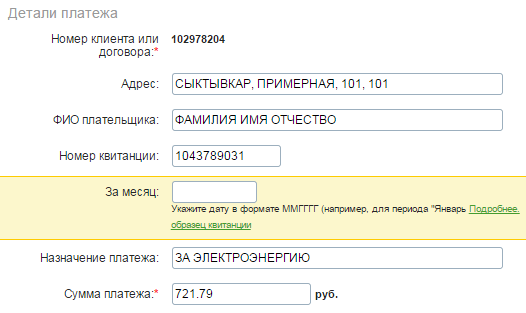

- банковской картой из приложения “Мой налог”;

- по квитанции, выписанной в приложении;

- настроить автоматический перевод в приложении.

Налоговый вычет

Каждому самозанятому государство предоставляет налоговый вычет в размере 10 000 руб. Но он не выдается налогоплательщику, на эту сумму постепенно уменьшается налог на профессиональный доход.

Особенности:

- Вычет дается один раз при регистрации.

- Не нужно подавать заявление в налоговую инспекцию. Она сама учтет вычет при начислении налога.

- Вычет снижает ставки до 3 % при получении денег от физлиц и до 4 % – от юрлиц и ИП.

- В приложении “Мой налог” плательщик сразу увидит, сколько он уже исчерпал вычета, а сколько осталось. После того как все 10 000 руб. будут учтены в НПД, ставки вернутся к прежним размерам.

- Вычет не сгорает в течение года, неиспользуемый остаток переносится на следующий и так далее годы.

Кто может стать самозанятым

С момента определения статуса «самозанятого», можно почувствовать преимуществ гибкости всей системы. В основном это выражено в том, чтобы осуществлять и подписывать трудовые обязательства.

Самозанятым, в принципе, может стать любой из граждан страны, способный определиться со своей трудовой деятельностью, которая приносит прибыль.

Государством обозначены следующие виды деятельности, осуществляя которую, можно рассчитывать на освобождение от налогов:

- Ведение домашнего хозяйства (это может быть приусадебная работа, помощь в сельском хозяйстве, уходе за животными);

- Преподавание (это хороший способ получать легальный доход);

- Уход за людьми, относящимися к особым категориям (дети, старики, больные).

Этот список профессий и родов деятельности регулярно расширяется. В данный момент это является экспериментальным проектом, но для законного обоснования претензии на освобождение от налогов, необходима постановка на учёт в налоговые органы.

Плюсы и минусы статуса самозанятого лица по сравнению с ИП

Статус самозанятого лица имеет такие преимущества по сравнению с ИП:

- исполнение всех денежных обязательств перед государством одним платежом (а до конца 2019 года и вовсе отсутствие обязанности что-либо платить), в то время как ИП отдельно платит налоги и отчисления в фонды, либо по более низкой налоговой ставке;

- предположительно меньшая финансовая нагрузка: максимальная стоимость патента для самозанятых планируется не выше 20 тысяч рублей за год, для ИП она достигает 80 тыс. р.;

- отсутствие отчётности, в то время как ИП подаёт налоговые декларации и отдельно отчитывается по отчислениям в фонды;

- отсутствие необходимости использовать кассовый аппарат, оформлять бланки строгой отчётности;

- более простая и менее затратная регистрация начала и прекращения деятельности.

Но есть и недостатки:

- географическая привязка: ИП вправе вести деятельность по всей стране, исключение только для ЕНВД и ПСН — налоги и стоимость патента уплачиваются по месту фактического ведения деятельности, самозанятый же ограничен регионом проживания;

- невозможность выбора системы налогообложения: ИП доступны пять вариантов и возможность их комбинировать по разным видам деятельности, самозанятому — один;

- ограниченность деятельности одним видом, в то время как для ИП ограничений в этом плане нет, за исключением тех, которыми по закону вправе заниматься только юрлица;

- невозможность нанимать работников.

Видео: проблемы самозанятых в России

Анализ ситуации с самозанятыми лицами показывает, что такой шаг государства навстречу гражданам сам по себе неплох. Но, как это часто у нас бывает, нуждается в том, чтобы его подобно проданному Китаю в советском анекдоте самолёту, вместо которого после сборки получился паровоз, «довели до кондиции напильником». Неудивительно, что россияне не торопятся легализоваться. Хотя то, что у части сограждан появился шанс выйти из тени и спать более спокойно, чем раньше, уже плюс.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Плюсы и минусы статуса самозанятого

Для самозанятости также существуют свои положительные и отрицательные моменты.

- Упрощенная система налогообложения, позволяющая вести отчётность, а также уплачивать налог даже с помощью мобильных устройств.

- Возможность принять плату за работу любым способом: переводами по банковским реквизитам, посредством систем электронных платежей, наличными.

- Выдача чеков в электронном формате, с помощью мобильного приложения, с возможностью отправки покупателю услуги.

- Официальный доход и его подтверждение, что может быть необходимо для подачи заявок на кредиты или другой род финансирования.

- Отсутствие необходимости уплаты налога в период, когда доходов попросту нет.

- Стабильное состояние всей системы самозанятости (на данный момент до 2028 года, однако, пока нет речи о введении изменений).

- Невозможность применения такого статуса для тех, у кого доходы выше определенного уровня. В этом случае законодательство обязывает регистрироваться как индивидуальный предприниматель (что, кстати, более выгодно с точки зрения налогообложения).

- Небольшой спектр видов деятельности, доступных для самозанятых граждан.

- Сравнительная прозрачность схемы заработка. Потому как те, кто зарабатывает определенные суммы «по-серому», не всегда готов делиться доходами в пользу уплаты налогов.

Кто может стать самозанятым

Основные формы самозанятости:

- Частное (физическое) лицо без ИП.

- Самозанятый ИП.

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

Осуществляет свою деятельность на территории РФ из списка участвующих в эксперименте. Причем человек может либо сам находиться в таком регионе, либо выполнять работы для физических лиц и компаний из таких регионов. Оформление самозанятости доступно и гражданам Беларуси, Армении, Киргизии и Казахстана, если они сотрудничают с заказчиками из российских областей, где действует спецрежим.

Ведет свою деятельность один, без привлечения наемных работников.

Возраст – с 14 лет при условии согласия родителей, эмансипации или регистрации брака. С 18 лет дополнительных условий нет.

Доход не превышает 2,4 млн рублей в год

При этом неважно, ежемесячно самозанятый получает выручку или нет. Нет дохода – нет налога.

Получает доход только в денежной форме.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

- реализация подакцизных товаров и товаров, подлежащих маркировке;

- перепродажа товаров;

- добыча и реализация полезных ископаемых;

- доставка товаров, за исключением случаев, когда компания обеспечивает курьера кассовым аппаратом для приема платежей от клиентов;

- сдача в аренду недвижимости и транспортных средств, за исключением жилых помещений;

- оказание услуг своим бывшим работодателям, если с даты увольнения прошло менее 2 лет;

- арбитражное управление, деятельность медиатора, нотариуса, оценочная и адвокатская деятельности.

Госслужащие могут получить статус самозанятых только в целях уплаты НПД от сдачи в аренду жилой недвижимости.

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Самозанятость и ИП

Отдельного разговора заслуживает совмещение ИП и самозанятости. Работают все те же ограничения, представленные выше. Но чтобы перейти на спецрежим, индивидуальный предприниматель должен отказаться от используемого им налогового режима, потому что совмещать сразу два не получится.

Потребуется уведомить налоговую службу о переходе на уплату НПД. Срок – 1 месяц с момента регистрации в качестве налогоплательщика НПД. Если предприниматель не уложился в срок, то у него аннулируют статус самозанятого и он вернется к своему прежнему налоговому режиму.

Сходство всех форм самозанятости:

- получать деньги от клиентов можно любым способом: наличкой, на банковскую карту, счет в банке, электронный кошелек, для этого не нужен кассовый аппарат;

- все доходы необходимо фиксировать в приложении “Мой налог”;

- для каждого клиента надо выписать чек, это делается автоматически из приложения;

- уплачивается ежемесячно только один налог – НПД;

- не надо сдавать налоговую отчетность, вести бухгалтерию;

- нет обязательных взносов, которые у обычного ИП составляют 40 874 руб. в год плюс 1 % с дохода, превышающего 300 тыс. руб.

Отличия ИП от самозанятого ИП:

- ИП платит страховые взносы независимо от того, есть выручка в этом месяце/году или нет. Самозанятый не платит ничего, если нет дохода.

- ИП могут нанимать сотрудников, самозанятый ИП – нет.

- У ИП другие суммы ограничения дохода. Например, на УСН – до 150 млн руб., патенте – до 60 млн руб. На ОСН, ЕНВД – любая сумма. Самозанятый ИП должен зарабатывать не более 2,4 млн руб.

- ИП обязаны использовать онлайн-кассы почти без исключения. Самозанятый ИП работает без кассы, выписывает чеки из приложения “Мой налог”.