Тинькофф блэк в 2021 году

Содержание:

- Особенности Tinkoff Black

- Как заказать и получить карту «Тинькофф Блэк» через интернет с доставкой?

- Условия кэшбэка по карте Тинькофф Блэк

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

- Преимущества дебетовой карты Тинькофф Блэк

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Возможности и функционал дебетовой карты Tinkoff Black

Особенности Tinkoff Black

Первый российский банк, предложивший частным лицам и компаниям исключительно дистанционное обслуживание, Тинькофф выпускает дебетные карты, отличающиеся важными параметрами:

- валюта счета карты Tinkoff Black, возглавляющей дебетовую линейку эмитента — рубль РФ, доллар США либо евро на выбор клиента, остальных дебетовок — рубль;

- стоимость выпуска — 0 руб. (бесплатно);

- стоимость обслуживания основной Черной карточки — 0 либо 99 руб. в месяц (1188 руб. в год) либо 1 доллар / евро в месяц (12 долларов / евро в год), обслуживание до 5 дополнительных карточек бесплатное;

Основная карта обслуживается бесплатно при одном из трех условий: 1) остаток на картсчете не ниже 30 тыс. руб. (1000 долл. / евро); 2) у держателя открыт вклад в Тинькофф Банке; 3) клиент выплачивает кредит в этом банке.

SMS-информирование о действиях с картой, включая операции в интернет-банке и мобильном приложении для смартфона — бесплатно, стоимость услуги оповещения обо всех транзакциях по основной и дополнительным карточкам «SMS-банк» — 39 руб. (1 доллар или евро) за расчетный период (равный 1 месяцу);

удобное пополнение баланса — бесплатно на сумму до 300 тыс. руб. (10 тыс. долл. / евро) за месяц, комиссия 2% от суммы, превышающей этот лимит;

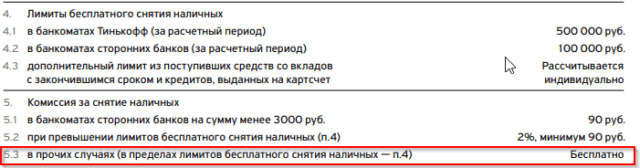

снятие наличных либо вывод денег через партнеров Тинькофф Банка — бесплатно при сумме операции не менее 3 тыс. руб. (100 долл. / евро), комиссия 90 руб. (3 долл. / евро) при меньшей сумме и 2%, но min 90 руб. (3 долл. / евро) при превышении лимита 150 тыс. руб. (5 тыс. долл. / евро) за месяц;

проценты на остаток денег на счету — 0% при полном отсутствии покупок в течение месяца, 3% годовых на весь баланс рублевой карточки при оплате покупок на общую сумму до 3 тыс. руб., 7% на остаток до 300 тыс. руб. и 3% свыше 300 тыс. руб. при покупках более чем на 3 тыс. руб. либо 0,1% на остаток до 10 тыс. долл. / евро и 0% свыше при покупках на любую сумму;

кэшбэк по дебетовой карте Тинькофф Блэк — от 3% до 30% за покупки по спецпредложениям партнеров эмитента, 5% за оплату товаров / услуг, выбранных клиентом категорий, 1% за остальные покупки;

Обратите внимание: месячный размер кэшбэка не превышает 3000 руб

- переводы денег Card2Card с рублевых дебетовок через сайт tinkoff.ru либо мобильное приложение для смартфона — бесплатно до 20 тыс. руб. за месяц и 1,5% от суммы превышения, min 30 руб.;

- платежная система и категория (класс) дебетовой Tinkoff Black — MasterCard World, либо Visa Platinum, либо МИР Премиум.

Важно: «по умолчанию» эмитент предпочитает выпускать черные карточки MasterCard World

Если необходим продукт Visa или МИР, на этом следует акцентировать внимание сотрудника Тинькофф, связавшегося с клиентом по телефону после оформления им заявки

Преимущество предложения: универсальный продукт с высоким кэшбэком на отдельные категории трат.

Недостаток: ограничение 3 000 руб. суммы возврата в месяц в рамках доходной программы, по большинств покупок бонусами вернется только 1%.

Как зарабатывает дебетовая карта Тинькофф Банка

Дебетовый карточный продукт с повышенным кэшбэком и высокими процентами на остаток действительно способен играть роль не только платежного инструмента, но и средства получения дохода.

Мы неслучайно говорим именно о зарабатывании денег, поскольку этот процесс требует от держателя банковского пластика регулярно работать над рациональным управлением собственными средствами.

Чтобы реальную прибыль приносила оформленная в Тинькофф банке дебетовая карта — условия нужно выполнять довольно простые:

- по возможности обеспечить пользование продуктом без платы за обслуживание. Это необязательно, так как 1188 руб. (12 долл. / евро) в год можно отбить, выполняя следующие рекомендации;

- держать в Tinkoff крупные суммы — чем больше сбережения, тем выше доход. Если опасаетесь хранить большие деньги на картсчете, чтобы не лишиться их из-за злоумышленников, можно самостоятельно открыть отдельные накопительные счета и переводить средства на них. На остаток в этих «счетах-сейфах» начисляются 6% годовых. Если сложилась непредвиденная ситуация, требующая потратить средства с накопительного счета срочно, нужную сумму можно в кратчайшие сроки перевести на баланс карты;

- ежемесячно расплачиваться тинькоффским пластиком за покупки общей стоимостью 3000 руб. и более;

- правильно выбирать категории повышенного кэшбэка, не забывая заново настраивать их каждые 3 месяца;

- следить за спецпредложениями партнеров эмитента, позволяющими получать кэшбэк до 30%.

Важно: прежде чем оплачивать карточкой «Тинькофф дебетовая» покупку по спецпредложению, его непременно нужно активировать в интернет-банке либо мобильном приложении. Если этого не сделать, кэшбэк будет начислен в размере 1%

Как заказать и получить карту «Тинькофф Блэк» через интернет с доставкой?

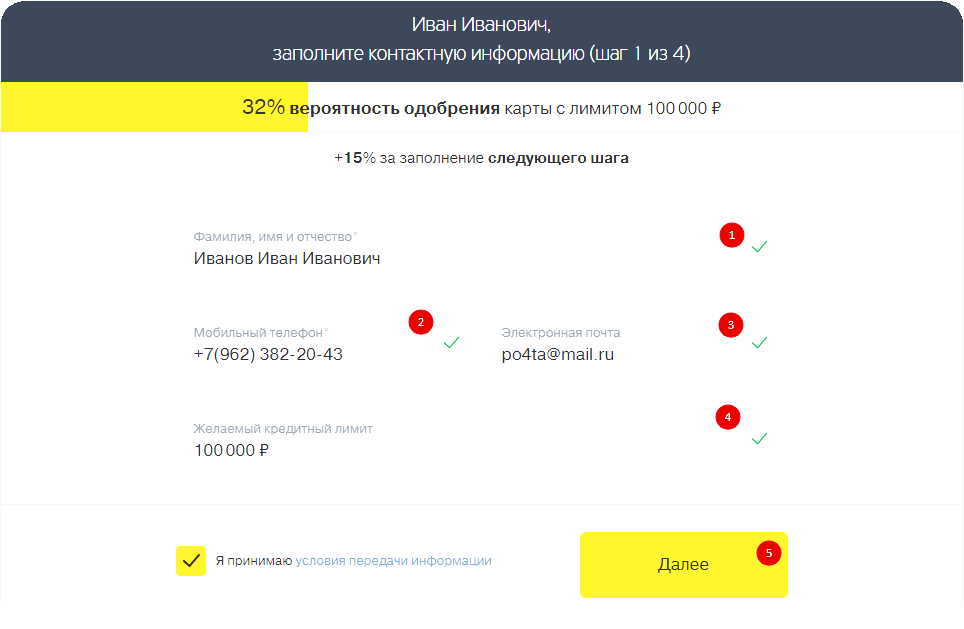

Оформление дебетовой Тинькофф Блэк производится на официальном сайте банка. Порядок действий клиента, желающего приобрести такое платежное средство, можно представить в виде следующего списка:

- Просмотр условий и выбор типа карты (классическая/премиальная).

- Заполнение онлайн-заявки на сайте Тинькофф Банка.

- Ожидание одобрения заявки.

- Назначение встречи с сотрудником банка для получения пластикового платежного средства. Клиент самостоятельно выбирает удобное для себя время и место.

- Подписание необходимых документов и получение готовой карты в установленную дату.

Онлайн-заявка на карту Тинькофф Блэк на официальном сайте

При оформлении дебетовой Тинькофф Блэк первый шагом будет подача заявки на официальном сайте банка. Порядок действий будет выглядеть следующим образом:

- Переход на сайт Тинькофф Банка и выбор раздела «Дебетовые карты» (верхнее меню главной страницы).

Далее среди предложенного списка нужно выбрать интересующий вариант и нажать на кнопку «Оформить карту».

нужно прокрутить в самый низ и заполнить заявку, указав в ней:

- ФИО,

- номер телефона,

- адрес электронной почты,

- дату рождения,

- наличие/отсутствие гражданства РФ,

- валюту счета (рубли/доллары/евро).

В конце нужно согласиться с обработкой персональных данных, поставив отметку в соответствующем окошке, и нажать на кнопку «Оформить».

Как отказаться от Tinkoff Black?

Владельцы Tinkoff Black при желании могут в любой момент заблокировать ее. Сделать это можно через личный кабинет или же путем отправки соответствующего SMS-сообщения (более подробно этот вопрос освещен ниже по тексту).

СПРАВКА. После выполнения описанных выше действий, карта станет навсегда недействительной. Однако счет, к которому она привязана, будет действующий. Для его закрытия нужно вывести остаток денег и обратиться с соответствующей просьбой в службу поддержки Тинькофф Банка.

Как активировать карту «Тинькофф Блэк»?

У держателей дебетовой Тинькофф Блэк нет необходимости в проведении дополнительной ее активации. После оформления заявки сотрудник банка доставляет ее к клиенту в уже активированном состоянии. Поэтому сразу после получения ею можно пользоваться (оплачивать покупки в магазинах, совершать платежи в интернете и т.д.).

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

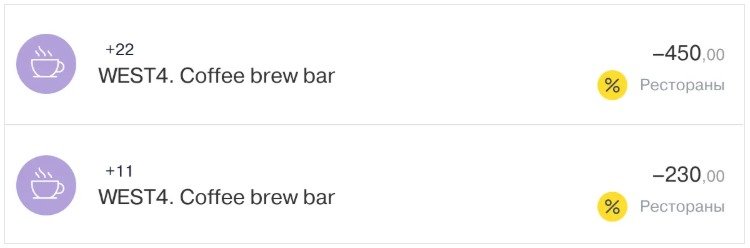

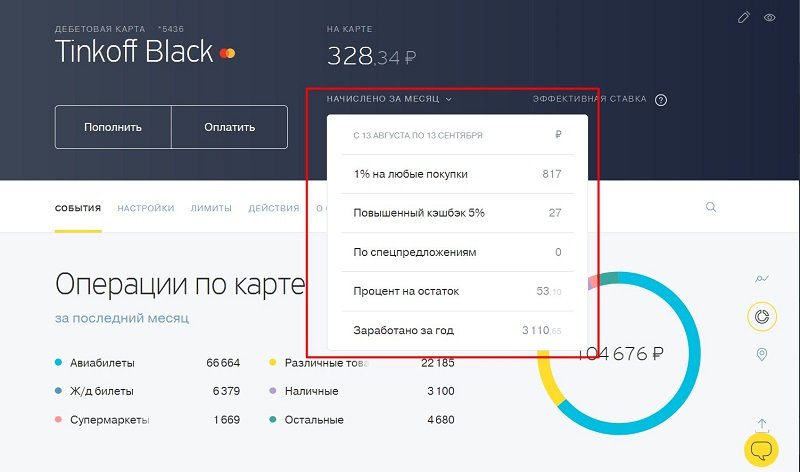

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

Начисление кэшбэка по категории «Рестораны»

Начисление кэшбэка по категории «Рестораны» Отчет по всем видам кэшбэка, полученного за расчетный период

Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.

Преимущества дебетовой карты Тинькофф Блэк

-

Кэшбэк — деньгами(!) каждый месяц: 1% на все покупки кроме нескольких MCC-кодов (пополнение электронных кошельков и т.п.), 5% на выбранные три категории из предложенных банком 6 категорий товаров (они меняются каждый месяц),

дополнительнодо 30% кэшбэка по спецпредложениям отдельных партнеров (их пара сотен). По каждой операции у кэшбэка отбрасываются копейки в пользу банка. - 3.5% годовых — начисляется на остаток в пределах 300000 руб., но необходимо совершение операций покупок по карте в месяц на 3000 руб, без этого проценты не начисляются вовсе, (причем не все операции засчитываются как покупки). Подписка Tinkoff Pro повышает проценты на остаток до 5% годовых. На сумму свыше 300 тыс. проценты тоже НЕ начисляются, для передержки крупных сумм от 1 ночи до 3 месяцев используйте копилки — накопительные счета, там 3% годовых.

- Срок действия карты — 8(!) лет (было — 5). Имеется чип и MasterCard PayPass (или VISA PayWave). Перед окончанием срока действия банком автоматически выпускается новая карта (перевыпуск по истечении срока действия).

- Снятие наличных — при сумме от 3000р в любом банкомате — без комиссии, лимит в месяц — 100000р, далее 2% комиссия. Дополнительные лимиты еще на +500 тысяч есть на снятие в собственной сети банкоматов Тинькофф, в них без комиссии можно снимать и менее 3000р. Дополнительно лимит увеличивается если у вас закончился срок вклада, всю сумму вклада можно тоже снять наличными в любых банкоматах бесплатно.

- Стягивание через с2с сторонними сервисами на карты других банков. С 21.08.2018 это бесплатно для любой суммы операции (раньше брали комиссию 90р при суммах менее 3000р. за операции «в других кредитных организациях» или «приравненные к снятию наличных»). Но при этом расходуется лимит на снятие наличных в «чужих» банкоматах — 100 тысяч.

- базовое SMS-информирование — бесплатно, информирование об операциях покупок и снятия наличных (SMS-банк) — 59 р/мес. (до 21.08.2018 было 39р/мес.).

- Интернет-банк (бесплатно) с бесплатными межбанковскими переводами, суточных лимитов фактически нет. Рейсов по рублевым межбанковским переводам больше нет, переводы отправляются очень быстро, в течение 30 минут с 01:20 до 18:45, но по-прежнему, только по рабочим дням.

- переводы по номеру карты другого банка до 20000 р/месяц бесплатно (c2c).

- переводы по СБП (по номеру телефона) — до 150000 за перевод — бесплатно, до 20 переводов в сутки, до 1.5 млн в месяц.

- до 5 дополнительных карт к вашему счету бесплатно. Дополнительную карту можно выпустить на свое имя или на 3-е лицо (например члена семьи). Получает дополнительную карту и генерирует пин-код только владелец счета, он отвечает за все операции. Если делать заявку по звонку, можно выбрать другую платежную систему, например Мир, и пользоваться ее бонусами через программу privetmir.ru.

- перевыпуск карты даже по инициативе клиента — бесплатно.

- плата за обслуживание карты Tinkoff Black — 99р/месяц или бесплатно, см. далее.

Получить 1000 рублей за карту Блэк

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

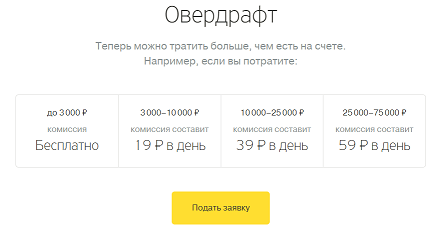

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Возможности и функционал дебетовой карты Tinkoff Black

Владельцам дебетового продукта Тинькофф Блэк доступно:

- переводить деньги на сумму до 20 тыс. руб. бесплатно это новшество появилось в 2019 году;

- вывести деньги с картсчета в любом банке и любом терминале самообслуживания, причем если сумма снятия сверх 3 тыс. руб., то комиссию не начисляют;

- открыть в Тинькофф Банке накопительный счет, обналичивать с него деньги в любое удобное время без потери процента;

- не платить за обслуживание своей карты это доступно тем клиентам, у которых на балансе остается не меньше 30 или 50 тыс. руб.;

- получать процент на остаток средств 6% для рублевого счета и 0,1% для валютного;

- получать кэшбеки до 30% по спецпредложениям от магазинов-партнеров банка, увеличенный кэшбэк в размере 5-ти процентов в некоторых категориях и один процент от всех покупок;

- пополнять баланс карт Тинькофф Блэк и Тинькофф Блэк Едишн несколькими способами, в том числе через онлайн-банкинг;

- получить карту, которую доставляет курьер через несколько дней после оформления по адресу, указанному в анкете.

Если на карте остается незначительная сумма денег, то в месяц клиент платит 99 рублей за обслуживание. Полную информацию по тарифным планам можно найти на официальном сайте банка.

Банковские переводы и платежи

Тинькофф Банк определяет свою комиссию за перевод средств, но при некоторых условиях комиссию при переводе не оплачивают.

| Операции в системе | Переводы | Перевод между банками |

|---|---|---|

| Бесплатно | Валютой | 15 евро или долларов |

| Переводы через приложение для мобильных телефонов Tinkoff | ||

| Бесплатно | До 20 тыс. руб. | – |

| 1,5% от суммы, минимум 30 рублей | От 20 тыс. руб. | – |

Снятие наличных

На вывод наличных Тинькофф устанавливает специальные тарифы.

Комиссию Тинькофф Банк не снимает при любых количествах снимаемых средств, кроме вывода суммы, превышающей 150 тыс. рублей по рублевому счету. За это банк снимает 2% от выводимой суммы. Банки-партнеры взимают комиссию в размере 90 руб. за снятие суммы до 3 тысяч. От 3 до 150 тыс. руб. комиссия не берется. От 150 тысяч комиссия, как и у Тинькофф Банка составляет 2% По валютным счетам при снятии суммы до 100 или комиссия 3 доллара или евро. От 100 до 5 тысяч комиссия нулевая. За вывод 5 тысяч или комиссия 2%.

Пополнение баланса карты

Картсчет дебетовой Тинькофф Блэк можно пополнить несколькими простыми способами:

- банковским переводом;

- в терминале;

- через Интернет-банк.

| Операции | В иностранной валюте | В российских рублях |

|---|---|---|

| Перевод с использованием другой карты Tinkoff | Первые 4 операции за 1 промежуток времени бесплатно, последующие 0,01 доллар или евро | Бесплатно |

| Через партнеров банка Тинькофф | 4 пополнения до 10 тыс. долларов или евро бесплатно, остальные 0,01 доллар или евро. От 10 тыс. долларов или евро с пятой операции комиссия 2% от всей суммы и 0,01% | Не более 30 тыс. руб. бесплатно, от 30 тыс. 2% |

Самые выгодные для пользователя карты способы пополнения счета:

- через мобильное приложение Tinkoff комиссию при таком способе пополнения банк снимает, если сумма превышает 300 тыс. руб.;

- в организациях партнеров Тинькофф Банка;

- банковский перевод в валюте в любом банке России – лимит на денежный перевод банки не устанавливают, но средства поступят на счет только через несколько дней.

Некоторые банки устанавливают лимит на денежную сумму, которую клиент может поставить на счет.