Налоговые вычеты на детей в 2021 году (ндфл и др.)

Содержание:

- Как оформить форму 3-НДФЛ для получения налоговых льгот и вычетов.

- Вычет при продаже одной квартиры и покупке другой

- Документы необходимые для предоставления вычета

- Вычет на образование детей

- Когда удержание НДФЛ является мошенничеством

- Стандартные вычеты на детей налогоплательщика

- Пример вычета

- Общие правила начисления

- Налоговый вычет на ребёнка: право, условия выплаты и получения

- Необязательные удержания из зарплаты сотрудника

- Первый, второй, третий… Сколько вычитаем?

- Кто вправе претендовать на налоговый вычет

- Перечисление налога и штрафы за нарушения

Как оформить форму 3-НДФЛ для получения налоговых льгот и вычетов.

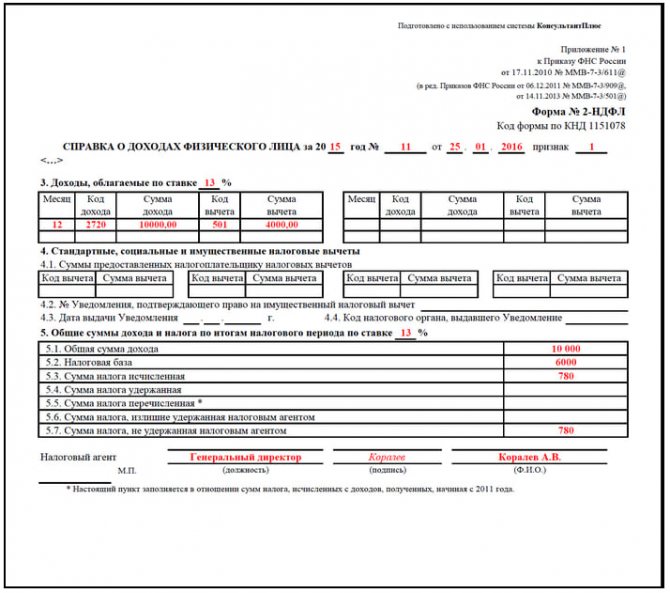

В текущем 2021 году, заявляя в налоговую службу свое намерение получить вычет за оплату обучения детей в 2021 году, родитель вправе также вернуть налог и за 2021, и 2021 годы. На каждый год нужно составлять декларацию отдельно. Для правильного заполнения полей необходимо пользоваться справкой 2-НДФЛ.

Для оформления декларации нужно заполнить:

- Личные данные декларанта. Сюда вносятся сведения из паспорта – Ф.И.О, адрес регистрации, а также коды – местного налогового органа и одиннадцатизначный – по ОКТМО. Узнать эти цифровые значения можно, позвонив в налоговую. После заполнения каждой страницы необходимо ее сохранить;

- Дальше заполняются данные о видах дохода, чаще всего это зарплата. Ее размер берется из справки 2-НДФЛ, представляемой бухгалтерией работодателя. Наименование компании, ее ИНН, КПП и код ОКТМО также берутся из этой справки и вносятся в соответствующее поле;

- В строчке «Общая сумма дохода за год» проставляется цифра из п. 5. 1 формы 2-НДФЛ;

- Строка “Общая сумма дохода за год” – эти данные надо взять из пункта 5.1 справки 2-НДФЛ;

- Данные об облагаемой налогом сумме дохода вписываются в следующую строку, а берутся тоже из справки 2-НДФЛ (п. 5. 2);

- Удержанная сумма налога переносится из п. 5. 4 справки в следующую сроку декларации.

Заполнив раздел декларации, вмещающий сведения о доходах, необходимо вписать запрашиваемые сведения в раздел о стандартных и социальных вычетах.

Здесь нужно выбрать соответствующий пункт «Расходы на обучение детей» и указать их сумму.

Завершение каждого листа декларации личной подписью свидетельствует о полноте и достоверности сведений.

Куда нужно подавать декларацию и в какие сроки

Получить социальный налоговый вычет у работодателя можно, если оплата обучения производилась в текущем году. Если родитель хочет вернуть часть своего дохода за год или за несколько лет, обращаться нужно в налоговый орган. При этом вычет может быть предоставлен родителю за период, не превышающий 3 года.

Оформлять вычет за обучение детей необходимо в налоговой инспекции по месту проживания в срок до 30 апреля, следующего за отчетным года.

Для обращения в налоговый орган за возвратом части (13%) затраченных на обучение средств, нужно представить инспектору:

- Заявление;

- Оригинал и копию паспорта;

- Декларацию 3-НДФЛ за год, в котором была произведена оплата;

- Справку от нанимателя, которая подтверждает сумму удержанных налогов;

- Договор с вузом об оказании платных образовательных услуг;

- Справку об обучении ребенка в конкретном вузе;

- Копию лицензии университета, академии, института.

Подтверждением факта оплаты являются оригиналы платежных документов. Предоставляются также их копии. Декларацию и сканкопии документов можно доставить лично, использовать услуги интернета или почтовой связи.

Способы компенсации вычетов

При оформлении вычета за обучение у работодателя уплаченный ранее подоходный налог не возвращается через кассу компании напрямую матери или отцу.

Получив уведомление налоговой инспекции, заявление родителя и платежные документы, подтверждающие понесенные им расходы на обучение детей, бухгалтерией будет ежемесячно удерживаться уменьшенный размер налога с текущего заработка, учитывающий положенный вычет.

Вычет при продаже одной квартиры и покупке другой

Общие условия. Вычет при покупке квартиры можно использовать, если есть доходы, с которых платят НДФЛ по ставке 13%. Чаще всего это зарплата. Родители платят НДФЛ на работе, покупают квартиру и забирают уплаченный налог с помощью вычета. Но у детей таких расходов нет, хотя доля в квартире или даже вся она целиком вполне может принадлежать ребенку.Ну и что? Продажа квартиры без налога и декларации: что изменится с 2020 года

Семья может продать квартиру с долей ребенка и купить новую. Или ребенок сам продает квартиру — например, она досталась в наследство от бабушки или умершего отца. С точки зрения налоговой, это ребенок продает и покупает недвижимость. При этом с продажи он зачастую должен заплатить НДФЛ.

Например, отец при разводе оформил дарственную на квартиру на 15-летнего сына. Документов об оплате этого жилья у отца не сохранилось. Ребенок живет там с мамой. Через год они решили продать эту квартиру и купить в другом районе. С продажи квартиры сын должен заплатить 13% НДФЛ. Допустим, квартира стоила 2,2 млн рублей, налог считали так:

(2 200 000 − 1 000 000) × 13% = 156 000 Р

Одновременно в том же году сын покупает другую квартиру. Вернее, это делает мама, действуя в его интересах и с разрешения органов опеки. За эту квартиру платят 3 млн рублей, ребенку там выделяют долю стоимостью 2,2 млн.

Чтобы не платить налог с продажи, от имени ребенка нужно подать декларацию, в которой указать доход от продажи одной квартиры и расходы на покупку доли в другой. При этом с продажи квартиры нужно начислить налог — 156 тысяч рублей. А при покупке квартиры на имя ребенка он сможет использовать личный имущественный вычет — такой же, как у взрослых. Потому что этот вычет не зависит от возраста.

То есть с покупки доли в новой квартире государство должно вернуть ребенку 260 тысяч рублей. Но столько налога он еще не заплатил, зато у него есть начисленные 156 тысяч. Маме не придется их платить, потому что имущественный вычет при покупке перекроет налог с продажи.Что делать? Продаю квартиру. Как уменьшить НДФЛ с помощью расходов на ее покупку?

Сколько можно сэкономить. Сумма экономии зависит от стоимости проданной и новой квартир. Это может быть и 10 тысяч рублей, и 200 тысяч. Но если не знать про такой вычет, придется платить налог с продажи. А этого можно законно не делать, даже если ребенок пока не работает и не может возвращать налог с зарплаты.

Как получить. Вычеты при покупке и продаже в пределах одного года заявляются в одной декларации. Заполнять ее нужно на имя ребенка по такому же принципу, как делают взрослые. Для подтверждения расходов и права на вычет при покупке прикладывают стандартный пакет документов.

Если продать квартиру, а новую купить в следующем году, зачесть налоги не получится. Налог с продажи так и останется в бюджете. А получить имущественный вычет при покупке квартиры ребенок сможет, только когда получит доход, облагаемый НДФЛ.

Налоговый вычет за квартиру

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Вычет на образование детей

Получить возврат подоходного налога можно не только за самообразование в учреждении, имеющем соответствующую лицензию. Любой родитель (опекун, усыновитель, попечитель) имеет право возместить часть затрат, сделанных на образование детей. Все подробности в статье 219 НК РФ.

Особенности вычета за образование

Это социальный вычет, максимальный размер которого составляет 50 000 ₽ в год на одного ребенка. Соответственно, если у вас двое детей и больше, то сумма увеличивается.

Особенности предоставления:

- Обязательно официальное трудоустройство с белой зарплатой, с которой работодатель или вы сами перечисляете 13 % подоходного налога. Любой вид дохода, с которого вы платите налог, может быть принят при расчете возврата. Например, сдача квартиры в аренду по договору. В этом случае подоходный налог уплачивается самостоятельно после подачи декларации 3-НДФЛ.

- Обязательно наличие лицензии на образовательную деятельность. Ее могут иметь не только школы и вузы, но и частные детские сады, языковые школы, обучающие центры, автошколы, колледжи, школы искусств и пр. Форма собственности организации, государственная или частная, значения не имеет.

- Обучение может быть только на дневном отделении. Такие формы, как заочная, очно-заочная, дистанционная не будут приняты налоговой инспекцией.

- Родители могут возвращать из бюджета деньги до исполнения ребенку 24 лет.

Расчет суммы к возврату

Рассчитать возврат НДФЛ просто. Надо сумму, потраченную вами на обучение, умножить на 13 %.

Примеры:

- За год обучения ребенка английскому языку родители потратили 24 000 ₽. Из бюджета одному из них вернут 24 000 * 13 % = 3 120 ₽.

- В семье двое детей. Один ходит в частный детский сад 9 месяцев в году. Плата составила 135 000 ₽. Второй учится в музыкальной школе. Родители потратили на это 18 000 ₽ в год. Возврат составит: (50 000 + 18 000) * 13 % = 8 840 ₽.

- Ребенок учился в вузе на дневном отделении 4 года. Закончил образование в 2019 году. Родители не знали о льготах и не получали возврата налога. Один из них может подать документы за 3 прошедших года. Например, в 2020 году это можно сделать за 2017, 2018 и 2019 годы. К сожалению, за 2016 год сделать возврат не получится.

Порядок получения

Возврат за обучение можно сделать двумя способами.

1-й способ. Самостоятельно через налоговую службу в год, который следует за отчетным.

В этом случае нужно по итогам года подать декларацию 3-НДФЛ: лично в налоговой инспекции, по почте или в личном кабинете на сайте nalog.ru. К ней потребуются подтверждающие документы: свидетельство о рождении, копия лицензии на образовательную деятельность, договор на обучение, платежные документы о факте оплаты обучения.

Для оформления декларации с работы нужно взять справку о доходах. Сейчас ее можно автоматически подгрузить в личном кабинете налоговой службы. Документы на возврат должен оформлять тот родитель, кто непосредственно оплачивал обучение и на кого составлен договор с образовательным учреждением. Поэтому этот вопрос лучше продумать заранее. Может случиться ситуация, когда на одного родителя будут оформлены сразу несколько вычетов. А максимальная сумма ограничена размером подоходного налога, перечисленного в бюджет с зарплаты налогоплательщика.

После проверки документов налоговая служба перечислит утвержденную ею сумму возврата налога на расчетный счет, который вы укажете в заявлении. Раньше этот процесс занимал до 4 месяцев (3 месяца – камеральная проверка, 1 месяц – перечисление денег). В 2020 году все стало намного быстрее. Получить деньги можно уже через месяц после подачи документов.

2-й способ. Через своего работодателя.

В отличие от первого способа, в этом случае не обязательно ждать окончания отчетного года. Можно обращаться в бухгалтерию сразу же после осуществления трат. Потребуется справка из налоговой о том, что вы имеете право на льготу. Чтобы получить такую справку, все равно придется подготовить те же документы, что и при непосредственном обращении в налоговую службу.

Бухгалтерия вашего работодателя с месяца, следующего за месяцем предоставления уведомления из налоговой, увеличит вам зарплату на 13 % и будет это делать до тех пор, пока не возместит всю сумму положенного возврата.

Когда удержание НДФЛ является мошенничеством

Рассматривая вопрос о том, что значит зарплата до вычета НДФЛ, следует иметь в виду то, что подоходный налог на законных основаниях может удерживаться из зарплаты работника только налоговым агентом.

Таким агентом является работодатель, который действует в рамках существующих законов – в основном, это Гражданский, Трудовой и Налоговый кодекс РФ. Исключительно действуя в рамках закона, работодатель заключает с сотрудником письменный трудовой договор, оплачивает предусмотренные законом отпуска и больничные, уплачивает за работника взносы в фонды пенсионного, медицинского и социального страхования, обеспечивает рабочее место и охрану труда, а также удерживает и перечисляет в бюджет налог на доходы физических лиц.

Таким образом, указание в вакансии размера оплаты труда до вычета НДФЛ можно расценивать как признак того, что на предприятии выплачивается «белая» зарплата, перечисляются налоги и взносы, а сотрудникам начисляется пенсионный стаж.

В свою очередь, вакансии с указанием зарплаты на руки с высокой долей вероятности предусматривают использование частичной либо полной неофициальной оплаты труда, поэтому необходимо сразу уточнить у работодателя условия оформления трудовых отношений.

Фактически своими действиями по удержанию подоходного налога из зарплаты работодатель вводит сотрудника в заблуждение и просто обкрадывает, так как удержанные из заработной платы сотрудника суммы налога на доходы физических лиц не перечисляются в бюджет.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд. Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Пример вычета

В качестве примера давайте рассмотрим такую жизненную ситуацию. У Ивановой С.И. имеется четверо детей: 17, 14, 7 и 4 лет. Её заработная плата составляет семьдесят тысяч рублей.

Иванова С.И. идёт к работодателю, которому подаёт письменное заявление на предоставление налогового вычета с заработной платы за всех детей. За первых двух детей сумма составит по 1400 рублей за каждого, а третий и четвёртый обойдутся в 3000 рублей за месяц на каждого. Путём математических исчислений получим ежемесячную сумму достоинством в 8800 рублей.

Такое количество денег будет сниматься с Ивановой С.И. с января по апрель, так как именно за эти четыре месяца доходная сумма гражданки составит двести восемьдесят тысяч.

И таким образом, каждый месяц с Ивановой С.И. будет удерживаться налог на доход физических лиц (НДФЛ) из суммы в шестьдесят одна тысяча двести рублей (70 000 – 8800 = 61 200). Таким образом, НДФЛ можно рассчитать таким способом: ((70 000 – 8800) * 13%) / 100% = 7956 рублей. Разница между НДФЛ и заработной платой составит: 70 000 – 7956 = 62 044 рублей. Получается, что Иванова С.И. получит 62 044 рубля.

Но если бы сотрудница Иванова С.И. не подала подобного заявления, то её работодатель сам бы рассчитал сумму налога на доходы физических лиц. Принцип расчёта был бы следующим: (70 000 * 13%) / 100% = 9100 рублей. Тогда общий доход получился бы меньше, а именно 60 900 рублей.

Но если бы сотрудница Иванова С.И. не подала подобного заявления, то её работодатель сам бы рассчитал сумму налога на доходы физических лиц. Принцип расчёта был бы следующим: (70 000 * 13%) / 100% = 9100 рублей. Тогда общий доход получился бы меньше, а именно 60 900 рублей.

При определенных обстоятельствах, описанных выше, сумма вычета удваивается: такое количество денег выплачивается матери-одиночке.

Пример: гражданка Петрова А.П. приходится матерью двум детям. Первый ребёнок был рожден вне брака, но мать имеет документальное подтверждение своего статуса матери-одиночки, а отец второго ребёнка был официально признан судом как без вести пропавший. В таком случае работница имеет право требовать от работодателя вычет, равный двойному размеру на каждого из детей. Получим такие расчёты:

- На ребёнка, который был рождён вне брака — 1400 * 2 = 2800 рублей.

- На ребёнка, который воспитывается без пропавшего отца — 1400 * 2 = 2800 рублей.

- Получается, что общая сумма вычета должна составить 5600 рублей за двоих детей.

Общие правила начисления

Оформить стандартный вычет на детей, в том числе и 2021 году, может родитель (опекун, усыновитель), являющийся гражданином РФ и получающий доходы, которые облагаются НДФЛ 13%. Льгота распространяется на несовершеннолетних, детей-инвалидов I и II группы до 18 лет либо на детей до 24 лет, проходящих обучение на очной форме (студенты, аспиранты, интерны), при годовом доходе родителя – до 350 тыс. р. Если официальный заработок гражданина составляет 50 тыс. р., то он может рассчитывать на компенсацию за 7 месяцев в течение года, т.е. до превышения рубежа в 350 тыс. р.

Дополнительные особенности:

- вычет распространяется на каждый месяц с момента наступления такого права;

- вычеты на нескольких детей суммируются, т.е. на каждого несовершеннолетнего распространяются в отдельности;

- оба родителя обладают одинаковыми правами на получение льготы на всех детей.

Налоговый вычет оформляется по месту работы. Обязательно потребуется свидетельство о рождении, поскольку при расчете суммы компенсации учитывается хронология появления детей. Получить льготу можно и через ФНС. Заявление подается в начале года за прошлый отчетный период. Сумма высчитывается за все месяцы сразу, т.е. в 2021 г. можно оформить вычет на детей за 2020 г.

Сумма вычета

Суммы, с которых осуществляется расчет налоговой льготы:

- 1400 р. – на 1 и 2 ребенка.

- 3000 р. – на 3 и более детей.

- 6000 р. – на инвалида, если его воспитывает приемный родитель;

- 12000 р. – на инвалида, которого воспитывают родные родители или усыновители.

Суммы указаны за месяц, с которых компенсируется 13% налога, поэтому на практике можно вернуть намного меньше: по 182 р. ежемесячно за 1 и 2 ребенка, по 390 р. – за 3 и последующих детей, от 780 до 1560 р. за инвалида.

Особые условия

Льготу могут получить оба родителя, поэтому перечисленные суммы, в большинстве случаев, необходимо умножать на 2. Также двойную компенсацию может оформить родитель, если второй письменно откажется от данного права. Дети, рожденные в новом браке или вне его, будут учитываться в расчетах льготы в установленной хронологии для каждого родителя. Если у налогоплательщика несколько источников дохода, расчет осуществляется с прибыли, с которой уплачивается НДФЛ и по единому месту работы.

Документы

Для получения компенсации налогоплательщику необходимо предоставить такие бумаги:

- Заявление установленного образца.

- Копию свидетельства о рождении.

- Документы об усыновлении (при необходимости).

- Копию гражданского паспорта.

- Копию свидетельства о браке.

- Документы, подтверждающие наличие инвалидности (если требуется).

- Справку из ВУЗа (для студентов, интернов, аспирантов).

Налоговый вычет на ребёнка: право, условия выплаты и получения

Налоговый вычет при рождении ребёнка является разновидностью стандартного налогового вычета налогоплательщика (СНВН). Право на стандартный вычет в размере 3 тыс. или 500 руб. имеют категории налогоплательщиков, перечисленные в п.1 ст. 218 НК РФ:

- инвалиды, ветераны войны;

- “афганцы” и “чернобыльцы”;

- пострадавшие от выброса радиации на ПО “Маяк” в 1957 г. и эвакуированные оттуда (в т. ч. и дети, которые в период аварии находились ещё в утробе);

- пережившую Ленинградскую блокаду;

- семьи погибших военнослужащих и т.д.

Получить стандартный налоговый вычет лица, перечисленные в пп. 1 — 2 п.1 ст. 218 НК, могут только по одному основанию. Если у налогоплательщика возникает право сразу на несколько вычетов, то назначается максимальный из них.

Например, если у инвалида или супруги погибшего военнослужащего есть дети, то они могут получить два вычета — по основанию пп. 1, и на ребёнка.

Что представляет из себя вычет на детей

Говоря иными словами, это возврат налога государством за содержание детей. От других вычетов СНВР отличают такие две особенности:

- получать его весь налоговый период можно только при зарплате не более 29167 руб./мес.;

- для получения СНВР можно, помимо ИНФС, обращаться напрямую к работодателю.

Условия предоставления детского вычета

- СНВР выплачивается на каждого ребёнка до достижения им совершеннолетия, в особых случаях (если ребёнок-инвалид обучается) — до 24 лет.

- Право на вычет в размере, указанном в ст. 218 НК РФ, имеется у каждого из родителей (усыновителей/опекунов).

- Если ребёнка воспитывает один родитель (или второй супруг отказался от вычета), он может претендовать на получение СНВР в двойном размере.

- Отказаться от СНВР в пользу другого супруга нельзя в таких случаях:

- этот супруг не работает или состоит на учёте в центре занятости;

- мать находится в послеродовом отпуске или по уходу за ребёнком до полутора лет;

- один из родителей является неработающим инвалидом или пенсионером.

Пособия, выплачиваемые матерям, инвалидам, а также пособие по безработице и пенсии не облагаются налогом. Поэтому невозможен и вычет их получателям.

Размеры СНВР

Размер вычета зависит от очерёдности появления детей на свет и от других факторов.

- При рождении первого и второго ребёнка вычет предоставляется в размере 1400 руб., третьего и последующих — 3000 руб.

- СНВР в размере 12000 предоставляется:

- родителям и опекунам на детей-инвалидов до исполнения им 18 лет;

- родителям на очное обучение детей-инвалидов первой-второй групп, а также на детей, являющихся аспирантами, интернами либо ординаторами до достижения ими 24-летнего возраста.

- СНВР в р‑ре 6000 руб. выплачивается опекунам/попечителям обучающихся детей-инвалидов, аспирантов и др. на основаниях, перечисленных в предыдущем подпункте.

Необязательные удержания из зарплаты сотрудника

Все из вышеописанных разновидностей налоговых и страховых сборов являются обязательными. Теперь остановимся на вычетах из заработка, на которые имеет право исключительно работодатель. Возможность удержания дополнительных денежных средств предусмотрена законодательством, но, в отличие от обязательных сборов, неуплата которых грозит работодателю серьезными штрафами, в получении этих отчислений должно быть заинтересовано только предприятие. Оно имеет право удержать конкретную сумму из зарплаты подчиненного при наличии определенных обстоятельств, но делать этого не обязано.

Первый, второй, третий… Сколько вычитаем?

Налоговый вычет назначается отдельно на каждого ребенка, подходящего по возрастным критериям. На ребенка рожденного первым или вторым, он составляет одинаковую сумму, а именно 1400 руб. Если на попечении налогоплательщика трое и больше малышей или подпадающих под вычет детей постарше, то на каждого отпрыска младше второго будет начислен вычет на сумму 3000 руб. Суммы, предназначенные на каждого из них, складываются.

Учет количества детей производится по старшинству, то есть в хронологическом порядке их появления на свет. При этом не важен возраст старших детей и их статус. Например, самому старшему уже более 18 и он не обучается на очном отделении, то есть не подпадает под налоговый вычет, а всего в семье трое детей. В таком случае, младший, не достигший этого возраста, все равно является третьим ребенком, которому положен вычет уже в большей сумме – 3000 руб.

ВАЖНО! В трагических случаях смерти детей их номер по старшинству не изменяется: каждый живой ребенок все равно продолжает считаться тем же по счету, каким он стал в момент появления на свет. Если новые дети появились у супругов в другом браке, они уже не будут считаться первыми: хронологический порядок рождения сохраняется

Ребенок-инвалид предоставляет право произвести вычет в следующих пределах:

- 12 000 для каждого из родителей (родных или усыновивших);

- 6 000 (для опекунов и попечителей).

ОБРАТИТЕ ВНИМАНИЕ! Приведенные суммы денежных средств – это не деньги, которые будут возвращены плательщику налогов, имеющему детей. С этих средств просто не будет взиматься дополнительные 13%, приходящиеся на НДФЛ

Например, гражданин, имеющий двоих несовершеннолетних детей, получит налоговую льготу (1400 + 1400) х 0,13 = 364 руб. На эту сумму станет легче его налоговое бремя.

Возможность самостоятельно произвести калькуляцию налогового вычета с помощью онлайн-сервиса есть у пользователей официального сайта ФНС. Для расчета нужно будет ввести в специальные поля исходные данные:

- количество детей;

- сумма облагаемого налогом дохода за предыдущий период;

- данные относительно детей с ограниченными возможностями по здоровью.

Кто вправе претендовать на налоговый вычет

Налоговый вычет предоставляется:

- каждому родителю (усыновителю);

- супруге (супругу) родителя;

- опекунам, попечителям;

- приёмному родителю;

- супруге приёмного родителя.

Налоговый вычет рассчитывается на каждого ребёнка до достижения им совершеннолетия. Продление срока применения вычета до 24 лет производится, если ребёнок:

- обучается по очной форме;

- является студентом, аспирантом, ординатором, интерном, курсантом.

Требование очной формы не распространяется на курсантов (см., например, Письмо Минфина от 24 марта 2017 года № 03–04–05/17204). В отношении студентов, аспирантов и других учащихся обучение на очном отделении является обязательным (см., например, Письмо Минфина от 29.12.2018 № 03–04–06/96676). Академотпуск включается в период предоставления вычета.

Одинокий родитель (опекун, опечитель, приёмный родитель) получает вычет в двойном размере. Также удвоится размер вычета у налогоплательщика, супруга (супруг) которого откажется от льготы. Отказ должен быть подтверждён соответствующим письмом с места работы.

Одиноким родителям размер вычета удваивается

Одиноким родителям размер вычета удваивается

Некоторые особенности имеются в случае, когда плательщиком налогов является индивидуальный предприниматель. Право на вычеты у таких налогоплательщиков возникает только если они используют в своей деятельности обычную систему налогообложения, то есть уплачивают 13% с дохода. При применении упрощённой или иной специальной системы вычеты не предоставляются.

Перечисление налога и штрафы за нарушения

Подоходный налог перечисляют в бюджет в следующие сроки:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

Иногда подоходный налог в течение месяца перечисляется несколькими платежами из-за разных типов выплат. Удержанный подоходный сбор перечисляют по реквизитам той налоговой службы, где организация состоит на учете. Обособленные подразделения перечисляют НДФЛ по реквизитам налоговой, в которой они зарегистрированы.

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный сбор без законных оснований, его ждет штарф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.