Планирование семейного бюджета

Содержание:

- Ставим цели и задачи

- Как правильно вести личный бюджет

- 10 советов для вашего семейного бюджета: управляйте личными финансами грамотно

- 1. Распределяя средства, помните: все зависит от ваших отношений.

- 2. Финансами не должен распоряжаться кто-то один.

- 3. Оба партнера должны приносить семье пользу.

- 4. Муж и жена должны занимать те роли в отношениях, в которых им комфортнее всего.

- 5. Недостаточно пополнять семейный бюджет, нужно уметь им правильно пользоваться.

- 6. Откладывайте часть прибыли.

- 7. Создайте финансовою подушку.

- 8. Имейте общие цели

- 9. Составляйте четкие списки покупок

- 10. Инвестируйте в детей

- Пошаговое руководство к ведению семейного бюджета

- Что нужно учитывать при планировании семейного бюджета

- Как планировать семейный бюджет на основе вашего дохода

- Как спланировать расходы в семье?

- Что входит в семейный бюджет и каким он бывает

- Шаг второй – считаем расходы

- Что еще учитывать при планировании расходов семейного бюджета

- На что обратить внимание?

- Учиться никогда не поздно

- Плюсы планирования бюджета

- Таблица расходов и доходов семейного бюджета

Ставим цели и задачи

Недельные

Следование плану бюджета будет точным, если вы четко определите свои цели на ближайшее время, ведь это всегда мотивирует. Определение целей помогает также разложить все планы и сомнения по полочкам. В начале месяца определите цели на эту неделю: что необходимо приобрести, починить, заменить. Старайтесь распределять мелкие растраты равномерно на весь месяц, чтобы ни одна неделя не перевешивала другую, это поможет сохранять гармонию семейного бюджета.

Месячные

В начале каждого месяца займитесь вместе с домочадцами определением целей. Как правило, здесь формируется список основных дорогостоящих покупок. Это может быть, приобретение бытовой техники, растраты на ремонт, отпуск, подготовка ребенка к школе или дорогостоящее лечение. План на месяц позволяет четко распределить финансы между основными задачами и целями.

Годовые

Годовой план включает в себя масштабное планирование. К таким целям относятся дорогостоящие отпуска, покупка автомобиля, недвижимости или ремонт квартиры. Масштабные цели на год замотивируют вас придерживаться бюджету и откладывать лишние средства на желанную покупка.

Оставьте место для неожиданностей

Важно, чтобы ваш финансовый план включал не только отложенные средства для сбережения, но и небольшую сумму для самых неожиданных растрат. Один из членов семьи заболел, кошке требуется прививка, сломалась молния на куртке — эти расходы кажутся мелочными, но также могут сыграть роль в нарушении финансовой гармонии в бюджете

Как правильно вести личный бюджет

Шаг 1. Определите, какой бюджет будет работать лучше всего именно для вас.

К счастью, существуют сотни различных методов бюджетирования. Вам нужно пробовать один за другим, пока вы не найдете то, что работает именно с вами. Вот, например, один из самых популярных видов бюджета:

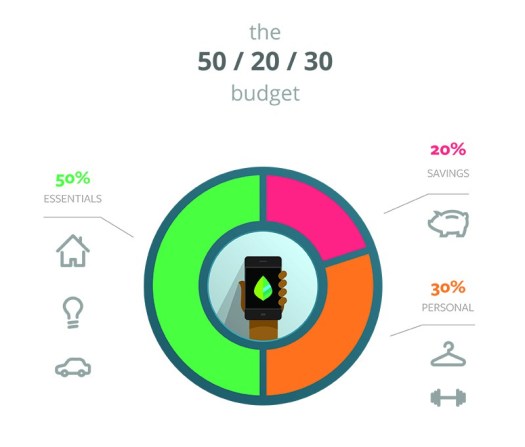

50-30-20. Для тех, кто относительно стабилен в финансовом отношении, у кого средний и выше среднего доход, но есть желание усилить контроль над своими финансами.

Суть:

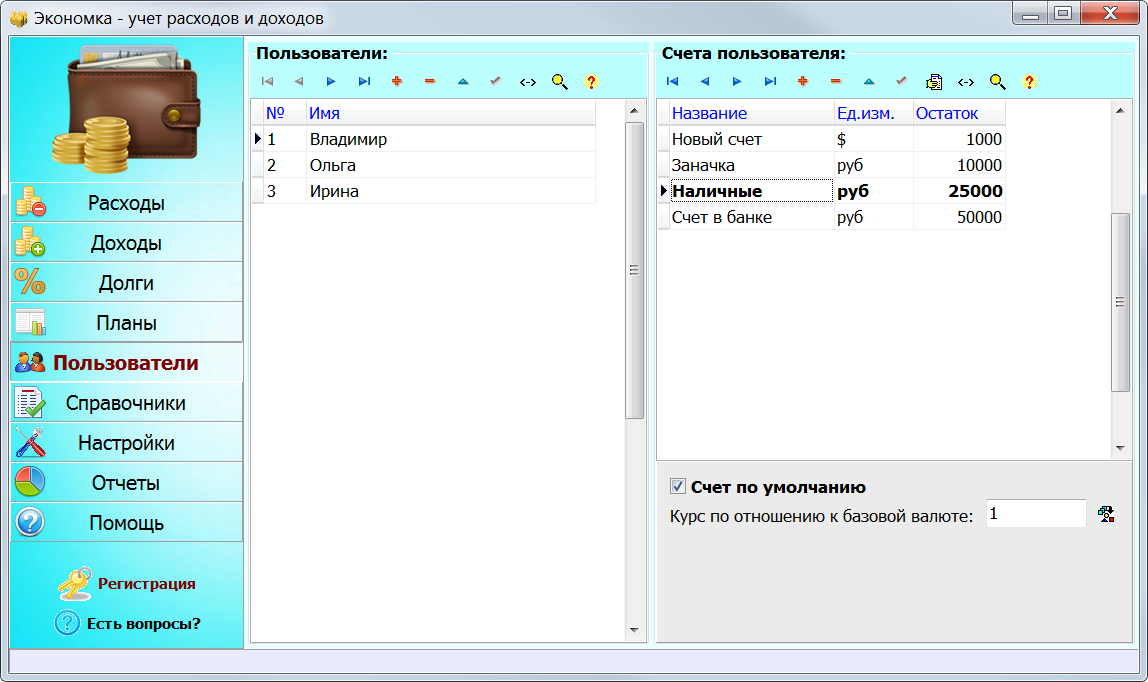

Шаг 2. Определитесь с форматом

Это может быть таблица Excel, журнал Bullet (внесение записей от руки в специальный журнал) и финансовое приложение. Перебирайте форматы до тех пор, пока вам не будет удобно вести ежедневный бюджет. Попробуйте нашу программу по финансовому учету – Домашнюю Бухгалтерию. Вы всегда сможете ее удалить и перейти на что-то другое, если вдруг именно вам она не подойдет.

Шаг 3. Начните отслеживать свои расходы

Одна из причин, по которой большинство из нас никогда не может придерживаться бюджета, состоит в том, что мы недооцениваем наши траты. Поверьте, это ошибка абсолютно всех людей. Поэтому начните с простого – записывайте все свои траты в течение месяца. Не пытайтесь экономить, не анализируйте в процессе, не вините себя за излишки – просто спокойно и регулярно фиксируйте все свои расходы.

Шаг 4. Проанализируйте полученную информацию

Категоризируйте ваши расходы, выделите постоянные неизменяемые траты (аренды, кредит и пр.), посчитайте, сколько вы тратите на еду и соответствует ли это качеству вашего питания, подумайте, где вы сможете сэкономить, от чего отказаться. Не впадайте в крайности – часть денег вы в любом случае должны тратить на так называемые «капризы», чтобы чувствовать себя психологически комфортно. Но это должна быть совсем небольшая часть. Воспринимайте информацию о ваших тратах как информацию о ваших приоритетах

Если ли значительная часть бюджета у вас уходит на рестораны и посиделки с друзьями, подумайте, действительно ли это так важно для вас? Готовы ли вы осознанно отдавать эти деньги и это время на такое времяпрепровождение? Если вы уверено говорите да – то не нужно ничего менять. Главное, чтобы вы отдавали отчет в каждой своей трате

Шаг 5. Пропишите личный бюджет

По сути, это подробный план доходов и расходов. Всегда чуть преувеличивайте будущие расходы в плане. Пусть в нем будут выделены наглядно постоянные и временные расходы. Вписывайте в свои расходы такие неочевидные вещи, как подарки, возможные ремонт автомобиля и поход к врачу.

Шаг 6. Настройте автоматические платежи

Там, где это возможно, настройте автоматические платежи – кредиты, аренда, сбережения на отдельный счет.

Шаг 7. Поставьте цели

Пропишите свои цели. У них должны быть конкретные реальные сроки. Вы должны четко понимать, сколько и когда вы будете откладывать на каждую цель. Вы должны осознавать, какие из целей приоритетны. И еще – вы должны быть уверены, что эта цель действительно важна вам (например, вы хотите новый автомобиль, потому что он вместительнее, экономнее и удобнее старого, а не потому, что хотите произвести впечатление на ваших коллег и друзей неоправданно дорогой вещью).

Шаг 8. Соблюдайте бюджет и подстрахуйтесь от непредвиденных ситуаций

Конечно, никто никогда не сможет четко следовать бюджету, жизнь всегда вносит какие-то коррективы. Но вы должны быть готовы к неожиданностям. Рекомендация номер один в этом случае – создание «чрезвычайного фонда», накопления, которые вы используете только для чрезвычайных ситуаций.

Шаг 9. Пробуйте разные системы и не сдавайтесь

Если вы потерпели неудачу, начните заново! Используйте другой принцип, другой формат, другой вид бюджета. Всегда есть еще какой-то вариант, который вы не опробовали. Помните, что ведение бюджета – одна из самых тяжелых задач для большинства людей, которые пытаются привести свои финансы в порядок. Найдете тот вариант, который увлечет и будет эффективным именно для вас.

Шаг 10. Корректируйте бюджет.

Если вы понимаете, что не справляетесь с тем планом, что наметили себе – не давите на себя, а откорректируйте личный бюджет (уменьшите сумму накоплений, откажитесь от какой-то не приоритетной цели). Если у вас изменился уровень дохода (повышение, подработка) или расхода (рождение ребенка, покупка машины) – откорректируйте бюджет. Вообще, в любой непонятной ситуации – корректируйте бюджет.

Не забывайте записывать свои расходы и доходы в Домашней Бухгалтерии. Вы можете бесплатно скачать программу для учета личных финансов и ведения семейного бюджета.

10 советов для вашего семейного бюджета: управляйте личными финансами грамотно

1. Распределяя средства, помните: все зависит от ваших отношений.

С этого правила мы начинали. Если у вас проблемы с распределением денег – вероятно,есть проблема в самих отношениях., Не ищите универсальное решение всех ваших бед. Изучите себя и свою вторую половину, поймите природу вашей проблемы и осознанно подойдите к ее решению.

2. Финансами не должен распоряжаться кто-то один.

Семья состоит как минимум из двух людей. Так почему один должен решать судьбу второго? Принимайте решения вместе, обсуждайте предстоящие траты и не берите на себя слишком много ответственности.

Финансовое планирование семейного бюджета слишком ответственное дело, чтобы браться за него в одиночку.

3. Оба партнера должны приносить семье пользу.

Задумайтесь, что дает вам право распоряжаться общими деньгами? Ваши заслуги перед семьей могут состоять не только в самом заработке, но поддержке и даже в разумном распределении средств.

4. Муж и жена должны занимать те роли в отношениях, в которых им комфортнее всего.

Если мужчина полностью погружается в работу, взваливая на вас всю ответственность за семейный бюджет, соглашайтесь на это лишь при уверенности в том, что вы справитесь.

Что нельзя допускать при планировании семейного бюджета, так это неуверенность в своих решениях.

Прислушивайтесь чаще к зову сердца. Если вы плохой работник, то можете оказаться прекрасной домохозяйкой, мамой или даже бизнес-вумен.

5. Недостаточно пополнять семейный бюджет, нужно уметь им правильно пользоваться.

Можно зарабатывать миллионы, но в старости умереть в нищите и забвении. Тогда уже будет поздно задумываться о том, что гора денег не принесет пользы. Финансы должны работать на вас, а не наоборот.

Оставшиеся полезные советы будут более практичны, потому если вы навели порядок в отношениях и семейном бюджете – возьмите на вооружение парочку следующих лайфхаков.

6. Откладывайте часть прибыли.

Не важно на что – летний отдых или новый автомобиль – откладывая деньги вы увеличиваете семейный капитал. Живя «в ноль» вы никогда не измените что-то в своем окружении к лучшему

Ведите учет прибыли и кладите на депозит в надежном банке около 10% каждый месяц. Спустя годы у вас накопится сумма, которая вам поможет максимально повысить качество жизни.

7. Создайте финансовою подушку.

Никто не застрахован от несчастных случаев или внезапных катастроф. Пожар, увольнение, тяжелая болезнь – все это на время отрезает нас от постоянного дохода и во много раз увеличивает траты.

Живя «в ноль», вы ощутите настоящую трагедию, заставив себя на всем экономить и брать кредиты. Но имея финансовою подушку в размере хотя бы четырехмесячного дохода, вы будете себя чувствовать более комфортно в любой ситуации.

8. Имейте общие цели

Не знаете, как правильно расходовать семейный бюджет? Живя одним днем и беспокоясь лишь о мелких проблемах, вы никогда не сможете максимально увеличить размеры вашего семейного достатка.

Ставьте цель и идите к ней. «Следующий Новый год мы будем отмечать в Египте» – такие слова, записанные где-то на доске у вас дома, будут мотивировать и вдохновлять на достижение еще больших целей.

9. Составляйте четкие списки покупок

Общие деньги подразумевают повышенную ответственность. Если у вас нет времени ходить по магазинам вместе. составляйте список продуктов и не соблазняйтесь тем, чего в списке нет.

Современные технологии помогут вам в разумной экономии. Скачайте одно из многих приложений для составления списков покупок – так они точно не затеряются в в вашей сумке.

Те же технологии помогут вам рассчитать семейный бюджет на месяц, полгода или даже год.

10. Инвестируйте в детей

Если размеры вашего семейного бюджета недостаточно велики для инвестиций в бизнес или недвижимость, лучшим вложением станут дети. Их счастье, полученные возможности и амбиции станут знаком того, что вы поступили верно.

Мы верим в то, что эти секреты семейного бюджета действительно сделают вашу жизнь лучше. Достаток семьи – это ее безопасность и уверенность в завтрашнем дне. Помните это при следующем планировании семейного бюджета на месяц.

Команда Фаза Роста, Фаза Роста

Пошаговое руководство к ведению семейного бюджета

Задумайтесь – для чего вы ведете, или хотите начать вести семейный бюджет? Помимо того, что это он проясняет финансовую ситуацию, бюджет может и должен служить более высокой цели

Например, благодаря контролю над бюджетом, вы с легкостью можете высвободить деньги на решение важных проблем, сможете запланировать крупную покупку или даже задумаетесь над тем, чтобы сменить работу.

Чтобы избежать распространенных ошибок и не тратить время зря, советуем обратить внимание на этапы, или шаги, которые нужно выполнять последовательно

Шаг 1. Выявите ваши цели и приоритеты

Главная задача семейного бюджета – это повышение качества жизни. Этот результат достигается благодаря рациональному распределению – с одной стороны, и грамотному планированию – с другой.

Практика показывает:

- Если вам не хватает денег, и при этом вы не знаете точной суммы, в большинстве случаев вы просто не умеете их распределять.

- Если вы не можете себе позволить откладывать деньги, вероятно, вы их уже потратили!

- Если вы никак не можете купить квартиру/машину/компьютер – в 99% случаев вы просто не планировали это сделать.

Первым делом нужно подумать, какую конкретно задачу будет решать ведение бюджета вашей семьи. Если это повышение качества жизни – то что конкретно должно измениться.

Пример! Допустим, вы мало путешествуете, но слишком много тратите на развлечения в вашем городе. Тогда вашим приоритетом будет перераспределение расходов – меньше тратить на развлечения, больше – на путешествия!

А вот еще один пример: вы хотите разобраться, достаточно ли вы получаете, чтобы обеспечивать все потребности своей семьи. Тогда вы должны будете изучить эти потребности, расставить приоритеты и решить – нужно ли вам увеличивать доходы.

Хорошо, если вы поставите конкретную и достижимую финансовую цель, например: «накопить 150 тыс. рублей на кухонный гарнитур к декабрю 2020 года» – и подстроите под нее свой ежемесячный бюджет.

Шаг 2. Проанализируйте текущее финансовое положение

Не менее ответственный и даже более трудоемкий шаг – организация ведения семейного бюджета. Исходя из выбранного типа бюджета, подробно распишите все доходы и расходы вашей семьи и оцените финансовую ситуацию.

Ваш бюджет:

- дефицитный, если расходы превышают доходы

- сбалансированный, если расходы примерно равны доходам

- профицитный, если часть доходов остается

С доходами бывает проще, потому что источников дохода обычно в разы меньше, чем расходных статей. Однако здесь тоже следует расписать подробно все доходы. Сравнительная таблица доходов и расходов за месяц и вывод, который вы сделаете, подскажет вам средство, с помощью которого вы можете добиться того, чего хотите.

Пример анализа ежемесячных расходов на питание

Не знаете, сколько тратите на еду? Проанализируйте свои покупки в супермаркете в течение хотя бы 1 месяца. Семейный бюджет складывается во многом из анализа статистики расходов. Фиксируйте данные в любой удобной для вас форме, отразив необходимые данные. Определите самые расходные статьи попробуйте запланировать покупки на следующий месяц, рассчитать недельный бюджет и т.п.

Какие статьи расходов нужно непременно отражать в бюджете

В вашем бюджете должны присутствовать несколько основных категорий, отслеживать которые удобно отдельно, остальные можете смело группировать.

Например, полезно отдельно отслеживать личные расходы (каждого из супругов, если бюджет общий), отдельно отражать расходы на детей, общие семейные траты, а также обязательно фиксировать регулярные платежи.

Обычно траты сортируются по категориям, например: красота, здоровье, транспорт, дети, питание, образование, развлечения. Воспользуйтесь этими данными, который собрал за вас банк, и составьте примерный план расходов на следующий месяц. Старайтесь распределять плановые расходы более рационально: остаток по средствам вы можете отправить в накопления.

Шаг 3. Определитесь со средствами достижения цели

После того, как вы получили достаточно информации о потребностях своей семьи и оценили состояние вашего бюджета, самое время подумать о средствах повышения качества жизни. То есть вам следует определиться – каким путем вам этого добиться:

- наращивание доходов – подойдет, если бюджет дефицитный или сбалансированный, а ваши расходы максимально рационализированы

- сбережения – подойдет, если бюджет профицитный или сбалансированный

- рационализация расходов – подойдет, в любом случае, поскольку как минимум высвобождает средства.

Что нужно учитывать при планировании семейного бюджета

Чтобы составить грамотный план ваших финансовых потоков, нужно учитывать все возможные нюансы и обстоятельства. Их бывает довольно много, а собирать деньги на заветную цель порой нужно не один год

Важно понимать, с чем можно столкнуться и как обезопасить себя от непредвиденных расходов и потери средств

Интересы всех членов семьи

При формировании бюджета семьи нужно учитывать интересы всех её членов. Ведь у каждого есть свои интересы, обязательные расходы и желания. Маленькому ребенку часто необходима новая одежда, вам – отдых и оздоровление. Тоже касается и индивидуальных расходов, таких как посиделки в кафе, траты на хобби, проезд и остальное. Учитывать нужно интересы не только тех, кто приносит доход в семью. Так вы избежите финансовых конфликтов.

Сбережения

Помимо денег, которые вы откладываете на определенную цель, стоит позаботиться и о сбережениях на случай форс-мажоров – например, если вас уволят с работы, или у вас появятся непредвиденные расходы. Если же у вас будет запас денег на такой случай, вы не останетесь без денег, и это не перечеркнет ваши планы на будущее.

Откладывать деньги можно не только дома в конверте: стоит использовать и другие инструменты. Вы можете воспользоваться инвестиционным счетом или банковским вкладом. Такие финансовые инструменты имеют свои риски, но если разобраться во всех нюансах и грамотно это использовать, эти риски сводятся к минимуму. К тому же вы сможете хотя бы немного нивелировать инфляцию за счет процента по вкладу (хотя о реальном заработке речи не идет, поскольку проценты по депозитам ниже уровня инфляции).

Можно инвестировать в государственные облигации федерального займа – процент там обычно чуть выше, чем у банков, риски минимальны, к тому же работающие официально могут получить налоговый вычет 13%. Не стоит игнорировать налоговые вычеты и кэшбэк.

Помимо средств, отложенных на форс-мажоры, стоит позаботиться и о финансовой подушке в старости. Ведь размер пенсии у нас в стране мало кому позволяет жить в свое удовольствие после 60-65 лет.. Каждый месяц откладывайте определённую сумму себе на пенсию или заведите для этого счет и начисляйте туда деньги. Еще лучше разобраться в инвестиционных инструментах и вкладывать эти деньги в консервативные активы с низким уровнем риска.

Читайте, как начать инвестировать.

Инфляция

На доходы семьи может повлиять инфляция. Если вы в начале года могли позволить себе на свою прибыль купить одно количество вещей, то к концу года на такие же деньги вы купите себе меньше. Покупательская способность денег со временем падает.

Страхование

Страхование – то, на чем люди часто экономят или вовсе его игнорируют. Оформляют договор страхования в основном в туристических или медицинских целях. Но мало кто заботится о возможной потере трудоспособности. Ведь все верят, что именно с ними это не случится. В итоге многим приходится столкнуться с финансовыми потерями и расходами, которые не каждая семья может потянуть без потери кормильца.

Как планировать семейный бюджет на основе вашего дохода

Ни для кого не секрет, что всегда и все хочется купить, приобрести, иметь… Бюджет иногда не выдерживает «всех наших хотений».

Есть основные правила его планирования, от которых не стоит отступать.

Заплати себе 10-30%

Причем не в конце месяца, а сразу после получения денежных средств. Введите это правило себе в обиход. Благодаря ему у вас всегда будут деньги «для подстраховки». Не нужно ничего и ни у кого брать взаймы, не нужны никакие кредиты. Это то, что будет «вашей материальной поддержкой» в любой ситуации.

Если вы получили дополнительно премию, или другие «неожиданные» деньги, то также 50% от этих денег отложите, а оставшиеся разумно потратьте.

Основная ошибка всех семей состоит в том, что они сначала оплачивают все расходы, или просто тратят деньги, а потом в конце месяца хотят отложить то, что осталось.

Огорчу вас в одном, «денег всегда не хватает, сколько бы вы не получали». Всегда есть соблазн потратить, чем-то себя побаловать, иными словами «эмоционально» потратить на материальные вещи или на удовольствия.

Отложенные же 10% будут накапливаться, а на оставшиеся 90% необходимо жить. Вы даже не заметите отсутствия этих 10%. Со временем переходите на 30%.

Откладывать деньги рекомендую на депозитный счет в банке. Это очень вам поможет, например, сейчас, когда период пандемии продлевается и многие не работают.

Рассчитывайте только на те деньги, которые есть сейчас

Многие рассчитывают на деньги «будущих периодов». Сейчас время показало, что делать этого не стоит. Например, никогда такого не было, что в период пандемии мало кто работал, а это значит, что и деньги получили не все и не полностью.

Деньги, из этих отложенных 10-30% очень помогли многим в этот период. И сейчас помогают. Вот большой плюс того, что бюджет семьи правильно планировали и вели.

Все расходы расставьте в приоритете

Расходы расставляйте в приоритете. Вначале обязательные платежи и траты. А потом все второстепенное, причем, расходы пересматривайте всегда, как и счета за них. Подвергайте все анализу.

Например, коммунальные платежи делайте ежемесячно. Но посмотрите, что можно сократить. А сократить можно! Вот несколько моментов, которые позволяют мне экономить:

- Теплый пол включать только тогда, когда вы дома

- Свет и воду тоже стоит пересмотреть, лампочки энергосберегающие купить, текущие краны поменять и т.д.

- Всегда выгодно мыть посуду не руками, а в посудомойке

- Горячую еду не ставить в холодильник, энергозатраты выше

Про сбалансированное и разумное питание можно почитать в других моих статьях.

Важно все и всегда планировать

Какие могут быть обязательные расходы — это базовые ежемесячные расходы:

- Питание

- Оплата квартиры / Коммунальные счета

- Оплата сотового телефона и интернета

- Бытовая химия

- Затраты на транспорт

- Необходимые одежда и обувь

- Карманные деньги

Плановые расходы или «расходы будущих периодов». К ним можно отнести дни рождения, большие покупки в дом или на дачу, отпуск, поездки, помощь родителям, обучение и пр.

«Форс-мажор» — это непредвиденные расходы. Например, неожиданная поломка автомобиля или крана в квартире требует затрат. Поэтому необходимо иметь деньги на этот случай.

«Свободные» расходы — это то, что вы можете потратить на удовольствия. Эти деньги должны быть в вашем бюджете обязательно.

Когда-то, когда я только начала заниматься личными финансами, я долго не понимала, почему «так грустно» от денег. А причина в этом и крылась. Обязательно должны быть деньги «на радости».

Вы можете их копить и не тратить в одном месяце, но все равно радовать себя обязательно нужно. Иначе накапливается нервное напряжение от того, что «лишних денег нет».

К свободным расходам нужно подходить тоже осознанно. Можно отказаться от десятой сумочки, или не покупать пятые босоножки. Все стоит оценивать по принципу: «Это мне жизненно необходимо или я могу без этого обойтись?» или используйте правило 72 часов. Это правило часто останавливало меня от необдуманных, спонтанных покупок, еще я их называю эмоциональные.

Также в любом бюджете можно изыскать средства: не потраченные или просто полученные путем экономии. Это ваш дополнительный доход, который не нужно спешить тратить. Как его получить?

Как спланировать расходы в семье?

В свое время я набрала кучу кредитов для покупки бытовой техники. Позже стало понятно, что часть из них можно было отодвинуть на второй план и накопить со временем деньги на нужный товар

На семейном совете у нас рассматриваются четыре параметра важности предстоящих расходов:

Дальновидность

При простуде понадобится медикаментозная терапия, которая не копейки порой стоит. В особенно проблемный для организма сезон мы в однозначном порядке откладываем средства от имеющихся доходов на потенциальное лечение.

Срочность

При распределении на месяц семейный бюджет иногда требует принятия молниеносных решений. Неисправная сантехника, вышедшие из строя бытовые приборы нуждаются в срочном ремонте.

В народе это называется заначкой, которая в моей семье всегда имеется.

Сезонность

Согласитесь, что зима лету не товарищ. Те же овощи и фрукты хочется включить в свой рацион, когда за окном падает снег. Финансовые особенности нашего бюджета в этом случае учитывают сезонность. У нас трое детей различной возрастной категории, и всем им нужно полноценное питание. Зимой на продукты мы откладываем гораздо большую сумму от общего дохода.

Опять же лишняя копейка в общую копилку, не правда ли?

Приоритетность

При составлении графика семейного бюджета специалисты рекомендуют создавать направления по главным его позициям. Основные правила планирования бюджета у нас четко соблюдаются. Мы откладываем деньги на учебу, досуг детей и питание. На образование у нас принято выделять львиную долю своих доходов.

Рассмотрение приоритетности также важно при покупке еды. В нашей семье трое несовершеннолетних детей, которым для полноценного развития нужно мясо, рыба, крупы, молочные продукты, овощи и фрукты

Их мы ставим на первое место, когда просчитываем личные финансы и бюджет. Финансовое планирование отодвигает на второй план в итоге сладости и выпечку. К тому же некоторые вредные вкусности реально заменить на сухофрукты. Пользу организму они принесут однозначно, но и кошелек выпотрошат основательно.

Ведь у нас есть дача, которая себя окупает.

Что входит в семейный бюджет и каким он бывает

Совокупная прибыль, которую имеют все члены семьи, является ее бюджетом. Как правило, он формируется на месяц. Различают три вида бюджета:

- общий;

- персональный;

- единоличный.

Самый распространенный и экономически оправданный — совместный вариант. Все доходы складывают вместе. Каждый имеет доступ к финансам. Недостатком общего бюджета является недовольство одного супруга запросами второго. Схема работает, если в семье доверяют, принимают решение сообща, оба работают и несут одинаковую ответственность за доходы и расходы.

Если деньги каждый хранит отдельно — это персональный бюджет. На каждого, соответственно ложатся обязанности за определенные статьи расходов. Кто-то гасит долги, кто-то — покупает продукты. Преимуществом персонального бюджета является финансовая независимость супругов. Схема работает, если оба полноценно вкладывают в семью.

Единоличный бюджет — все вливания сосредоточены у одного супруга. Он сам совершает траты, определяет приоритеты. Кроме привилегий, он берет на себя полную ответственность за материальное благополучие семьи. Чтобы схема работала, все остальные домочадцы должны полностью доверять распорядителю. Все, что стоит дорого — обсуждают совместно.

Шаг второй – считаем расходы

Далее переходим к расходам, сначала собираются общие постоянные обязательные расходы, такие как жилищно-коммунальные услуги, налоги, оплата детского сада, школы, домашний интернет, платеж по кредиту и т.д. Об этих расходах должны быть в курсе оба члена семьи.

Далее каждый в отдельности составляет свой перечень расходов, за которые отвечает. Например, муж отвечает за расходы на автомобиль и хозяйственные расходы, расходы на мобильную связь, а жена – за покупку продуктов питания, одежду и семейный досуг и т.п.

При составлении доходов и расходов нужно указывать периодичность их возникновения (таблица 2):

Таблица 2. Расходы семьи

| Расход | Сумма, руб. | Периодичность | Сумма, приведенная к месяцу, руб. | Сумма в год, руб. |

|---|---|---|---|---|

| ЖКУ | 8 000 | В месяц | 8 000 | 96 000 |

| Питание | 30 000 | В месяц | 30 000 | 360 000 |

| Образование детей | 10 000 | В месяц | 10 000 | 120 000 |

| Одежда | 18 000 | 4 раза в год | 6 000 | 72 000 |

| Расходы на бензин | 7 000 | В месяц | 7 000 | 84 000 |

| Содержание авто | 20 000 | В год | 1 667 | 20 000 |

| Услуги связи и интернет | 1 500 | В месяц | 1 500 | 18 000 |

| Хозяйственные расходы | 3 000 | В месяц | 3 000 | 36 000 |

| Детский досуг | 20 000 | В месяц | 20 000 | 240 000 |

| Красота и здоровье | 15 000 | В месяц | 15 000 | 180 000 |

| Отдых | 200 000 | 2 раза в год | 33 333 | 400 000 |

| Семейный досуг | 20 000 | В месяц | 20 000 | 240 000 |

| Личные траты мужа | 40 000 | В год | 3 333 | 40 000 |

| Личные траты жены | 40 000 | В год | 3 333 | 40 000 |

| Итого | 162 167 | 1 946 000 |

Что еще учитывать при планировании расходов семейного бюджета

Теперь вы знаете, из чего складывается семейный бюджет. Не забывайте про праздничные дни, например Восьмое марта, юбилей, Новый год.

Решите, сколько вы готовы потратить на праздник. Просчитайте, каким будет месячный расход, после этого запишите ваш доход за месяц. Выяснилось, что расход больше? Тогда бюджет необходимо скорректировать. Далее просчитываем месячные семейные траты за год. Сделать это можно, просто скопировав форму бюджета 12 раз.

Некоторые считают, что вести семейный бюджет — значит постоянно экономить, запрещать себе любые покупки. В реальности же это не так.

Только отслеживая свои доходы и затраты, можно управлять денежными средствами. В современной семье ведение бюджета — обязательная процедура, такая же, как чистка зубов. Вам понравится эта полезная привычка. Контролировать траты интересно. Ведь вы увидите, на что уходят заработанные деньги. Просто изучите отчет по расходам вашего семейного бюджета за полтора года.

На что обратить внимание?

Квартплата, транспорт, продукты, одежда – расходы, которые практически никогда не меняются. Следует подсчитать сумму, необходимую для покрытия обязательных трат. Именно таким должен быть ваш минимальный доход.

Хотите раз в полгода путешествовать? Доход следует увеличивать на сумму, требуемую для поездок. Не забывайте и про такие расходы, как ТО автомобиля или празднование торжественных мероприятий. Эксперты рекомендуют заранее рассчитывать, сколько денег вам потребуется.

Вы должны понимать, что главной задачей планирования является не экономия. Ваша главная цель – наращивание капитала. Увеличение доходов и оптимизация расходов позволят правильно распоряжаться деньгами и накапливать желаемые суммы. Полное осмысление финансовой ситуации, понимание проблем и ошибок, ведение статистики и подведение итогов помогут научиться планировать семейный бюджет на 1 год, 5 лет и более длительные сроки.

Учиться никогда не поздно

Что же делать, если мужчине либо нет дела до своих денег, либо он не имеет на это времени? Прежде всего, нужно поговорить с мужчиной.

Он не должен быть просто генератором прибыли, смысл жизни не в бесконечной работе ради ценных бумажек или цифры на кредитной карте.

Если же ситуацию уже не изменить – мужчина мог отправиться на заработки, отправляя вам деньги из-за границы – то единственным верным решением будет повышение вашей финансовой грамотности.

Начать можно с этой статьи, но ограничиваться ей точно не стоит. Изучите,что такое депозит, финансовая подушка, ипотека, лизинг – научитесь видеть все возможные действия, которые применимы к вашим средствам.

Не стесняйтесь просить помощи у экспертов или более опытных друзей иродственников. Главное, не обрекайте себя на роль «бухгалтера мужа» на всю жизнь.

Взяв на себя слишком многое, вы быстро утратите вкус жизни за чередой забот и обязанностей.

Плюсы планирования бюджета

Грамотное планирование семейного бюджета — искусство, которому необходимо учиться долгие годы. Освоение такого искусства значительно облегчит жизнь семьи, позволит вам не влезать в кредиты и долги, а также рассчитывать заработную плату таким образом, чтобы она покрывала все необходимые платежи и покупки.

Семейный бюджет — это общая сумма финансовых поступлений в семью за месяц, которая складывается из заработных плат мужа и жены, а также различных пособий и других поступлений дохода. Планирование бюджета — верный расчет доходов и расходов семьи.

Причины для планирования семейного бюджета:

-

Правильное планирование и расчет денег помогут осуществить сложные долгосрочные цели. Если разбрасываться деньгами внепланово, накопить на отпуск, желанный автомобиль или первый взнос на покупку квартиры будет очень сложно. Те, кто не умеет планировать бюджет, берут кредиты и попадают в еще большие долги. А те, кто планирует, откладывают каждый месяц небольшую сумму денег и за год накапливают нужную сумму.

-

Таблица планирования и расходов денег помогут выявить все спонтанные покупки, а также отказаться от чрезмерных повседневных затрат. Планирование семейного бюджета помогает выявить приоритеты и основные потребности, оплатить или купить которые вы должны обязательно. В жизни каждого из нас есть вредные покупательские привычки, без которых мы всегда сможем прожить. Кто-то скупает туфли, другая женщина коллекционирует нижнее белье, нередко случаются и продукты, которые портятся в холодильнике и по итогу выкидываются. После расстановки приоритетов, вы будете четко знать сумму, которую необходимо оплатить сразу же и ту, что можно отложить. Таким образом, на руках у вас все равно останется некоторое количество денег, которое можно позволить раз в месяц потратить на приятные мелочи. Однако один раз в месяц, это не каждый день.

-

Все чрезвычайные ситуации и семейные трудности случаются в самый неподходящий момент. От задержки зарплаты и до смерти одного из членов семьи — к сожалению, никто из нас не в силах предугадать будущее. Чтобы не оказаться в финансовой яме, обязательно включите в планирование бюджета графу «сбережения». Финансовая подушка поможет остаться на плаву некоторое время, не загоняя вас в долги.

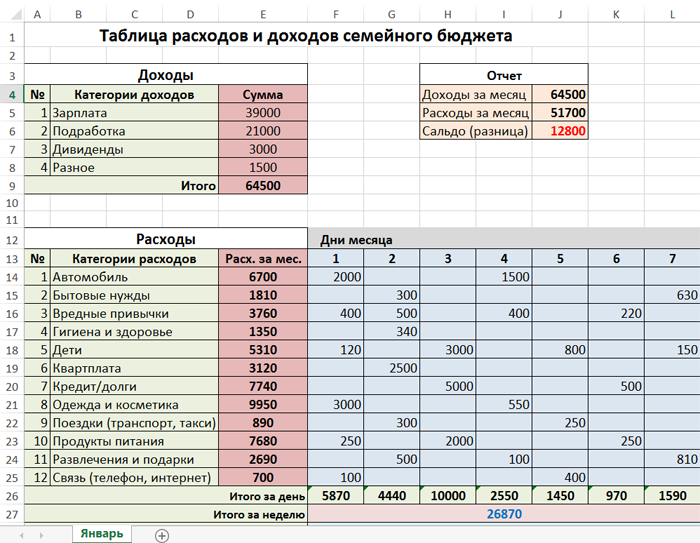

Таблица расходов и доходов семейного бюджета

Для большей наглядности изучите табличку, в которой представлено, из чего складываются расходы семейного бюджета.

1. В расходы семейного бюджета входят:

| Обязательные платежи | Отказаться от этих трат не получится. Сюда относятся оплата счетов за квартиру (газ, вода, электричество, вывоз мусора, капитальный ремонт), оплата сотовой связи, интернета, оплата школы и детского садика, если у вас есть дети. |

| Платежи по кредитам и займам | Погашение кредита, микрозайма, долга, а также плата за использование кредитки. |

| Продукты питания | Покупка еды и напитков. Можете записать в эту графу общую сумму по чеку или каждый купленный товар по отдельности, но это будет дольше по времени. |

| Периодические платежи | Оплата работы нянечки для ребенка, уборщицы, оформление страховки и так далее. |

| Транспорт | Покупка проездного либо разовых билетов в автобусе или метро, передвижение на такси, транспортировка крупногабаритных вещей, оплата доставки и так далее. |

| Одежда и обувь | Приобретение обуви, одежды, оплата услуг мастера по ремонту, оплата услуг швеи. |

| Бытовые нужды | Бытовая химия, парфюм, порошок, кухонные приборы, товары для личной гигиены. |

| Здоровье и красота | Лекарственные средства, оплата лечения, анализов, сеансов массажа, приобретение косметических и парфюмерных средств, оплата услуг парикмахера, косметолога и так далее. |

| Налоги | Налоговые выплаты. |

| Спорт | Покупка абонемента (либо оплата разового посещения) в фитнес-клуб, бассейн. Посещение корта, лыжной базы, пляжа, ледового катка. Услуги проката, оплата работы личного тренера, покупка тренажеров для дома, лыж, коньков, велосипедов и тому подобное. |

| Хобби | Приобретение товаров для вашего увлечения: пряжи или тканей, удочек или ружей и так далее. |

| Развлечения и досуг | Посещение кофеен и ресторанов, театров, выставок. |

| Домашние питомцы | Затраты на покупку питания и средств ухода для животных, посещение ветеринарной клиники, выставок, вязка. |

| Личные нужды членов семьи | Личные траты ваших родных, карманные деньги для детей. |

| Ремонт | Ремонтные работы, оплата услуг специалистов, покупка керамической плитки, клеящего состава, линолеума и т. д. |

| Дача, сад | Траты на уход за дачным участком, загородным домом, оплата членских взносов, коммунальных услуг, покупка семян, саженцев, удобрений, инструментов и всего необходимого. |

| Автомобиль | Сюда относятся траты на топливо, оплату стоянки либо гаража, оформление страховки, выплата штрафов, затраты на регистрацию авто, покупка запасных частей, посещение автосервиса, автомойки. |

| Праздники и подарки | Покупка презентов, посещение праздничных мероприятий. |

| Расходы на проекты | Затраты за сайт, например, если вы — блогер. Оплата хостинга, домена, оплата работы удаленных специалистов. |

2. Из чего складывается семейный бюджет:

| Постоянные доходы членов семьи | Заработная плата, пенсионные выплаты, премиальные, проценты по банковскому вкладу, дивиденды, дополнительные доходы |

| Пособия и льготы | Субсидии на оплату квартиры, получение льгот, если у вас много детей, получение пособий по потере кормильца |

| Подарки | Получение презентов, которые имеют высокую материальную ценность |

| Пассивный доход | Выплаты процентов по банковскому вкладу, дивиденды |

| Размусоривание | Продажа ненужных вещей |

Расходы семейного бюджета можно снизить, если ответственно подойти к учету ваших доходов и правильно управлять деньгами.