Финансовый план предприятия (образец)

Содержание:

- Этапы построения личного финансового плана

- Первый этап — сформулируйте финансовые цели

- Этапы составления финансового плана

- Учет расходов и доходов семьи в таблице Excel

- Определяем свой риск-профиль

- Составление финансового плана на примере

- Образец финансового плана в бизнес-плане

- Пример финансового плана кофейни

Этапы построения личного финансового плана

Существует четкая последовательность действий для составления финансового плана. При его разработке вы должны четко знать свои расходы и доходы. Для этого необходимо в течение 2 — 3 месяцев вести учет личных финансов.

Шаг 1. Оцените текущее финансовое положение

Распишите активы и пассивы. Активы – то, что приносит доход, пассивы – то, что требует денежных затрат на содержание.

Многие ошибочно полагают, что их личный автомобиль и квартира являются активами. Но таковыми они станут, если начать сдавать их в аренду. Активами могут быть деньги, акции, облигации, золотые слитки. Пассивами считаются долги, кредиты, неоплаченные счета, расходы на учебу.

Например:

- 50 000 рублей на вкладе в банке под 3,5 годовых — это актив.

- Москвич, стоящий в гараже и требующий оплату страховки ежегодно — является пассивом.

Анализ активов и пассивов поможет отыскать источники, которые съедают наибольшую часть дохода.

Шаг 2. Определитесь с финансовыми целями

Цели – это костяк финансового плана. Они должны быть конкретными и измеримыми, как в деньгах, так и во времени. Пример: накопить на смартфон стоимостью 50 тыс. рублей за 5 месяцев.

Также цели должны быть достижимыми и значимыми. Так они переходят из разряда мечтаний в русло реальности. Если цель глобальная, имеет смысл разбить ее на несколько мелких.

| Краткосрочные — до 1 года | Среднесрочные — до 5-ти лет | Долгосрочные от 5 лет |

| Купить ноутбук Самсунг за 35800 рублей в декабре текущего года. |

Купить машину с салона Шкода Октавия за 2 000 000р через 3.5 года. |

Выйти досрочно через 15 лет на пенсию за счет пассивного дохода 100 000 рублей ежемесячно. |

Шаг 3. Выберите стратегию достижения целей

Важно определить, каким образом использовать имеющиеся ресурсы для достижения выбранных целей. Допустим, ваша мечта – выучить английский язык

В таком случае целью будет накопление средств на языковой курс за 10 тыс. рублей в течение 2 месяцев.

Для реализации целей используются два стандартных решения:

- Найти альтернативный источник дохода. Это может быть как полноценная подработка, так и единоразовая продажа ненужных вещей. Вложение денег в инвестиции также может принести дополнительные финансы, но эта деятельность сопряжена с риском.

- Урезать расходы на вторичные потребности. Вместо походов по кофейням пить горячие напитки дома, вместо такси использовать общественный транспорт, вместо покупки бумажных книг читать в формате онлайн. Чаще всего под сокращение финансирования попадают товары и услуги из категории «развлечения». Анализ и оптимизация расходов позволяют высвободить до 30% личного бюджета. Что в свою очередь поможет больше откладывать.

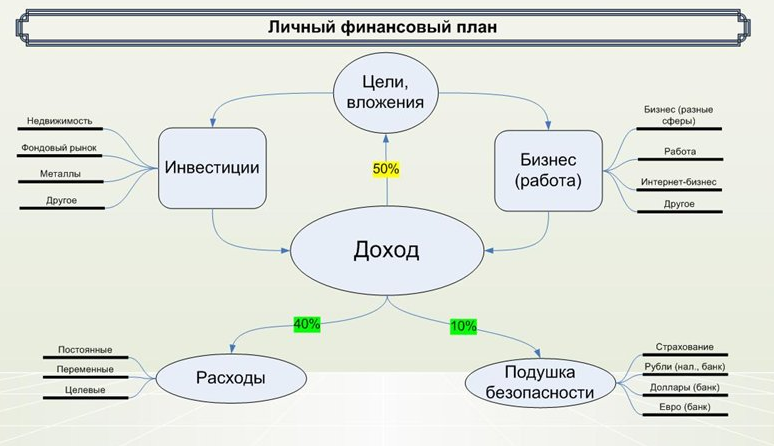

Шаг 4. Финансовая подушка безопасности

Резервный фонд, или финансовая подушка безопасности, является неотъемлемой частью финансового плана. Его нужно создать в первую очередь, чтобы чувствовать себя уверенным в завтрашнем дне. Эта ваш страховой полис на непредвиденный случай. Поломка бытовой техники, внезапная болезнь, ремонт машины, потеря работы и другие случаи — загоняют нас постоянно в долги.

Имея подушку в размере, как минимум, 3-6-месячных доходов, не придется занимать у знакомых или брать из бюджета на продукты.

После получения зарплаты в первую очередь необходимо отложить деньги на черный день. Сумма может быть любой, но лучше всего исчислять ее в процентном соотношении. Специалисты банковской сферы рекомендуют откладывать, как минимум, 10% от заработка. Именно столько в течение месяца со всех доходов откладываю и я. Такая сумма не сильно бьет по кошельку, но при этом ощутимо наполняет резервный фонд. Это как съесть 9 пельменей из 10. Разницу не заметишь, но за 9 дней соберешь дополнительную порцию.

Поверьте, имея подушку безопасности, чувствуешь себя защищенным. Сейчас я не представляю свою жизнь без МЧС фонда.

Шаг 5. Корректируйте финансовый план

Вносите изменения в план исходя из складывающейся ситуации. Если получилось сэкономить больше, чем предполагалось, то добавьте еще одну или несколько целей. Если случились непредвиденные денежные траты, то увеличьте срок реализации цели. Регулярно анализируйте успехи и провалы.

Разделяйте цели на кратко-, средне- и долгосрочные. Определяйте, как они влияют друг на друга. Это поможет в будущем создать идеальный финансовый план на несколько лет вперед.

Первый этап — сформулируйте финансовые цели

Чем наши заветные мечты отличаются от целей? Конечно, конкретикой. Необходимо определить задачи, просчитать их стоимость, точный срок оплаты. Вы хотите отправить ребенка учиться в частную школу? Выберите школу. Узнайте стоимость обучения, прибавьте к ней возможные дополнительные расходы — кружки, питание, группу продлённого дня и прочее. Выясните систему оплату. Так вы поймете, когда и какая сумма вам потребуется.

Ту же тактику используйте и при планировании покупки нового автомобиля. Выберите марку, модель, комплектацию, цвет, получите расчёт полной стоимости машины в автосалоне, не забудьте про все нужные вам страховки. Определите дату, когда хотите купить автомобиль.

Часто бывает, что хочется всего и сразу: сделать ремонт, купить машину, съездить в кругосветное путешествие, построить новый загородный дом. Расставьте приоритеты: что и в какой последовательности лучше осуществить, а от чего можно и вовсе отказаться.

Этапы составления финансового плана

Каждый план состоит из последовательно расположенных пунктов и финансовый не исключение. Рассмотрим подробнее, каждый из них.

Этап 1. Постановка целей

Первоначальный этап – постановка итоговой цели. Она может быть краткосрочной или долгоиграющей. В качестве результата можно заложить глобальную цель или промежуточный результат

Еще одно важное условие – необходимо обязательно указывать конкретный денежный эквивалент

Приведем несколько примеров, как правильно и неправильно поставить конечную цель:

| Правильно | Неправильно |

| Новый автомобиль Toyota за 1,5 миллиона рублей | Хочу новую машину |

| 2-х комнатная квартира в центре за 4 миллиона | Хочу свое жилье |

| Отпуск на Бали за 150 тысяч рублей | Хочу в теплые страны |

Расписывая детали цели и закладывая определенную сумму, нам будет легче расписать дальнейший план ее достижения.

Этап 2. Сроки достижения

На следующем этапе необходимо указать срок достижения цели. Это помогает приблизить результат, сделать его реальным. По описанным выше целям примеры сроков выглядят так:

- Автомобиль – 2 года.

- Квартира – 8 лет.

- Путешествие – через год, к августу.

Этап 3. Активы и пассивы

Данный этап можно считать одним из самых важных. Запаситесь терпением, так как его роспись займет львиную долю времени. Правильно просчитав активы и пассивы, вы практически в 95% случаев добьетесь поставленного результата.

Суть этого этапа — просчитать, какую сумму вы сможете откладывать каждый месяц, не урезая себя в важных тратах. Для этого необходимо указать размер своей зарплаты, сторонних доходов и сложить все расходы.

Составьте таблицу, состоящую из двух столбцов:

- Активы – ваш доход.

- Пассивы – траты.

На первоначальном этапе можно записывать примерные суммы денежных поступлений и расходов. Главное – получить общее представление о состоянии дел, например:

| Активы | Пассивы |

| Заработная плата – 60 000 | Питание – 12 000 |

| Подработка – 15 000 | Коммуналка – 8 000 |

| Сдача автомобиля в аренду – 10 000 | Транспортные расходы – 6 000 |

| Кредитные обязательства – 4 000 |

В таблицу необходимо вписывать все расходы, включая отдых, одежду, развлечения и небольшой процент незапланированных трат (например, сломалась машина). Исходя из этих данных, высчитайте, какая сумма остается в сухом остатке. Если вы понимаете, что денег вам не хватает и на желаемую квартиру вы будете копить лет 100, подумайте, как исправить ситуацию. Пусть данная таблица станет вашим стимулом.

Этап 4. Вкладываем деньги

Теперь подумайте, как увеличить ваш остаток. Деньги не должны лежать мертвым грузом, они должны работать. Финансовые эксперты советуют для краткосрочных целей выбирать максимально простые доходные инструменты, а для долгоиграющих — более прибыльные, но зачастую рискованные.

Рассмотрим пример каждой ситуации:

- Краткосрочная цель – отпуск. Необходимо 150 тысяч через год. Деньги лучше всего поместить под проценты в банк. Выбирайте пополняемы вклады, дабы еще больше увеличить свое благосостояние. Если имеется возможность, откройте два депозита – в рублях и иностранной валюте. Так вы защитите себя от нестабильности на финансовом рынке страны.

- Долгосрочная цель – собственная квартира. На ее осуществление вы заложили 8 лет. Депозит вам не подойдет, так как проценты недостаточно высоки. Лучше всего приобрести акции или облигации. Предварительно советуем тщательно изучить доходность самостоятельно или обратиться к финансовым аналитикам. За два года до намеченной покупки реализуйте свои акции, вложив деньги в банк под проценты.

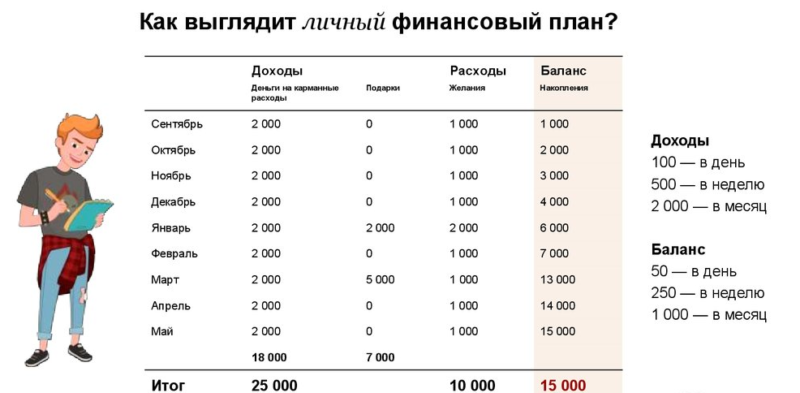

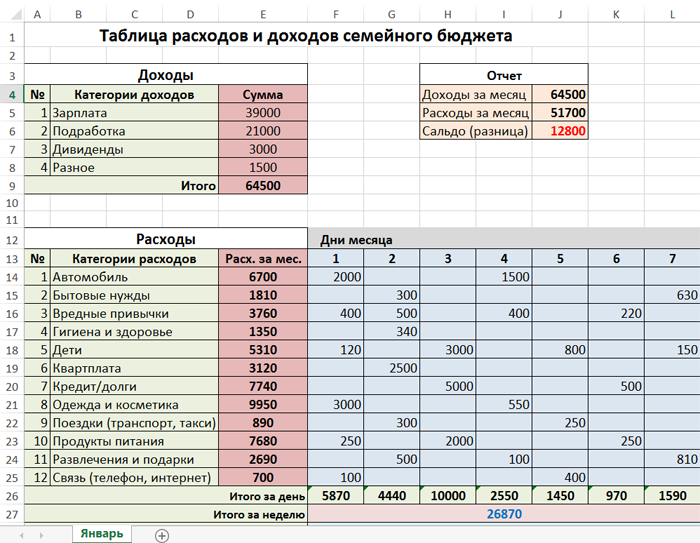

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

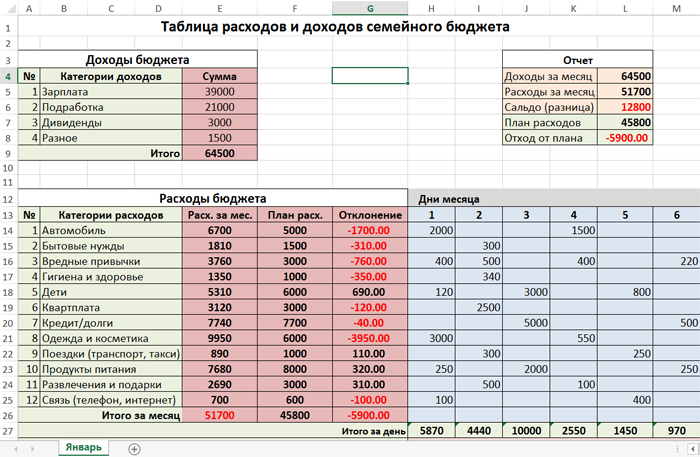

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

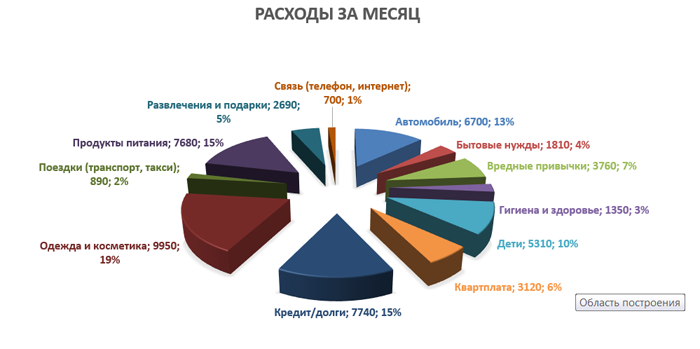

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

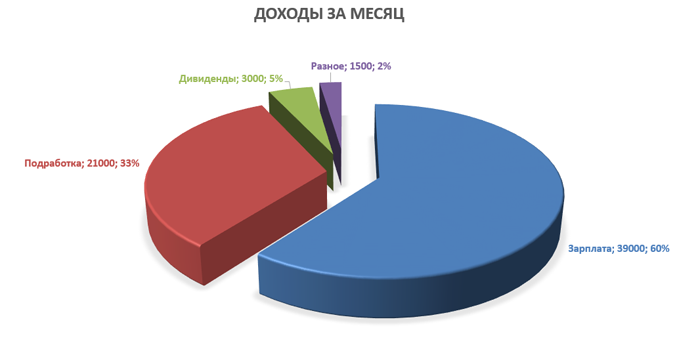

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Определяем свой риск-профиль

Если человек по жизни предельно осторожен, было бы нелепо посоветовать ему искать счастья на венчурном рынке стартапов, из которых ежедневно кто-то умудряется разориться, а кто-то озолотиться. Такой инвестор начнет откровенно «плавать» при принятии решений и постоянно ошибаться. Потому что «это – не его».

Именно поэтому новичкам рекомендуется заблаговременно вычислить свой риск-профиль. Обычно используется градация — консервативный, рациональный и агрессивный типы инвестирования. Но, чем ниже риски, тем меньше доходность.

К консервативным инструментам традиционно относят депозиты банков, страховые накопительные программы, продукты накопления пенсионного капитала, гособлигации, недвижимость и ETF.

Агрессивные игроки предпочитают акции, корпоративные облигации, инвестиции в стартапы, торговлю валютой, фьючерсы и опционы, ПИФы.

С определением риск-профиля способен помочь брокер, без договора с которым на биржу все равно не попасть. Далее в зависимости от риск-профиля составляется биржевой финансовый план с нужными вам целями.

Подробнее о риск-профиле читайте в нашем следующем материале: «Рублевые и валютные возможности на фондовом рынке. Какие инструменты для какой стратегии подходят?»

Составление финансового плана на примере

Исходя из всего вышеперечисленного, всех рекомендаций и советов, давайте рассмотрим на примере, как правильно составить финансовый план, оптимизировать его и воплотить в жизнь.

Иванов Иван Иванович хочет накопить капитал, который позволить ему оставить работу и жить в будущем на проценты. Запросы у него не слишком велики и ему достаточно 30 тысяч рублей в месяц.

Формируем цель. 30 тысяч в месяц — это 360 тысяч в год. Нам нужно определить сумму капитала, обладание которым и обеспечить заданную доходность.

В нашем случае получаем:

30 000 рублей / месяц х 200 = 6 000 000 рублей

Цель есть: 6 миллионов рублей

Теперь оцениваем текущее финансовое положение, то есть активы и пассивы. Составляем таблицу.

| Активы | Доходы | Пассивы | Расходы |

| Зарплата | 45 000 | Питание на работе в кафе | 5 000 |

| Коммунальные платежи | 5 000 | ||

| Питание дома | 10 000 | ||

| Одежда | 8 000 | ||

| Проезд | 2 000 | ||

| Бытовые расходы | 2 000 | ||

| Развлечения и отдых | 3 000 | ||

| Вредные привычки (курение и алкоголь) | 5 000 | ||

| ИТОГО: | 45 000 | 40 000 |

Доходы превышают расходы на 5 тысяч рублей. Это именно та сумма, которую можно откладывать ежемесячно. Но с такими отчислениями нужно будет копить лет 100. А Иванову бы хотелось уложиться лет в 10, максимум 15.

Значит нужно увеличить размеры ежемесячных отложений. Будем урезать расходы. Смотрим, чем мы можем пожертвовать. Нужно начинать с самых больших статей, чтобы оптимизация давала больший результат.

В результате решено было:

- Отказаться от курения — экономия 3 000 рублей.

- Уменьшить расходы на алкоголь — 500 рублей.

- Сократить походы в кафе на работе — 2 000 рублей.

- Покупать продукты, одежду более вдумчиво и в выгодных местах — еще дополнительно минус 3 тысячи.

- Отдых и развлечения, тоже чуть-чуть уменьшили — выигрыш — 500 рублей.

В итоге каждый месяц дополнительно будет оставаться 9 000 рублей. Итого: 14 000 рублей в месяц можно смело откладывать. Это около 30% от общего дохода.

Помимо этого иногда Иванову дают дополнительные премии на работе. Плюс случается заработать денег на стороне. По приблизительной оценке — это приносит около 100 тысяч в год. В среднем 8 тысяч в месяц. Иванов решает часть из этих денег тратить на себя, а 5 тысяч будет идти в копилку.

Итого: 19 тысяч в месяц можно откладывать практически без ущерба для своего бюджета.

Теперь определяем куда будем вкладывать деньги. Так как цель достаточно серьезная и выполнение такого финансового плана займет не один год, то самым оптимальным будет инвестировать деньги в фондовый рынок, а именно в покупку акций.

С учетом инфляции и прогнозируемой прибыли на длительных сроках имеем реальную доходность в размере 6%. Считаем на калькуляторе, сколько времени нам нужно, чтобы заработать 6 миллионов. (Правильнее было бы сказать — сумму эквивалентную сегодняшним 6 миллионам, на которую можно будет купить то же количество товаров и услуг, что и сейчас на эти деньги).

Срок составляет — около 15 лет. Именно такое время нужно, чтобы выполнить свой финансовый план.

С одной стороны срок достаточно большой. Но у Иванова есть 4 варианта исхода событий:

- Он достигнет своей цели точно в срок.

- Достигнет раньше времени.

- К назначенному времени он не успеет выполнить все задуманное. Но определенный капитал у него уже будет.

- Он плюнет на все и потратит все деньги.

Как видите 3 из 4 варианта исхода положительные. То есть шанс добиться определенных успехов достаточно высокий.

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки. Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

|

Приходно-расходные операции |

Сумма, 1 месяц, до открытия |

Сумма, 2 месяц, после открытия |

Сумма, 3 месяц, после открытия |

|

|

Приход |

Собственные средства |

500 000 |

||

|

Заемные средства |

1 000 000, на 3 года под 12% |

|||

|

Прибыль от продаж, 1 месяц |

900 000 |

900 000 |

||

|

Расход |

Расходы на открытие:

|

1 078 000 |

||

|

Постоянные расходы:

|

215 000 |

482 000 |

482 000 |

|

|

Целевые расходы: налоги, ЕНВД выплата процентов по кредиту |

40 000 |

113 000 |

||

|

ИТОГО: |

Приход – 1 500 000 |

Приход – 900 000 |

Приход – 900 000 |

|

|

Расход – 1 293 000 |

Расход – 522 000 |

Расход – 595 000 |

«Подушка безопасности» за месяц до открытия в 207 000 – на случай непредвиденных трат. За второй месяц прогнозируемая прибыль составит 378 тысяч, за третий (с учетом налоговых платежей) – 305 000.

3. Расчет рентабельности

|

Финансовые показатели |

Числовое выражение |

|

Инвестиционные затраты |

1 500 000 |

|

Операционные затраты (руб.) |

500 000 |

|

Валовая выручка (руб.) |

300 000 |

|

Собственные средства (руб.) |

500 000 |

|

Налоги (руб.) |

73 000 |

|

Чистая прибыль (руб.) |

227 000 |

|

Рентабельность активов |

Кра = 300 000/300 000 * 100% = 1% |

|

Рентабельность собственных средств, вложенных в бизнес |

Крсс = 300 000/500 000 * 100% = 60% |

Отметим, что рентабельность активов низкая: соотношение чистой выручки к величине собственных активов (составляет все купленное оборудование), т.к недвижимость арендованная. Однако прогноз чистой прибыли неплохой – 30% от выручки. С точки зрения финансовых показателей и при текущих условиях, проект «Котокафе» окупится примерно за 7-8 месяцев.

Пример финансового плана кофейни

Планируя финансовую модель кофейни, необходимо учесть, что рентабельность будет зависеть от места расположения, цен, качества обслуживания, а также предоставляемых услуг.

Таблица 3 – Показатели финансовой эффективности кофейни за первый год

Рассмотрим пример финансовой модели, когда для открытия кофейни есть 1 млн руб. собственного капитала и 12 млн заемного, который нужно выплатить в течение года с процентами в размере 18%. Прогноз делаем на два года, поскольку проект должен окупиться уже через год.

| Показатели | Всего |

|---|---|

| Чистая прибыль (тыс. руб.) | 2668 |

| Собственные средства (тыс. руб.) | 1000 |

| Рентабельность продукции (%) | 25 |

| Рентабельность общих вложений) (%) | 121 |

| Рентабельность вложений собственных средств (%) | 267 |

Таблица 4 – Финансовые показатели на второй год

| № | Статьи расходов и доходов кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Выручка от реализации | 17927 |

| 2 | НДС на поступления от реализации | 2734 |

| 3 | Выручка от реализации без НДС (1-2) | 15192 |

| 4 | Переменные затраты: | |

| 4.1 | Прочие переменные затраты с НДС | 6909 |

| 4.2 | в том числе НДС | 1054 |

| 4.3 | Прочие переменные затраты без НДС | 5855 |

| 4.4 | З/п производственного персонала | 1200 |

| 4.5 | Начисления на з/п произв. персонала | 410 |

| 4.6 | Всего без НДС (4.3+4.4+4.5) | 7466 |

| 5 | Маржинальная прибыль (3-4.6) | 7726 |

| 6 | Постоянные затраты: | |

| 6.1 | Аренда | 1800 |

| 6.2 | в том числе НДС | 274 |

| 6.3 | Коммунальные платежи | 384 |

| 6.4 | в том числе НДС | 58 |

| 6.5 | Амортизация | 181 |

| 6.6 | Ремонт | 264 |

| 6.7 | в том числе НДС | 40 |

| 6.8 | Транспорт | — |

| 6.9 | в том числе НДС | — |

| 6.10 | — | |

| 6.11 | в том числе НДС | — |

| 6.12 | Проценты по кредитам | — |

| 6.13 | З/п админ. персонала | 720 |

| 6.14 | Начисления на з/п админ. персонала | 246 |

| 6.15 | Прочие расходы | 54 |

| 6.16 | в том числе НДС | 8 |

| 6.17 | Всего постоянных расходов | 3650 |

| 6.18 | НДС в постоянных расходах | 381 |

| 6.19 | Всего постоянных расходовбез НДС (6.17-6.18) | 3269 |

| 7 | Прибыль до уплаты налогов (5-6.19) | 4457 |

| 8 | Налог на имущество | — |

| 9 | НДС (2-4.2-6.18) | 1298 |

| 10 | Налогооблагаемая база для налога на прибыль (7-8.1) | 4457 |

| 11 | Налог на прибыль | 891 |

| 12 | Чистая прибыль (9-10) | 3565 |

Таблица 5 – Движение денежных средств на второй год

| № | Доходы и расходы кофейни | Всего, тыс. руб. |

|---|---|---|

| 1 | Денежные средства на начало периода | 3520 |

| 2 | Средства для финансирования (собственные, займы, кредиты) | 3520 |

| 3 | Поступления от реализации | 17927 |

| 4 | Итого поступления (2+3) | 21448 |

| 5 | Расходы организационного периода в том числе: Капитальные затраты Организационные расходы |

— — — |

| 6 | Переменные затраты в том числе: Прочие переменные расходы З/п производственного персонала |

8109 6909 1200 |

| 7 | Постоянные затраты, всего в том числе: Аренда Коммунальные расходы Транспорт Ремонт Реклама З/п админ. персонала Прочие расходы |

3222 1800 384 — 264 — 720 54 |

| 8 | Всего налоги НДС Налог на прибыль З/п наемным работникам |

2630 1082 891 656 |

| 9 | Выплаты по кредитам и займам | — |

| 10 | Всего расходов (5+6+7+8+9) | 13963 |

| 11 | Денежные средства на конец периода(1+4-10) | 7485 |

Проанализировав показатели, видим, что за первый год прибыль составила 2668 тыс. руб., а за второй год – 3565 тыс. руб. Проект кофейни рентабельный и имеет право на существование.