Инвестиционные налоговые вычеты

Содержание:

- Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

- Сроки получения вычета при покупке квартиры

- Как вернуть уплаченный подоходный налог – пошаговая инструкция

- Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

- Кто может получить возврат налога при покупке квартиры?

- Регистрация имущественного вычета и перерасчет НДФЛ

- Социальный

- УСЛОВИЯ ПОЛУЧЕНИЯ ЛЬГОТЫ НА ВОЗВРАТ ПОДОХОДНОГО НАЛОГА

- Налоговый вычет: сроки возврата вычета после сдачи декларации

- Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

- Перечень медицинских услуг, по которым вычет может быть предоставлен

- Разновидности компенсаций: как возвратить НДФЛ

Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

^

Общая информация

- налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

- налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу);

- в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате в бюджет с взысканием с налогоплательщика сумм пеней;

- налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

Налоговый вычет может быть получен налогоплательщиком при представлении налоговой декларации по итогам налогового периода.

1

Заполнить налоговую декларацию (по форме 3-НДФЛ).

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих наличие права на налоговый вычет.

Такими документами могут быть:

- договор на ведение индивидуального инвестиционного счета или;

- договор о брокерском обслуживании / договор доверительного управления в форме единого документа, подписанного сторонами, или

- заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления*

4

Подготовить копии документов, подтверждающий факт зачисления денежных средств на индивидуальный инвестиционный счет.

Такими документами могут быть:

- платежное поручение, если денежные средства зачислялись с банковского счета, или;

- приходно-кассовый ордер, если денежные средства вносились наличными, или;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера(управляющего).

Перечни документов являются открытыми и могут быть изменены в зависимости от конкретных условий или обстоятельств.

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Получение вычета в упрощенном порядке

Инвестиционный налоговый вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Сроки получения вычета при покупке квартиры

Гость Налоговая Наро-Фоминска вообще работать не хочет! 3 месяца не могли дозвониться ни по одному телефону. Лишь однажды чудом мне ответили, когда с 8-800 перенаправили. Сказали. что ничем помочь не могут, люди в отпуске. Такое ощущения, что мне не инспектор отвечал, а уборщица, случайно взявшая трубку. Конечно, церемониться со мной не стали, предложив перезвонить через 2 недели. Естественно, через 2 недели снова никто не брал трубку. Вчера не выдержала и написала жалобу. Сегодня уже 3 раза с налоговой позвонили с обещанием в течение двух недель оформить возврат и с просьбой отозвать жалобу прямо сегодня. Слезно умоляют. Засуетились. и сразу сами звонить начали и номер телефона дали. который нигде не прописан в официальных данных в интернете. бояться они таких жалоб. реагируют. ..

Как вернуть уплаченный подоходный налог – пошаговая инструкция

Пошаговая инструкция, актуальная в 2021

Для возврата налога с зарплаты должна быть подана декларация 3-НДФЛ. Она направляется по утвержденной ФНС форме и отдельно за каждый год. Допускается подача документов при личном обращении в налоговую инспекцию при наличии паспорта и путем отправки по почте. Но проще всего подать декларацию через личный кабинет налогоплательщика на сайте ФНС. Для этого достаточно выполнить следующие действия:

- Открыть сайт ФНС России и перейти к разделу «Личный кабинет налогоплательщика». Нужно выбирать версию сервиса для физических лиц.

- Выполнить вход в личный кабинет. Проще всего это сделать с помощью учетной записи ЕСИА (Госуслуги), но можно воспользоваться также логином и паролем или электронной подписью.

- Перейти в раздел «Декларации 3-НДФЛ». Кнопка для перехода в него находится в категории «Жизненные ситуации».

- Заполнить декларацию. Можно также загрузить готовый документ, сформированный в специальной программе «Декларация». Ссылка для ее скачивания доступна также в ЛК налогоплательщика.

- Проверить данные и приложить необходимые документы. Список бумаг будет различаться в зависимости от того, за что нужно оформить вычет. Но в любом случае к декларации прикладывают заявление на возврат налога.

- Подписать декларацию и отправить. Заказывать отдельно электронную подпись не требуется. Ее можно создать бесплатно в разделе настроек профиля в личном кабинете.

После отправки декларации следить за ее статусом можно будет в личном кабинете. В нем отображается список всех направленных документов и приходят необходимые уведомления от ФНС.

Важно понимать, что вернуть подоходный налог через Госуслуги напрямую не получится. Нужно воспользоваться для подачи декларации именно сайтом налоговой службы

Но наличие подтвержденной учетной записи ЕСИА (Госуслуги) позволит получить доступ к кабинету без визитов в налоговую инспекцию.

Как быстро оформить декларацию на возврат налогов

Недавно в интернете наткнулся на очень удобный сервис по возврату налогов. Специалисты данного сервиса помогают составить налоговую декларацию 3-НДФЛ, консультируют по возникшим вопросам. Также помогают отправить налоговую декларацию онлайн через интернет.

Через данный сервис возвращал недавно налоговый вычет от государства. Все сделали очень быстро и профессионально! Всем советую!

Как можно вернуть подоходный налог в 13 процентов по 2-НДФЛ на детей: все о возврате зарплаты

Выплата оформляется на всех членов семьи, не достигших восемнадцатилетнего возраста. Если ребенок учится на очной форме, то вычет продолжает действовать и после наступления совершеннолетия. Итоговая сумма льготы определяется количеством детей.

Чтобы затребовать такую компенсацию, надо подать в бухгалтерию (по месту работы) все необходимые документы и заявление.

Для получения субсидии, заявитель должен соответствовать определенным критериям:

- быть официально трудоустроенным;

- иметь на попечении несовершеннолетнего (либо учащегося на очной форме обучения);

- делать все необходимые налоговые отчисления.

Лимит, подлежащий возврату, – не более 350 тыс. рублей в год.

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Регистрация имущественного вычета и перерасчет НДФЛ

Имущественный вычет сотруднику регистрируется в программе документом Уведомление НО о праве на вычет (Налоги и взносы – Заявление на вычеты – Уведомление НО о праве на вычеты).

В нем указывается:

- номер и дата уведомления из налогового органа;

- применение имущественного вычета с Января 2017 г.;

- сумма имущественного вычета.

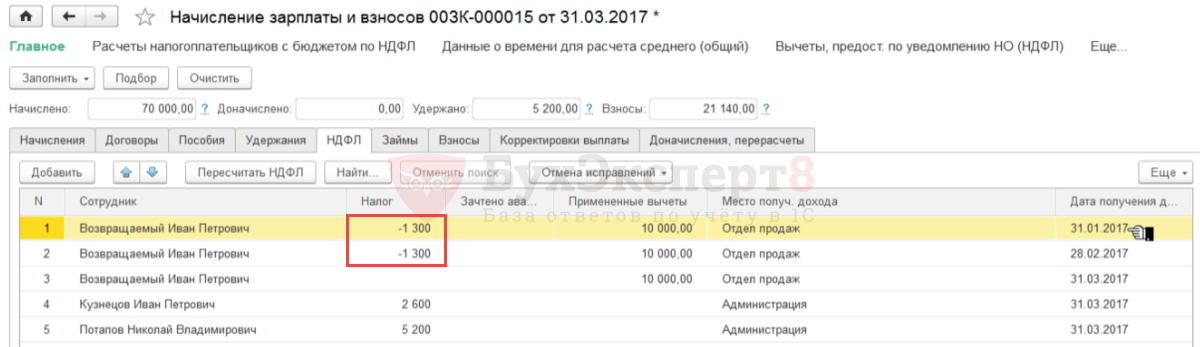

При расчете заработной платы за март 2017 г. в документе Начисление зарплаты и взносов происходит перерасчет НДФЛ с начала года.

На вкладке НДФЛ отражаются суммы фактически предоставленного имущественного вычета по 10 000 руб. за 3 месяца и перерасчитывается НДФЛ за январь и февраль 2017 г. по -1 300 руб.:

На вкладке Корректировка выплаты отражаются суммы НДФЛ к возврату:

По суммам на этой закладке можно отследить возникновение излишне удержанного НДФЛ, о котором нужно сообщить работнику.

Социальный

Официально трудоустроенный гражданин имеет полное право получить компенсацию в размере 13 процентов от полной суммы, потраченной на социальные нужды, которые будут рассмотрены ниже.

Образование

Органы ФНС выплачивают компенсацию в виде налогового вычета для российских граждан, если они вносят деньги за обучение (своё, либо детей).

Чаще всего, применение вычета происходит при оплате следующих разновидностей обучения:

- Очная, вечерняя, либо заочная форма обучения в средне-специальных, либо высших учебных учреждениях;

- Водительское обучение на разные категории автотранспортных средств;

- Оплата обучения на частных платных курсах (языковые, компьютерные, бухгалтерские и т.д.).

Тогда как компенсация за оплаченное обучение ребёнка максимально составляет 50 000 рублей на каждого из детей.

Медицинские услуги

Расходы в сфере оздоровления могут быть покрыты налоговым вычетом только в следующих ситуациях:

- Уплата за собственное лечение, а также за медпомощь для близких родственников. Преференция распространяется на бюджетные и частные медучреждения. Действующее законодательство содержит полный список услуг, на которые можно оформить вычет;

- При приобретении лекарственных препаратов из перечня, что содержится в нормативно-правовых документах. Требуется сохранить все чеки, которые подтвердят затраты на покупку медикаментов;

- При взносах за добровольное медицинское страхование.

Пенсионные и страховые отчисления

В таком случае подлежит налоговому вычету только одна из следующих разновидностей пенсионного взноса:

- Перечисление по негосударственным взносам по пенсионному обеспечению в негосударственные фонды;

- Взносы на накопительную часть пенсионного пособия;

- Страховые отчисления по договору добровольного пенсионного страхования, при оформлении договора со страховыми компаниями;

- При заключении договором добровольного страхования.

Пенсионные и страховые отчисления

Благотворительные

Действующими нормативно-правовыми документами определяется возможность возврата налогового вычета на средства, потраченные на проведение благотворительных мероприятий.

Однако компенсация будет выплачена только, если учреждение, в которое вложены деньги, относится к следующим:

- Фонды, ассоциации, а также другие учреждения благотворительной направленности;

- Некоммерческие социальные компании, что не имеют за цель получение прибыли. Переводы должны быть только на основную направленность деятельности компании;

- Религиозные учреждения, при переводе средств на деятельность, прописанную в их уставных документах;

- Учреждения некоммерческого типа, осуществляющие свою деятельность в просвещении, спорта, соцпомощи, охраны природы и т.д. Деньги могут направляться в виде пожертвований, а также для увеличения размера фонда таких учреждений.

Какая документация потребуется для получения налогового вычета?

Каждому гражданину, который желает оформить данную льготу, нужно предоставить в Налоговую Службу РФ бумаги, что приведены в таблице ниже.

| Цель вычета | Характеристика |

|---|---|

| Оплата медицинских услуг для себя, либо близких родственников | · Декларация по форме 3-НДФЛ;; |

| · Справка о доходах по форме 2-НДФЛ; | |

| · Квитанции и чеки, которые подтвердят расходы на лечение и заключение договора с медучреждением, имеющим государственную лицензию на осуществление деятельности; | |

| · Свидетельство о рождении – при оплате лечения для детей; | |

| · Справка о бракосочетании – при взносах за медицинские услуги для супруга. | |

| Оплата образования | Такие же справки по установленным формам, и дополнительно следующие документы: |

| · Договор с учебным учреждением; | |

| · Лицензия на осуществление деятельности образовательного заведения; | |

| · Квитанция или чек об оплате образовательных услуг; | |

| · Свидетельство о рождении – при оплате услуг для детей. | |

| При купле-продаже недвижимого имущества | Справки в определённых формах и следующие бумаги: |

| · Паспорт заявителя; | |

| · Договор купли-продажи имущества; | |

| · Акт приема-передачи; | |

| · Документы, подтверждающие сумму оплаты; | |

| · Идентификационный номер. | |

| При ипотечном кредитовании | Справки по установленным формам, а также следующие документы: |

| · Договор ипотеки; | |

| · Выписка из банковского учреждения, подтверждающая выплаченную сумму на текущий момент. |

Помимо этого, к каждой заявке, кроме вышеперечисленных документов, потребуется предоставить заявление с прошением о получении налогового вычета.

УСЛОВИЯ ПОЛУЧЕНИЯ ЛЬГОТЫ НА ВОЗВРАТ ПОДОХОДНОГО НАЛОГА

Право на возврат налогов могут получить только те граждане, которые проживают на территории государства Российского более полугода. Имущественный вычет может быть произведен при покупке площади. Вдобавок правилами получения вычета регламентируется тот факт, что возврат денежных средств не может быть произведён, если квартира или иная жилая площадь была приобретена с использованием иных льгот любого типа.

Важно. Вопреки мнению некоторых граждан имущественный вычет, может, производиться неоднократно

Если возникает ситуация, в которой 13% от общей суммы вложенной в квартиру превышают 260000 руб, то остаток будет перенесен на следующий год.

Налоговый вычет: сроки возврата вычета после сдачи декларации

В статье 78 сказано, что одобренная сумма поступает на счет заявителя на протяжении 1 месяца с момента подачи декларации, однако в статье 88 указано, что компенсация возможна лишь по завершению проверки, на которую, согласно законодательству, отводится минимум 3 месяца. Получая официальную заработную плату, любой работник не только улучшает свое финансовое положение, но и обогащает государственную казну, ведь помимо уплаты сборов в ПФР, ФСС и ФФОМС, работодатель обязан вычесть из заработной платы сотрудника подоходный налог, составляющий 13%. Однако в ряде ситуаций эти денежные средства можно вернуть, используя налоговый вычет. Сроки возврата денег и принцип работы этого государственного инструмента прописаны в НК РФ, но на практике этот льготный механизм ведет себя несколько иначе, чем было задумано изначально.

Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

В справке 2-НДФЛ для передачи в ИФНС (Налоги и взносы – 2-НДФЛ для передачи в ИФНС) возврат НДФЛ отдельно не отражается, сумма возврата уменьшает сумму удержанного налога. Из-за уменьшения перечисленной суммы налога в бюджет на сумму возвращенного НДФЛ сотруднику, перечисленный до этой операции налог также уменьшается.

В результате в рассматриваемом примере после регистрации возврата налога в справке 2-НДФЛ налог исчисленный, удержанный и перечисленный будут равны нулю:

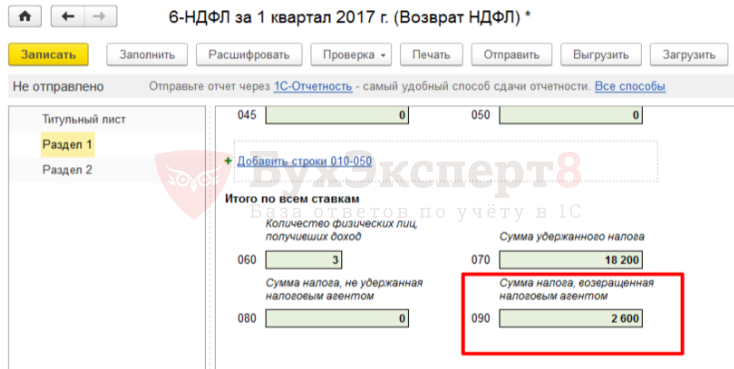

В расчете 6-НДФЛ за 1 квартал 2017 г. сумма возвращенного НДФЛ отразится в строке 090 Раздела 1. В Разделе 2 суммы возврата НДФЛ не отражаются.

В Регистре налогового учета по НДФЛ (Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ) операция возврата НДФЛ отражается следующим образом:

- в Разделе 4 – в таблице «Возвращено излишне удержанного налога» показаны суммы возвращенного НДФЛ:

- в Разделе 4 – в таблице «Перечислено налога» отражаются изначально перечисленные суммы НДФЛ в бюджет и такие же отрицательные цифры из-за уменьшения суммы перечисляемого в бюджет налога за счет средств налогоплательщика, которому был произведен возврат НДФЛ :

- в Разделе 6 для рассматриваемого примера отражаются нулевые суммы исчисленного, удержанного и перечисленного НДФЛ:

В релизе 3.1.2.213 в Регистре налогового учета по НДФЛ ошибочно заполняется колонка Сумма налога, не удержанная налоговым агентом, в которой отражается сумма возвращенного НДФЛ.

Перечень медицинских услуг, по которым вычет может быть предоставлен

Как установлено НК РФ, оплаченное лечение должно входить в установленные перечни медицинских услуг или дорогостоящих видов лечения. В настоящее время Постановлением Правительства РФ от 19.03.2001 № 201 утверждены:

-

Перечень медицинских услуг в медицинских учреждениях РФ, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета;

-

Перечень дорогостоящих видов лечения в медицинских учреждениях РФ, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета.

В Перечень медицинских услуг входят:

1. Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

2. Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

3. Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

4. Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

5. Услуги по санитарному просвещению, оказываемые населению.

В Перечень дорогостоящих видов лечения входят:

1. Хирургическое лечение врожденных аномалий (пороков развития), тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии, тяжелых форм болезней органов дыхания, тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий, тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства, осложненных форм болезней органов пищеварения.

2. Эндопротезирование и реконструктивно-восстановительные операции на суставах.

3. Трансплантация органов (комплекса органов), тканей и костного мозга.

4. Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

5. Реконструктивные, пластические и реконструктивно-пластические операции.

6. Терапевтическое лечение хромосомных нарушений и наследственных болезней, злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии, острых воспалительных полиневропатий и осложнений миастении, системных поражений соединительной ткани, тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

7. Комбинированное лечение болезней поджелудочной железы, злокачественных новообразований, наследственных нарушений свертываемости крови и апластических анемий, остеомиелита, состояний, связанных с осложненным течением беременности, родов и послеродового периода, осложненных форм сахарного диабета, наследственных болезней, тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

8. Комплексное лечение ожогов с площадью поражения поверхности тела 30% и более.

9. Виды лечения, связанные с использованием гемо– и перитонеального диализа.

10. Выхаживание недоношенных детей массой до 1,5 кг.

11. Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Кроме этого, к расходам надорогостоящее лечение также относят стоимость приобретенных налогоплательщиком необходимых дорогостоящих расходных медицинских материалов, в частности, инсулиновой помпы, эндопротезов, искусственных клапанов, хрусталиков. Об этом сказано в письмах ФНС РФ от 18.07.2017 № БС-4-11/14011@, от 31.08.2006 № САЭ-6-04/876@.

Разновидности компенсаций: как возвратить НДФЛ

Вычеты отличаются по характеру, сущности и специфике предоставления. В действующем НК РФ прописаны следующие категории:

- классические/стандартные;

- социальные;

- инвестиционные (распространяются на ценные бумаги и прочие финансовые инструменты);

- профессиональные.

Первые два – самые распространенные.

Стандартные

Прописаны в ст. 218 НК РФ. Сумма возмещения определяется категорией физического лица. Так, например, 3 тыс. рублей в месяц с уплаченных налогов полагаются:

- участникам ликвидации чернобыльской аварии (те, кто имеют инвалидность или перенесли серьезные заболевания, связанные с радиацией);

- ликвидаторам последствий ядерных испытаний;

- инвалидам Великой Отечественной войны;

- военнослужащим, получившим инвалидность во время службы в СССР.

На выплаты в 500 рублей каждый месяц могут рассчитывать:

- участники ВОВ, узники блокады Ленинграда, ветераны труда;

- граждане РФ, имеющие первую или вторую группу инвалидности;

- доноры, пожертвовавшие костный мозг;

- близкие родственники тех, кто погиб во время защиты СССР либо РФ;

- прочие лица, участвовавшие в военных операциях по решению власти.

При одобрении возмещения действует единственное правило – не более одного на человека. Если же у гражданина есть основания претендовать сразу на несколько вычетов, выбирается тот, по которому назначен больший размер.

Социальные

Это еще одна разновидность налоговых льгот, прописанная в статье 219. Претендовать на возврат НДФЛ можно в следующих случаях:

- недавние пожертвования в благотворительные фонды и организации;

- оплата договорной формы обучения;

- погашение счетов по дорогостоящему лечению;

- приобретение лекарственных препаратов;

- дополнительные взносы в негосударственные пенсионные фонды;

- покупка страхования жизни;

- накопительные отчисления на пенсию;

- прохождение курсов повышения квалификации.

Есть одно «но»: максимальная годовая сумма выплат не может превышать 120 тыс. рублей.