Показатель рентабельности собственного капитала

Содержание:

- Для чего нужно рассчитывать РЗК?

- Как пользоваться коэффициентом ROA (Return of Assets)

- В чем ее смысл

- Образцы расчета для ОАО «Камаз»

- How to Calculate Return on Equity

- Формула расчета и интерпретация значения ROE

- Что собой представляет рентабельность совокупного капитала

- Разновидности финансового показателя

- Использование на реальном примере

- Example of ROE in Use

- Что такое Return on Equity

- Плюсы и минусы

- Разновидности рентабельности активов

- 7.Формула порога рентабельности.

- What Is Return on Equity (ROE)?

- Применение формулы Дюпона

- Группа 1. Основные финансовые показатели

- Рентабельность примененного капитала (ROCE)

Для чего нужно рассчитывать РЗК?

Рентабельность заемного капитала рассчитывают для того, чтобы:

- понять, насколько эффективно тратятся активы;

- сформировать кредитную политику предприятия;

- суметь грамотно перераспределить источники поступлений;

- спрогнозировать будущую прибыль;

- понять зависимость компании от кредиторов и сократить рычаги их влияния;

- оценить, насколько целесообразно привлекать деньги.

Это важный показатель, который может определить стратегию развития бизнеса. Он показывает, насколько необходимы кредитные средства для функционирования предприятия и его роста.

Справка! Наиболее распространенные источники формирования заемных средств:

- банки (кредитование, факторинг, вексельные операции);

- лизинговые компании (аренда имущества с правом последующего выкупа);

- другие предприятия (взаиморасчеты, товарные кредиты);

- государство (налоговые льготы и отсрочки);

- инвестиционные фонды (факторинг, операции с векселями).

Привлечение ссуд и кредитов выгодно, поскольку это самый простой и дешевый способ увеличить объемы производства и продаж. Проценты за его использование записывают в себестоимость готовой продукции, тем самым сокращая налогооблагаемую базу. Однако нецелесообразное привлечение и использование привлеченных средств может негативно сказаться на деятельности компании и повлечь финансовые риски.

Важно! Нет общих рекомендаций, какой должна быть доля займов. Эта величина зависит от множества факторов

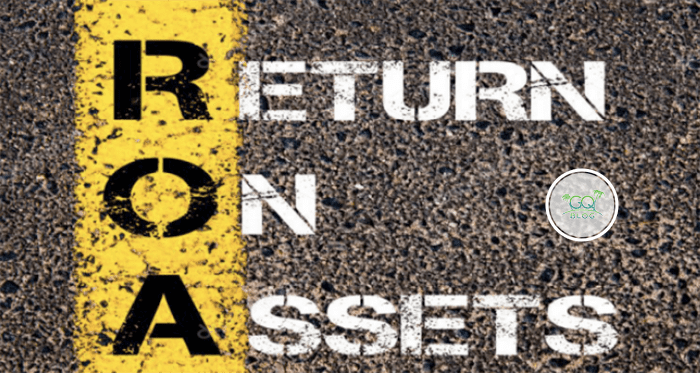

Как пользоваться коэффициентом ROA (Return of Assets)

Итак, расшифровка аббревиатуры ROA – Return of Assets (дословно – возврат активов, или их окупаемость, а точнее – способность приносить прибыль).

Мультипликатор можно использовать для первичного финансового анализа, к примеру, при оценке кредитоспособности заемщика или покупателя, а также для рассмотрения компании в качестве объекта инвестиций.

Также очень важно знать, насколько предприятие зависимо от заемных средств. Для этого следует рассчитать разницу между коэффициентами Return of Assets и Return of Equity

Большой разрыв между ROA и ROE показывает, что в стоимости активов преобладают заемные средства.

В чем ее смысл

Для начала следует определиться, сколько мы хотим зарабатывать. Понятно, что в первый год существования фирмы получать прибыль могут не все. Для начала нужно окупить вложения, а затем поставить цели.

Многие российские предприятия (речь идет о малом бизнесе) регистрируются с минимальным уставным капиталом. Таким образом, проанализировать его рентабельность часто бывает невозможно: как анализировать то, чего нет? Однако на начальном этапе учредитель так или иначе делает какие-то финансовые вложения – как минимум, чтобы открыть расчетный счет, заплатить за услуги банка и закупить первую партию товара. Чаще всего такая операция оформляется как беспроцентный заем учредителя, а средства играют роль финансового рычага.

Но со временем возможна закупка оборудования, транспортных средств и даже недвижимости, используемой в производственном процессе. Это довольно большие расходы, которые относятся к капиталовложениям. Задача модели Дюпона – определить, стоило ли приобретать такие дорогостоящие основные средства или проще было их арендовать. Иными словами, если компания увеличивает активы, значит, они должны приносить прибыль.

Прибыль рассчитывается через объем продаж, а степень эффективности использования активов – через коэффициент их оборачиваемости, обозначаемый как Коа.

Коа=Выручка/Активы.

Модель Дюпона определяет взаимосвязь между объемом продаж, стоимостью активов и размером собственных средств, а также влияние каждого из этих факторов на чистую прибыль предприятия.

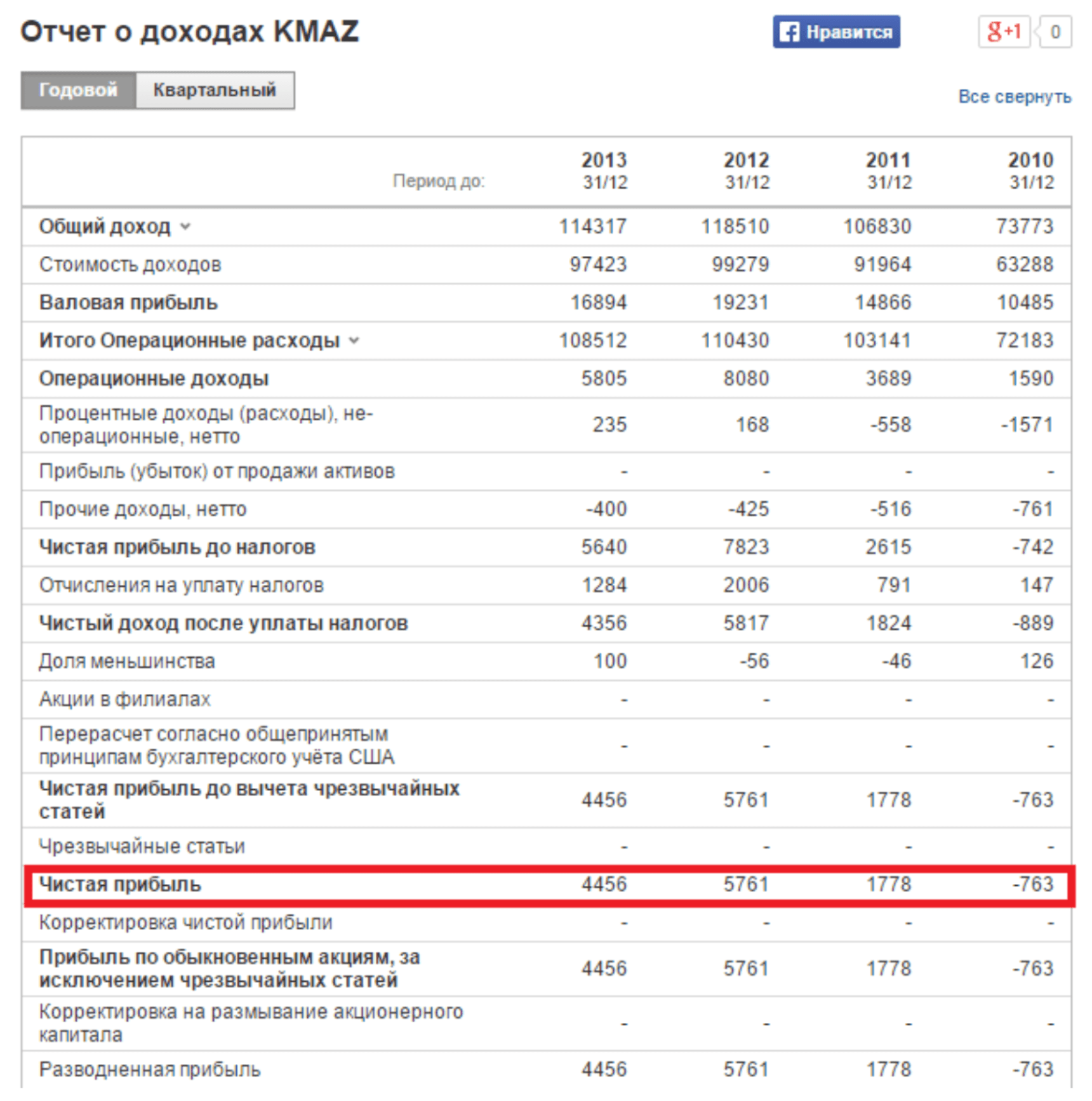

Образцы расчета для ОАО «Камаз»

Корпорация «Камаз» специализируется на производстве грузовиков и специальной промышленной техники. Чтобы оценить ROE данной компании, потребуется проанализировать финансовые отчеты, доступные с официального сайта фирмы.

Там выложены в файлах отчеты за несколько лет, а также можно воспользоваться специальным сервисом InvestFunds, который передает данные за больший временной период. Данные импортируется в виде балансовых листов. Ниже приведен образец.

Возьмем имеющиеся данные за 4-летний интервал и выполним расчет:

ROE 2010 = 763 / 70069 = -0,01 (-1%)

ROE 2011 = 1788 / 78477 = 0,02 (2%)

ROE 2012 = 5761 / 77091 = 0,07 (7%)

ROE 2013 = 4456 / 80716 = 0,05 (5%)

При этом можно зафиксировать тенденцию роста – за 4 года ROE совершил скачок от -1% до 5%. Стоит ли делать инвестиции в акции этой корпорации?

Ведь ROE здесь меньше на фоне альтернативных вариантов, а ставка Центробанка в 2013 г. составляла 10%. Вывод: лучше сделать банковский депозит, чем тратить средства на развитие «Камаза».

Но важно помнить, что итоговое решение инвесторов зависит не только от того, каким является ROE, но и от других показателей эффективности работы всего предприятия. Здесь свою роль сыграют и рентабельные активы, и продажи

Сегодня важным критерием для оценки служит эффективность системы продаж.

https://youtube.com/watch?v=9wDb-F4-5o8

How to Calculate Return on Equity

ROE is expressed as a percentage and can be calculated for any company if net income and equity are both positive numbers. Net income is calculated before dividends paid to common shareholders and after dividends to preferred shareholders and interest to lenders.

Return on Equity

=

Net Income

Average Shareholders’ Equity

\begin{aligned} &\text{Return on Equity} = \dfrac{\text{Net Income}}{\text{Average Shareholders’ Equity}}\\ \end{aligned}

Return on Equity=Average Shareholders’ EquityNet Income

Net income is the amount of income, net expenses, and taxes that a company generates for a given period. Average shareholders’ equity is calculated by adding equity at the beginning of the period. The beginning and end of the period should coincide with the period during which the net income is earned.

Net income over the last full fiscal year, or trailing 12 months, is found on the income statement—a sum of financial activity over that period. Shareholders’ equity comes from the balance sheet—a running balance of a company’s entire history of changes in assets and liabilities.

It is considered best practice to calculate ROE based on average equity over a period because of the mismatch between the income statement and the balance sheet.

Формула расчета и интерпретация значения ROE

Популярная формула расчета ROE только на первый взгляд выглядит просто. Она представлена как соотношение чистого дохода компании к собственному капиталу. Маркер «отдачи» важен как для инвестора, так и для владельца бизнеса, который привлекает денежные средства с разных источников для своего развития.

Как правило, для получения объективных, информативных реальных данных в расчете берутся данные за 1 год.

Важный показатель представляется в процентах. Полученный результат после деления умножается на 100% и выступает как средняя арифметическая величина. Для более точных данных используют и другой подход: чистая прибыль на начало периода суммируется с показателем на конец и делится на 2, а затем уже вводится в формулу.

Рентабельность активов (ROA)

Когда вы формируете и прорабатываете инвестиционный план, стоит в обязательном порядке принимать во внимание рентабельность активов. ROA — аббревиатура с английского языка расшифруется как return on assets и представляет собой коэффициент, показывающий, насколько эффективна отдача от использования всех активов той или иной компании

Это относительный коэффициент, показывающий, насколько хорошо и стратегически верно работают менеджеры компании. ROA тесно связан с другими финансовыми категориями:

- инвестиционная привлекательность;

- кредитоспособность;

- платежеспособность;

- финансовая надежность;

- конкурентоспособность.

Показатель особенно важен для инвесторов, руководителей и поставщиков. Он показывает, насколько компания способна генерировать прибыль.

Рентабельность продаж (ROS)

Коэффициент показывает пропорцию между чистой прибылью к оборотом продаж — Return On Sales, Net Profit Margin. Информацию для проведения расчетов можно получить в публичных отчетах, которые готовятся по результатам периодов. Он важен как для компании, что производит, например, мебель и продает ее, а также для бирж, в частности MOEX или других площадок. Показатель полезный, чтобы правильно интерпретировать данные об оборотах и сравнить, насколько финансовый подход в управлении компании успешный, что особенно необходимо, когда сравниваете фирмы из одной отрасли, принимая решение, куда именно вложить свои средства.

Рентабельность оборотных активов (RCA)

Return on Current Assets иллюстрирует отношение чистого дохода к среднему значению активов, что были накоплены за определенный период. Согласно математической формуле нужно поделить чистую прибыль на капитал оборота. К последней группе относят такие показатели:

- дебиторская задолженность;

- финансовые вложения на короткий срок;

- НДС на приобретенные ценности;

- запасы товаров;

- деньги.

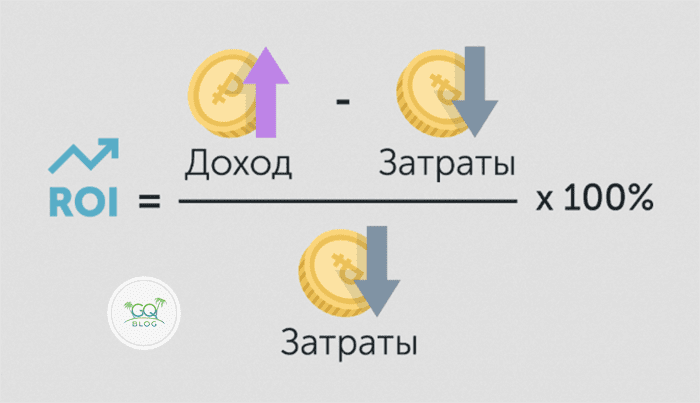

Рентабельность инвестиций (ROI)

Показатель return on investment или как его еще часто называют ROR rate of return показывает возвратность инвестиций. Коэффициент может иллюстрировать как доходность, так и убыточность в разных направлениях:

- старт-ап;

- онлайн-проект;

- бизнес;

- маркетинговую акцию.

Финансовый термин имеет множество синонимов: прибыль на инвестиции (вложения), доходность инвестированного капитала, норма доходности, возврат, окупаемость, а моим читателям также знакомо название «выход в безубыток».

Что собой представляет рентабельность совокупного капитала

Под рентабельностью совокупного капитала понимается финансовый показатель, отражающий то, насколько прибыльными для предприятия являются вложения в его активы. При этом данные вложения формируются за счет совокупного капитала — как собственного, так и заемного. Именно этим обусловлено наименование рассматриваемого показателя как «рентабельность совокупного капитала».

Чтобы рассчитать рентабельность совокупного капитала, нужно использовать формулу:

РСК = Ф2300 / БСР1600,

где: РСК — рентабельность совокупного капитала;

Ф2300 — строка 2300 отчета о финрезультатах (прибыль до налогообложения).

Показатель БСР1600 определяется как:

БСР1600 = (Б1600 (НП) + Б1600 (КП)) / 2,

где: Б1600 (НП) — показатель в строке 1600 баланса (все активы) в начале периода;

Б1600 (КП) — показатель в строке 1600 в конце периода.

Рентабельность совокупного капитала очень похожа на такой показатель, как рентабельность активов.

Изучим его особенности.

Разновидности финансового показателя

Кроме рентабельности активов ROA, есть еще два коэффициента, которыми не стоит пренебрегать при проведении экспресс-анализа компании. Они рассчитываются с помощью несложных формул и прекрасно дополняют информацию по эффективности бизнеса.

ROS

Этот мультипликатор уже нам знаком, он использовался в двухфакторной модели ROA. ROS (Return of Sales) – это коэффициент рентабельности продаж, показывающий, сколько процентов прибыли содержит каждый рубль или доллар выручки от отгруженной продукции. Напомню, что именно фактически отгруженные товары или оказанные услуги являются показателем для бухгалтерской отчетности и инвестиционного анализа. Выручку по оплате учитывает лишь небольшой процент компаний, они, как правило, относятся к микропредприятиям и редко вызывают интерес инвесторов.

ROS – это результат деления чистой прибыли на объем продаж:

ROS=ЧП/V.

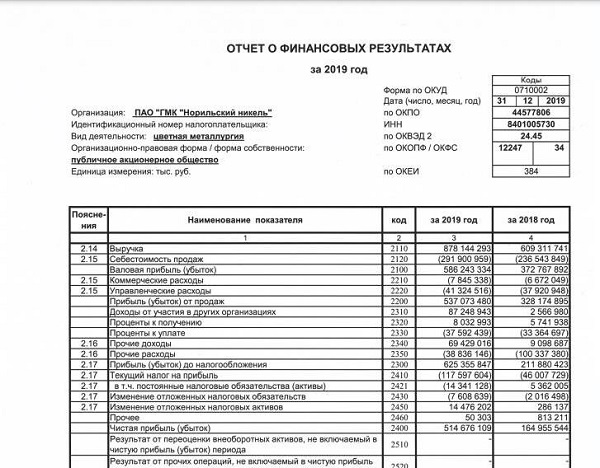

В качестве примера возьмем отчет о финансовых результатах ПАО «ГМК «Норильский никель»:

И рассчитаем ROS, используя значение по строкам 2110 и 2400:

ROS (2019)=514676109/878144293*100%=58,61%.

ROS (2018)=164955544/609311741*100%=27,07%.

Как видите, за год мультипликатор увеличился более чем в 2 раза. Казалось бы, очень хороший результат. Однако нормативное значение для металлургии за 2019 год – 66,3%. То есть, предприятие немного не дотягивает до установленной нормы, и существует риск налоговой проверки. Впрочем, Норильский Никель присоединился к системе налогового мониторинга, позволяющей контролировать правильность начисления налогов онлайн, без выездных проверок.

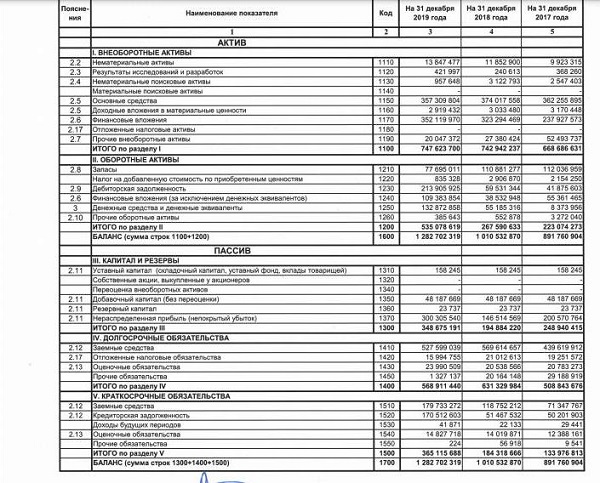

ROIC

ROIC (Return of Invested Capital) – это коэффициент рентабельности инвестированного капитала. Он рассчитывается по формуле:

ROIC=NOPLAT/IC*100%, где:

NOPLAT – операционная прибыль, скорректированная на сумму налогов и процентов;

IC – инвестированный капитал.

NOPLAT=ОП*(1-TR), где

TR – ставка налога на прибыль.

IC=ОА-КЗбп+ВА+ЗО-ОНО, где:

ОА – оборотные активы (строка 1200);

КЗбп – краткосрочные обязательства, на которые не начисляются проценты (стр. 1500-стр.1510);

ВА – внеоборотные активы (строка 1100);

ЗО – забалансовые обязательства (при наличии);

ОНО – отложенные налоговые обязательства (строка 1420).

Рассчитаем ROIC для ПАО «ГМК «Норильский никель». Сумму операционной прибыли возьмем из строки 2200 отчета о финансовых результатах, приведенного выше. Ставка налога на прибыль в РФ – 20% (в расчетах используется как коэффициент, равный 0,2).

ОП=537073480 тыс. руб.

NOPLAT=537073480*(1-0,2)=429658784 тыс. руб.

IC=535078619-(365115688-179733272)+747623700-15994755=1081325148 тыс. руб.

ROIC=429658784/1081325148*100%=39,73%.

Нормативных значений ROIC не имеет, однако чем выше значение мультипликатора, тем эффективнее используется инвестированный капитал.

Использование на реальном примере

Теперь, когда у нас есть все коэффициенты, рассчитанные за 2 периода, мы можем проанализировать их изменение и сделать выводы: что произошло с компанией за год.

Первое, что бросается в глаза, – это высокий коэффициент финансового рычага (LR), который, однако, снизился в 2020 году в связи с приобретением основных средств.

Финансовый рычаг Дюпона показывает, какая часть активов финансируется за счет собственного капитала. Не следует путать это понятие с определением финансового рычага как кредитного плеча, которое показывает соотношение собственного капитала и заемных средств.

В 2020 году стоимость основных фондов составляет примерно треть от собственного капитала, при этом нераспределенная прибыль увеличилась так же – примерно на треть (48600/36672*100%).

А вот коэффициент процентного бремени снизился. Это произошло за счет того, что в 2020 году прочие расходы (т.е. затраты, не относящиеся напрямую к основной деятельности), стали намного меньше влиять на прибыль до налогообложения. Сравните доход от продаж (1243 тыс. руб.) и прибыль до вычета налога (7481 тыс. руб.) за 2019 год. Мы видим, что львиную долю дохода компания получала не за счет выручки от реализации, а за счет премий, полученных от поставщиков. Такая ситуация может складываться, но с бонусами лучше быть осторожнее, т.к. они не облагаются НДС, что может послужить поводом для налоговой проверки. В 2020 году этот дисбаланс был ликвидирован.

Что касается коэффициента налогового бремени, то по данным бухгалтерской отчетности его значение всегда будет около 0,8, т.к. ставка по налогу на прибыль в РФ – 20%. В некоторых случаях в расчете этого показателя могут участвовать финансовые санкции (пеня и штрафы).

Таким образом, ROE по формуле Дюпона увеличился в результате факторов:

- увеличения стоимости основных фондов;

- повышения рентабельности продаж;

- снижения налогового бремени.

Example of ROE in Use

For example, imagine a company with an annual income of $1,800,000 and average shareholders’ equity of $12,000,000. This company’s ROE would be as follows:

R

O

E

=

(

$

1

,

800

,

000

$

12

,

000

,

000

)

=

15

%

ROE=\left(\frac{\$1,800,000}{\$12,000,000}\right )=15\%

ROE=($12,,$1,8,)=15%

Consider Apple Inc. (AAPL)—for the fiscal year ending Sept. 29, 2018, the company generated $59.5 billion in net income. At the end of the fiscal year, its shareholders’ equity was $107.1 billion versus $134 billion at the beginning. Apple’s return on equity, therefore, is 49.4%, or $59.5 billion / [($107.1 billion + $134 billion) / 2].

Compared to its peers, Apple has a very strong ROE.

- Amazon.com, Inc. (AMZN) had an ROE of 27% in 2018

- Microsoft Corp. (MSFT) had an ROE of 23% in Q3 2018

- Google—now known as Alphabet Inc. (GOOGL)—had an ROE of 12% for Q3 2018.

Что такое Return on Equity

Рентабельность собственного капитала (return on equity, ROE, также используется термин «Прибыль на акционерный капитал») — финансовый коэффициент, который показывает отдачу на инвестиции акционеров с точки зрения учетной прибыли. Данный метод оценки бухгалтерского учета сходный с показателем возврата на инвестиции (ROI). Этот относительный показатель эффективности деятельности выражается в формуле: Чистую прибыль, полученную за период, разделить на собственный капитал организации. Величина чистой прибыли берется за финансовый год, без учета дивидендов, выплаченных по обыкновенным акциям, но с учетом дивидендов, выплаченных по привилегированным акциям (при их наличии). Акционерный капитал берется без учета привилегированных акций.

Польза коэффициента ROE

Финансовый показатель отдачи ROE важен для инвесторов или собственников бизнеса, так как с его помощью можно понять, насколько эффективно был использован вложенный в дело капитал, насколько эффективно компания использует свои активы для получения прибыли. Данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.Впрочем, Return on Equity является ненадежным измерением в вопросе определения стоимости компании, так как считается, что данный показатель завышает экономическую ценность. Выделяют не менее пяти факторов: 1. Продолжительность проекта. Чем длительнее, тем больше завышенные показатели.2. Политика капитализации. Чем меньше доля капитализированных совокупных инвестиций, тем больше завышение показателей.3. Норма амортизации. Неравномерная амортизация приводит к более высокому ROE.4. Запаздывание между инвестиционными затратами и возвратом от них через приток денежных средств. Чем больше разрыв во времени, тем выше степень завышения показателей.5. Темпы роста новых инвестиций. У быстрорастущих компаний более низкий показатель Return on Equity.

Показатели значений ROE

Норма рентабельности собственного капитала составляет примерно 10-12% для стран с развитой экономикой. Для инфляционных экономик показатель должен быть выше. По сути, ROE — это ставка, под которую в компании работают средства акционеров. Следовательно, если ROE = 20%, это означает, что на каждый вложенный акционерами рубль компания сгенерировала 20 коп. чистой прибыли.Анализ рентабельности собственного капитала выступает главным сравнительным критерием по отношению к альтернативной доходности, которую мог бы получить акционер, вложив свои деньги в другой бизнес. Например, если ценные бумаги приносят прибыль 10% годовых, а доходность бизнеса лишь 5%, то следует решить вопрос о целесообразности дальнейшего ведения такого бизнеса.Причем нормативное значение ROE принято оценивать в долгосрочной перспективе: отдача на капитал не должна быть ниже вложений в финансовые инструменты с низкой степенью риска. Необходимо учитывать, что риски ведения бизнеса намного выше, чем вложения в ценные бумаги или в банковский депозит. Таким образом, перспективность бизнеса оценивается с учетом ставок по низкорисковым вложениям плюс премия за риск (корпоративный, рыночный, экономический, политический и пр.).Можно сделать вывод, что чем выше рентабельность собственного капитала, тем лучше. Но высокое значение показателя также может быть связано с высокой долей заемного капитала и малой долей собственного, что негативно влияет на финансовую устойчивость организации. Итого, расчет ROE имеет смысл только в том случае, если у организации имеется собственный капитал (положительные чистые активы). В противном случае расчет малопригоден для анализа.

Плюсы и минусы

Главным достоинством модели Дюпона является ее простота и гибкость – можно использовать двухфакторную, трехфакторную или пятифакторную формулу в зависимости от того, насколько глубокий анализ вам требуется.

Данные можно взять из показателей финансовой отчетности, которая находится в открытом доступе. Так что потенциальный инвестор может с легкостью провести необходимые расчеты.

Как и любая другая методика финансового анализа, модель Дюпона имеет и недостатки. В основном они относятся к анализу стоимости активов. Об одном недостатке мы уже упомянули – балансовая и рыночная стоимость активов – это небо и земля. К примеру, недвижимость учитывается на балансе по кадастровой стоимости, которая существенно отличается от фактической.

Кроме того, бухгалтерскую отчетность не всегда можно с уверенностью брать за основу для финансового анализа. Основная причина в том, что доходы и расходы в отчетности отражаются по методу начисления, что не всегда дает реальную картину. К примеру, в конце периода можно провести крупную сделку при минимальных расходах и ждать денег от покупателей не один месяц. Помимо этого, с целью сблизить налоговый учет с бухгалтерским, некоторые расходы нормируются и не отражены в полном объеме. Например, деньги по страховке за автомобиль заплачены сейчас, а на расходы эта сумма будет списываться целый год.

Тем не менее, модель Дюпона позволяет провести экспресс-анализ влияния отдельных факторов на рентабельность капитала компании.

Разновидности рентабельности активов

Рентабельность оборотных активов предприятия:

Rоб.акт=100% × Пч/ОАср;

Где:

- Rоб.акт – рентабельность оборотных активов;

- Пч – прибыль с учетом налогообложения (чистая);

- ОАср – среднегодовая стоимость оборотных активов;

Такое понятие, как рентабельность оборотных активов, отражает результативность процесса производства. С его помощью можно смело судить о характере выполнения хозяйственных и финансовых планов. Увеличение объемов производства и сбыта товаров, завоевание новых рынков сбыта, постоянно должно гарантироваться оборотными средствами.

Именно это задание ставит перед собой обеспечение рентабельности, ведь основные средства всегда должны использоваться рационально.

Этот показатель говорит о том, насколько компания способна добиться положительного финансового результата. Именно оборотные активы гарантируют предприятию непрерывность хозяйственной деятельности и финансовых операций.

Рентабельность внеоборотных активов определяется аналогично:

Rн.акт=100% × Пч/НАср

Где:

- Rн.акт – рентабельность необоротных активов;

- Пч – чистая прибыль;

- НАср – среднегодовая стоимость необоротных активов;

Еще одним из важнейших показателей деятельности организации является рентабельность внеоборотных активов. Этот критерий показывает ту отдачу, которая генерируется фондами, предназначенными для хозяйственной деятельности. Именно благодаря ему прослеживается четкая взаимосвязь между активом и пассивом баланса и отчета о прибылях и убытках.

Узнать сумму прибыли, которую получает предприятие от каждого рубля выручки поможет показатель рентабельности реализации:

Rр=100% × (Пч.пр)/В;

Где:

- Rр – рентабельность реализации;

- Пч. пр – сумма чистой прибыли, полученная от продаж;

- В – выручка от продаж;

Само собой, чем выше этот показатель, тем предприятию лучше. Но при анализе разноотраслевых компаний этот показатель может очень отличаться. Именно поэтому, сравнение рентабельности продаж нужно проводить только между конкурентными компаниями.

Добиться увеличения эффективности реализации можно следующими способами:

- Увеличить сумму прибыли.

- Уменьшить объем продаж.

Но самым оптимальным вариантом, конечно, будет одновременное воздействие и на числитель и на знаменатель формулы.

Благодаря всем этим показателям можно смело говорить о расхождениях между планируемыми показателями рентабельности и реальными данными, а еще можно понять, что стало поводом для расхождения.

С помощью показателей рентабельности, руководство предприятия имеет возможность оценить его доходность с различных сторон, в зависимости от интересов участников процесса хозяйствования. Рентабельность до недавних времен была исключительно относительным показателем финансовых результатов и эффективности деятельности.

В любом случае это один из самых важных направлений факторной среды образования доходов (прибыли) предприятия.

Именно поэтому, показатели рентабельности всегда занимают лидирующее место в процессах анализа операционного и инвестиционного состояния предприятия. Анализируя производственные показатели, рентабельность можно использовать в роли инструмента ценообразования и инвестиционной политики.

7.Формула порога рентабельности.

Порог рентабельности раскрывают такие понятия, как количество проданных изделий в натуральном выражении, прибыль предприятия. Они являются гарантами покрытия как условно-постоянных, так и переменных расходов при выручке, равной нулю.

Порог рентабельности представлен объёмом продаж. При нём фирма, не добившись дохода, сама покрывает все насущные издержки.

Это уровень реализации изделий, когда компания, не получая убытка, не смогла добиться в своей деятельности и прибыли.

Формула порога рентабельности в рублях:

- 1. из дохода вычитаем переменные расходы;

- 2. выручку перемножаем на постоянные затраты;

- 3. полученное произведение делим на разность.

У каждой компании своя норма рентабельности, формула успеха. Но, в общем, прибыльность является относительным показателем. Может выражаться в доходе на единицу средств вложений, а чаще – в процентах.

What Is Return on Equity (ROE)?

Return on equity (ROE) is a measure of financial performance calculated by dividing net income by shareholders’ equity. Because shareholders’ equity is equal to a company’s assets minus its debt, ROE is considered the return on net assets. ROE is considered a measure of a corporation’s profitability in relation to stockholders’ equity.

Key Takeaways

- Return on equity (ROE) measures a corporation’s profitability in relation to stockholders’ equity.

- Whether an ROE is considered satisfactory will depend on what is normal for the industry or company peers.

- As a shortcut, investors can consider an ROE near the long-term average of the S&P 500 (14%) as an acceptable ratio and anything less than 10% as poor.

1:14

Применение формулы Дюпона

Часто с той же целью применяется формула Дюпона, которая позволяет разделить искомый коэффициент на три части и проанализировать с большей эффективностью, для объективного понимания – что именно влияет на итог расчета. Это называется трехфакторным анализом для ROE. Формулы Дюпона выглядит так:

Первое применение формулы зафиксировано в 1920-х гг. в корпорации DuPont. Три основные составляющие формулы Дюпона – это три показателя, помноженные друг на друга: операционные продажи; оборотность активов; масштабы кредитного плеча или леверидж.

По своей сути формула Дюпона не отличается от первой, но дает возможность выделить три ведущих фактора и углубить аналитику состояния капитала.

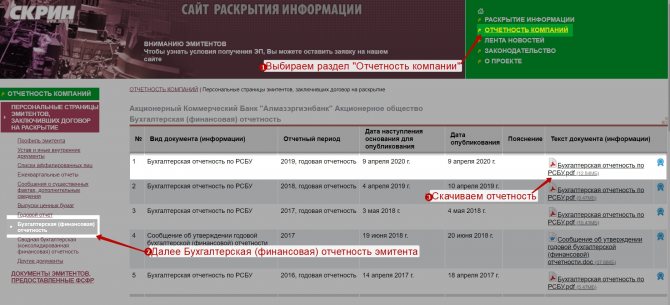

Группа 1. Основные финансовые показатели

Начнем финансовый анализ банка с анализа отчета о финансовых результатах. Этот отчет похож на отчет о прибылях и убытках, которые формируют компании.

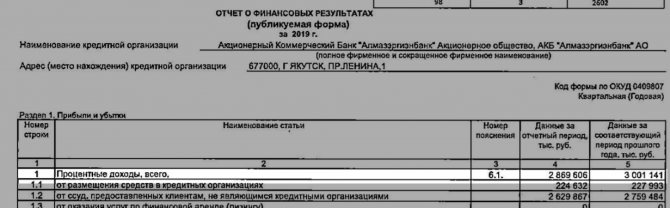

В качестве примера будем рассматривать отчетность АКБ «Алмазэргиэнбанк». Возьмем ее с сервиса раскрытия информации disclosure.skrin.ru.

Пример поиска финансовой отчетности банка на сайте disclosure.skrin.ru

Процентный доход

Доходы банковской деятельности заключаются выдаче займов и кредитов предприятиям и физическим лицам. Отсюда основные доходы банка составляют процентные платежи по кредитам и займам.

В строке 1 отчета о финансовых результатах мы видим главный источник дохода банка – «Процентные доходы». Их увеличение показывает улучшение финансового состояния организации.

Как можно заметить Процентные доходы могут быть от:

- Размещения средств в кредитных организациях.

- От ссуд, предоставленных клиентам, не являющимися кредитными организациями.

- От оказания услуг по финансовой аренде.

- От вложения в ценные бумаги.

Процентные доходы банка в балансе

В нашем примере доход у банка «Алмазэргиэнбанк» сократился с 3 001 141 тыс. руб. до 2 869 606 тыс. руб.

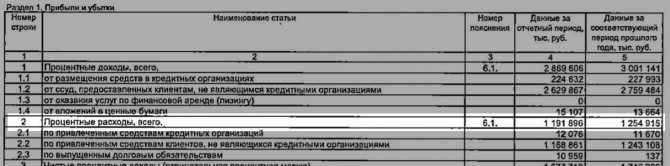

Процентный расход

Расходы банка складываются от привлечения денежных средств от предприятий и физических лиц, т.е. основные расходы – это выплата процентов по депозитам

Процентные расходы состоят из:

- Расходов по привлеченным средствам кредитных организаций.

- Расходов по привлеченным средствам клиентов, не являющимися кредитными организациями.

- Расходов по выпущенным долговым обязательствам.

Расходы у анализируемого банка также сократились с 1 254 915 тыс. руб. до 1 191 896 тыс. руб.

Процентный расход банка

Чистый процентный доход

Разница между Процентным доходом (стр. 1) и Процентным расходом (стр. 2) формирует Чистый процентный доход (стр. 3).

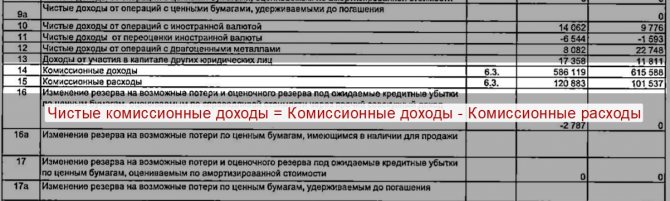

Чистый комиссионный доход

Комиссионные доходы не относятся к процентным доходам и получаются от комиссий за проведение операций. В общей структуре доходов банка могут доходить до 30%.

Формула расчета чистого комиссионного дохода = Комиссионные доходы – Комиссионные расходы.

Являются одной из составляющих чистого операционного дохода банка.

Пример расчета чистого комиссионного дохода банка

В нашем примере Чистые комиссионные доходы = 586 119 – 120 883 = 465 236 тыс. руб.

Операционные доходы

Помимо доходов от основной деятельности у банка есть доходы и расходы от предоставления прочих услуг населению и бизнесу, а также от инвестиционной деятельности. Результаты от торговых и прочих операций формируют операционные доходы банка.

Операционные доходы и расходы банка

Для банка АКБ «Алмазэргиэнбанк» операционные доходы и операционные расходы были соответственно равны 725 622 тыс. руб. и 1 964 517 тыс. руб.

Операционные расходы

Далее смотрим операционные расходы. Если из Чистых доходов (стр.20) отнять Операционные расходы (стр.21), то мы получим Прибыль до налогообложения (стр.22).

Чистая прибыль

Чистая прибыль (стр.24) заключительный показатель, который мы получим, отняв налог из Прибыли (убыток) до налогообложения.

Расчет чистой прибыли банка

В нашем примере у банка чистая прибыль выросла с 29 630 тыс. руб. до 320 814 тыс. руб.

Абсолютные показатели, которые мы рассмотрели полезно использовать для определения масштабов и объема деятельности банка. Рекомендуется анализировать изменение этих показателей во времени, чтобы видеть динамику изменения.

Рентабельность примененного капитала (ROCE)

Рентабельность примененного капитала (Return on Capital Employed, ROCE) — аналитический бизнес-показатель отдачи от капитала – как собственного, так и от привлеченных инвестиций. Используя показатель ROCE можно оценить эффективность операционного менеджмента компании, вне зависимости от источников финансирования деятельности. Синонимы: рентабельность задействованного капитала; прибыль на инвестированный капитал; рентабельность привлеченного капитала; рентабельность акционерного капитала; рентабельность вложенного капитала.Экономическая сущность коэффициента рентабельности задействованного капитала в том, что можно сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса, если возникает вопрос в целесообразности инвестирования средств.

Нормативное значение коэффициента рентабельности задействованного капитала

Данный показатель не имеет нормативного значения, но обычно инвесторы сравнивают его со средней кредитной ставкой. Если ROCE компании выше средней ставки по займу, предприятие может рассматриваться как потенциальный объект для инвестиций. В противном случае расширение бизнеса путем привлечения дополнительного заемного капитала приведет к ухудшению финансового состояния, падению прибыли или к убыткам. Если коэффициент ROCE снижается, значит:

- Увеличивается собственный капитал (а также долговые обязательства).

- Уменьшается оборачиваемость активов.

Если коэффициент ROCE растет, можно сделать выводы, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Данный коэффициент сравнивают с показателем рентабельности собственного капитала (ROE) с тем отличием, что при расчетах коэффициента рентабельности задействованного капитала используется прибыль до уплаты процентов и налогов, а вместе с акционерным капиталом учитываются имеющиеся у компании долги. Если у предприятия нет привилегированных акций (долгосрочных обязательств) и нет обязательств по обязательной выплате дивидендов, то значение ROCE = ROE.Взаимосвязь ROCE и ROE показывает влияние структуры финансирования на капитализацию и риски бизнеса: насколько эффективно используется внешнее финансирование для увеличения дивидендов, а также насколько высоки риски компании и акционеров при использовании внешнего финансирования.

Как рассчитать ROCE

Существует несколько методов расчета коэффициента:1) ROCE = (Net Income — Preferred Dividends) / Total Stockholder EquityNet Income – чистая прибыль Preferred Dividends – дивиденды по привилегированным акциям Equity – величина обыкновенного акционерного капитала.2) ROCE = Earnings before interest and tax (EBIT) / capital employed (привлеченный капитал).3) ROCE = 2 * NP / CEbeg + CEendNP (net profit) – чистая прибыль; CE (capital employed) – привлеченный капитал на начало и конец периода.

Польза применения ROCE для финансового анализа

1) Анализ показателя рентабельности инвестированного капитала служит ориентиром в принятии важных инвестиционных решений, например, о проведении дополнительной эмиссии акций или относительно дивидендной политики предприятия.2) Этот показатель выступает ориентиром для оценки целесообразности привлечения компанией заемных средств. Если процент по кредиту выше, чем коэффициент ROCE, значит, организация не сможет эффективно использовать кредит и отработать проценты по нему. 3) Высокий показатель ROCE – это факт эффективного использования капитала в долгосрочной перспективе, и как следствие, генерация дополнительной стоимости для акционеров. 4) Используется для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала.