Реструктуризация кредита

Содержание:

- Как происходит реструктуризация долга по кредиту?

- Варианты реструктуризации

- Полезные советы для тех, кто планирует оформить реструктуризацию долга по кредиту

- Этапы реструктуризации компании

- Реструктуризация ипотечного кредита

- Изменение условий погашения ипотеки

- Последствия реструктуризации долга при банкротстве физического лица

- 7 видов реструктуризации долга по кредиту

- Пример реструктуризации

- Для чего нужна реструктуризация

- Порядок оформления реструктуризации долга

- Когда требуется реструктуризация

- Что делать, если не можете выплачивать кредит? И какие могут быть основания для реструктуризации долга по кредиту

- Что это такое

- Как и какой выбрать банк

- Главные выводы

Как происходит реструктуризация долга по кредиту?

Реструктуризация кредитной задолженности начинается с подачи заявления в банк. Сотрудники рассмотрят его и примут решение. Если оно будет положительным, то заемщику будут предложены варианты изменения условий. Они отражаются в плане реструктуризации.

Составление и подача заявления

Заявление на реструктуризацию долга по кредиту пишется в произвольной форме.

- Номер кредитного соглашения.

- Дата, когда был заключен договор о кредите.

- Размер задолженности.

- Оставшаяся часть долга.

- Дата первого и последнего взноса.

- Причина, почему была ухудшена платежеспособность.

- Величина ежемесячного платежа, которую бы должник хотел платить после реструктуризации.

К заявлению обязательно прилагаются бумаги, которые удостоверяют факт утери платежеспособности.

Документы

- Трудовая книжка.

- Выписка из лицевого счета, куда перечисляют доход.

- Медицинская справка, подтверждающая частичную или полную потерю трудоспособности.

- Документ, подтверждающий уход в отпуск по уходу за ребенком.

- Свидетельство о рождении малыша.

Составление плана

Если кредитный комитет принял решение о предоставлении должнику возможности оплачивать задолженность на новых условиях, то составляется план реструктуризации. В соответствии с ним заемщик и должен будет погашать долг.

План содержит в себе информацию о порядке оплаты кредита, сроке погашения, новых условиях кредитования.

- Список объектов собственности заемщика.

- Справка о доходе должника.

- Отчет о кредитной истории.

После утверждения плана погашение осуществляется на новых условиях.

Таким образом, реструктуризация долга по кредиту – хороший выход из сложной ситуации, сложившейся у должника ввиду ухудшения платежеспособности.

Поэтому если возникли трудности с оплатой займа, не стоит бегать от банка, лучше сразу рассказать о своей проблеме и решить вопрос путем изменения условий погашения.

Реструктуризация кредита от Сбербанка

Варианты реструктуризации

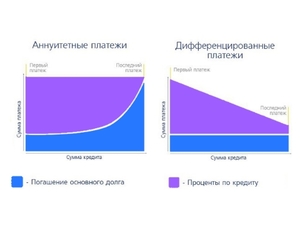

Допускается несколько вариантов изменения условий договора. Самыми популярными считаются:

- Продление срока действия, что именуется как пролонгация. Если увеличить количество ежемесячных платежей, то каждый из них будет в меньшем размере. При уменьшении доходов такой вариант действительно может помочь.

- Отсрочка, что часто именуется как «кредитные каникулы». Банк даёт возможность не платить по долгу (полностью или только в части процентов) в течение определённого периода времени, не начисляя при этом штрафные санкции. Конечно, эти средства придётся платить позже, но в ситуации, когда у лица вообще нет возможности обслуживать свой долг, такой подход может выручить.

- Изменение процентной ставки в сторону уменьшения. Один из самых выгодных вариантов, но финансовые организации идут на такой шаг далеко не всегда. Ситуация возможна, например, если в банке появилась новая кредитная программа.

- Изменение валюты, в которой рассчитывается долг. Сумма будет пересчитана на момент заключения дополнительного соглашения. Это может быть выгодно, если впоследствии возможно увеличение курса определённой валюты.

- Уменьшение размера неустойки. Возможно даже полное её списание, при условии, что должник погасит остальной долг полностью или в части.

В некоторых случаях государство отдельно помогает гражданам, которые попадают в тяжёлые жизненные ситуации. Чаще всего речь идёт об ипотечном кредитовании, когда ставится вопрос о лишении граждан жилья. Так, ранее действовала программа, по которой Агентство по ипотечному жилищному кредитованию доплачивало банку сумму так, чтобы ставка по кредиту гражданина была не более 12 процентов. Прочие условия могут отличаться, в зависимости от периода и действующей государственной программы.

В некоторых случаях государство отдельно помогает гражданам, которые попадают в тяжёлые жизненные ситуации. Чаще всего речь идёт об ипотечном кредитовании, когда ставится вопрос о лишении граждан жилья. Так, ранее действовала программа, по которой Агентство по ипотечному жилищному кредитованию доплачивало банку сумму так, чтобы ставка по кредиту гражданина была не более 12 процентов. Прочие условия могут отличаться, в зависимости от периода и действующей государственной программы.

Полезные советы для тех, кто планирует оформить реструктуризацию долга по кредиту

Приступая к перекредитованию, клиент должен четко видеть цель данного мероприятия. А также понимать, будет ли толк от этих действий. Теоретически такая процедура призвана уменьшить финансовый прессинг на заемщика и упростить выплату долга.

Но в жизни не всегда выходит все так гладко, и зачастую ситуацию исправить невозможно. Многие банки обещают должникам, что реструктуризация долга по кредиту поможет им наладить платежи. Это не более чем реклама, которая способна заманить клиента в долговой тупик.

Поэтому во избежание юридических проблем тщательно изучите предлагаемую банком процедуру

Особое внимание уделите следующим моментам:

- возможность списания штрафов (если таковые будут фигурировать в конечной сумме долга, есть шанс договориться об их уменьшении или заменить ежемесячную неустойку разовой);

- используемый вид реструктуризации, который тоже важен в данной ситуации;

- перед заключением договора посчитайте, во сколько вам обойдется переплата.

Когда до завершения проблемного договора остается максимум полгода, не стоит пересматривать условия погашения. Лучше найти другой выход из ситуации.

Фактически людям без специальной подготовки в этой сфере сложно понять все тонкости, которые таит в себе реструктуризация долга по кредиту. Во многих случаях «очень выгодные» предложения банка на деле становятся неподъемными для клиента.

Часто заемщикам вообще отказывают в перекредитовании, ссылаясь на отрицательную кредитную историю и находя другие объяснения. Тогда имеет смысл воспользоваться услугами микрофинансовых организаций (МФО) или других коммерческих структур, которые дадут вам деньги на более приемлемых условиях.

Этапы реструктуризации компании

Каким образом проводить реструктуризацию компании? Как ни странно, этот вопрос до

сих пор остается открытым. Единого рецепта реструктуризации для всех компаний не существует.

Более того, даже последовательность этапов реструктуризации, не говоря уже о выборе

инструментария, может существенно различаться в зависимости от состояния компании,

ее потенциала, позиций на рынке, поведения конкурентов, характеристик производимых ею

товаров и услуг и многих других факторов.

Если следовать основным принципам метода управления проектами, то можно выделить

несколько этапов реализации проекта реструктуризации (Рисунок 2).

Рис. 2

Схема реструктуризации компании

Первый этап — определение целей реструктуризации. Собственники и менеджмент должны

определить, что именно их не устраивает в текущей деятельности компании, и чего они хотят

добиться в результате структурных изменений. От того, насколько грамотно они определят

цели и круг задач, зависит дальнейшее развитие компании и соответственно судьба реструктуризационной

программы.

Второй этап — диагностика компании. Ее проводят для того, чтобы выявить проблемы компании,

определить ее слабые и сильные стороны, понять перспективы развития и рентабельность

дальнейшего инвестирования в этот бизнес. При проведении диагностики, как правило,

осуществляется правовой, налоговый анализ, анализ операционной деятельности, рынка

и инвестиционной привлекательности компании. Также изучается ее финансовое состояние,

стратегия и деятельность руководства.

Третий этап — разработка стратегии и программы реструктуризации. На этом этапе по данным,

полученным в результате диагностики, составляется несколько альтернативных вариантов развития

компании. Для каждого варианта определяются методы реструктуризации, рассчитываются

прогнозные показатели, оцениваются возможные риски, объемы задействованных ресурсов.

На основе различных критериев собственниками компании и менеджментом проводится

оценка эффективности той или иной альтернативы и осуществляется выбор, в соответствии с

которым разрабатывается программа реструктуризации. При этом формализуются и уточняются

стратегические цели предприятия, детализируются качественные и количественные целевые

параметры, которые должна достичь система с учетом ресурсных ограничений.

Четвертый этап — осуществление реструктуризации в соответствии с разработанной программой.

Формируется команда специалистов, задействованных в работе. Затем прорабатываются

и последовательно реализуются все этапы программы. В ходе проведения четвертого этапа реструктуризации

уточняются целевые показатели и, если происходит их отклонение от запланированных

значений, компания осуществляет корректировку программы.

И, наконец, пятый этап — сопровождение программы реструктуризации и оценка ее результатов.

На последнем этапе команда, ответственная за реализацию программы, осуществляет

контроль за исполнением целевых показателей, анализирует полученные результаты и подготавливает

итоговый отчет о проделанной работе.

Реструктуризация ипотечного кредита

Ипотечный кредит заслуженно считается одним из наиболее тяжелых для заемщика с финансовой точки зрения. Это связано, главным образом, с двумя факторами. Во-первых, длительным сроком действия займа и большой его суммой, что вынуждает клиента банка в течение многих лет отдавать значительную часть дохода на обслуживание и погашение взятых на себя обязательств. Во-вторых, возможностью лишиться приобретенного по ипотеке жилья при невозможности осуществлять ежемесячные платежи. Учитывая сказанное, становится понятным, почему именно реструктуризация ипотечных кредитов является сегодня одной из наиболее востребованных на финансовом рынке страны банковских услуг.

Более того, начиная с 2015-го года в стране действует государственная программа, предоставляющая помощь заемщикам при осуществлении реструктуризации ипотечных кредитов. Она позволяет снизить процентную ставку, а также получить отсрочку по выплатам на полтора года.

Изменение условий погашения ипотеки

Ипотека — очень популярный вид кредитования. На волне экономического подъема 2000-х годов многие граждане открыли ипотечные кредиты в надежде на регулярные доходы. Государство также вносит свой вклад в развитие ипотечного кредитования, внедряя социальные программы и выделяя семейный капитал. Но ни один клиент не может предугадать свое финансовое положение на долгие годы.

Рекомендуем прочитать: как оформить ипотеку в Газпромбанке?

Для заемщика по ипотечному кредитованию крайне важно вовремя обратится в банк, так как просрочки по кредиту могут стать основанием для выселения. Согласно договору ипотеки, жилплощадь до момента закрытия долга остается в собственности банка как залог

Для ипотеки действует иная процедура пересмотра условий договора нежели для кредитования частных лиц. Процедура оформления кредита на приобретение жилья очень кропотливая и требует огромного документального подтверждения. Поэтому вместо заключения нового договора, банк составляет дополнительное соглашение.

Последствия реструктуризации долга при банкротстве физического лица

Выше было отмечено, что успешная реализации стадии реструктуризации долгов физлица выгодна всем участникам дела о банкротстве.

При этом необходимо учитывать тот факт, что ее запуск означает определенные последствия, причем не только для должника, но и для кредиторов. Общий их перечень включает следующие результаты введения этапа реструктуризации:

- Кредиторы имеют право требовать погашение долгов только в пределах плана-графика реструктуризации. Такое условие сохраняется вплоть до отмены этого этапа в рамках процедура банкротства и принятия судьей решения о переходе к стадии реализации активов.

- Вводится приостановка арестов и судебных решений в отношении имущества должника. Допускается применение обеспечительных мер – но исключительно по решению судьи в рамках дела о банкротстве, что на практике происходит очень редко.

- Перестают начисляться пени и штрафы. В деле о признании физлица банкротом учитывается только долг, сформировавшийся на момент подачи заявления в суд.

- Допускается введение такой ограничительной меры, как запрет на выезд должника за границу. Подобное решение принимается не часто и может быть оспорено.

- Успешное завершение этапа реструктуризации позволяет избежать объявления должника банкротом. Но об осуществлении этой стадии необходимо информировать новых кредиторов в течение следующих 5 лет.

В качестве вывода необходимо отметить следующее. Реструктуризация кредиторской задолженности человека – полностью законная реабилитационная процедура, реализация которой позволяет восстановить платежеспособность без продажи имущества и получения статуса банкрота.

Ее проведение требует досконального знания действующего законодательства и большого практического опыта работы в этой сфере. А потому имеет смысл привлекать к делу профессиональных юристов, что позволит минимизировать расходы и добиться поставленных целей быстро и без проблем.

7 видов реструктуризации долга по кредиту

Известны несколько способов изменить структуру долга и переоформить договор. В отдельных случаях клиентам просто предлагается готовый вариант, но в основном, эти моменты обсуждаются совместно с должником.

Поговорим о самых популярных видах реструктуризации, применяемых в отечественных банках.

- Пролонгация кредитного договора Понятно, что этот термин означает продление действия документа. Таким образом, увеличивая срок, банк уменьшает ежемесячный платеж. Приведем пример. Исходная сумма кредитования составляла ₽ 200 тыс. и выдавалась на два года. Имея годовую ставку 30 %, клиент платил 11,18 тыс. руб. в месяц. При этом переплата составляла около 69 тыс. руб. Спустя полгода клиент понял, что не потянет этот темп возврата долга. Он попросил о пролонгации кредита на год. Банк согласился, продлил срок и сократил месячный взнос до 7,668 тыс. руб. Зато заемщик при таком раскладе должен будет переплачивать 92 тыс. руб.Как видим, пролонгация – лишь вид отсрочки полной выплаты кредита. Общая сумма долга не меняется, растягиваясь по времени. Это как два бутерброда, на один из которых просто кладут кусок масла, а на другой намазывают тонким слоем. Вес масла от этого не сокращается.

- Отсрочка платежей (кредитные каникулы)Принцип метода таков: оплата процентов или самого кредита переносится на срок, определенный банком. Такие послабления возможны в случае рождения ребенка, на время учебы или армейской службы. Льготный период может составлять 3–24 месяца.Самая выгодная реструктуризация долга по кредиту для клиента, когда его освобождают от всех платежей на 3–6 месяцев. В течение этого времени он улаживает свои финансовые проблемы, находит работу или источник постоянного дохода.Подобные отсрочки убыточны для кредитных учреждений по определению, поэтому даются крайне редко. Обычно часть взносов все равно приходится платить (например, проценты). Но все равно должник на время получает передышку от психологического прессинга.

- Смена валюты кредита Всеобщий кризис экономики выбил заемщиков из привычной колеи. Им стало трудно, а многим невозможно возвращать заемные средства, выданные банком в иностранной валюте. Последующий перевод валюты счета в рубли стал удачным выходом из тупиковой ситуации. Но только не для кредиторов, они от этого остались не в восторге. Поэтому финансовые организации редко прибегают к данному виду реструктуризации.

- Снижение процентной ставки Этот платеж снижают при наличии положительной финансовой истории заемщика. Однако сумма переплаты не меняется, а в некоторых случаях растет. Сокращение помесячной нагрузки на бюджет клиента порядком облегчает ему жизнь.

- Уменьшение регулярного взноса В сущности, такая реструктуризация долга по кредиту напоминает пролонгацию. Различие состоит в названии, спецтерминах и формате оформления бумаг. Снижение помесячного платежа автоматически продляет сроки погашения займа. Растет и сумма переплаты, так как выплата процентов обязательна всегда и не зависит от периода кредитования.

- Списание сумм неустоек Отдельные банки предлагают должникам отсрочки по пене и штрафам либо просто списывают их. Следует иметь в виду, что это крайняя мера, которая применяется довольно редко. Допустим, при официально признанном банкротстве или сложной жизненной ситуации, которая подтверждена документально.

- Комбинированный способ Иногда используется несколько видов перекредитования одновременно. К примеру, пролонгация сопровождается сменой валюты счета или списанием штрафов. Но это тоже исключение из правил. Такой подход встречается в редких случаях и не везде.

Пример реструктуризации

Гражданину А. получил в банке кредит на сумму 3 миллиона рублей, под 15% в год и с условием полного погашения в течение 4 лет. За год до планируемого окончания выплат финансовое состояние заёмщика сильно ухудшилось, о чём он своевременно известил кредитора. Тот, изучив ситуацию, предложил клиенту реструктуризацию на следующих условиях: процентная ставка увеличивается до 16,5%, срок окончания выплат отодвигается на два с половиной года, а комиссия за услугу составит 5% от тела кредита.

На момент возникновения проблемы клиенту оставалось выплатить 925 037 рублей; с учётом новой процентной ставки и увеличенного срока погашения, он выплатит в итоге 1 135 162 рубля, и переплата по процентам составит 210 125 рублей. Эффективная процентная ставка при этом увеличивается с 16,1% до 17,8%. А прибавив к полученной сумме комиссию в размере (3 000 000×0,005), то есть 150 тысяч рублей, можно получить окончательную сумму переплаты:

2 100 125 + 150 000, то есть 360 125 рублей.

Для чего нужна реструктуризация

Как советуют специалисты, обращаться в банк с просьбой реструктуризировать долг по кредиту следует сразу после того, как вы ощутили, что выплаты по задолженности в текущем или следующем месяце станут непосильной задачей.

Наиболее очевидные примеры, когда и для чего нужна реструктуризация кредита: увольнение человека с работы или его выход на продолжительный больничный. В таких случаях становится понятно, что в ближайшее время с деньгами в семейном бюджете будут проблемы, поэтому стоит обратиться в банк, что вам изменили условия выплаты долга. В этом нет ничего постыдного: банковские работники привыкли к таким запросам клиентов и для них это обычное дело. Главное успеть подать заявку до того, как случилась просрочка по кредиту – так шансы на реструктуризацию долга возрастают.

Снижая нагрузку по кредиту, вы можете решить сразу несколько нависших проблем:

- Не внести «темное пятно» в свою кредитную историю.

- Избежать разбирательств в суде, что поставит крест на вашей кредитной истории.

- Сохранить личное имущество от взысканий.

- Честно вернуть всю сумму кредита в новые сроки.

Банки во многом сами заинтересованы в реструктуризации кредитных долгов клиентов, так как это позволяет снизить количество проблемных заемщиков, неправильно рассчитавших свои финансовые возможности.

В банках есть перечень групп клиентов, чьи кредитные долги могут быть реструктуризированы. К ним относятся:

- Уволенные вследствие закрытия компании или попадания под сокращение наемные работники.

- Работники, которых работодатель официально уведомил о понижении зарплаты.

- Индивидуальные предприниматели, чье дело понесло ощутимые убытки.

- Владельцы валютных кредитов, пострадавшие из-за девальвации.

- Клиенты, пострадавшие в крупной аварии или стихийных бедствиях.

Обращаем внимание, что принадлежность к любой категории клиентов необходимо подтвердить документами!

Порядок оформления реструктуризации долга

Реструктуризация в рамках банкротства проходит в качестве одного из обязательных этапов процедуры. Мероприятие проводится арбитражным управляющим под непосредственным контролем судьи по правилам, четко прописанным в №127-ФЗ и не нуждающимся в дополнительном разъяснении.

В то же время, порядок проведения реструктуризации кредитных обязательств заемщика перед банком определяется правилами финансового учреждения. Несмотря на некоторые различия, в большинстве организаций действует примерно одинаковая схема, состоящая из 4 основных этапов.

Этап №1. Оформление и подача заявления/анкеты

В зависимости от внутреннего распорядка конкретного банка, запуск процедуры реструктуризации требует предоставления заемщиком заявления или анкеты. В большинстве случаев бланк документа доступен для скачивания с сайта финансовой организации. Подача заполненного заявления или анкеты осуществляется либо в ходе визита в офис банковского учреждения, либо с помощью функционала личного кабинета на сайте.

Стандартные требования к оформлению документа заключаются в предоставлении следующих сведений:

- реквизитов заключенного с банком кредитного договора;

- причин возникновения финансовых проблем;

- уровня текущих возможностей и ресурсов клиента;

- предлагаемой схемы реструктуризации.

В интересах должника предоставить как можно больший объем информации о своем финансовом состоянии и доказательств объективного характера возникших трудностей. При необходимости к заявлению или анкете прикладываются подтверждающие документы.

Этап №2. Обсуждение возможности и условий реструктуризации

Время, которое требуется для рассмотрения заявления заемщика, обычно указывается на сайте банка в разделе, отведенном для описания правил проведения реструктуризации кредитов. По истечении указанного срока клиент приглашается в офис финансового учреждения. Намного реже происходит дистанционное собеседование с должником.

Темой разговора становится получение от клиента дополнительной информации, необходимой для принятия решения о целесообразности проведения мероприятия. Кроме того, специалисты банка составляют собственное впечатление о добросовестности заемщика и его желании выполнить собственные финансовые обязательства.

При наличии достаточных аргументов в пользу одобрения сделки обсуждаются ключевые условия реструктуризации кредита. Главное из них – перечень конкретных мер, направленных на облегчение финансовой нагрузки на должника с указанием основных числовых параметров. Кроме того, до заемщика доводятся требования, выполнение которых необходимо для оформления дополнительного соглашения к кредитному договору.

Этап №3. Предоставление пакета документов

Основным требованием для реализации процедуры реструктуризации кредитной задолженности выступает формирование и подача в банк комплекта документов. В его состав обычно входят:

- заявление на реструктуризацию долгов клиента;

- документ, удостоверяющий личность должника;

- договора с банком, обязательства по которому пересматриваются;

- документальные подтверждения объективного характера финансовых проблем заемщика.

Большая часть серьезных российских банков предоставляют возможность подать необходимые документы при помощи онлайн-сервисов, размещенных на официальном сайте организации

Такой вариант намного проще, удобнее и, что немаловажно, быстрее для заемщика

Этап №4. Документальное оформление реструктуризации

После получения комплекта необходимых документов специалисты банка повторно рассматривают обстоятельства дела. Затем на основании собранной информации принимается решение о проведении реструктуризации кредита или отказе от реализации мероприятия. При одобрении сделки осуществляется оформление дополнительного соглашения к существующему кредитному договору с банком или составление нового контракта.

В любом случае после подготовки документов заемщик снова приглашается в банк для их подписания. Естественно, перед этим необходимо внимательно изучить содержание дополнительного соглашения или договора и, прежде всего, указанные цифры. Как правило, в качестве отдельного приложения составляется и подписывается новый график ежемесячных выплат по кредиту, в котором содержатся ключевые параметры сделки. Подписания документов означает согласие сторон с условиями реструктуризации кредита и необходимость дальнейшего выполнения финансовых обязательств в соответствии с ними.

Когда требуется реструктуризация

Специалисты рекомендуют обращаться по поводу реструктуризации сразу, как только вы почувствовали, что платить по кредиту вот-вот станет невозможно.

Например, если вас уволили с работы или вы ушли на длительный больничный. Стесняться ни к чему: для банковских служащих подобные просьбы заемщиков – дело обычное. Пока еще у вас нет просрочки, шансов реструктурировать кредит на приличных условиях больше.

Другое дело, что не каждый банк согласится изменить параметры займа.

Сам банк обращается к клиенту с предложением об изменении условий договора, если имеется просрочка (обычно от двух месяцев), а у клиента нет ликвидной собственности, которую можно было бы взыскать в счет уплаты долга.

Вот несколько условий, без которых вашу заявку на реструктуризацию даже рассматривать не станут:

- подтвержденные документально уважительные причины у заемщика (резкое сокращение доходов, увольнение из-за закрытия организации и т.д. – полный перечень см.ниже);

- клиент ранее не реструктурировал и не рефинансировал кредиты (пользование услугой «кредитные каникулы» в ее разных ипостасях тоже учитывается, так что будьте внимательны);

- до текущего кредита заемщик не имел просрочек платежей;

- возраст клиента не превышает 70 лет.

В некоторых банках (ВТБ24, Альфа-банк и другие) обязательным условием реструктуризации может являться двухмесячная просрочка по текущему кредиту – клиентов заворачивают, если те приходят с просьбой об изменении условий договора раньше.

Что делать, если не можете выплачивать кредит? И какие могут быть основания для реструктуризации долга по кредиту

Если Вы больше не в состоянии делать выплаты по кредиту, то Вам лучше не затягивать и обратиться в банк с просьбой о реструктуризации кредита. Многие заёмщики пускают все на самотёк и ожидают, что проблема решится сама собой, тем самым совершая большую ошибку. Увы, но проблема сама собой не решится, необходимо обратиться к своему кредитному инспектору с объяснением сложившейся ситуации в устной форме и письменном виде изложить причины своей неплатёжеспособности, которые могут являться для банка основанием для реструктуризации кредита.

Основаниями для реструктуризации кредита могут быть следующие:

- потеря заёмщиком источника дохода (потеря бизнеса, увольнение с работы, понижение в должности, выход на пенсию, невыплаты по зарплате);

- болезнь, несчастный случай, приведший к травме, которая повлияла на потерю трудоспособности;

- резкий рост курса валюты, в которой взят кредит или падение курса рубля;

- изменение компанией в которой работает заёмщик условий выплат по зарплате;

- рождение ребёнка с последующим уходом в декретный отпуск;

- изменение семейного положения, влияющего на уровень расходов заёмщика;

- стихийные бедствия: пожар, наводнение, засуха (если заёмщик фермер) и т.д.

Решение по реструктуризации кредита принимается в индивидуальном порядке и банки обычно требуют документальные подтверждения неплатежеспособности заёмщика, но иногда они проводят реструктуризацию в коммерческих целях.

Реструктуризация кредита влияет на кредитную историю заёмщика, но эта мера не воспринимается банками как полностью негативный фактор, который может отрицательно повлиять на положительное решение банков в выдаче будущих кредитов.

Если названые Вами причины банк считает недостаточным основанием для реструктуризации кредита, то как вариант Вы можете обеспечить реструктуризацию залогом – недвижимостью, автомобилем, земельным участком, ценными бумагами или другим ценным имуществом на усмотрение банка. Банки охотнее идут на реструктуризацию обеспеченную залогом.

Что это такое

Обращаясь в

банк за кредитом, мы обязуемся строго следовать всем основным правилам,

прописанным в договоре. Консультант заранее оговаривает с заёмщиком сроки и

размер выплат, а так же уточняет все нюансы, связанные с возвратом заёмных

средств. В том случае, если заёмщик не имеет возможности погашать ежемесячные

платежи в установленном объёме, можно обратиться в банк за реструктуризацией

кредитного договора.

Реструктуризация кредита – это

внесение коррективов в подписанный между банком и заёмщиком договор. Действия

направлены на снижение нагрузки по обслуживанию кредитного займа.

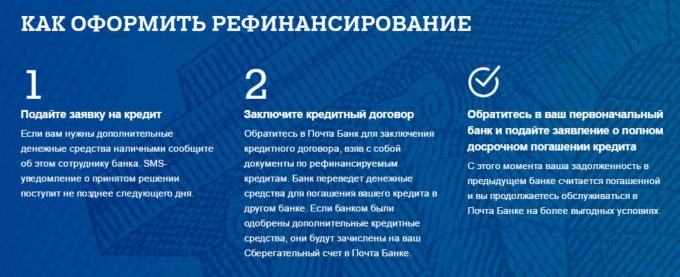

В том случае, если резко понизился уровень платёжеспособности клиента, банк предлагает два основных пути решения проблемы: рефинансирование и реструктуризация долга. Заёмщику главное вовремя обратиться в финансовое учреждение, с целью уведомления об изменении своего финансового положения, так можно избежать штрафных санкций и договориться о взаимовыгодном решении с банком.

С реструктуризацией кредита может столкнуться

каждый, ведь никто не застрахован от непосредственного воздействия

экономического кризиса, потери трудоспособности или сокращения рабочего места.

Важно понимать, что цель банка отнюдь не заключается в желании искренне помочь

своему клиенту. Реструктуризация ведёт за собой повышение объёмов займа,

процентной ставки и срока погашения кредита

Детально изучите основные положения нового договора,

подписываемого с банком, чтобы пункты о реструктуризации не стали для вас

неприятным сюрпризом. Основная цель реструктуризации кредитного займа

заключается в том, чтобы немного ослабить долговые «тиски», но она не

направлена на уменьшение заёмной суммы.

Каким образом проходит сам процесс реструктуризации кредита? Единый алгоритм вам никто не предоставит, но можно говорить о базовых действиях, которые сопровождают данную процедуру:

- Первым делом необходимо собрать все документы. Каждый банк выдвигает свои требования и может запросить разное количество документов, главное иметь справку, подтверждающую, что ваш уровень доходов не позволяет в данный момент вносить оплату по кредиту;

- До того момента, когда начнёт расти пеня, стоит подать заявление о намерении реструктуризировать кредит вместе с перечнем необходимых документов, собранных ранее;

- Далее с вами свяжется представитель банка, уведомив о предварительном решении по пересмотру кредитного договора;

- Как только в банке дали положительный ответ, стоит приступить к выполнению новых требований. Иногда могут потребовать стать на учёт в центр занятости, такая практика встречается всё чаще;

- Как только специалистами будет разработан новый график выплат, необходимо постепенно начать выплачивать задолженность. Банк будет пристально наблюдать за вашими дальнейшими действиями, учтите, что повторная реструктуризация не предусмотрена.

Впервые о реструктуризации заговорили ещё во второй половине прошлого века, с тех пор алгоритм пересмотра задолженности перед банком стал актуальной опцией, от применения которой никто не застрахован.

Как и какой выбрать банк

Процедура реструктуризации может быть сделана в том банке, где изначально было подписано соглашение по кредиту. Кредитная организация имеет право рассмотреть условия договора в ином варианте по своему усмотрению. Выбирая, в какой банк обратиться, лучше сразу уточнить, какие изменения могут быть внесены в ходе реструктуризации и действия кредитного договора в целом.

Но вы можете обратиться в другой банк, если предлагают более выгодные условия.

Банк, в который вы обратитесь гасит ваш долг перед другим банком и подписывает с вами новый кредитный договор с более выгодными для вас условиями.

Главные выводы

Итак, реструктуризация кредита — ещё один инструмент, способный помочь заёмщику, испытывающему финансовые трудности.

Планируя воспользоваться программой, следует помнить:

- Банк может отказать. Это его право.

- Факт реструктуризации окажет негативное влияние на последующие кредитные заявки.

- Облегчение ежемесячной нагрузки, как правило, ведёт к росту итоговой переплаты.

Не принимайте скоропалительных решений, внимательно изучайте условия, и тогда реструктуризация кредита приведёт к желаемому результату и оптимальному решению ваших кредитных проблем. Или воспользуйтесь услугой рефинансирования кредита в другом банке.

Желаю успехов!