Капитализация вклада — что это такое? инструкция по выбору вклада с пополнением и капитализацией

Содержание:

- Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

- Как открыть вклад с капитализацией: пошаговая инструкция

- Вклад с капитализацией процентов

- Какой вклад выбрать: с капитализацией или без неё

- Что такое капитализация процентов по вкладу

- Как выбрать вклад с капитализацией

- Альтернатива вкладу – процент на остаток

- Расчет для резидента и нерезидента.

- Как не ошибиться при открытии вклада с капитализацией

- Сущность капитализации

- Капитализация: плюсы и минусы

- Особенности капитализации в Сбербанке

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

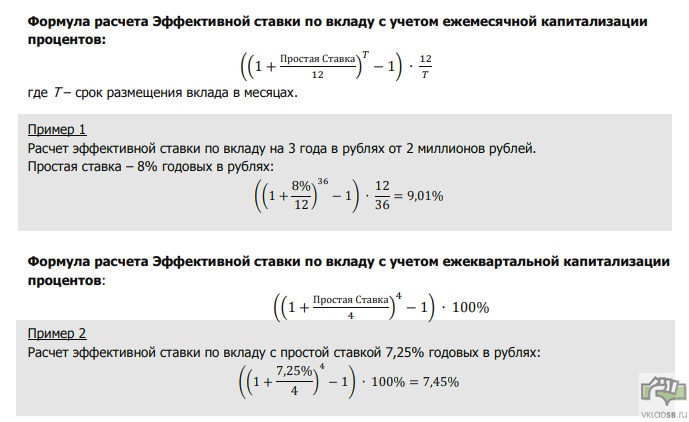

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

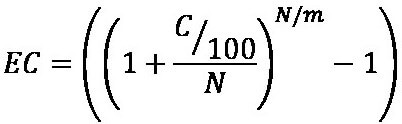

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Как открыть вклад с капитализацией: пошаговая инструкция

Открыть вклад с капитализацией достаточно просто. Как говорится, «любой каприз за ваши деньги». Банки охотно принимают на хранение сбережения граждан, но не всегда предлагают взамен выгодные условия. О том, как обдуманно подойти к открытию депозита и не допустить ошибок, мы расскажем далее.

Этап 1. Выбор банка.

Сегодня перед вкладчиками стоит поистине широкий выбор банков. Многие прогрессивные компании предлагают оформить вклад онлайн, даже жителям других городов.

Прописка и географическая доступность банка перестали быть значимыми параметрами. Поэтому выбор банка для открытия депозита теперь базируется на других характеристиках.

К ним относятся:

- Рейтинги банка;

- Отзывы об учреждении;

- Его финансовое положение.

Поможет в выборе сайт Банки России (banki.ru) – там можно найти много полезной информации по каждому банку, зарегистрированному на территории РФ.

На первом этапе можно остановиться на нескольких банках с наилучшей репутацией, а далее приступать к изучению их предложений по вкладам.

Этап 2. Выбор вклада.

При выборе вклада необходимо сравнить несколько предложений по:

- Процентным ставкам (чем больше – тем лучше);

- Срокам капитализации (чем чаще – тем лучше);

- Срокам размещения средств (на какой срок вы готовы отказаться от использования сбережений);

- Валюте тела вклада и начисляемых процентов (иногда основной вклад остается в рублях, а проценты начисляются в валюте согласно текущему курсу);

- Наличию пролонгации (продление срока вклада);

- Возможностям пополнения и снятия, досрочного закрытия (пополняемые вклады способны принести еще больше дохода, а для долгосрочных вложений не лишней будет возможность частичного снятия средств без потери процентов).

Ранее мы уже упоминали расчет эффективной процентной ставки, который позволяет привести несколько разных вкладов к одному знаменателю.

Рассмотрим еще один, немного отличающийся, вариант этой формулы: (1+R/100/m)m/n—1.

Обозначения переменных мы оставили теми же:

- R – годовая процентная ставка по договору;

- m – количество капитализаций в год;

- n – количество лет.

Так можно рассчитать фактический процент начисления, который применяется во вкладах.

Этап 3. Открытие счета.

Когда банк и тариф выбраны, можно брать с собой сбережения и отправляться в банк. Определяя сумму вклада, будьте осмотрительны и не отдавайте в банк весь свой капитал.

Большинство тарифов не допускает безболезненного преждевременного снятия наличных.

Договор с банком необходимо тщательно проверить перед подписанием:

- Верно ли указаны паспортные данные;

- Совпадают ли условия, сумма и порядок начисления процентов с оговоренными ранее;

- Может ли банк самостоятельно изменять процентную ставку;

- До какого числа действует договор и предусмотрена ли автоматическая пролонгация.

Сейчас многие банки предлагают возможность открытия вклада онлайн. Условия такой услуги можно уточнить на сайте банка или у его операторов.

Вклад с капитализацией процентов

Если Вы решили открыть депозитный счет в банке с капитализацией процентов — то эти особенности выбора для Вас. В общем-то, при высоком годовом проценте и приличной денежной сумме депозита — это выгодно. Поэтому необходимо подойти к процессу выбора со всей ответственностью. В огромном количестве банковских организаций и их предложений очень просто растеряться, особенно если Вы впервые решили сделать крупный долгосрочный вклад.

Выбор банка

С приходом в нашу жизнь интернет-технологий и активного развития банковских приложений, сегодня не надо объезжать многочисленные офисы, достаточно сравнить все предложения в режиме онлайн. Это позволяет не ограничивать себя территориально — такой вклад возможен в диаметрально-противоположном конце страны. Но опять же способно запутать новичка: в большем количестве предложений сложно потеряться, а в меньшем — проще осуществить выбор. Итак, на что следует ориентироваться в выборе банка?

- Рейтинг кредитно-финансовой организации, его стабильность и срок существования.

- Реальные отзывы клиентов.

- Рекомендации знакомых и родственников.

- Компетентность сотрудников и службы поддержки.

- Условия открытия и предложения по вкладам.

Остановив выбор на нескольких из организаций, следует отдельно рассмотреть и проанализировать все условия по депозитам.

Расчет процентной ставки

Основные параметры, на которые следует обратить внимание — это ставка, срок и минимальная сумма вклада. Так же важным критерием будет возможность частичного пополнения или снятия денежных средств: то есть, кроме хранения, Вы сможете вносить дополнительные суммы на счет, накапливая их

Обычно на пополнение и/или снятие устанавливается лимит. Важным моментом является период капитализации.

Как понять, эффективна ли ставка того или иного банка? Обычно в описании указывают процентную ставку, а эффективную приходится высчитывать. Но именно по ней можно определить, насколько большой и выгодный будет доход по вкладу. Она относится к сложным процентам и определяется по специальной формуле. Для расчета можно воспользоваться специальными приложениями или калькуляторами. Внесение наличных увеличивает сумму %, снятие — соответственно, снижает полученный доход. Тогда расчет производится поэтапно по каждой операции во временном периоде. Просчитав эффективность ставок по данной формуле по всем выбранным банкам, можно сделать выбор в пользу одного из предложений.

Выбор более выгодного варианта

Не стоит так же забывать о таких параметрах, как сроки договора и возможность пролонгации, периодичность капитализации, размер эффективной ставки, возможность пополнения или снятия, пролонгацию или ее отсутствие. Эти параметры также должны учитываться при принятии решения в пользу того или иного финансового учреждения. В частности, некоторые банки при прочих равных условиях предлагают возможность пополнения и снятия средств с депозита с сохранением первоначальных условий начисления процентов.

Какой вклад выбрать: с капитализацией или без неё

Годовая ставка в обоих случаях отличается, поэтому чтобы просчитать доходность той или иной программы, необходимо использовать калькулятор

В первую очередь потребуется высчитать эффективную процентную ставку – этот показатель отражает прибыль клиента с учётом капитализации процентов.

Если обладатель депозита желает получить максимум прибыли, ему нужно обратить внимание на вклады с ежемесячной (в крайнем случае с ежеквартальной) капитализацией, остальные предложения будут не столь выгодны. Принцип работы простой: в первый месяц на сумму депозита начисляются проценты, затем они плюсуются к телу депозита

Во второй месяц та же фиксированная процентная ставка будет начислена уже на депозит + проценты за первый месяц. Таким образом итоговая прибыльность программы получается в разы выше, чем если бы человек отдал предпочтение вкладу без капитализации.

Пример: депозит в размере 100 тысяч рублей под 10% годовых и с капитализацией каждый календарный месяц. Потенциальный доход от него будет равен 100 тысяч рублей*(1+0,1/12)12*1= 110 471 рублей. Чтобы иметь такой же доход, ставка должна быть 110471,3/100000 = 10,5% годовых. Пример расчётов самый упрощённый, мы не будем брать в учёт возможность пополнения счета, смены валюты и прочие параметры. Зато здесь наглядно видно, в чем преимущество вклада с капитализацией.

Обращаем ваше внимание, что в качестве рекламного хода банки могут предлагать депозиты с капитализацией, но при выполнении расчётов оказывается, что обычная программа оказалась бы выгодней

Поэтому так важно узнать эффективную ставку и не стать жертвой маркетинга. Особенно привлекательным вклад с капитализацией может стать для людей, которые размещают средства на счету в банке на длительный период времени

Если к тому же найти предложение с автоматической пролонгацией, это избавит от необходимости каждый год ходить в банк и перезаключать договор.

Вместе с тем при размещении вклада на длительный период нужно помнить о том, что при желании клиента расторгнуть договор досрочно ставка обычно пересчитывается по минимально установленной для вкладов до востребования. Это приводит к полной потери прибыли. Поэтому

Особенно привлекательным вклад с капитализацией может стать для людей, которые размещают средства на счету в банке на длительный период времени. Если к тому же найти предложение с автоматической пролонгацией, это избавит от необходимости каждый год ходить в банк и перезаключать договор.

Вместе с тем при размещении вклада на длительный период нужно помнить о том, что при желании клиента расторгнуть договор досрочно ставка обычно пересчитывается по минимально установленной для вкладов до востребования. Это приводит к полной потери прибыли. Поэтому

если есть вероятность, что средства со счета придётся обналичить раньше времени, ищите программу с возможностью досрочного снятия.

Что такое капитализация процентов по вкладу

Капитализация – прибавление процентов к основной сумме депозита. Ее периодичность определяется условиями договора. Величина вклада увеличивается, соответственно растет и доход. Например, размер депозита составил 1 000 рублей, а годовая ставка – 5%. За первые 12 месяцев объем средств составит 1 050 рублей, в следующем периоде расчет процентов производится от этой увеличенной суммы:

| Срок, лет | Величина вклада, руб. | Прибыль, руб. |

| 1 | 1000 | 50 |

| 2 | 1050 | 52,5 |

| 3 | 1102,5 | 55,13 |

| 4 | 1157,63 | 58 |

| Итого | 1215,63 |

Если же приращение не предусмотрено, то доход будет рассчитываться от изначального размера вклада:

| Срок, лет | Величина вклада, руб. | Прибыль, руб. |

| 1 | 1000 | 50 |

| 2 | 1 000 | 50 |

| 3 | 1 000 | 50 |

| 4 | 1 000 | 50 |

| Итого | 1 200 |

Во втором случае при вычислении полученной итоговой суммы на счете к величине депозита прибавляются проценты за каждый год.

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Как выбрать вклад с капитализацией

Что такое капитализация вклада и, как она работает, мы уже рассмотрели. Теперь попробуем разобраться в том, как выбрать себе выгодный вклад с капитализацией процентов.

Шаг 1. Выбираем банк

Еще совсем недавно, когда интернет – технологии еще не были так сильно развиты, человек выбирал себе банк, который находится «через дорогу».

Сегодня, когда интерне стал доступен для всех, человек может выбрать себе банк и заключить договор в режиме онлайн. У человека появилась возможность открыть вклад даже в том банке, которого нет в его городе. У вкладчиков появилась возможность выбирать наиболее подходящий для себя банк из множества банков с большим количеством условий.

Если вы выберете банк, находящийся в непосредственной близости от вас, то вы сможете самостоятельно оценить его качество работы. А собрать реальные и неподдельные отзывы намного легче, чем при заключении договора в режиме онлайн.

Выбирая себе банк для вклада, необходимо обратить внимание на его рейтинг. Для чего нужно будет посетить интернет портал Банка России, где вы найдете всю необходимую вам информацию обо всех параметрах и проблемах кредитных организаций

Шаг 2. Проводим анализ имеющихся вкладов

После того, как вы выберете банк, вам будет необходимо изучить все предложения по имеющимся вкладам в банке

Особое внимание следует обратить на процентную ставку банка, возможность его пополнения и частичного снятия, минимальную сумму и срок размещения

Очень удобно, когда вклад предусматривает возможность пополнения и частичного снятия без потери процентов. Особенно тогда, когда необходимо накопить очень крупную сумму денег.

В любом случае, выбирать программу вклада необходимо исходя из его целей, вашего финансового положения и ожидаемых перспектив в будущем

Это очень важно. Если случится так, что вам придется закрывать вклад до окончании его срока, вы потеряете процентный доход

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада обращайте внимание не на указанные процентные ставки, а эффективные процентные ставки, которая поможет вам оценить общий реальный доход за весь срок с учетом процентов.

Эффективная процентная ставка рассчитывается по формуле:

где: ЕС –эффективная ставка,

С – номинальная ставка (указана в договоре),

N – количество периодов капитализации в год,

m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Приведем примерный расчет эффективной процентной ставки.

Допустим, на ваш вклад установлена процентная ставка, равная 12% годовых с ежемесячной капитализацией процентов. Подставив имеющиеся данные в формулы, получим:

Таким образом, наша эффективная процентная ставка равняется 12%. То есть, разместив свои денежные средства под 12% годовых с ежемесячной капитализацией, вы ежегодно будете получать доход в размере 12,68% от внесенной на вклад суммы.

Такой расчет можно произвести более легким способом, воспользовавшись специальным онлайн – калькулятором.

Если ваш вклад предусматривает пополнение, то на ваш доход окажет непосредственное влияние сумма дополнительных взносов, что, естественно, увеличит размер начисленных и капитализированных процентов. А частичное снятие средств со вклада приведет к уменьшению получаемого дохода.

Шаг 4. Проводи анализ и сравнение полученных результатов

После того, как вы рассчитаете эффективную процентную ставку по всем выбранным вами вкладам, необходимо буде провести анализ и сравнение всех этих вкладов по таким параметрам, как:

- возможный срок договора;

- наличие и периодичность капитализации;

- размер эффективной ставки;

- возможность пополнения, а также частичного снятия;

- наличие или отсутствие условия пролонгации.

Лучше всего все имеющиеся данные занести в таблицу Excel. Так вы более наглядно увидите всю имеющуюся у вас информацию, и вам легче будет ее сравнить.

Шаг 5. Выбираем подходящий для вас вклад

Возможный полученный доход – это основной критерий, по которому происходит выбора оптимального вклада. Только здесь всегда необходимо помнить, что если ваша процентная ставка будет выше ставки рефинансирования, увеличенной на 5%, то с разницы между ставками будет взиматься подоходный налог.

Приведем пример. Допустим, ставка по выбранному вкладу 17%, ставка рефинансирования 10%, к которой добавляем 5%, получаем 15%. С разницы 17% — 15% = 2% дохода придется заплатить НДФЛ.

Например, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Альтернатива вкладу – процент на остаток

Хочу зайти немного с другой стороны к рассматриваемому вопросу и разобрать альтернативу банковскому вкладу – дебетовую карту. Я поделюсь своим личным опытом ее использования.

Нам потребовалось разложить деньги по разным счетам с целью накопления на свои цели. В результате анализа банковских предложений по определенным критериям мы остановились на таких вариантах:

- Депозит “Ренессанс Накопительный” в одноименном банке.

- Дебетовая карта того же банка с начислением процента на остаток.

Условия: бесплатное обслуживание при остатке не менее 30 000 руб. и ежемесячное начисление дохода в размере 7,25 %. Получается, что, если не проводить операции по карте, то каждый месяц доход начисляется и на первоначальную сумму, и на ранее начисленные проценты. И размер дохода значительно больше, чем по вкладу.

Так как и вклад, и карта открывались с целью накопить, то расходные операции мы не совершали. Пополнение на оба продукта регулярно проводили каждый месяц. При таких исходных данных плюсы дебетовой карты для нас очевидны:

- возможность пополнения и снятия при необходимости без каких-либо штрафных санкций,

- больший доход, чем по депозиту,

- карта всегда под рукой, можно воспользоваться в любой день недели и время суток.

Но есть и минус: процент на остаток по счету может в любой момент измениться.

Предложений по дебетовым картам с начислением процента на остаток не так много, но они есть.

Казалось бы, вывод очевиден: вклады с капитализацией выгоднее, чем обычные, и размещать деньги надо только на условиях сложных процентов.

Однако не все так просто – не зря среди предложений большинства банков преобладают все-таки простые вклады. Причин для такого положения вещей несколько:

- Не все клиенты банков хотят накапливать полученные проценты. Многие рассматривают их как неплохую добавку к месячному заработку и предпочитают получать ее на текущий расчетный счет.

- Часто условия, на которых открываются вклады с капитализацией, не предусматривают частичного снятия средств в период размещения. А такая возможность для многих является весьма привлекательной, поскольку оставляет право забрать основную часть денег в случае экономической нестабильности или появления непредвиденных трудностей.

- В большинстве банков размер ставки по вкладам с капитализацией ниже, чем при размещении средств под простой процент. Разница часто составляет как раз те самые 0,5 — 1%, которые дополнительно приносит капитализация. Поэтому при принятии решения о выборе программы инвестирования средств нужно исходить из сравнения эффективных ставок по вкладам.

Расчет для резидента и нерезидента.

Следует также учитывать, что налоговая ставка зависит от того, являетесь вы резидентом или нет.

Нерезидент — это если вы являетесь гражданином государства, отличного от РФ.

Для нерезидентов налоговая ставка равна 30%. Для резидентов — 35 процентов.

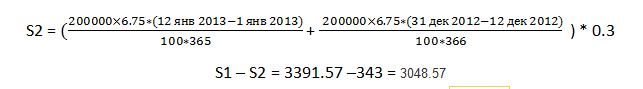

Для примера, рассчитаем первый платеж нашего депозита под 20% для нерезидента.

Первый платеж в таком случае будет расчитываться по формулам

Т.е. S2 изменился, т.к. изменилась ставка налогообложения по депозиту. Начисленные же проценты S1 остались теми же.

Эффективная процентная ставка по такому вкладу будет равна 17.970%(Взято из результатов расчетов калькулятора депозитов)

Следует отметить, что данные расчеты можно с легкостью реализовать в Excel или же использовать указанный выше депозитный калькулятор. Он сможет посчитать депозит без капитализации, а также позволит учесть пополнения и снятия.

Как не ошибиться при открытии вклада с капитализацией

А сейчас приведем основные советы, которые помогут вам не ошибиться при выборе вклада и получить от своего вложения денег в банк максимальную выгоду.

- Проведите самостоятельный расчет эффективной процентной ставки

Многие люди стараются положить свои денежные средства туда, где видят больший процент, не думая о реальной сумме дохода.

Не спешите! перед тем, как положить свои средства в банк, произведите самостоятельно предполагаемый доход из предлагаемых условий. Рассчитайте эффективную процентную ставку либо по выше приведенной формуле, либо просто воспользуйтесь специальным онлайн – калькулятором.

- Выбирайте только хорошо проверенные и надежные банки

Не спешите открывать вклад в банке, который обещает получение большого дохода за короткие сроки. Как часто бывает, красочная реклама таких банков оказывается просто обыкновенной «заманухой», и человек просто «нарывается» на банальный лохотрон.

При выборе вклада следует обязательно обратить внимание на надежность банка. Иначе вы просто очень рискуете потерять все свои сбережения

- Реально оцените свое финансовое положение

Выбирая вклад, вам обязательно необходимо будет учесть ваши финансовые возможности на весь срок размещения ваших денежных средств. Иначе, если вам придется по каким-либо причинам досрочно забирать свои средства с вклада, то проценты на вклад начислят в очень мизерном и совсем неощутимом размере. То есть, вы практически не получите никакого дохода.

Из данной статьи вы узнали, что такое капитализация процентов, как она работает, и, ее преимущества над простой процентной ставкой. И теперь вы можете самостоятельно, руководствуясь выше приведенным пошаговым руководством грамотно и правильно выбрать вклад с капитализацией, и, сможете предпринять необходимые действия, чтоб избежать основных ошибок при вложении денег в банк. А это значит, что ваше вложение денежных средств в банк, обязательно окажется выгодным и принесет вам хороший доход.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

Сущность капитализации

Многие клиенты слышали, что депозиты с капитализацией приносят больший доход, но не всегда понимают, за счет каких факторов. Чтобы разобраться, что это – капитализация вклада в Сбербанке, необходимо прояснить механизм ее функционирования.

Капитализация – это регулярное начисление дохода по установленной ставка на всю сумму, находящуюся на депозите. При этом проценты плюсуются к общей сумме, и при следующем начислении размер дохода увеличивается при сохранении той же ставки.

Если объяснять простым языком, что значит капитализация вклада в Сбербанке – это начисление процентов на проценты. Очевидно, что чем больше средств на счете, тем выше будет эффект, так как сумма будет увеличиваться гораздо быстрее.

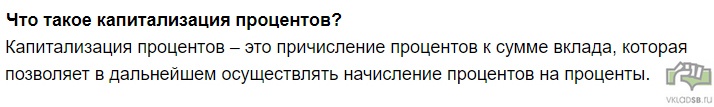

На сайте банка встречается два определения, одно в документе «Условия размещения вкладов в ПАО Сбербанк»:

другое в часто задаваемых вопросах:

Рекомендуем обязательно ознакомиться еще с одним важным для вкладчика термином, в котором кроются серьезные подводные камни: пролонгация вклада в Сбербанке — что это такое?

Что значит эффективная ставка

В соответствии с банковской терминологией различаются два вида ставки с капитализацией:

- номинальная – это определенная в документах ставка;

- эффективная – фактическая ставка, образующаяся из-за эффекта мультипликации (больше чем номинальная).

Для вычисления эффективной ставки применяется сложная формула с мультипликаторами, учитывающая ежедневное изменение средств. Но простому вкладчику вычислять ее не нужно: банки сообщают ее значение, чтобы клиент мог оценить разницу между срочным депозитом и вкладом с капитализацией.

Виды капитализации в Сбербанке

Различают несколько видов капитализации процентов:

- ежегодная – проценты начисляются в конце года (календарного либо фактического с момента открытия счета), в случае со Сбербанком это может быть автоматически пролонгируемый срочный вклад;

- ежеквартальная – проценты начисляются раз в 3 месяца, так производятся начисления по вкладу Универсальный в Сбербанке;

- ежемесячная – доход начисляется каждые 30 дней.

Вклады с ежемесячной капитализацией в Сбербанке являются наиболее распространенными. Этот способ преумножения средств пользуется популярностью и у вкладчиков, так как позволяет заработать хорошую прибыль за относительно короткий срок.

Общее правило такое: чем чаще производятся начисления, тем более выгодной оказывается капитализация за счет более крупной эффективной процентной ставки.

Капитализация: плюсы и минусы

Несмотря на очевидные достоинства капитализации, которые проявляются в первую очередь в более высокой доходности по сравнению с обычным начислением процентов, у нее есть и минусы:

Как правило, банк ограничивает мобильность средств. То есть вы не можете распоряжаться своими деньгами в течение срока действия договора. Конечно, вам не откажут, когда вы заявите, что закрываете счет и снимаете все деньги. Но получите вы далеко не ту сумму, на которую рассчитывали, когда открывали счет. Не во всех банках можно снимать деньги без потери всего или части дохода.

Например, если вы решите закрыть досрочно вклад “Сохраняй” в Сбербанке (100 000 руб. на 1 год), то на руки получите на 2 862,61 руб. меньше.

Банки часто назначают более низкую ставку по депозитам с капитализацией

Поэтому очень важно просчитывать эффективную ставку и сравнивать ее по нескольким предложениям в разных банках.

Заметный эффект от капитализации проявляется только в долгосрочном периоде. Поэтому, если вы уверены, что в ближайшие несколько лет вам не понадобится много денег, открывайте депозит с капитализацией

Если нет – присмотритесь к обычному вкладу, но с возможностью снятия.

- получение большего дохода;

- сбережение начисленных процентов.

- Невозможность воспользоваться полученным доходом до истечения срока вклада. Правда, такие же условия могут быть и по вкладам с простым процентом, с выплатой дохода в конце срока. Однако, по некоторым вкладам с начислением по методу с простыми процентами Банки предоставляют возможность ежемесячного перечисления дохода на счет или карту, на выбор вкладчика. При капитализации процентов такая возможность, как правило, отсутствует.

- Сложный процент обычно не предлагается по вкладам с короткими сроками хранения (до 3-6 месяцев).

По вкладам с простыми процентами и ежемесячной выплатой, где условиями предусмотрено пополнение вклада, возможно использовать капитализацию процентов в том случае, если сумма процентов составляет не менее допустимого по вкладу размера дополнительного взноса.

В этом случае вкладчик решает самостоятельно, когда проценты будут капитализироваться, а когда он их будет снимать.

Невский Банк предлагает вклады для физических лиц Пенсионный и Отличный со ставкой до 8% годовых, предусматривающие капитализацию процентов, а также выгодные вклады в валюте (в долларах и евро) с опцией сложных процентов.

Особенности капитализации в Сбербанке

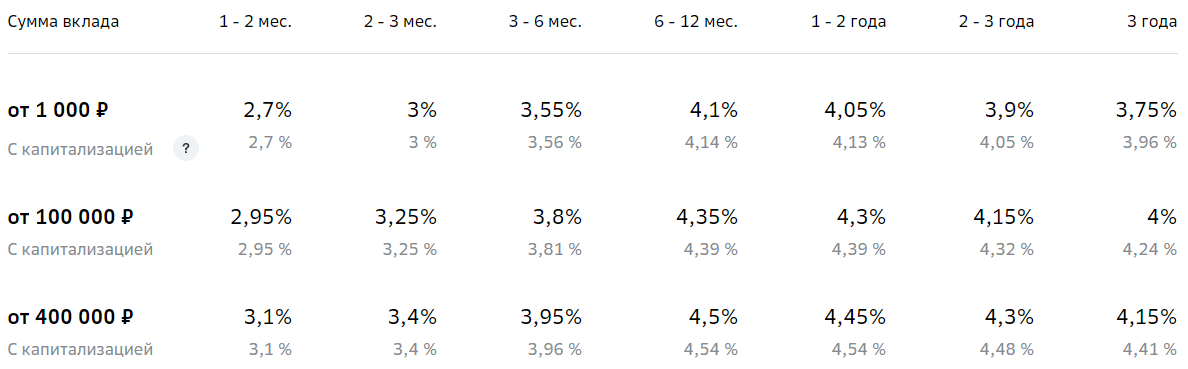

Среди особенностей капитализации в Сбербанке выделяют предоставление огромного количества программ, а также возможность начать зарабатывать пассивный доход даже при наличии 1 тыс. рублей.

Банк предлагает несколько вариантов по срокам капитализации, а также определенные условия для граждан. Так, можно найти выгодные вклады с возможностью сохранять средства или управлять ими.

Как и любая другая процедура, капитализация имеет преимущества и недостатки.

Среди положительных моментов процесса от Сбербанка выделяют:

- доступность и простоту проведения начислений – можно найти онлайн-калькулятор и самостоятельно провести расчет капитализации денежных средств по заданным условиям;

- предоставляется полное отражение конъюнктуры – итога по проведенным сделкам, зачислениям и перечислениям;

- возможность «обналичивания» начисленных процентов – если клиент выбирает услугу с возможностью самостоятельно управлять счетом, он может перечислить начисленные денежные средства перевести на счет для оплаты какого-либо платежа;

- широкий выбор программ.

Несмотря на преимущества, имеются и недостатки, среди которых выделяют:

- отсутствие возможности использовать начисленные денежные средства – все зависит от выбора программы;

- маленький процент прибыли – для представленной процедуры Сбербанк не может предложить большего;

- наличие рисков закрытия банка – если вдруг у банка отберут лицензию, надбавки не будут учитываться при возврате денежных средств (со Сбербанком риски отобрания лицензии на данный момент сводятся к нулю).

Обратите внимание! В итоге получается, что заработать на капитализации можно только путем использования большой денежной суммы для вклада. Кроме того, придется забыть о наличии денег на депозите, поскольку при регулярном снятии процентов, заработать не получится.