Что значит капитализация средств

Содержание:

- Капитализация — это многозначный термин

- Что такое капитализация вклада простыми словами?

- Что такое капитализация процентов по вкладу

- Сравнение с другими оценочными показателями

- Средний бизнес: сбалансируйте дебиторскую задолженность и неликвиды

- Вклады с капитализацией процентов на счете

- Что это такое

- Рыночная капитализация – простыми словами

- Калькулятор сложных процентов

- Понятие и принцип действия

- Криптовалюты и рыночная капитализация

- Расчет процентов по вкладу: формула

- Что важнее? Капитализация криптовалюты или ее цена?

- Капитализация в других сферах экономики

- Вклад с капитализацией процентов

- Преимущества и недостатки вкладов с капитализацией процентов

- ТОП-10 криптовалют по капитализации

- Капитализация это

Капитализация — это многозначный термин

Рассмотрим простой пример: допустим, у вас есть определенная сумма денег, обозначим ее X. С целью получения дохода вы кладете ее на счет в банке, за что банк начисляет определенные проценты, обозначим их Y. Вы вправе (в зависимости от условий договора с банком):

- забрать свой вклад с «приросшими» процентами: X + Y;

- забрать только проценты, оставив основную сумму на счету: Y;

- не трогать основную сумму и начисленные проценты: 0.

Часто банковские организации, в случае, если клиент не планирует забирать свой вклад и проценты на него (X + Y), предлагают клиенту дополнительный бонус – начисление процентов на уже начисленные ранее , но не взятые им у банка, обозначим их Z.

В итоге на счету по истечении определенного срока оказывается не (X + Y), а (X + Y + Z). В следующем календарном периоде процесс повторится, только базой для расчета процентов будет браться не X или (X + Y), а (X + Y + Z).

Процесс начисления процентов на проценты называется капитализацией процентов на счете по вкладу, т. е. увеличением капитала.

Если же говорить об этом понятии в более глобальном масштабе, то ему можно будет дать такое вот определение:

Капитализация – это приумножение материальных средств путем преобразования дохода или его части в дополнительные материальные средства.

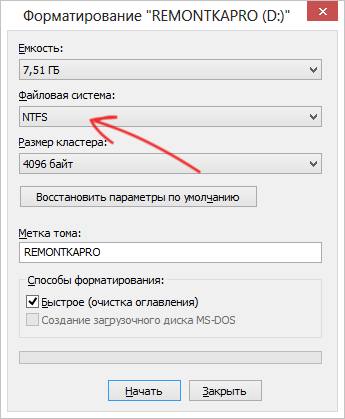

Если же речь идет о компании (фирме) , то тут данный термин приобретает несколько иной смысл:

Ну и, наконец, дадим определение рыночной капитализации компании :

Приведенная выше схема расчета процентов является частным случаем, ибо банковская сфера не единственная, где это дело применяется. Но именно тема банковских вкладов является наиболее близкой большинству обычных людей, поэтому с нее и начнем.

Проанализируем на конкретных примерах процесс капитализации процентов банковских вкладов, ну а уже потом узнаем, где еще используется это понятие.

Что такое капитализация вклада простыми словами?

Банки сегодня предлагают широкую линейку вкладов: с пополнением и без него, с частичным снятием, с капитализацией. Осталось только выбрать самый выгодный. И если с первыми двумя условиями все понятно, то с третьим словом знакомы далеко не все. Капитализация вклада – что это значит?

Это финансовый термин, подкрепленный математической формулой, поэтому не всем удается понять его смысл. В статье я объясню все простыми словами и покажу на конкретных примерах принцип действия. И для понимания совсем не обязательно обладать какими-то особыми знаниями в области экономики и банковской деятельности.

Что такое капитализация процентов по вкладу

Простые проценты — те, что начисляются в конце срока действия вклада. Например, если вы кладете на счет сто тысяч рублей на 12 месяцев под 7 процентов годовых, то спустя в год по вкладу с простой капитализацией вы получите 107 тысяч рублей, свое вложение и капитализацию в сумме семь тысяч.

Капитализация процентов работает иначе. Сумма вклада может пересчитываться каждый месяц (что чаще всего происходит в Сбербанке) или раз в квартал. Вклад капитализируется, сумма становится немного выше за счет начисленных процентов.

Дальше в большинстве случаев дело за вкладчиком — он или снимает начисленные за месяц проценты на свои нужды, либо оставляет их на счету. Если деньги остаются на счету, происходит та самая капитализация процентов на счете по вкладу. В следующий раз процент будет начислен не только на основную сумму вклада, но и на начисленные до этого проценты, то есть на всю ту сумму, что лежит на счету.

В нашем примере с вкладом на сто тысяч рублей, который открыт на один год под семь процентов годовых, в итоге можно заработать лишь чуть больше — около 7,23% годовых. Если не снимать ежемесячную капитализацию, а позволять начисленным процента капитализироваться на счете дальше, по итогам года вместо семи тысяч на сто тысяч рублей прибавится около 7 229 рублей.

Приведем этот расчет в таблице:

| Месяц | Сумма вклада в начале месяца | Начисленная за месяц капитализация | Сумма вклада на конец месяца |

|---|---|---|---|

| 1 | 100 000,00 | 583,33 | 100 583,33 |

| 2 | 100 583,33 | 586,74 | 101 170,07 |

| 3 | 101 170,07 | 590,16 | 101 760,23 |

| 4 | 101 760,23 | 593,60 | 102 353,83 |

| 5 | 102 353,83 | 597,06 | 102 950,89 |

| 6 | 102 950,89 | 600,55 | 103 551,44 |

| 7 | 103 551,44 | 604,05 | 104 155,49 |

| 8 | 104 155,49 | 607,57 | 104 763,06 |

| 9 | 104 763,06 | 611,12 | 105 374,18 |

| 10 | 105 374,18 | 614,68 | 105 988,86 |

| 11 | 105 988,86 | 618,27 | 106 607,13 |

| 12 | 106 607,13 | 621,87 | 107 229,01 |

Главная проблема этого расчета в том, что семь процентов годовых для вкладов Сбербанка на сегодняшний день — фантастика. Чаще всего речь идет о куда более скромных процентах. А значит, и разница между простой капитализацией и процентами на проценты будет еще более несущественной.

Очевидно, что вклады, которые позволяют капитализировать проценты, лишь ненамного более выгодны. Однако некоторым удобством они все равно обладают. Во-первых, если вы положили достаточно крупную сумму в банк, вы можете ежемесячно снимать проценты и иметь таким образом дополнительный источник дохода. А если сумма вклада невелика, проценты могут выручить, когда нужно немного денег, а до зарплаты осталось один-два дня. Во-вторых, если проценты не снимать, средства на вкладе накапливаются чуть более активно, и фактически вклад становится хотя и ненамного, но более выгодным.

Фото: pixabay.com

Фото: pixabay.com

Сравнение с другими оценочными показателями

Рыночная капитализация является плавающей краткосрочной цифрой, показывающей лишь оценку компании рынком в текущее время. Её расчёт не учитывает внутренние финансовые характеристики определённого предприятия. Многими инвесторами настоящей ценой считается корпоративная ценность организации, включающая долги, наличие денежных средств и активов, влияющих на заявленную стоимость в случае продажи.

Ещё одним способом, оценивающим стоимость предприятия, является балансовая ценность. Это сумма денежных средств, которую могут получить акционеры при продаже компании и выплате всех долгов. Балансовая ценность чаще всего дешевле рыночной, так как последняя – это прогноз перспективной цены, учитывающей будущие доходы.

Видео по теме:

https://youtube.com/watch?v=TN7TrQYskMY

https://youtube.com/watch?v=TN7TrQYskMY

https://youtube.com/watch?v=TN7TrQYskMY

Средний бизнес: сбалансируйте дебиторскую задолженность и неликвиды

Более зрелые компании с оборотом в несколько миллиардов рублей могут привлечь финансирование через выпуск ценных бумаг, например, облигаций. Здесь распространен следующий сценарий: компания нанимает специалистов для проведения Due Diligence, а в процессе выясняется, что ряд активов не имеет ценности. Просроченная дебиторская задолженность, неликвидные запасы — это уже не активы, а балласт, который придется списать за счет прибыли. Часто компании этого не делают, так как сумма списания больше прибыли, и эта операция уведет компанию в убыток.

В результате рейтинг компании снижается, а ставки привлечения инвестиций вырастают. А из-за уменьшения прибыли компании могут возникнуть проблемы с выплатой дивидендов акционерам.

Я вижу следующий вариант. Инвестор оценивает объем выручки, прибыли и динамику их роста

Важно понять, что активы — это не только станки и оборудование, недвижимость или сервера, это еще и технологии, рецептуры, технологические карты, конструкторская документация, методологии, стандарты, внутренние положения компания, IT-системы и так далее. Вся документация, отсутствие которой привело бы бизнес к хаосу, является ноу-хау компании

Если они соответствуют признакам охраноспособности и имеют коммерческую ценность, их нужно оценивать и ставить на баланс в составе нематериальных активов.

Вклады с капитализацией процентов на счете

Вкладчики часто интересуются, что такое капитализация процентов. Ответить на данный вопрос можно, проанализировав особенности этого процесса на примере различных банковских продуктов.

Кредитные организации предлагают множество вариантов, имеющих различные периоды капитализации, сроки вложений, ставку.

Популярностью среди клиентов пользуются следующие предложения:

- Вклад «Честная ставка» Промсвязьбанка. Он имеет следующие условия:

- осуществление взносов в в рублях РФ;

- ставка от 4% до 5% в зависимости от суммы;

- применение пониженных ставок на сумму свыше 5 млн.руб.;

- ежемесячная капитализация процентов по вкладу;

- возможность пополнения счета и осуществления расходных операций;

- возможность управления счетом посредством мобильного приложения.

2. Вклад «Моя копилка» ФК Открытие. Данный банковский продукт имеет условия:

- бессрочность депозита;

- возможность осуществления приходных операций;

- ежемесячная капитализация и выплата процентов;

- возможность осуществления частичного расхода;

- возможность хранения денежных средств в одной из 3-х валют на выбор клиента (доллар, евро, рубль);

- досрочное расторжение договора на льготных условиях;

- процентная ставка по счету в рублях от 10000 руб. — 5% (до 10000 руб. — 0.1) в долларах — 0,5% годовых, в евро — 0,01% годовых.

Порядок начисления по данному банковскому продукту имеет следующие особенности:

- при наличии нулевого остатка по счету на момент начисления процентов последнее осуществляется на величину среднемесячного остатка (сумма остатков по всем дням расчетного периода, деленная на их количество);

- при наличии средств на счете на момент начисления последнее осуществляется на минимальную сумму, находящуюся на вкладе на начало дня (в течение расчетного месяца).

3.Вклад «Доходный» Россельхозбанка имеет следующие условия:

- срок — от 30 дней до 1460 дней;

- размер процентной ставки по вкладу в рублях — от 4% до 6% годовых (в зависимости от срока и суммы вклада); в долларах — от 0,01% до 0,4%, в евро — 0,01%.

- возможность открытия в пользу третьего лица;

- минимальный размер первоначального взноса — 3000 руб.(30 евро, 30 долларов);

- капитализация и выплата процентов (ежемесячная либо по окончании срока вклада — на усмотрение клиента);

- отсутствие возможности пополнения счета и осуществления расходных операций;

- выплата процентов по ставке вклада «До востребования» при досрочном расторжении договора;

- возможность пролонгации на условиях, действующих на момент ее осуществления.

4. «Накопительный счет». Имеет следующие условия:

- возможность открытия вклада только на имя клиента;

- ежедневное начисление процентов;

- ежемесячная капитализация;

- возможность осуществления вложения в нескольких валютах (рубль — от 0,01% до 5%, доллар — от 0,01% до 1% в зависимости от суммы вклада);

- возможность пополнения и осуществления снятия средств

5. Вклад » Время роста» ВТБ. Данный банковский продукт имеет следующие условия:

- срок действия 6 или 12 месяцев;

- минимальная сумма первоначального взноса — 30000 руб.;

- отсутствие возможности пополнения счета;

- осуществление расходных операций не предполагается;

- возможность выбора периодичности получения процентов;

- ежемесячная капитализация (по усмотрению клиента);

- ставка по вкладу от 5,54% до 5,70% (в зависимости от срока и способа оформления).

Что это такое

Капитализация вклада – это автоматическое прибавление денег, полученных по проценту, к общему значению, чтобы в следующем периоде начисления провести по отношению к увеличенной сумме, и так до конца срока действия договора.

Данная услуга позволяет повысить доход, и сделать эффективную ставку более привлекательной. Чем чаще она производится, тем выгоднее условия депозита.

Капитализацию считают:

- ежемесячно;

- ежеквартально;

- 1 раз в 6 месяцев.

Предпочтительнее выбирать один из 2-х первых вариантов. В отличие от простого депозита, при наличии капитализации, процент посчитается с учетом дохода, полученного по условиям вклада ранее.

Представим ситуацию: вы открыли классический счет на сумму 50 000 рублей под 12% годовых. Ежемесячно вам будет «капать» по 500 рублей, исходя из расчета:

50 000 * 0,12 / 12.

Но если воспользоваться услугой капитализации вклада, то выплаты

по процентам будут начисляться по-другому: к сумме прибавится доход по договору,

а следующий расчет проводится, отталкиваясь от ранее увеличенного значения.

Рыночная капитализация – простыми словами

Этим термином принято называть стоимость оцениваемого объекта, выраженную через совокупную биржевую стоимость всех выпущенных им акций. Можно выделить рыночную капитализацию (РК) для:

- Отдельной ценной бумаги. В данном случае РК равна текущей биржевой стоимости данной ценной бумаги.

- Акционерной компании. Для компании РК будет равна суммарной стоимости всех выпущенных ей акций (количеству акций, помноженному на текущую биржевую цену одной акции).

- Фондового рынка. Вычисляется как суммарная стоимость всех обращающихся на данном рынке ценных бумаг. Эта величина относится к макроэкономическим параметрам и часто вычисляется в масштабах целой страны. В зависимости от того какой процент от ВВП страны составляет капитализация её фондового рынка, определяют уровень капитализации. Для примера в России уровень капитализации составляет 45% от ВВП (данные за 2012 год), что очень мало по сравнению, например с США (уровень капитализации 108% от ВВП) или Японией (75% от ВВП).

В рамках отдельно взятой акционерной компании, величина рыночной капитализации, как правило, говорит о степени её развития и о надёжности для инвестора. Чем развитей и успешней компания, тем выше её РК и тем надёжнее будут инвестиции в неё.

Однако в каждом правиле есть свои исключения. Биржевая стоимость акций не всегда отражает реальное положение дел внутри самой компании и может сложиться такая ситуация, что суммарная стоимость акций будет намного превышать потенциал самой компании. Пример подобной ситуации – массовый крах доткомов в конце девяностых годов прошлого столетия. Тогда рыночная капитализация множества интернет-компаний была раздута до размеров несопоставимых с их реальной, объективной стоимостью.

Калькулятор сложных процентов

Расчет предполагаемой доходности вклада можно сделать самостоятельно, как мы выполнили это ранее, но можно доверить калькулятору на сайте банковской организации. Проверим наши расчеты с помощью калькулятора сложных процентов на сайте Сбербанка.

После этого мы увидим результаты расчета:

Примечание: сумма, рассчитанная по формуле, и сумма, полученная при вычислении на онлайн-калькуляторе, немного отличаются (на 10 руб.). Это следствие того, что онлайн-калькулятор учитывает дополнительные моменты, а именно: коэффициент инфляции, налог на доходы и прочую конкретику данного банковского продукта.

Понятие и принцип действия

Например, вы положили 10 000 руб. под 5 % годовых на обычных условиях. Это значит, что через год вы можете снять 10 500 руб. Но вы решаете оставить их на счете, не снимая. Тогда через 2 года у вас прибавится еще 500 руб., через 3 года еще 500 руб. и т. д.

При условии ежегодной капитализации через 1 год вы также получите 10 500 руб., через 2 года вы уже снимете 11 025 руб., через 3 года – 11 576,25 руб.

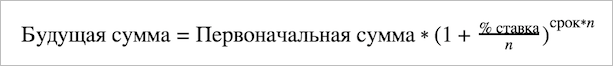

Все мои расчеты были сделаны по очень простой формуле:

Через 1 год мы получим: 10 000 * (1 + 0,05) = 10 500 руб.

Через 2 года: 10 000 * (1 + 0,05)^2 = 11 025 руб.

Через 3 года: 10 000 * (1 + 0,05)^3 = 11 576,25 руб.

К определению капитализации я уже обращалась, когда разбирала понятие депозита и его отличие от вклада. Сравнила его со снежным комом: чем выше первоначальная сумма денег на счете и дольше срок накопления, тем выше доходность. Но не только от этих двух факторов зависит эффект, а еще и от периодичности начисления процентов на счете. Посмотрим, как это влияет на изменение суммы по депозиту.

Криптовалюты и рыночная капитализация

Рынок криптовалют весьма нестабилен и различные биржи показывают не схожую ценовую политику в отношении него. Так как криптовалюты имеют высокую волатильность, то показатели на одной бирже могут быть меньше на другой больше и даже в разное время суток при подсчете капитализации можно получить разные показатели. Тем не менее, нельзя отрицать того, что рынок криптовалют существует – он есть и даже очень активно развивается – не зря же криптовалюту считают валютой будущего. После всеобщей заинтересованности криптовалютой и притока на ее рынок реальных денег, масштабы этого самого рынка начали возрастать в разы. Многие даже малоизвестные криптовалюты могут похвастаться тем, что их капитализация достигла не только миллионов, но и миллиардов, а это способствует еще большему росту спроса к виртуальным денежным единицам.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Расчет процентов по вкладу: формула

Если вы оформляете вклад с простыми процентами (без капитализации), то их легко можно рассчитать по следующей формуле.

Формула расчета процентов по вкладу:

Sп = (Sв*%*Nд)/Nг

где:

- Sп — сумма процентов по вкладу;

- Sв — сумма вклада;

- % — процентная ставка в виде десятичной дроби (например, при 15% годовых, %=0,15);

- Nд — число дней начисления процентов;

- Nг — число дней в году (365 или 366).

Для точного расчета процентов по вкладу нужно точно знать, сколько дней банк будет начислять вам проценты (это указывается в условиях договора). Например, дата зачисления средств может учитываться, а может не учитываться. Дата возврата средств, как правило, не учитывается.

Расчет процентов по вкладу с пополнением и/или снятием производится путем отдельного подсчета для каждого периода нахождения на депозите определенной суммы и суммирования этих результатов.

Рассмотрим, как работает формула расчета процентов по вкладу на примерах.

Что важнее? Капитализация криптовалюты или ее цена?

Итоговую часть посвятим заключениям

Сравним важность цены и объема капитализации. Можно ли отдать преимущество одной величине?

Очевидно, что нет. Ценовой показатель виртуальных монет показывает настроение игроков и отражает спрос в сети. Чем она выше, тем большее количество пользователей желают прикупить дорогой коин. Но, как мы выяснили, причины высокой стоимости могут быть разные, в том числе вызванные спекулянтами. Поэтому не стоит мгновенно скупать крипту на последние деньги.

Капитализация криптовалют же направлена на отображение объема, который занимает конкретная цифровая система. По ее данным можно оценить стабильность монет, их позицию на рынке и популярность проекта. В теории, чем больше объем коинов, тем больше клиентов держат их в наличии.

Заметим, что цена не является гарантом стабильности крипты. Этот параметр не может характеризовать заполнение рынка нужным количеством монет. Капитализация, в свою очередь, не говорит о будущих перспективах электронных денег.

На что в таком случае обращать внимание? Этот вопрос волнует каждого трейдера, инвестора. В любом случае они придут к тому моменту, когда обе величины не дают четкий ответ

Ответ простой – обращать внимание стоит на две характеристики, причем одновременно.

Невозможно представить ситуацию, когда общая капитализация криптовалют отсоединилась от цены и стала самостоятельным критерием оценки. Здесь можно вспомнить некоторые примеры, цена коина которых измеряется центами, но капитал измеряется миллиардами. Все дело в популярности и новизне.

Анализируя ситуацию, инвестор должен тщательно взвесить оба параметра. Один указывает на популярность, другой отражает стабильность. В паре они дают точную оценку электронной валюте. Применять их по отдельности не имеет смысла – характеристика получится односторонней. Это правило всех опытных покупателей и трейдеров.

Нехорошая привычка – путать капитализацию со стоимостью актива. Эти понятия характеризуют разные свойства валюты. Часто неопытные пользователя попадаются в ловушку – два параметра действительно связаны, что сбивает с толку. Падение капитала ведет к снижению показателя котировки токена и наоборот.

Это происходит по причине ценообразования. Стоимость формируется в большей мере из-за веры пользователей. Наблюдая рост капитализации, покупатели понимают, что наступает переломный момент: спрос перевалил за предложение. Одни вкладывают существенные инвестиции, увеличивая возможности актива в будущем. Поэтому наблюдая становление пары цена-капитал, профи трейдеры успевают купить монеты на ранних этапах, что еще толкает спрос вверх.

Особенностью такого подхода являются определенные отличия крипты от классических акций. В реальности, невозможно вычислить капитализацию виртуальной валюты со 100% точностью. Никто не имеет данных о том, сколько денег доступно покупателям в данный момент времени, а сколько навсегда остались утерянными на брошенных аккаунтах, мертвых жестких дисках и т.д. Вспомним Сатоши Накамото с его миллионами – они вроде есть, но их нет. Все эти монеты выведены с оборота, хотя реально существуют.

Аналитика приводит интересные данные: до 4,1 млн. одних Биткоинов, с большой долей вероятности находятся вне оборота рынка. Поэтому назвать данные о капитализации битка 100% реальными нельзя. Это и есть причина проблемности подсчета капитала любой электронной валюты. Поэтому, для оценки актива нужно использовать связку характеристик: цена-капитализация. Она представляет ориентир, другая отображает популярность и спрос.

Открывая сделку, планируя покупку монет и конвертируя их, сравнивайте эти параметры в паре. Это даст полную оценку состояния актив и укажет верность ваших действий. Мыслите инвесторским умом и удачных сделок на крипторынке!

Капитализация в других сферах экономики

Понятие капитализации применяется не только в банковских терминах. Его можно встретить в сочетании с такими словами, как компании, фондовые рынки, криптовалюта. Значение капитализации в каждой сфере имеет свой смысл.

Понятие капитализации компании.

Владельцы крупного, среднего и малого бизнеса в определенный момент времени задумываются об анализе эффективности своей деятельности. Один из главных факторов эффективности это оценка стоимости компании, иными словами капитализация. Её можно определить по:

- прибыли компании;

- рыночной стоимости ценных бумаг (акций, облигаций);

- величине основного и оборотного капитала.

Капитализация компаний необходима в случае продажи или покупки, при слиянии или интеграции бизнеса.

Понятие капитализации фондового рынка

Фондовый рынок – это площадка, на которой происходит купля-продажа или обмен ценных бумаг. Фондовый рынок занимает важную нишу в экономике страны. Он обеспечивает дополнительный поток финансов за счет эмиссии ценных бумаг. Если сложить стоимость всех акций, облигаций и других ценных бумаг, обращающихся на фондовом рынке, мы получим капитализацию фондового рынка.

Понятие капитализации криптовалют

Криптовалюта относительно новое слово в экономике. Но при этом известное и громкое в кругах инвесторов. Это та же валюта, только цифровая, ее нельзя потрогать руками. Но при этом она приравнена к настоящим деньгам, имеет свой курс.

Плюс виртуальной валюты в том, что у нее нет привязки к реальным деньгам, и для ее эмиссии не нужно решение Центробанка. Она выпускается в сети компьютерных систем путем сложных математических алгоритмов.

Капитализация криптовалют – это суммарная стоимость определенной виртуальной валюты. Она необходима для оценки привлекательности той или иной криптовалюты. Факторы, влияющие на капитализацию цифровых денег:

- курс валюты;

- количество денег в обороте;

Валюта, имеющая высокий уровень капитализации, слабо реагирует на рыночные колебания. Курс её растет очень медленными темпами (Bitcoin c 2016 года вырос в 10 раз). Валюта с низкой капитализацией отличается высокой волатильностью на коротких промежутках времени (Ethereum в 2017 году вырос в 10 раз за неделю).

Вклад с капитализацией процентов

Если Вы решили открыть депозитный счет в банке с капитализацией процентов — то эти особенности выбора для Вас. В общем-то, при высоком годовом проценте и приличной денежной сумме депозита — это выгодно. Поэтому необходимо подойти к процессу выбора со всей ответственностью. В огромном количестве банковских организаций и их предложений очень просто растеряться, особенно если Вы впервые решили сделать крупный долгосрочный вклад.

Выбор банка

С приходом в нашу жизнь интернет-технологий и активного развития банковских приложений, сегодня не надо объезжать многочисленные офисы, достаточно сравнить все предложения в режиме онлайн. Это позволяет не ограничивать себя территориально — такой вклад возможен в диаметрально-противоположном конце страны. Но опять же способно запутать новичка: в большем количестве предложений сложно потеряться, а в меньшем — проще осуществить выбор. Итак, на что следует ориентироваться в выборе банка?

- Рейтинг кредитно-финансовой организации, его стабильность и срок существования.

- Реальные отзывы клиентов.

- Рекомендации знакомых и родственников.

- Компетентность сотрудников и службы поддержки.

- Условия открытия и предложения по вкладам.

Остановив выбор на нескольких из организаций, следует отдельно рассмотреть и проанализировать все условия по депозитам.

Расчет процентной ставки

Основные параметры, на которые следует обратить внимание — это ставка, срок и минимальная сумма вклада. Так же важным критерием будет возможность частичного пополнения или снятия денежных средств: то есть, кроме хранения, Вы сможете вносить дополнительные суммы на счет, накапливая их

Обычно на пополнение и/или снятие устанавливается лимит. Важным моментом является период капитализации.

Как понять, эффективна ли ставка того или иного банка? Обычно в описании указывают процентную ставку, а эффективную приходится высчитывать. Но именно по ней можно определить, насколько большой и выгодный будет доход по вкладу. Она относится к сложным процентам и определяется по специальной формуле. Для расчета можно воспользоваться специальными приложениями или калькуляторами. Внесение наличных увеличивает сумму %, снятие — соответственно, снижает полученный доход. Тогда расчет производится поэтапно по каждой операции во временном периоде. Просчитав эффективность ставок по данной формуле по всем выбранным банкам, можно сделать выбор в пользу одного из предложений.

Выбор более выгодного варианта

Не стоит так же забывать о таких параметрах, как сроки договора и возможность пролонгации, периодичность капитализации, размер эффективной ставки, возможность пополнения или снятия, пролонгацию или ее отсутствие. Эти параметры также должны учитываться при принятии решения в пользу того или иного финансового учреждения. В частности, некоторые банки при прочих равных условиях предлагают возможность пополнения и снятия средств с депозита с сохранением первоначальных условий начисления процентов.

Преимущества и недостатки вкладов с капитализацией процентов

Такие финансовые инструменты на первый взгляд выглядят хорошо, но есть и ряд недостатков. К плохим, точнее слабым сторонам вклада относят:

- нет возможности получать прибыль в краткосрочной перспективе;

- присутствуют ограничения по снятию денежных средств. В документе прописываются запрет на досрочное расторжение депозитного договора или частичное изъятие денег.

Достоинства перечисления % по вкладу:

- в долгосрочной перспективе потребители получают больше дохода. Особенно когда приходиться сравнивать со стандартными депозитными условиями;

- финансовый инструмент – прекрасная возможность накопить на дом, машину, строительство. Вкладчик будет понимать, что запрет на снятие не позволит потратить деньги. Таким образом можно представить сколько будет составлять выплата на дату окончания соглашения с банком.

Сильные стороны преобладают над недостатками, ведь это правильный и быстрый способ увеличить собственный капитал, при этом без соблазна забрать денежные средства до окончания срока.

ТОП-10 криптовалют по капитализации

Недалекий 2017 год стал настоящим периодом всплеска виртуальных денег среди населения. Популярность спровоцирована реальной возможностью отдачи от инвестиций, без дополнительных затрат. Все интересовались Биткоином – мощной и дорогой монетой. С целью диверсификации, инвесторы начали поиск на стороне альтернативных коинов.

Уже 2018 год принес массу разочарований в рынок. Только опытные и уравновешенные инвесторы сумели сохранить свои позиции в сети. Как видим, ситуация меняется непредсказуемо.

Что же сулит 2019 год? Рассмотрим ТОП криптовалют по капитализации, привлекательных с точки зрения инвестирования:

- Bitcoin (BTC) – безоговорочный лидер списка. Вполне ожидаемо, так как биток был родоначальником всего рынка цифровых валют. Усредненная стоимость 1 Биткоина составляет 10 700$. Общая капитализация – более 193 млрд. долларов.

- Ethereum (ETH) – занимает второе место в списке. Представляет децентрализованную платформу, с сервисом блокчейн. Эфир часто называют топливом в среде криптоденег. Стоимость коина – 223 доллара. Капитализация – 23,8 млрд. $.

- Ripple (XPR) – схожая платформа, но направленная на обслуживание платежных систем. Позволяет легко и просто переводить средства. Стоимость монеты – 0,31$. Капитализация – 13,54 млрд. долл.

- Bitcoin Cash – создан как вторая ветвь битка с разным размером блоков. Стоимость монеты – 336,5$, сумма рынка – 6 млрд. $.

- EOS – интересная валюта, без фиксированной цены на момент покупки. Стоимость коина – 4.31$, капитализация – 3.99 млрд.$.

- Litecoin (LTC) – позиционируется как высокоскоростная система для денежных переводов. Стоимость монеты – 95$, сумма рынка – 6.02 млрд. $.

- Stellar (XLM) – позволяет переводить денежные потоки напрямую между клиентами. Стоимость 1 стелла – 8 центов, рынок – 1.6 млрд. $.

- TETHER (USDT) – отличается привязкой к курсу USD. Цена монеты – 1,0$, рынок – 4.04 млрд. $.

- Binance Coin (BNB) – отличные токены одной из лучших мировых бирж Binance. Цена коина – 28.05$, капитализация – 4.36 млрд. $.

- Bitcoin SV (BSV). Цена монеты – 152.07 $, капитал – 2.71 млрд. $.

Данный рейтинг построен на основе зависимости от объема рыночного капитала конкретной системы. Расчет капитализации производится делением количества на единичную цену. Актуальная информация на 2019 год.

Как видно, Биткоин продолжает лидировать и возглавляет список валют. Это неудивительно – именно он открывал индустрию, был первой системой с достаточным запасом времени на развитие. Биток – своеобразный монополист на рынке, что сильно не нравится другим участникам. По этой причине, Биткоин часто неожиданно лихорадит под давлением других валют. Но это краткосрочное явление, переходящее в стабильную динамику (нисходящую и восходящую).

Капитализация это

Понятие капитализации часто истолковывается неверно из-за низкой финансовой грамотности большей части населения, хоть понятие и не является новым. К чему только не причисляют это понятие и, зачастую, оно попросту теряет свой глубокий смысл.

Капитализация – это рыночная стоимость активов (чаще всего имеются ввиду акции компании), находящихся в обороте. Для того, чтобы узнать капитализацию необходимо количество всех имеющихся акций умножить на стоимость одной.

Объясню это понятие на простом примере. Существует компания, которая выпускает акции в числе 100 штук, а одна такая акция компании имеет стоимость 100 000 руб. Для того, чтобы узнать сколько стоит по биржевым меркам вся компания, доли которой и представлены в акциях, необходимо число этих самых акций умножить на стоимость за одну штуку. Таким образом, цена нашей компании, а значит и капитализация, составляет 10 млн. руб. Вот таким опытным путем мы установили, что же такое капитализация и отчего она зависит напрямую.