Что такое инвестиции простыми словами: наглядные примеры

Содержание:

- Правила инвестирования

- Вложение денег в интернете

- С чего всё начиналось: история зарождения индексного инвестирования

- Инвестиции для начинающих

- Принципы пассивного инвестирования

- ТОП инвестиций для физических лиц

- Инвестиции в ПиФы

- Как стать пассивным инвестором

- Краудинвестинг и краудфандинг

- Зачем инвестировать в бизнес

- Что такое хайп-проекты

- Что такое инвестиционные фонды

- Рекомендации финансовых аналитиков

- Как заняться инвестированием?

- Что значит обогнать рынок

- Достоинства и недостатки инвестирования

- Русскоязычные сайты для инвесторов

- Определение цели инвестирования

- Риски

Правила инвестирования

Прежде чем рассматривать, что такое инвестирование, следует разобрать основные его правила. Их соблюдение позволит не потерять свои деньги в ближайшем будущем, а со временем стать грамотным и успешным инвестором.

Основное правило таково: инвестируйте только те деньги, которые не страшно будет потерять. Конечно, средства вкладывают не для того, чтобы их терять, а для того, чтобы они приносили прибыль. Но инвестирование всегда сопряжено с рисками. Поэтому вкладывайте в инвестиционные проекты только те деньги, потеря которых не будет критической для вашего уровня жизни. И никогда не берите деньги для инвестирования в виде кредита, не занимайте их у своих друзей и знакомых.

Другое не менее важное правило — не держите все яйца в одной корзине. Ведь если корзина упадет, то они все разобьются

Не вкладывайте все деньги в один инвестиционный инструмент. Если с ним будут проблемы, то вы потеряете весь свой капитал. Распределяйте деньги по нескольким различным инвестициям. Например, вкладывайте одну часть в венчурные инвестиции, другую — в ПАММ-счета, а третью — в покупки недвижимости или антиквариата.

Вложение денег в интернете

Весь последний год экспериментировал с вложениями денег в интернете. Все начиналось с буксов, млм-ов и различных сёрфингов. Что я только не пробовал. Просматривал ночами страницы говно сайтов за какие-то мифические кредиты, кликал часами на рекламные банеры, переводил деньги совершенно незнакомым людям, которые рассказывали мне сказки, что строят кассы взаимопомощи. Потратив на такие проекты достаточное количество времени, я понял, что все они преследуют единственную цель — заработать на желающих заработать. Архитектура большинства проектов — пирамида, принцип которой всем знаком.

Далее, было знакомство с форумом mmgp.ru — крупнейшим инвестиционным форумом в СНГ, где тысячи людей каждый день обсуждаю вложения денег в интернете. Начитавшись различных тем, я решил начать уже более осознано инвестировать в хайпы. Хайпы — это проекты пирамиды, принимающие инвестиции и выплачивающие определенные проценты (около 5%) ежедневно. Я познакомился с людьми, активно зарабатывающими на хайпах и начал учиться анализировать срок жизни таких проектов. Т.к. анализ проектов занимал очень много времени, а прибыль плавала около нуля, вся эта мышиная возня мне быстро надоела

Тогда знакомые форумчане посоветовали обратить внимание на валютный рынок форекс, точнее на доверительное управление на рынке форекс. С этого и начались мои действительно выгодные инвестиции в интернете

С чего всё начиналось: история зарождения индексного инвестирования

Чарльз Доу придумал понятие фондового индекса «Dow Jones» (DJI) в начале 1900-ых г. В то время это был просто бенчмаркинг состояния на рынке.

Спустя 50 лет, в 1950-ых годах стало понятно, что в целом фондовый рынок склонен к росту на большем промежутке времени. Но даже тогда ещё никто не думал, что можно просто копировать индекс и получать хороший доход.

Состав индекса Dow Jones регулярно претерпевает некоторые изменения (ребалансировку). Далеко не все компании входящие в начали вообще остались. Большинство вовсе обанкротились. Те инвесторы, кто выбирал отдельные акции могли потерять всё. Это подчеркивает рискованность инвестиций в отдельные компании для начинающих.

В 1965 г. появилась гипотеза эффективного рынка (Efficient Market Hypothesis, EMH). Автор Юджин Фама, получивший нобелевскою премию по экономике в 2013 г.

Главная идея теории EMH следующая: рыночная цена актива учитывают все новости моментально, а также риски и потенциал роста. Пытаться переиграть рынок невозможно. Это является рыночной эффективностью.

Родоначальник фундаментального анализа Бенджамин Грэхэм всю жизнь искал недооценённые акции. При дальнейшей переоценке активов ему удалось заработать большие деньги (миллионы долларов).

Грэхэм в 1970-ых годах не мог найти подходящие компании для вложения годами. В конце своей жизни Бенджамин отказался от своей теории неэффективности рынков и стал говорить про простое индексное инвестирование.

Первый индексный фонд появился в 1976 г. под названием Vanguard. Инициатором создания фонда был Джон Клифтон Богл. Его идея была в создании фонда, который бы брал минимальную комиссию с клиентов, а его состав просто копировал фондовый индекс. В то время над ним смеялись и не верили в его успех. Спустя 20 лет мнение об индексном фонде Vanguard изменилось. С 2000 г. начался резкий переток из активного управления в пассивное. В августе 2019 г. впервые доля индексного инвестирования превысило активное.

Примечание

Джон Богл написал интересную книгу «Не верьте цифрам» на тему больших комиссий управляющих фондов.

Инвестиции для начинающих

Осмысленным инвестированием в России занимается от силы 1% населения, в то время как жители США и Европы гораздо более осведомлены в этой теме. В западных странах инвестирование является обыденным делом даже для домохозяек. По данным на начало 2020 года людей интересующихся инвестированием в США составляет около 50% всего населения страны.

В России дела с финансовой грамотностью обстоят хуже, т.к. головы большинства жителей нашей страны полны стереотипов и для многих инвестиции сравнимы с “лесными дебрями”. Поэтому чтобы правильно подойти к инвестированию нужно развеять некоторые мифы и страхи об инвестировании.

Основные мифы об инвестировании:

Инвестиции для богатых.

Отчасти это утверждение верно, но лишь в том, что есть связь между объемом капитала и получаемой с него прибылью. Инвестировать с маленькими суммами можно и нужно. У некоторых брокеров специально отсутствует минимальная сумма депозита, чтобы начинающие инвесторы могли начать приумножать свои деньги с нуля

Но также важно понимать, что инвестиции с малыми суммами — более тернистый путь. Прибыль на первых этапах меньше, а инструменты доступны не все (например, недвижимость требует более крупного капитала и знаний)

Но это вовсе не является препятствием.

Таким образом, инвестиции для начинающих можно осваивать и с 1000-2000 рублей. Например, цены на некоторые акции начинаются от 10-50 рублей.

Нужны специальные знания, т.е. нужно годами учиться.

Естественно, минимальная база знаний в этой сфере необходима, а углубленное изучение будет плюсом, но не обязательно зарываться в учебники на 2-3 года или покупать платные курсы. Сейчас есть масса возможностей многое изучать самостоятельно в интернете, через вебинары и книги, которые находятся в свободном доступе.

Это слишком рискованно.

Инвестиции действительно связаны с риском. Но для тех, кто руководствуется холодной головой и расчетами, эти риски значительно уменьшаются. К тому же, чем выше риск — тем выше прибыль. Как управлять капиталом и рисками, я уже писал в статьях: мани-менеджмент.

Сейчас можно встретить огромное количество людей, которые начали инвестировать буквально со 100 руб. и через 2-3 года смогли выйти на стабильный пассивный доход.

Принципы пассивного инвестирования

- Не совершать никаких торговых операций вне зависимости от ситуаций на рынке. Цены на активы подвержены регулярным падениям и росту, но для пассивного инвестора это не имеет значения. Даже если нам кажется, что рынок перекуплен, то мы не будем ничего продавать.

- Чем более эффективны рынки, тем меньше можно сделать на них путем выбора отдельных активов. А поскольку рынок уже давно эффективен, то нет смысла пытаться отбирать отдельные акции.

- Не пытаемся обогнать фондовый индекс.

- Не угадываем будущее.

- Прибыль от инвестиций получаем от работы бизнеса, а нет от спекуляций ценой.

- Должна присутствовать широкая диверсификация между финансовыми инструментами и секторами экономики.

- Нет необходимости выбирать отдельные акции или облигации.

- Покупка активов происходит регулярно, на одинаковые суммы не зависимо от текущих рыночных цен.

- Периодически можно проводить ребалансировку. Как показывает практика делать её стоит не чаще 1 раз в год. Лучше ещё реже.

- Не смотрим новости и аналитику, поскольку мы инвестируем в весь рынок по любой цене.

- Инвестиции носят долгосрочный характер. Мы не продаём активы до тех пор, пока не будет острой необходимости в деньгах.

Многие не могут поверить в такой простой подход, который ещё и прибыльный. Как показывает история фондовой биржи можно ничего не делать и получать доход превышающий инфляцию.

Что оказывает решающее влияние на результат при пассивном инвестировании:

- 94% — распределение активов;

- 4% — выбор акций;

- 2% — время операции;

Стоит хорошо задуматься над этими цифрами

Просто большинство уделяют внимание как раз выбору акций и времени

ТОП инвестиций для физических лиц

Любое обучение начинается с того, что нужно грамотно проанализировать все за и против каждого метода, используемого в общем инвестиционном портфеле. Никогда не знаете, как повернется рынок, но за счет различных методов, применяемых в рамках одного портфеля, можно сбалансировать и диверсифицировать доход. Практически ежемесячно эксперты, аналитики готовят ТОПы методов, что направлены на получение прибыли. Позиции в них могут меняться местами, но всегда остаются «гиганты» — классические и уже привычные инструменты для получения пассивного дохода. Какие же они?

Банковские вклады

Депозит в рублях дает до 6% в год (и то, если сильно повезет), в иностранной валюте — не более 3%. Для поддержания стабильности инструмент подходит как нельзя лучше, но не более. А если у банка отзовут лицензию, фонд гарантирования покроет убытки до 1,4 млн. рублей. Перспектива неплохая.

Акции

Инструмент выгодный, если знать, как с ним работать или найти профессионального брокера-менеджера. Актуальные советы экспертов указывают, что вы точно не знаете, сколько может принести разница между покупкой и продажей, но иногда может быть суммарно по разным ценным бумагам до 20-25% в год. Есть ценные бумаги, подразумевающие выплату дивидендов за год или полугодие по результатам финансовой деятельности компании.

Облигации

Метод основан на том, что даете деньги в долг, получаете выплаты по купонам и можете в определенный момент вернуть стартовые вложения. Это один из способов, куда вкладывают богатые, как покупая облигации федерального займа, так и определенных компаний. Средняя доходность 9-11% в год. Сроки погашения по каждому индивидуальные.

Жилая недвижимость

Инструмент предусматривает покупку недвижимости и последующую ее продажу или сдачу в аренду. Дешевле всего инвестировать на этапе строительства, но риски, что объект будет сдан не в срок, а то и вовсе «заморожен» остается большим. Доходность плавающая, зависит в аренде от срока сдачи, а в продаже еще от площади, размещения и, разумеется, условий.

Малый бизнес

Вложения средств в малый бизнес позволяет поддержать чье-то дело, и при этом получать дивиденды в случае его положительного развития. Определенные тематические сайты для инвесторов, о которых много на www.gq-blog.com, подразумевают предложения, из которых можете выбрать вариант с учетом суммы вклада, сферы бизнеса, территории работы, заявленной доходности. Как правило, в малых городах прибыль в год до 15%, в мегаполисах — немного меньше. Есть и другие варианты, дающие прибыль, но они с особыми рисками, ведь нет уверенности и стабильности в том, что прибыль вообще будет. Давайте расскажу и о них.

Методы инвестирования для физических лиц

| Метод | Средняя доходность в год |

|---|---|

| Покупка иностранной валюты | До 5-10% |

| Онлайн-проекты | От 100% |

| Вложения в предметы искусства | От 20% |

| Вложения в интеллектуальную деятельность | От 15% |

Инвестиции в ПиФы

ПиФы — паевые инвестиционные фонды, которые управляются профессиональные управляющие компании. Инвестиции в ПиФы самый распространенный способ инвестирование после банков. Относительно небольшая стоимость пая (доля фонда) делает этот вид инвестирования доступным для всех слоев населения старше 18 лет. Управляющие ПиФами компании занимаются в основном торговлей акциями на фондовом рынке и инвестициями в недвижимость. В теории их цель любым способом увеличить стоимость одного пая. На практике же основная цель таких компаний извлечение собственной выгоды и даже если инвестор будет терпеть убытки, управляющие все равно будут брать свою комиссию за управление фондом.

Как стать пассивным инвестором

Инвестиции происходят в финансовые инструменты с широкой диверсификацией. Для рядовых инвесторов это можно сделать через покупку ETF.

На Московской бирже комиссия представленных ETF фондов составляет до 1%. Западные фонды имеют более низкие комиссии, но и существуют они значительно дольше. Вполне вероятно, что с популяризацией биржевых фондов на нашей фондовой бирже также будет снижаться комиссия у управляющих компаний.

На момент сентября 2020 г. на Московской бирже представлены следующие ETF фонды с минимальными комиссиями на индекс Мосбиржи:

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

Преимущество инвестирования через них в том, что фонды освобождены от уплаты налога по дивидендами. Поэтому они могут больше поступающих денег реинвестировать обратно.

Стоимость ETF доступна для каждого физического лица: от 800 до 9000 рублей.

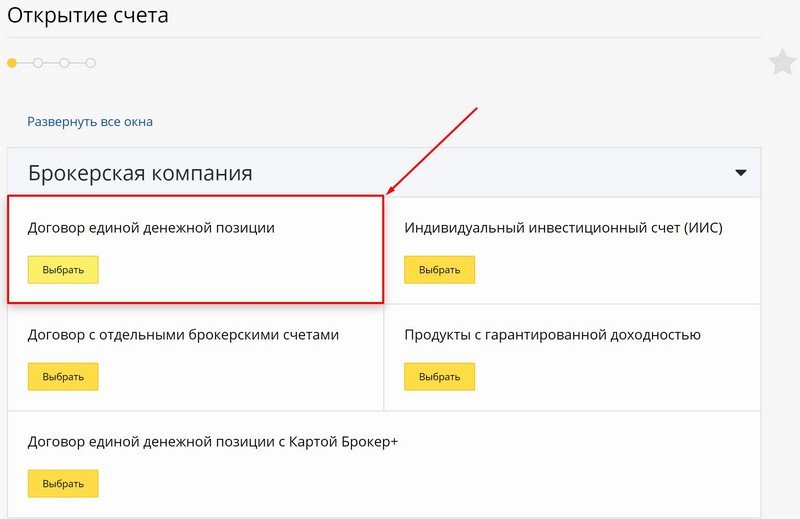

Купить ETF можно только через фондовых брокеров. Для этого потребуется зарегистрироваться у него.

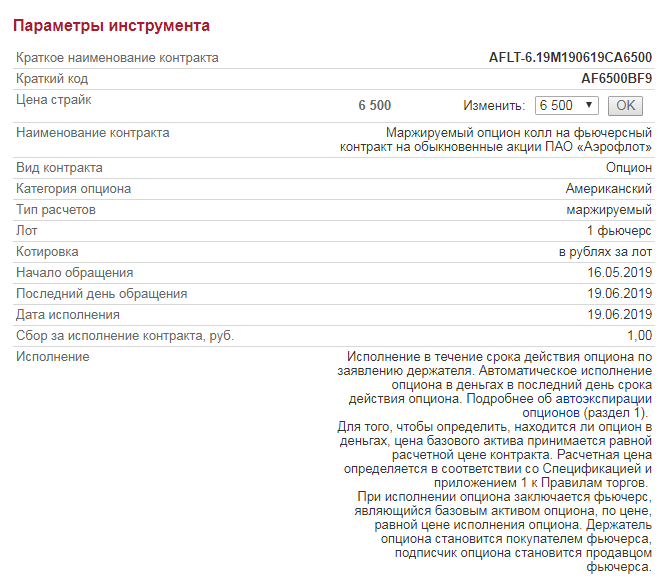

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Форма регистрация у брокера содержит всего пару полей:

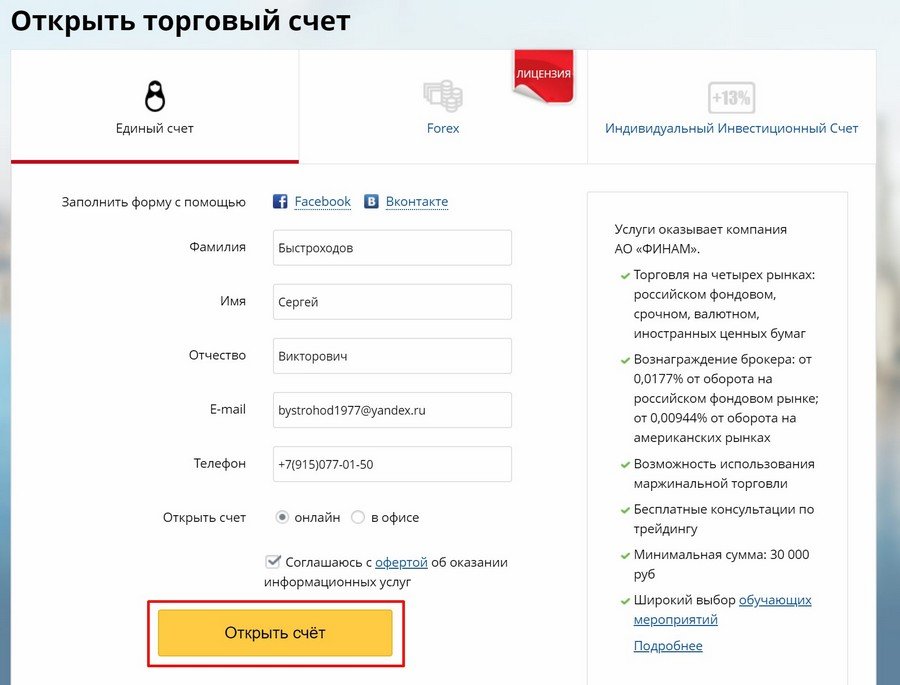

Шаг 2. Открытие брокерского счёта

В личном кабинете нужно открыть брокерский счёт. На нём будут храниться купленные ЕТФ. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты).

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

ИИС позволяет получать налоговые льготы. Подробнее про льготы можно прочитать в статьях:

Шаг 3. Покупка ETF

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

Также в мобильном приложении есть удобная возможность просмотреть текущий график:

Краудинвестинг и краудфандинг

Если покупка акций и облигаций – это вложения в действующий бизнес, то краудинвестинг предлагает стать соинвестором стартапа.

Механизм действия:

- у предпринимателя появилась идея гениального проекта, но нет денег на его реализацию;

- он обращается на специальную площадку для сбора средств;

- если идея понравится инвесторам, они вкладывают деньги в проект;

- в результате каждый партнер ожидает получение прибыли после запуска нового производства и оказания новых видов услуг.

На практике это происходит редко. То есть риск такого инвестирования не просто большой, он огромный.

Краудфандинг больше похож на благотворительность. Вы также своими деньгами участвуете в каком-либо проекте. Например, выпуск нового фильма, книги, записи музыкального диска, создание мобильного приложения и пр. Но вознаграждением для вас будет не прибыль, а “спасибо” от организатора, билет в кино, компакт-диск с музыкой. Инвестированием такой процесс назвать сложно. Но кого-то может заинтересовать по причинам, не связанным с получением прибыли. Крупные и популярные площадки для краудфандинга:

- Planeta. Помогает воплотить в жизнь творческие идеи и социальные проекты.

- Boomstarter. Осуществляет сбор средств на экологические, творческие, социальные проекты. Финансирует бизнес-проекты и новые технологии.

Зачем инвестировать в бизнес

Когда мы слышим про инвестиции в бизнес, нам чаще представляются крупные капиталовложения в огромные компании. Но возникает резонный вопрос, а зачем им ваши инвестиции? Почему они просто не возьмут деньги в банке? Ответ довольно прост – незачем, ваши финансы им не нужны. Частные инвестиции привлекательны для небольших проектов и стартапов в малом и среднем бизнесе. Связано это с тем, что такие компании не могут себе позволить взять кредит в банке, так как не имеют залоговых инструментов и не всегда экономически просчитаны.

Цель любых инвестиций – увеличение первоначального капитала. Инвестируя в бизнес надо четко понимать, что ваша задача не стать «добрым дядей» с мешком денег, который хочет помочь бизнесмену. Ваша цель – заработать, то есть получить больше, чем было вложено.

С этой точки зрения частное инвестирование в бизнес как раз то, что надо. Доходность проектов находится на уровне 20-30%, с одним большим НО: до конца доходит меньше половины бизнес-начинаний, а значит, велик риск потерять все ваши вложения, причем безвозвратно.

В планах самого бизнесмена должно быть не стремление выпросить у кого-нибудь финансы для нового проекта, а сделать все, чтобы эти деньги работали эффективно, расширить бизнес и заработать больший объем прибыли, тем самым увеличив капитал инвестора и обеспечив себе рост.

Становится очевидным, что инвестиции в бизнес – проекты это разновидность долгосрочных капиталовложений. Отдачу от них, скорее всего, можно будет ощутить спустя год, а то и несколько лет.

Что такое хайп-проекты

Русское слово хайп – это игра слов. Оно происходит от двух английских источников:

- hype — обман, надувательство.

- HYIP (High Yield Investment Program) – высокодоходная инвестиционная программа.

Если соединить оба термина в один, то получится определение хайп-проекта.

Хайп-проект – это мошеннический проект, афера, разновидность финансовой пирамиды.

Главная отличительная черта хайп-проектов – их высокая обещанная прибыльность. Доход по ним может достигать 18-20% процентов в день. Обычно хайп-проект маскируется под высокодоходные инвестиции. Например, в криптовалюты. Очевидно, что к реальному инвестиционному проекту хайпы не имеют никакого отношения. Финансовые вложения в инх – это игра без правил, потому что правила игры известны лишь ее инициаторам. Хайп-проект может закрыться в любой момент, а его организаторы заберут себе все вложенные средства.

Сеть пестрит рекламой хайп-проектов и описанием правил заработка. Главное правило – войти на начальном этапе и вовремя вывести деньги. Но у кого есть силы для этого? Выигрыш растет до поры, до времени, хочется вносить деньги еще и еще, пока не наступит полный крах. Профессиональные шулера тонко используют человеческое стремление к легкой наживе многие сотни лет.

Вывод очевиден – не ввязываться в хайп-проекты ни в коем случае. Если тяга к получению адреналина слишком высока, гораздо выгодней сыграть в казино. Там, по крайней мере, все честно. Казино обыгрывает игрока математически, ему нет нужды жульничать.

Какой вывод из всего изложенного? Инвестиционные проекты – чрезвычайно интересная и многообещающая возможность заработка, как для инициаторов творческих идей, так и для инвесторов. Но легких денег не бывает, бесплатный сыр бывает только в мышеловке. Участие в инвестиционном проекте – это многогранная, трудоемкая, творческая задача. Это игра разума, обещающая желанный приз, но и не страхующая полностью от неудач, даже если все сделать правильно.

Что такое инвестиционные фонды

Существуют инвестиционные фонды, которые предлагают за инвестора управлять деньгами. Их ещё называют ПИФами. Я не сторонник таких вложений, поскольку доверять свои деньги маленьким компаниям бессмысленно. Плюс если уж и доверять деньги, то лучше надёжному брокеру.

Многие фонды берут комиссии за пополнение, снятие или за ведение счёта. Оно вам надо? По факту они толком ничего не делают. Их роль заключается в формирование портфеля и периодическом перераспределении средств в зависимости от рыночной ситуации.

Лучше тогда просто покупать облигации, т.к. это гарантированный доход без каких-то либо дополнительных сборов.

Пассивные инвестиции;

Рекомендации финансовых аналитиков

Каждым начинающим инвестором или предпринимателем выбирается наиболее оптимальный способ инвестирования, который в дальнейшей перспективе может принести ему прибыль. Каждый вид финансовых сделок имеет как свои преимущества, так и недостатки и риски. Поэтому необходимо грамотно диверсифицировать свои капиталовложения.

Осуществляя инвестиционную деятельность, необходимо придерживаться некоторых рекомендаций финансовых аналитиков:

- в инвестиционные проекты необходимо вкладывать только свободные денежные средства, утрата которых не повлечёт непоправимых последствий;

- всегда нужно оставлять неприкосновенные резервные средства – финансовые запасы, страхующие от банкротства;

- в бизнесе не следует поддаваться эмоциям и полагаться на счастливую случайность;

- не следует инвестировать все капиталовложения в единственный проект, диверсифицированные вложения позволят минимизировать риски потери всех денег;

- когда получена достаточная прибыль, следует вывести из бизнеса вложенный первоначальный капитал.

Как заняться инвестированием?

Приведенный выше краткий перечень позволяет понять, что связанный с понятием и классификацией инвестиций объем информации заслуживает по меньшей мере университетского курса. Однако для успешного вложения средств инвестору не нужно сидеть над учебниками и разбираться в тонкостях экономических теорий. Существует более доступный алгоритм вхождения в процесс инвестирования, включающий в себя этапы получения базовых знаний, обретения самоконтроля и практического обучения анализу ситуации. Он состоит из восьми простых, но важных шагов:

Оценка финансового положения. В результате такого исследования инвестор должен понять, каким образом происходит движение средств в его бюджете:

- Во-первых, нужно перечислить источники доходов, изучить стабильность и регулярность поступлений, зафиксировать сумму прибыли;

- Во-вторых, следует рассмотреть все статьи расходов и классифицировать их согласно регулярности;

- В-третьих, необходимо описать все активы, указать для каждого объекта стоимость и сумму приносимой им прибыли, вычислить рентабельность;

- Наконец, инвестор должен составить перечень пассивов с указанием суммы платежей по кредитным и долговым обязательствам.

Создание резервного фонда. Перед тем, как начать инвестировать, следует создать некоторый финансовый резерв. Вкладчик, имеющий такой денежный запас «на всякий случай», чувствует себя гораздо более уверенно. Величину резерва выбирают из расчета обеспечения на протяжении 3–6 месяцев:

- Оплаты регулярных расходов на период отсутствия поступлений из основного источника доходов;

- Покрытия непредвиденных затрат на лечение, ремонт, покупку вещей.

Приобретение базовых навыков. Обычно новичок старается поскорее получить прибыль и начинает работать с рискованными инструментами, не понимая до конца принципов их работы. Поэтому первые вложения лучше сделать в классический банковский депозит.

Это даст предпринимателю:

- Навык последовательного наращивания капитала;

- Способность разбираться в основных понятиях инвестиций;

- Понимание необходимости реинвестирования;

- Умение сравнивать продукты по доходности;

- Опыт управления рисками;

- Понимание того, что заработок — это не удача, а результат целенаправленного управления средствами.

Определение целей инвестирования. Вкладчик должен понять, зачем он, собственно, занимается инвестированием, какие цели преследует, на что собирается потратить прибыль. При этом для каждой цели нужно обозначить необходимую сумму и предпочтительный срок достижения. Затем их расставляют по приоритету, чтобы понять, куда прежде всего следует направлять средства.

Обучение работе с рисками. После того, как инвестор попробовал свои силы на депозите, ему можно приступать к освоению более рискованных инвестиций в России в 2021 году — например, понемногу вкладывать полученную на предыдущем этапе прибыль в акции и облигации. В результате вкладчик поймет, какой уровень риска является для него приемлемым, научится ждать и не торопить события.

Разработка стратегии инвестирования. Для того чтобы процесс размещения капитала был системным и последовательным, инвестор должен обозначить для себя:

- Объем и периодичность инвестирования;

- Допустимые затраты времени на управление капиталом;

- Объекты инвестиций;

- Налоговые обязательства и способы их оптимизации.

Формирование портфеля. Очевидно, что к этому моменту в портфеле инвестора уже находятся банковские депозиты и самые надежные ценные бумаги. Далее, следует дополнить этот перечень и вложить средства в инструменты, характеризующиеся оптимальным сочетанием риска и доходности.

Управление портфелем. На данном этапе инвестор уже разбирается в понятиях и особенностях инвестиций, обладает некоторым опытом и уверенностью в себе. Однако именно в это время обычно возникают проблемы в виде кризиса, банкротства брокера или обвала рынка вследствие санкций. Чтобы избежать нежелательных последствий, портфелем нужно управлять, корректируя его структуру для сохранения доходности. Так, перед кризисом опытные инвесторы уменьшают долю акций и наращивают вложения в золото, валюту, еврооблигации, а после отступления угрозы — проводят обратные операции.

Что значит обогнать рынок

Это означает показать прибыль выше рынка. Например, фондовый индекс вырос за год на 10%, а портфель вырос на 20%. Значит, удалось обогнать рынок. К этому стремятся начинающие инвесторы. Они хотят заработать сразу кучу денег, думая, что трейдинг и спекуляции позволят всех переиграть. Поэтому начинают заниматься торговлей.

Спустя год, у большинства результат печален: проигрыш фондовому индексу. При этом трейдинг отнял время и нервы. Получается парадокс: вместо того, чтобы обогнать рынок, они умудряются ему даже проиграть.

А как же ПИФы с профессиональными управляющими? Но даже они не могут обыграть рынок. А с учётом ежегодной комиссии в 1-3%, такие инвестиции на больших промежутках времени (от 3 лет) могут даже проиграть доходности по облигациям. Далее, мы привёдем таблицу, где можно будет проследить сколько инвесторы теряют на комиссиях при доверительном управлении.

Влияние ударных дней на долгосрочную доходность

Несколько независимых организаций проводили исследования и пришли к выводу:

10 самых прибыльных дней принесли значительную часть средней прибыли.

На основании индекса S&P500 с 1985 по 2015 гг. получены следующие данные:

| Количество пропущенных лучших дней | Среднегодовая доходность, % |

|---|---|

| Без пропущенных дней | 8,4 |

| 5 | 6,69 |

| 10 | 5,61 |

| 20 | 3,84 |

| 25 | 3,06 |

Если инвестор пропустит хотя бы 10 самых «прибыльных дней» за 30 лет, то его доходность снизится с 8,4% до 5,61%. А когда будут эти дни никто не знает

Это важное преимущество пассивного инвестирования: находясь просто всегда в рынке, инвестор получает отличные результаты

Достоинства и недостатки инвестирования

У инвестирования есть свои достоинства и недостатки:

| Достоинства | Недостатки |

| Можно стать независимым и начать работать на себя | Инвестирование подразумевает риск потери всего капитала |

| Если правильно выбран объект, в который инвестировали средства, он будет приносить регулярный пассивный доход | Для инвестиций требуется наличие начального капитала |

| Можно получить большую прибыль, однако это будет зависеть от суммы вложенных денежных средств | |

| Имеется большое разнообразие объектов для инвестиций, можно выбрать для вложения капитала любой инвестиционный проект | Для того, чтобы грамотно заниматься инвестированием , нужно постоянно учиться, а за это надо платить |

| Инвестирование – это способ борьбы с инфляцией. Если по официальным источникам годовая инфляция составляет 15%, скрытая доходит до 25%. Вкладывая деньги в инвестиции, можно вернуть часть средств, а ещё и заработать |

Русскоязычные сайты для инвесторов

Платформ с подобным контентом на рынке весьма много, и нужно отметить, во многом, они финансируются или биржами, или брокерами, или крупными инвестиционными компаниями. Большинство из них представлены в свободном доступе, но также есть возможность создания персонального кабинета, чтобы следить за своим портфелем, изменять инструменты после получения информации, подписываться на рассылки.

Лучшие сайты для инвестиций, особенно те, которые направлены на биржевые и рыночные инструменты, обязаны:

- в режиме реального времени подвязывать актуальную информацию с бирж, торговых площадок;

- иметь несколько блоков, где предусмотрена возможность аналитики и динамики курсов по каждому направлению;

- предлагать, кроме цифровой, еще аналитическую информацию, советы экспертов в финансовом мире.

И о таких ресурсах речь пойдет далее. Характерная особенность — наличие русскоязычного интерфейса.

Rusbonds.ru

Сайт позволяет больше узнать об облигациях в России и ведется группой Interfax. Часто говорю о том, что портфельный инвестор всегда работает с бондами от государства или компаний, чтобы сделать свой портфель более привлекательным и снизить вероятность просадок. На ресурсе собраны актуальные новости касательно этих ценных бумаг, можно посмотреть динамику индексов IFX-CBonds, всего рынка облигаций, даты грядущих выплат. Еще одна рубрика — дефолты, которая тоже крайне важна в работе.

Tradingview.com

Это самый быстрый способ следить за рынками и актуальными колебаниями по каждой из позиций. Помимо того, что можно найти полезные информационные материалы, есть новости, показатели фондовых индексов, различных акций в динамике. На ресурсе отдельно выведена тема криптовалюты не только с актуальными курсами по монетам, но и рекомендациям, куда именно вкладывать средства. По своей форме, это агрегатор актуальных биржевых показателей популярных инструментов.

Investing.com

Площадка позволяет найти самое выгодное вложение денег на сегодняшний день из предложений на крипторынке, биржевых инструментов, брокеров и следить за тем, как портфель становится более взвешенным и сильным. Практично, что предусмотрен аналитический блок, советы экспертов в разных направлениях, в том числе, как стать институциональным инвестором или как с наименьшими рисками заниматься трейдингом на международных рынках.

Сonomy.ru

Сайт сегодня имеет адрес old.conomy.ru и предлагает актуальную информацию по рыночным коэффициентам. Среди остальных сайтов для инвестиций в интернете, этот выделяется возможностью отследить не только показатели рынка, но коэффициенты рентабельности и финансов. Вы можете найти историю определенных компаний, посмотреть, как изменялся актуальный курс их ценных бумаг, планируемые даты собраний акционерных обществ и выплат дивидендов. А то, что можно работать бесплатно — несомненный плюс. Также можно записаться на вебинары, организованные ресурсом.

Стоит остановиться на том, что сайты для инвесторов в бизнес-новинку, например, стартапы, не так часто выходят на информационный рынок, а аналитические материалы по этому направлению появляются именно на сайтах экономических специализированных изданий или персональных ресурсах компании, а не просто на агрегаторах. Разумеется, что это далеко не все площадки, где собрана информация по курсам, прогнозам и с аналитикой. А вот сайты для поиска инвесторов по типу краудфандинговых платформ также заслуживают отдельного, пусть и не очень пристального внимания. В них есть обзоры аналитиков и финансовое описание непосредственно от авторов площадок, в которых указывается информация о сумме вложений, что в итоге получает вкладчик. И предложу еще несколько площадок, в каждой из которых есть своя «фишка».

Интересные сайты для инвесторов из РФ

| Сайт | Ключевая особенность |

|---|---|

| Black Terminal | Создание демо-инвест портфеля |

| Invest-idei | Лучшие инвестиционные идеи |

| E-disclosure | Самостоятельный мониторинг российских компаний |

Остается пожелать каждому найти «свой» или «свои» ресурсы, ведь для многих привычка читать одни и те же деловые сайты довольна сильная

И пусть полученная информация станет важной, необходимой, а главное поможет выбрать инвестиции с высокой прибылью и минимальными рисками

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Определение цели инвестирования

Основная цель инвестирования для начинающих — получение прибыли, и зайдя на любой форум, можно увидеть, что масштабные цели разных людей совпадают. При этом прибыль от вложений позволяет:

- улучшить уровень жизни;

- почувствовать свободу;

- поменять работу;

- посмотреть мир.

Здесь много конкретных направлений, но если вы вкладываете деньги, выбирая инвестирование, они должны делать новые деньги.

Определение начальной суммы инвестиций

Предлагаю формулу расчета, которая позволит определить стартовую сумму для вложений. Она будет максимально безопасной, и даже в случае потери не сильно скажется на бюджете

Плюс, важно всегда иметь финансовую подушку, а как ее сформировать — я говорила в своем материале. Важно оптимизировать доходы и расходы, а если надо — буквально рассчитывайте максимальные суммы для трат

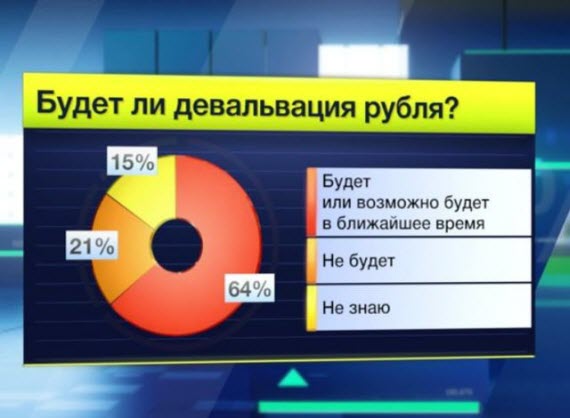

Стартовая сумма всегда выше среднего показателя за месяц, поскольку может накапливаться со временем. Надо грамотно подойди к выбору суммы, стоит не выйти за предел — 5-10% от среднего дохода за месяц, а если инвестирование предусматривает работу с другими валютами, стоит внимательно изучить и проанализировать курс. Минимальная сумма для вклада в начальном этапе должна быть минимальной из того, что предлагают конкретные условия: банк, администрация онлайн-проекта, ПИФ, брокер, владелец бизнеса.

Рекомендую проводить расчеты в национальной валюте, и если есть источники дохода в иностранной, переводить в государственный фиат, чтобы исключить погрешность на инфляцию и привязку к доллару.

Определение ежемесячной суммы инвестирования

Открывая инвестирование для начинающих, необходимо предварительно пройти короткое, но эффективное обучение в формате видеоуроков, которое поможет рассчитать, сколько в месяц можно выделять для вложений. Именно такой период берется за основу, поскольку 28-31 календарный день предусматривает типичные и регулярные индивидуальные или семейные поступления и траты.

Процентное соотношение трат и категории расходов

| Источник расходов | Особенности | Процентное соотношение из общего дохода |

|---|---|---|

| Аренда недвижимости | Регулярные | 25% |

| Коммунальные платежи | Регулярные | 15% |

| Питание | Регулярные | 20% |

| Транспортные услуги | Регулярные | 10% |

| Покупка гардероба, обуви, аксессуаров | Нерегулярные | 3% |

| Обучение | Нерегулярные | 10% |

| Досуг | Нерегулярные | 5% |

| Форс-мажорные ситуации (срочный ремонт, проблемы со здоровьем) | Нерегулярные | 5% |

| Финансовая подушка | Нерегулярные | 5% |

Таким образом, на инвестирование можно выделить 2% от суммарного среднего бюджета прибыли за последние 3-6 месяцев.

Риски

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.