Как оформить кредит с плохой кредитной историей? банки, мфо и прочее

Содержание:

- Обращение к микрофинансированию

- Повторное обращение в банк

- На какие ставки и сроки можно рассчитывать?

- В какие МФО обратиться, если отказали банки

- Как правильно брать кредит в банке: 5 советов заемщику

- Почему отказали в займе: 10 явных причин

- Можно ли обмануть банк, если не дают кредит

- Банк Восточный: что нужно для оформления кредита с плохой КИ

- Реально ли взять кредит без отказа с плохой КИ

- По каким причинам банки чаще всего отказывают кредитовать

- Оцениваем шансы получения кредита

- Как повысить шансы на одобрение?

- Дадут ли потребительский кредит?

- Дадут ли кредитную карту?

- Крупные банки которые дают кредиты с плохой КИ

- Дадут ли ипотеку, если есть непогашенные кредиты?

- Что делать после получения денег

- Почему кредитная история становится плохой

- Альтернативные организации-кредиторы

- 6 простых способов улучшить КИ

- Как повысить вероятность получения кредита без отказа

Обращение к микрофинансированию

Одним из распространенных в последнее время направлений займов и кредитования выступает микрофинансовый сегмент рынка кредитования. Многие граждане выказывают отрицательное отношение к такому виду займов, мотивируя это большими процентными ставками, которые выставляют организации заемщикам. Это единственный минус такого рода отношений. Микрокредиторам приходится выставлять такие требования, дабы застраховать себя от потенциальных долгов и невозвратов.

Положительных сторон, которые видны сразу же гораздо больше. Простое перечисление может резко изменить отношение к микрокредитованию:

- быстрое рассмотрение заявок на займы;

- работа с любым соискателем;

- работа даже с людьми, обладающими плохой кредитной историей;

- возможность обращения с единственным документом – паспортом;

- нет необходимости в документальном подтверждении трудоустройства и дохода;

- свобода применения заемных средств;

- отсутствие больших пакетов необходимой для кредитования документации;

- нет необходимости в залогах и поручительстве;

- возможность досрочного погашения задолженности – что в банках не приветствуется;

- пролонгация договора по первому обращению;

- реструктуризация задолженности без последствий;

- широкий спектр возможностей получения средств любым удобным способом;

- оплата долга в удобной форме, посредством привычных платежей, а не только в кассах банка;

- повторные обращения дают несомненные привилегии;

- работа микрофинансовых организаций не ограничивается стандартными рабочими часами;

- возможность получения средств удаленно и даже через интернет.

Вряд ли какой-нибудь банк может позволить себе такое. Страховка собственных средств, скрупулезное изучение данных соискателя – все это требует времени и порой сразу же выказывает соискателю свое негативное отношение.

Повторное обращение в банк

Если в банках не дают кредит, необходимо выяснить причину. Зачем, спросят многие заемщики. Ответ прост — это необходимо для повторного обращения, чтобы грамотно заполнить заявку и получить одобрение. Заемщик может подать повторный запрос на кредитование спустя несколько месяцев после первой попытки.

Обращаясь во второй раз, нужно исправить предыдущие ошибки. Например, указать больший доход или обозначить повышение на работе. Такие аргументы могут стать решающими для сотрудников банка. Стоит также учесть, что многие компании дают отрицательный ответ из-за возраста клиента. Даже если в требованиях указан возраст до 75 лет, пенсионерам следует иметь дополнительный доход, который позволит выполнить взятые на себя кредитные обязательства.

На какие ставки и сроки можно рассчитывать?

Параметры заимствования зависят не только от самого потенциального клиента, но и от того, где именно они предоставляются:

- Микрозаймы в финансовых компаниях – это по-настоящему маленькие займы на небольшой срок, но с завышенными процентными ставками. Их получить проще всего, но взять получится только несколько тысяч (от 1 до 30 тыс.) рублей на несколько недель (до 12 месяцев), а проценты окажутся великоваты – до 1% в день.

- Кредитные карты – оформить кредитку можно с лимитом до 100-500 тыс. рублей под 20-30% годовых, но первоначально лимит меньше. Для владельца карты предлагается льготный период в течение 1-3 месяцев, когда можно не уплачивать проценты, но есть слишком много нюансов, поэтому стоит внимательно изучить особенности этих предложений, прежде чем заводить такую карточку. Оформляются они легко без лишних документов, но может взиматься плата за годовое обслуживание.

- Экспресс-займы – походят на предложения от микрофинансовых организаций, но выдают их банки, что означает больше требований и бумаг, несколько больше суммы (до 50 тыс. руб.) и сроки возврата (1-2 года) и меньше – процентные ставки (но и здесь они достигают порядка 40-60% годовых). Главное при этом – скорость выдачи. Самые доступные займы в магазинах – определенные товары можно приобрести в кредит, оформив его непосредственно на кассе.

- Обычные кредиты наличными без хорошей КИ или при наличии других проблем сегодня можно получить в банках под 25-30% годовых, сумма без обеспечения – до 50-100 тыс. рублей, с обеспечением – до миллиона рублей, возвращать заемные средства предлагается за 1-3 года, максимум, 5-7 лет при залоге недвижимости.

Отказы в кредите не означают, что вы не сможете больше взять взаймы. Нужно просто научиться определять подходящих кредиторов и доступные займы, чтобы получать нужные суммы в долг.

Если не дали кредит в банковском учреждении, всегда можно обратиться за кредитной картой или получить микрозаймы в специализированной компании. Возможностей даже у неидеального заемщика – масса.

При грамотном выборе можно не просто получить деньги, но еще и найти условия по такой программе, которые окажутся очень удобными и выгодными для вашего бюджета.

В какие МФО обратиться, если отказали банки

Если банки отказывают в займах, следует обратиться в микрофинансовые компании. МФО одобряют 9 заявок из 10, быстро рассматривают анкеты и моментально переводят деньги на карту или банковский счет.

Микрофинансовые организации выдают ссуды по паспорту при условии постоянной регистрации. Никаких дополнительных документов не нужно. Кредитный рейтинг, социальный статус, стаж и место работы заемщика значения не имеют. Вероятность, что МФО откажут в кредитовании, очень мала. Когда банки не хотят выдать ссуду, МФО станет прекрасной альтернативой для решения любых финансовых проблем.

SmartCredit

Если нигде не выдают средства в долг, стоит обратиться в компанию SmartCredit. Она осуществляет кредитование до 30 000 рублей без залога под проценты, которые насчитываются ежедневно. Срок погашения долга — месяц, возможность пролонгации стоит обсуждать в индивидуальном порядке.

Получение ссуд от SmartCredit являются эффективным решением финансовых трудностей, когда нигде не дают в долг. Преимуществами данного предприятия является быстрое рассмотрение заявки, высокий процент одобрений и удобное зачисление денег на карту, Яндекс Деньги и Киви-кошелек.

FastMoney

FastMoney занимается микрокредитами онлайн до 30 000 рублей. Получение средств возможно с одним лишь паспортом без справок о доходах. Деньги перечисляются на карточку, индивидуальный счет кредитозаемщика или электронный кошелек. Микрозаймы выдаются на 16 дней с посуточным начислением процентов. Если не знаете, что делать и где оформить заем, стоит обратиться в FastMoney. МФО очень популярна среди заемщиков и имеет хорошие отзывы от постоянных клиентов.

еКапуста

Когда банки отказывают в кредите, можно одолжить деньги в компании ЕКапуста. Здесь дают микрозайм до 30 000 рублей на три недели. ЕКапуста — одна из микрофинансовых компаний, где можно взять необходимую сумму под небольшой процент. Для оформления заявки нужен паспорт и телефон. Клиент самостоятельно выбирает способ получить деньги: на карту, счет в банке, qiwi-кошелек, Яндекс Деньги, через сервис Contact.

Джой Мани

Многие россияне ищут, куда обратиться за недорогой ссудой. Выгодные условия кредитования предлагает Джой Мани. МФО готова дать взаймы до 60 000 рублей. Оформить заявку можно по интернету, подтверждение и перевод денег занимают не более 10-20 минут. Из документов понадобится только паспорт. Кредитный рейтинг клиента значения не имеет, поэтому оформить микрокредит могут даже потребители с испорченной репутацией.

OneClickMoney

Если срочно нужны деньги, необходимо подать заявку в OneClickMoney. Компания занимается микрокредитованием до 30 000 рублей. Деньги перечисляются на карту или электронные реквизиты заемщика за считаные минуты. Вернуть долг можно наличными в банке или через терминал, переводом с карты или счета. Главное — вовремя вносить платежи, не задерживая их ни на один день. В ином случае должникам начисляется пеня или штраф. OneClickMoney имеет хорошие отзывы и пользуется популярностью среди российских кредитозаемщиков.

ГлавФинанс

ГлавФинанс станет отличным решением финансовых проблем, когда другие МФО и банки кредит не дают. Чтобы узнать, могу ли я получить заем, достаточно оставить онлайн-заявку на сайте компании. Максимальный кредитный лимит составляет 100 000 рублей. Такую сумму можно получить на 98 дней. Из документов следует подготовить только паспорт, копию которого необходимо выслать для идентификации личности. ГлавФинанс имеет лицензию, поэтому кредитование здесь законно и безопасно. Сотрудничество с МФО также выгодно, если банк не дает займ под низкий процент.

Сравнительная таблица МФК

Каждая микрофинансовая компания дает кредит без подтверждения дохода на свой страх и риск. Чтобы обезопасить себя, микрозаймы выдаются под высокий процент. Зачастую МФО отказывают только молодым клиентам младше 18 лет или заемщикам с временной регистрацией. Поэтому шансы на кредитование в МФО очень высокие.

| Название МФО | Сумма кредита | % ставка | Срок погашения | Особенности |

| SmartCredit | От 2 000 до 30 000 ₽ | 1,1-1,5% | 5-30 дней | Скидка на каждый последующий заем |

| FastMoney | От 3 000 до 30 000 ₽ | 1,3-1,5% | 7-16 дней | Программа лояльности для постоянных клиентов |

| еКапуста | От 100 до 30 000 ₽ | 0-2% | 7-21 день | Выдача кредита пенсионерам до 70 лет |

| Джой Мани | От 3 000 до 60 000 ₽ | 0,5-1,5% | 5-126 дней | Круглосуточная работа сервиса |

| OneClickMoney | От 500 до 30 000 ₽ | 2,23% | 6-21 день | Работа с плохой КИ |

| ГлавФинанс | От 3 000 до 100 000 ₽ | 0,65-1,5% | 8-98 дней | Гарантия безопасности и конфиденциальности |

Как правильно брать кредит в банке: 5 советов заемщику

- Совет 1. Перед тем как брать кредит, изучите репутацию банка, отзывы клиентов о нем. Убедитесь, что учреждение зарегистрировано в Центробанке. Если официальная регистрация отсутствует, банк неблагонадежный. Также желательно обращаться в свой зарплатный банк, так как это гарантирует более льготные условия кредитования: меньше документов, ниже ставки, быстрее рассмотрение заявки. А оформлять кредит в том банке, где у вас депозит, не рекомендуется: если у него отберут лицензию, вы не получите выплату по страховке по депозиту, пока ваш долг не будет полностью закрыт.

- Совет 2. Внимательно изучите текст кредитного договора. Переговоры с кредитором необходимо зафиксировать письменно. Кредитный договор следует хранить в надежном месте, не сообщая информацию по нему в интернете или по телефону.

- Совет 3. Убедитесь, что ваше финансовое положение позволяет вам ежемесячно выплачивать кредит. Подумайте над дополнительными источниками дохода, если вдруг вам задержат зарплату или вы уйдете с работы. Накопите финансовую подушку безопасности. Вносите платежи заблаговременно: если оплачивать их в последний день срока, есть риск возникновения сбоя оборудования, из-за чего платеж зачислится только через несколько суток. Это влечет за собой штрафы и пени, несмотря на то, что просрочка возникла не по вине заемщика. Если у вас есть возможность хотя бы частичного досрочного погашения, воспользуйтесь ею. Чтобы эффективно распоряжаться своим домашним бюджетом, записывайте все ежедневные траты в программе Excel, сохраняя каждый чек о покупке.

- Совет 4. Лучше иметь один крупный кредит, чем несколько мелких. Если у вас есть много действующих кредитов, найдите банк, который перекредитует ваши финансовые обязательства, объединив мелкие долги в один крупный. Когда вы задумываетесь над тем, чтобы взять небольшой кредит в МФО, лучше займите деньги у родственников.

- Совет 5. Если вы не в состоянии выплатить свой долг, и банк (МФО) обратился в суд, дело о взыскании долга переходит под ответственность судебных приставов. В этом случае нужно обратиться в отдел судебных приставов, объяснить свою ситуацию и договориться о том, чтобы выплачивать долг частями. При отсутствии договоренности счета, имущество и половина заработной платы должника могут быть арестованы.

Почему отказали в займе: 10 явных причин

Важно разобраться в том, почему вам могли отказать в займе. Мы укажем наиболее распространённые причины по которым отказывают в займе

Вы не прошли идентификацию у МФО

Так как процедура выдачи займа происходит онлайн, важно пройти самый первый пункт. Вы не являетесь гражданином РФ

У вас недостаточный или полностью отсутствует постоянный доход. Обычно МФО выдают не более двухмесячной нормы от вашей З/П. Без прописки в РФ одобрения ждать не стоит. Намеренно или нечаянно, но в анкете была допущена ошибка, из-за которой обязательно откажут. Если вы заметили это, то можно исправить и подать заявку заново. С открытыми просрочками в займе обычно отказывают. Многие МФО не могут взять риски, которыми обусловлены ваши прошлые неплатежи. Вы указали большую сумму. Не указывайте слишком большую сумму денег, особенно если вы берёте займ впервые. Если вы заполнили анкету с копированием (Ctrl+C = Ctrl+V). Если у МФО стоит специальная защита, то по ошибке робот может отклонить такую анкету, посчитав это мошенническими действиями. Вы не подошли под базовые критерии МФО (возраст, ГЕО и т. п.) У вас превышен максимальный лимит на подачу заявки на займ. Не стоит отправлять заявку сразу во все МФО которые вы видите. Лучше вообще делать это поочерёдно. Если отказали в одной МКК, тогда можете подать в другую компанию микрокредитования.

Можно ли обмануть банк, если не дают кредит

Одобрение кредита во многом зависит от результатов скоринга. Он представляет собой тест, направленный на определение статистики клиента. По его итогам выносится решение, прошел заемщик первый этап проверки или нет. Дальнейшие действия банка зависят от вида кредита. Сотрудники могут просто выдать кредит, а могут инициировать дальнейшую проверку заемщика.

Достаточно ли просто дать правильные ответы?

Однозначно нет. На самом деле сами ответы не так важны, как честность клиента. Менеджер, задающий вопросы, уже знает ответ на большинство их них, ведь он имеет доступ к сведениям БКИ и видит все заявки клиента, направленные им в другие банковские учреждения.

Недостоверные данные являются второй по частоте причиной отказа в предоставлении банковского кредита.

Банк Восточный: что нужно для оформления кредита с плохой КИ

Еще одним банком с весьма снисходительной политикой к субъектам плохой КИ считается Восточный. Банковская структура готова под фиксированную ставку, а именно 9% в год, занять 25000—1500000 руб. на 1—5 лет. Многие граждане России обращаются к данному кредитору также и по той причине, что ответ по заявке, они узнают уже через 15 мин.

Обслуживаются клиенты широкого возрастного диапазона. Это могут быть молодые люди с 21 года или пенсионеры, которые на момент полного возврата средств не старше 76. Особе с плохой кредитной историей не нужно будет предоставлять залог либо звать поручителей.

Чтобы не получить отказ, вы должны иметь российское гражданство и постоянную регистрацию, хотя допускается кредитование и с временной пропиской. Помимо этого и соответствия возрастному цензу, нужно проживать в регионе оформления кредита, получать доход, достаточный для его обслуживания. Положительно влияет на вердикт наличие 3-месячного стажа на текущем месте работы. Имейте ввиду, банк может затребовать копию трудовой или 2-НДФЛ, если вам нет 26 лет.

Реально ли взять кредит без отказа с плохой КИ

В интернете можно найти предложения срочно взять кредит с плохой кредитной историей без отказа. Подобные предложения могут делать только мошенники. Ни одна серьезная организация не будет выдавать деньги без отказов. Но процент отклонения заявок может быть высоким или минимальным.

Принимая решение, кредитор проверяет личность и доходы человека. Взять кредит без проблем с плохой кредитной историей возможно, если вы:

- Официально трудоустроены.

- Работаете в должности больше года.

- Получаете высокую зарплату.

- Не выплачиваете другие займы.

- Не выплачиваете алименты.

- Не имеете иждивенцев.

- Не становились банкротом.

- Владеете собственным жильем.

На решение влияет и давность просрочек. Пропущенный взнос 3-5 лет назад оценивается менее строго, чем просрочка за последний год. За несколько лет финансовое состояние человека может значительно улучшиться, и кредиторы это учитывают.

Не опускайте руки после первых отказов. Продолжайте отправлять заявки в банки и МФО из списка лояльных кредиторов. Рано или поздно вы получите одобрение.

По каким причинам банки чаще всего отказывают кредитовать

Невзирая, на то, что выдача кредитов является заработком для банков, они все работают профессионально и просчитывают все детали работы с клиентами. Одним из самых важных факторов является платежеспособность клиента, т.е. его финансовые возможности обслуживать долговое обязательство, взятое на себя во время подписания договора.

Отметим несколько популярных причин, почему вам могут отказать в банке:

- плохая кредитная история;

- просрочки и задолженности по другим кредитам;

- большое количество уже взятых ссуд, даже если они успешно погашаются;

- банк откажет, если на плечах клиента будет более 3 иждивенцев – это считается большой финансовой нагрузкой;

- наличие судимости, проблем с законом, а также текущие судебные разбирательства;

- низкий уровень доходов (меньше 10 тысяч рублей в месяц);

- информация, указанная в анкете, не соответствует действительности. В частности, нельзя завышать уровень своих доходов, скрывать какие-нибудь негативные сведения;

- нет официального трудоустройства;

- мало рабочего стажа;

- клиент работает в МВД, МЧС, службе охраны, пожарной службе, Минобороны, т.е. занимается рисковой деятельностью. Банки выдают кредиты людям, работающим в таких условиях, только в случае, если они оформят страховку;

- отсутствуют справки, подтверждающие уровень заработка, занятость и прочее.

Как узнать точную причину отказа и решить проблему

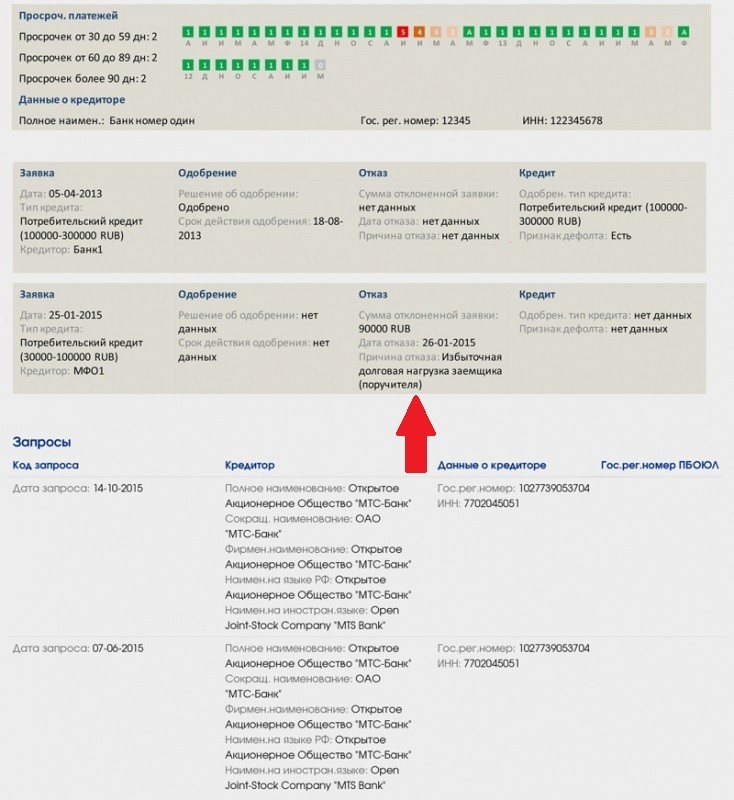

Банки, к сожалению, могут не сообщать клиенту, почему отказали в кредите. Однако заемщик все-таки владеет правом узнать точную причину. Для этого работает бюро кредитных историй (БКИ). БКИ хранит кредитную информацию о каждом клиенте, обращавшемся в кредитно-финансовые учреждения. В отчете, который раз в год позволяется получить бесплатно, будут указаны все ваши заявки, как одобренные, так и отклоненные.

Банки и микрофинансовые компании, формируя данные о заемщике и передавая их в бюро, обычно сообщают, в силу чего обратившейся особе было отказано.

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

- внимательное заполнение заявки на кредит;

- предоставление не только обязательных документов, но и дополнительных (заграничный паспорт, права, выписки с банков о своевременном погашении текущих или закрытых кредитов, справка, подтверждающая наличие источника пассивного дохода, чеки по крупным покупкам и т.п.);

- открытые депозитов, участие в зарплатном проекте (по возможности), таким категориям клиентов кредиторы, как правило, не отказывают в кредите;

- скорейшее погашение просрочек, продолжительность которых составляет не более 30 дней;

- помощь в получении кредита от кредитных брокеров >

- приглашение поручителей, залоговое обеспечение;

- погашение кредитов/займов или их объединение через оформление рефинансирования, чтобы уменьшить избыточную долговую нагрузку и др.

Соблюдение этих простых правил, конечно, не гарантирует на 100% положительный вердикт, но значительно увеличивает шансы на одобрение.

Оцениваем шансы получения кредита

Для начала рассчитаем процент долговых обязательств по предыдущим кредитам. Возьмем ежемесячный совокупный доход и определим, какую часть от него мы отдаем в банк. Рассмотрим на примере: доход составляет 50000 рублей в месяц, в банк по предыдущим кредитам заемщик отдает 15000 рублей. Это составит 30% от дохода. Возможно одобрение заявки на сумму кредита с ежемесячными выплатами в 5000 рублей.

Если клиент получает стабильный большой доход, то банк одобряет второй кредит на разумную сумму. При наличии в собственности недвижимости, автомобиля, иного имущества, шансы на одобрение заявки хорошие. Роль играет рейтинг заемщика, узнать его можно запросив информацию в бюро кредитных историй. Так как БКИ несколько, сначала нужно узнать в каких из них хранится история заемщика и разослать туда запросы. Некоторые банки предлагают запросить кредитную историю платно, можно воспользоваться их услугами.

Как повысить шансы на одобрение?

Повысить вероятность одобрения заявки на повторный кредит можно, следуя нескольким правилам:

- Подать заявку на кредит с привлечением поручителей и предоставление справок о доходах. Займы с поручительством имеют больший процент положительных решений по ним. Эти кредиты более выгодны — процентная ставка по ним ниже, чем при оформлении кредита по паспорту. Также плюсом будет наличие залогового имущества – транспортных средств или любой недвижимости.

- Сбор максимального количества документов, подтверждающих доход. Нужно собрать договоры и справки, если имеется работа по совместительству. Подтвердить доход от сдачи в найм недвижимости. Взять справки о получаемых алиментах.

- Лучше обратиться в банк, в котором у заявителя имеются зарплатная карта или вклад.

- Укажите в заявке больший срок кредитования, так как в этом случае сумма ежемесячных платежей будет небольшой.

- При наличии нескольких кредитных обязательств имеет смысл провести их рефинансирование в единый долг. Нередко программа рефинансирования предоставляет более выгодные процентные ставки.

- Просрочки по предыдущим займам нужно закрыть в обязательном порядке. Банки не выдают повторные кредиты неблагонадежным заемщикам.

Дадут ли потребительский кредит?

Потребительский кредит будет сложно получить, если у клиента имеется ипотечный займ. Так как при его офомлении банк рассчитывает максимально возможную сумму платежей. Можно претендовать на оформление кредита, если произошло увеличение ежемесячных доходв или большая часть ипотеки уже выплачена.

Если же имеется потребительский кредит, то все будет зависеть от суммы кредита и дохода заемщика. Если заемщик планирует взять кредит на покупку техники или ремонт, проще оформить кредит сразу в магазине. Минусом такого подхода будет то, что процентная ставка в этом случае выше, но и одобряют покупку вещей в кредит значительно быстрее.

Дадут ли кредитную карту?

Рассмотрение заявок на выдачу кредитных карт происходит достаточно быстро. Банку требуется 1-2 дня для оценки заемщика. Существуют предложения от банков в моментальной выдаче карт. Производится экспресс-оценка заемщика. Если нет больших просрочек по предыдущим кредитам, то банк пойдет навстречу и выдаст карту на небольшую сумму в 30000- 50000 рублей.

За кредитной картой можно обратиться в тот же банк, где имеется кредит при условии, что выплаты производятся регулярно. Выдают карты без лишней волокиты мелкие банки, но под высокий процент. Также кредитку может выдать банк, через который заемщику перечисляется заработная плата.

Крупные банки которые дают кредиты с плохой КИ

Даже топовые российские банки могут пойти навстречу клиентам, некогда испортившим свою репутацию. Но на выгодные условия и простое одобрение рассчитывать не стоит. Даже самые лояльные банки для получения кредита позаботятся о том, чтобы максимально себя защитить от недобросовестных заемщиков.

Совет! Самым лояльным банком будет тот, зарплатным клиентом которого вы являетесь.

Таблица известных, крупных и лояльных кредиторов, которые не проверяют КИ и могут одобрить заявку даже при наличии негативных факторов в кредитной истории:

| Банк | Особенности |

| Тинькофф Банк | Рассмотрение заявки происходит полностью онлайн, проверка происходит автоматически. При отсутствии серьезных нарушений, можно рассчитывать на одобрение. |

| Совкомбанк | Есть специальная программа кредитования «Кредитный Доктор», позволяющая исправить кредитную историю путем получения заемных средств. |

| Ренессанс Кредит | Готовы сотрудничать с разными клиентами, предъявляя минимальные требования. Быстрая скорость принятия решения и перевод денег. |

После рассмотрения заявки от клиента с испорченной кредитной историей банк предложит ему посетить офис. Там он выдвигает дополнительные условия. среди которых может быть:

меньшая сумма, чем изначально запрашивал клиент (например, если вы хотели занять 1 млн, но банк не согласен выдать вам более 500 тысяч рублей);

предоставление залогового имущества – автомобиля или недвижимости (необходимо, чтобы именно вы юридически были его владельцем);

повышенная процентная ставка;

меньший срок использования средств (что означает увеличенный ежемесячный платеж);

поручительство (другой человек, с хорошей кредитной историей, должен взять на себя ответственность за ваш займ в том случае, если не перестанете его платить);

страховые продукты;

дополнительные документы, подтверждающие ваш доход;

в некоторых случаях – использование зарплатного проекта (иногда банки, которые не проверяют КИ, или не обращают на нее внимание – это те, на карту которых вы регулярно получаете зарплату в течение длительного времени).

Если клиент не согласится купить страховку, переплатить повышенные проценты или выполнить другие условия – скорее всего, ему откажут. Необходимо понимать, что любые банк (даже те, какие не проверяют якобы кредитную историю не заинтересованы в выдаче займов с большими для себя рисками.

Дадут ли ипотеку, если есть непогашенные кредиты?

Непогашенный кредит выдаче ипотеки не препятствует. У клиента должен быть стабильный доход, позволяющий осуществлять ежемесячные выплаты. Расчет суммы производится исходя из максимальных возможностей заемщика. При выдаче ипотеки учитывается совокупный доход семьи, сумма расходов, наличие несовершеннолетних детей или иных лиц на иждивении заемщика, проживание в съемной квартире. Учитываются и неофициальные источники дохода – подработка, наличие сельского хозяйства. В любом случае, сумма ежемесячных платежей не должна превышать половины семейного дохода.

Оформить ипотеку будет несложно, если следовать рекомендациям:

- Обратиться в банк, где у вас уже имеется хорошая кредитная история или к банкам-партнерам. Велики шансы, что постоянному клиенту банк предоставит более выгодные условия.

- Не скрывать информацию о наличии кредитных обязательств.

- Провести рефинансирование имеющихся кредитов, если их несколько.

Что делать после получения денег

Если вам повезло взять кредит с плохой кредитной историей без отказа, то не упустите шанс исправить КИ. Вносите платежи по графику, чтобы добавить в кредитную историю положительные записи и поднять свой рейтинг заемщика.

Своевременное погашение новых кредитов — единственный способ исправить свою кредитную историю и повысить рейтинг. Но если вы будете допускать просрочки, вы ухудшите свой рейтинг еще сильнее. Оценивайте свои возможности, прежде чем подавать заявки на новые займы.

Информацию, внесенную в КИ, нельзя удалить за деньги. Предложение исправить КИ за деньги могут опубликовать только мошенники.

Почему кредитная история становится плохой

Все банки оценивают КИ по своим критериям. Некоторые банки могут отказать по заявке, если заемщик уже получил много отказов от других организаций или часто оформлял займы в МФО. Иногда причиной отказа может стать одна просрочка в КИ.

Для других банков имеют значения лишь серьезные нарушения:

- Просрочки длительностью более 90 дней.

- Доведение задолженности до суда.

- Процедура банкротства клиента.

- Наличие клиента в черном списке.

Единого алгоритма для оценки кредитных историй нет, и каждый банк держит свои алгоритмы в секрете. Но общая тенденция прослеживается четко:

| Серьезность нарушений | Последствия для заемщика |

| Просрочки на 1-3 дня. | В большинстве случаев не влияет на решение кредитора. |

| Просрочки до 30 дней. | Нарушение может привести к увеличению процентной ставки, снижению доступного лимита. Некоторые кредиторы лояльно относятся к просрочкам на 1 месяц. |

| Просрочки до 60 дней. | В крупных банках можно получить отказ по заявке. Другие банки оценивают КИ в целом: если просрочка единственная, получить деньги можно. |

| Просрочки до 90 дней. | Почти гарантированный отказ в крупном банке (Сбербанк, ВТБ). Можно попробовать оформить кредитную карточку. Чем больше времени прошло с момента просрочки, тем выше будут шансы взять деньги. |

| Просрочки свыше 90 дней. | Вероятность отказа 100%. Можно обратиться в МФО за займом для исправления кредитной истории или воспользоваться программой по улучшению КИ в банке. |

Если КИ испорчена в малой степени, негативную информацию могут перевесить личные данные заемщика и высокая зарплата. Тогда можно получить кредит без залога с плохой кредитной историей.

Альтернативные организации-кредиторы

Итак, представьте ситуацию, что вы попали в безвыходное положение: деньги нужны срочно, а друзей или знакомых, которые могли бы помочь, не оказалось. Банки также отказывают, и кажется, что положение ваше безнадежно. На первый взгляд, ситуация безвыходная, однако выход есть всегда. В подобных случаях, можно попробовать обратиться в МФО — компании, которые предоставляют небольшие кредиты частным лицам.

В микрофинансовых компаниях могут выдать кредит только по одному лишь паспорту за несколько минут. Получить деньги в МФО можно одним из следующих способов:

- Наличными в офисе компании;

- Переводом на электронный кошелек;

- Перечислением на банковскую карту;

- Доставкой курьером.

Хорошо налаженный сервис подкупает многих клиентов, однако не все понимают, что оплата по 1 — 2% за сутки пользования кредитными деньгам выливается в 365 — 730% годовых. С другой стороны, если взять кредит на 1 — 2 недели, сумма процентов окажется не настолько уж и большой.

Таким образом, можно сделать вывод, что даже если в выдаче кредита заёмщику отказывают везде и всюду, не стоит отчаиваться, теперь знаете, куда можно обратиться в критической финансовой ситуации. Небольшая сумма переплаты не сыграет особой роли, а полученная сумма денег сможет спасти ваше положение тогда, когда никто из друзей или банков не может прийти на помощь.

6 простых способов улучшить КИ

После проверки своей кредитной истории необходимо устранить все проблемы, которые вы можете. Например, обратиться в банк с просьбой указать в БКИ, что вы закрыли кредит или написать жалобу по поводу мошенников. Все, что было не по вашей вине — исправят, а вы пока должны:

- Постараться закрыть все текущие просрочки (читайте — как быстро закрыть кредиты);

- В идеале — погасить целиком текущий долг;

- Сделать рефинансирование, чтобы платить меньше;

- Взять небольшую сумму в долг и вовремя погасить ее (программы Кред. доктор и Кред. фитнесс для улучшения или формирования с нуля КИ вам в помощь);

- Купить в рассрочку товар в магазине — там не обращаются в БКИ и можно сформировать положительный рейтинг;

- Взять ипотеку, автокредит или займ на большую сумму и длительный срок.

В последнем случае заявки рассматриваются индивидуально, и можно лично повлиять в положительную сторону на решение менеджера. А вот при небольших займах — заемщиков с плохой КИ отсекает программа, и вы автоматически получаете отказ за отказом, что еще более негативно сказывается на вашем рейтинге. Кстати, именно поэтому не стоит подавать одновременно десяток заявок в разные места.

Как повысить вероятность получения кредита без отказа

Существуют определенные тонкости, позволяющие увеличить шансы на одобрение

Чтобы получить кредит срочно и без отказов важно:

Обращаться сразу в несколько финансовых организаций. Для этого необязательно тратить время на посещения офисов: достаточно направить запросы через сайты банков. Так вероятность получить кредит без отказа существенно возрастет.

Закрыть имеющиеся долги. Если нет возможности провести полное досрочное погашение, то стоит внести хотя бы часть суммы

Крайне важно погасить просроченные задолженности при их наличии. Если есть неиспользуемые кредитные карты, то их стоит закрыть: даже с нетронутым балансом они снижают лимит кредитования.

Оценить собственную кредитную историю

Если ранее платежи вносились с опозданиями или долг не гасили в течение долгого времени, то шансы на одобрение снижаются. Запросить собственную историю и ознакомиться с ней можно в одном из Бюро. Многие банки также оказывают подобные услуги. С плохой кредитной историей также можно получить средства, но процент будет выше, а срок – короче.

Не стоит сообщать о целях кредитования, если они могут вызвать опасения. Например, если средства планируется пустить на развитие собственного дела. Аналогично не нужно делиться планами о смене работы или места жительства.

Не обманывать представителей банка. Одно дело – умолчать, а совсем другое – прибегнуть ко лжи. Преувеличение собственного дохода, приписывание иной должности или иных важных характеристик влечет отказ.

Рейтинг банков, предлагающих кредит срочно и без отказа, найти достаточно сложно. Финансовые организации держат информацию в секрете. Однако, исходя из отзывов клиентов, можно составить приблизительный ТОП банков с высокой долей одобрения.

Финансовые организации с большим количеством одобряемых заявок для физических лиц

| Название банка | Плюсы | Минусы для клиента |

| ХоумКредит Банк | Быстрое рассмотрение онлайн-заявки; Выдача средств на карту; Минимальный пакет документов; Удобный онлайн-банкинг; Бесцелевое использование |

Высокие ставки по займам, максимальный срок – 5 лет, навязывание страховых услуг |

| Тинькофф Банк | Подача заявки через Интернет и быстрое решение; Зачисление средств на карту; Договор привозит курьер – не надо ехать в офис; Не требуются справки и поручители; Удобный онлайн-банкинг; Не целевой кредит без отказа (процент неодобрения небольшой) |

Средняя ставка по выдаваемым займам – 12-25,9%, большие суммы только с обеспечением, навязчивые сервис |

| Почта Банк | Рассматривают заявки в режиме онлайн в течение 3 минут — часа; Переводят средства на карту, в том числе на собственную виртуальную; Дополнительные документы не нужны; Средства можно тратить на свое усмотрение; Есть возможность отсрочить или пропустить платеж при подключении некоторых услуг |

Высокие ставки, комиссии за оплату платежа и ведение счета, некорректная работа онлайн-банкинга (частые сбои) |

| ОТПБанк | Одобряет небольшие суммы от 15 тысяч рублей; Переводят средства на карту; Без справок; Нецелевой продукт; Заявка через Интернет |

Высокие ставки, одобрение с 25 лет, навязчивый сервис |

| Уралсиб | Надежный банк с развитой филиальной сетью; Могут дать деньги без справок; Нецелевой продукт; |

Сумма до 300 тысяч рублей, неудобный Интернет-банкинг, часто необходимо обеспечение |