Налог для самозанятых с 2020 года ввели еще в 19 регионах

Содержание:

- Место ведения деятельности для целей уплаты НПД.

- Страховые взносы для плательщиков НПД

- Оформление чека самозанятому

- Специальное мобильное приложение для самозанятых

- Условия применения спецрежима НПД

- Кто признается налогоплательщиком?

- Налоги и страховые взносы

- Кто может стать самозанятым

- Самозанятость и ИП: в чем отличие

- В чем суть налога на профессиональный доход

- Что будет, если самозанятый не заплатит в казну

- Как платить налог самозанятому?

- Условия для применения НПД

- Риски организаций, сотрудничающих с самозанятыми, и рекомендации им

- Виды самозанятости

Место ведения деятельности для целей уплаты НПД.

Поскольку с 2020 года спецрежим в виде НПД введен не на всей территории РФ, а только в отдельных регионах, по-прежнему остается актуальным вопрос о месте ведения деятельности для целей применения данного спецрежима. Пунктом 1 ст. 2 Федерального закона № 422-ФЗ установлено, что уплачивать НПД вправе физические лица, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент. Данный вопрос усугубляется еще и тем, что сегодня услуги могут оказываться удаленно, в том числе через Интернет. Попробуем ответить на часть таких вопросов.

Услуги через Интернет.

Ситуация следующая: услуги оказываются через Интернет исполнителем, который находится в субъекте РФ, не включенном в эксперимент. При этом заказчик – из субъекта, который включен в эксперимент. Вправе ли исполнитель уплачивать НПД?

Как разъяснено в Письме Минфина России от 06.09.2019 № 03-11-11/68809, если налогоплательщик оказывает услуги дистанционно посредством Интернета на территории субъекта РФ, который не включен в эксперимент, такое физическое лицо не вправе уплачивать НПД. При этом место регистрации заказчика услуги не имеет значения для определения места ведения деятельности налогоплательщика в целях уплаты НПД.

Но в Письме ФНС России от 18.11.2019 № СД-4-3/23424@ приведено противоположное мнение. С учетом того, что положения Федерального закона № 422-ФЗ не содержат определения места ведения деятельности, осуществляемой дистанционно, до внесения изменений в этот закон место ведения указанной деятельности может определяться по выбору плательщика НПД: либо по месту его нахождения, либо по месту нахождения покупателя (заказчика). Указанная позиция согласована с Минфином.

Из приведенных разъяснений контролирующих органов можно сделать следующий вывод: вопрос об уплате НПД при оказании услуг дистанционно через Интернет открыт. Никаких изменений в Федеральный закон № 422-ФЗ в этой части пока не внесено. Во избежание потенциальных проблем с налоговым органом целесообразно обратиться в свою инспекцию за разъяснениями.

Услуги гражданско-правового характера в субъекте РФ, включенном в эксперимент, если физическое лицо проживает в субъекте РФ, не включенном в эксперимент.

Заключение гражданско-правовых договоров регулируется ГК РФ. Физические лица, уплачивающие НПД, могут оказывать услуги гражданско-правового характера как физическим лицам, так и юридическим лицам и индивидуальным предпринимателям с учетом требований Федерального закона № 422-ФЗ.

Согласно п. 2 ст. 2 Федерального закона № 422-ФЗ физическое лицо указывает субъект РФ, на территории которого им ведется деятельность, при переходе на спецрежим в виде НПД.

В случае оказания физическим лицом, местом жительства которого является субъект РФ, не включенный в эксперимент, услуг на территории субъекта РФ, который включен в эксперимент, такое физическое лицо вправе уплачивать НПД в отношении всех доходов, являющихся объектом обложения НПД (письма Минфина России от 01.08.2019 № 03-11-11/57804, от 13.08.2019 № 03-11-11/61087).

Услуги заказчикам из иностранных государств.

Положения Федерального закона № 422-ФЗ не предусматривают запрета на уплату НПД физическими лицами, получающими доход от заказчиков из иностранных государств. Таким образом, физическое лицо, оказывающее услуги на территории субъекта РФ, включенного в эксперимент, в том числе заказчикам из иностранных государств, вправе уплачивать НПД при условии соблюдения иных ограничений, установленных Федеральным законом № 422-ФЗ (Письмо Минфина России от 05.09.2019 № 03-11-11/68560).

* * *

С 1 января 2020 года в эксперимент по применению спецрежима в виде НПД вступят еще 19 субъектов РФ. Соответствующие поправки внесены в Федеральный закон № 422-ФЗ.

Кроме того, расширены виды деятельности для целей уплаты НПД: с 2020 года добавятся доходы от деятельности, указанной в НК РФ, полученные лицами, состоящими на учете в налоговом органе в соответствии с НК РФ. Это доходы в виде выплат, полученных физическими лицами, не являющимися индивидуальными предпринимателями, от физических лиц за оказание им услуг для личных, домашних и иных подобных нужд.

Федеральный закон от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)».

Данные приведены на официальном сайте ФНС.

Страховые взносы для плательщиков НПД

Анализируя причины, по которым миллионы самозанятых до сих пор не зарегистрировали ИП, налоговики выяснили, что одной из них является необходимость платить страховые взносы. Действительно, для тех, кто имеет нерегулярный доход от оказания услуг или выполнения работ, это значительная сумма — в 2021 году минимум 40 874 рублей.

Причем, платить взносы за себя ИП должен, даже если бизнесом он временно не занимается или прибыль не получает. А если дополнительная деятельность приносит всего 15-20 тысяч рублей в месяц, то отдавать из них 3-3,5 тысячи накладно.

Новое налогообложение самозанятых освобождает их от уплаты страховых взносов, в том числе, индивидуальных предпринимателей, которые перешли на НПД. Однако у этого есть и оборотная сторона – нет взносов, нет и страхового стажа для получения пенсии.

Чтобы иметь право на страховую, а не на социальную пенсию, самозанятые могут платить взносы на пенсионное обеспечение в добровольном порядке. Размер платежей на ОСП такой же, как для индивидуальных предпринимателей, в 2021 году это 32 448 рублей. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь.

А вот в отношении медицинского обслуживания плательщики НПД являются застрахованными лицами, хотя взносы на ОМС отдельно не платят. Дело в том, что часть уплаченного ими налога будет автоматически направляться в бюджет ФФОМС.

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты. Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

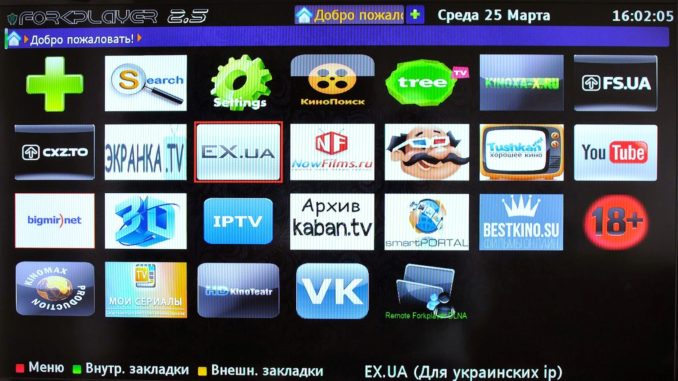

Специальное мобильное приложение для самозанятых

То есть достаточно будет зарегистрироваться в ФНС, получить логин и пароль от личного кабинета, установить мобильное приложение и привязать к нему реквизиты банковского счета (или нескольких счетов), через которые осуществляется деятельность. Все деньги, поступающие на этот счет, будут фиксироваться приложением и направляться в ФНС. Фактически это аналог онлайн-кассы, но саму ККТ самозанятым, в отличие от тех же ИП, приобретать не нужно. И никаких отчетов сдавать тоже не придется. Система сама рассчитает сумму налога к уплате и даже спишет ее со счета в положенный срок. Самозанятому гражданину останется только контролировать процесс автоплатежей, а то ведь с техникой всякое случается. Более того, за первый 1,2 млн рублей выручки при сделках с физическими лицами или 666,7 тыс. рублей выручки при продаже организациям НПД платить не придется. Это связано с тем, что Минфин собирается предоставить

Условия применения спецрежима НПД

Для применения экспериментального спецрежима необходимо соблюсти несколько условий, в частности существуют ограничения по региону РФ, лимиту дохода, видам деятельности и запрет на привлечение наёмных сотрудников, работающих по трудовому договору. Именно поэтому россияне так настойчиво ищут в интернете информацию по запросам «самозанятые граждане виды деятельности налог», «самозанятый максимальный доход» или «налог на самозанятых».

Регион России

Право на применение нового спецрежима в 2019 году имели только те лица, что работали в 4 пилотных регионах (Москва, Московская область, Калужская область и Республика Татарстан), позже к эксперименту присоединились другие регионы России.

Напомним, что спецрежим вводится в качестве эксперимента и будет действовать в течение 10 лет, т. е. до 2028 года включительно. При этом вести деятельность самозанятый гражданин может в нескольких регионах, в которых проходит эксперимент (ч. 3 ст. 2 Закона № 422-ФЗ от 27.11.2018 года).

Лимит дохода

Если годовой доход самозанятого гражданина превысит указанный лимит, то следует заплатить налоги, предусмотренные иными системами налогообложения (например, НДФЛ для физических лиц).

Самостоятельная деятельность

Нужно отметить, что для привлечения помощников по гражданско-правовому договору никаких законодательных ограничений нет. Кстати, чтобы применять спецрежим самозанятому гражданину не нужно увольняться с работы. Самозанятые граждане вправе совмещать деятельность, по которой платят НПД, с работой по трудовому договору.

Виды деятельности

По сути это список запрещённых видов деятельности для самозанятых граждан – реализация подакцизных товаров, работа на основании агентских договоров либо договоров комиссии или поручения и т. д.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Налоги и страховые взносы

Более того, работодатель обязан будет уплачивать страховые взносы и другие обязательные платежи в порядке и размерах, определённых федеральными законами, а также оформлять самозанятым страховые свидетельства государственного пенсионного страхования.

ЧИТАЙТЕ ПО ТЕМЕ:

Министр сказал, что у самозанятых нет как таковых проблем с работодателями — предполагать, что семья будет заключать с нянечкой или репетитором письменный трудовой договор, бессмысленно. Поэтому мы исходим из того, что в таких отношениях трудовой договор не целесообразен.

Если возникнут трудовые споры, не урегулированные работником и работодателем-физлицом, то законопроект предлагает решать их в суде.

Что же касается налогов с самозанятых, то разработкой такого законопроекта сегодня занимается Минфин. На «круглом столе» в Совете Федерации 18 июля замминистра финансов Илья Трунин частично рассказал о замыслах ведомства в этом направлении.

Чиновник рассказал парламентариям, что один из вариантов документа предполагает, что самозанятые будут платить:

-

3% с доходов, если они оказывают услуги гражданам,

-

6% процентов — если работают с юридическими лицами.

Страховые взносы будут закладываться в пределы этих же сумм. Предварительно речь идёт о 1,5%, из которых часть пойдёт в Пенсионный фонд России (ПФР), а часть отчислений покроет медицинскую и социальную страховки.

По последним данным Минтруда, численность безработных граждан, зарегистрированных в органах службы занятости, снизилась на один процент и составила 694 300 человек.

В то же время количество вакансий, заявленных работодателями в органы службы занятости, почти в три раза превышает численность безработных. Уровень регистрируемой безработицы в среднем по России составил 0,9 процента от численности экономически активного населения.

Такие данные важно учитывать, по мнению чиновников, так как сегодня за самозанятых граждан, которые считаются безработными, взносы в фонды обязательного медицинского страхования платят региональные бюджеты, регулярно покрывая дефицит, который только в 2016 году составил 618 миллиарда рублей.

Первый вице-премьер Антон Силуанов, недавно выступая в Совете Федерации, сказал, что Минфин не против взвалить обузу на себя, однако неопределённость остаётся: почему за медобеспечение фактически работающих граждан, которых, по данным Росстата, насчитывается более 15 миллионов человек, должно платить государство?

Председатель Комитета Совета Федерации по бюджету и финрынкам Сергей Рябухин считает, что правильнее и справедливее, если бы хоть часть расходов на свои медстраховки самозанятые граждане несли сами, считает. По его мнению, проблема давно перезрела и требует оперативного решения. Вопрос в том — как заинтересовать граждан, работающих на себя, встать на учёт и начать платить налоги?

Кто может стать самозанятым

Основные формы самозанятости:

- Частное (физическое) лицо без ИП.

- Самозанятый ИП.

Общие требования

Гражданин РФ или стран ЕАЭС может стать плательщиком НПД, если:

Осуществляет свою деятельность на территории РФ из списка участвующих в эксперименте. Причем человек может либо сам находиться в таком регионе, либо выполнять работы для физических лиц и компаний из таких регионов. Оформление самозанятости доступно и гражданам Беларуси, Армении, Киргизии и Казахстана, если они сотрудничают с заказчиками из российских областей, где действует спецрежим.

Ведет свою деятельность один, без привлечения наемных работников.

Возраст – с 14 лет при условии согласия родителей, эмансипации или регистрации брака. С 18 лет дополнительных условий нет.

Доход не превышает 2,4 млн рублей в год

При этом неважно, ежемесячно самозанятый получает выручку или нет. Нет дохода – нет налога.

Получает доход только в денежной форме.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Законом установлены виды деятельности, занятия которыми не позволяют человеку получить статус самозанятого:

- реализация подакцизных товаров и товаров, подлежащих маркировке;

- перепродажа товаров;

- добыча и реализация полезных ископаемых;

- доставка товаров, за исключением случаев, когда компания обеспечивает курьера кассовым аппаратом для приема платежей от клиентов;

- сдача в аренду недвижимости и транспортных средств, за исключением жилых помещений;

- оказание услуг своим бывшим работодателям, если с даты увольнения прошло менее 2 лет;

- арбитражное управление, деятельность медиатора, нотариуса, оценочная и адвокатская деятельности.

Госслужащие могут получить статус самозанятых только в целях уплаты НПД от сдачи в аренду жилой недвижимости.

Работа по найму не является препятствием для регистрации самозанятости. Можно успешно совмещать два вида деятельности. Например, человек работает в редакции журнала, а в свободное время подрабатывает копирайтером в интернете. В первом случае налоги платит работодатель, во втором – сам налогоплательщик.

Самозанятость и ИП

Отдельного разговора заслуживает совмещение ИП и самозанятости. Работают все те же ограничения, представленные выше. Но чтобы перейти на спецрежим, индивидуальный предприниматель должен отказаться от используемого им налогового режима, потому что совмещать сразу два не получится.

Потребуется уведомить налоговую службу о переходе на уплату НПД. Срок – 1 месяц с момента регистрации в качестве налогоплательщика НПД. Если предприниматель не уложился в срок, то у него аннулируют статус самозанятого и он вернется к своему прежнему налоговому режиму.

Сходство всех форм самозанятости:

- получать деньги от клиентов можно любым способом: наличкой, на банковскую карту, счет в банке, электронный кошелек, для этого не нужен кассовый аппарат;

- все доходы необходимо фиксировать в приложении “Мой налог”;

- для каждого клиента надо выписать чек, это делается автоматически из приложения;

- уплачивается ежемесячно только один налог – НПД;

- не надо сдавать налоговую отчетность, вести бухгалтерию;

- нет обязательных взносов, которые у обычного ИП составляют 40 874 руб. в год плюс 1 % с дохода, превышающего 300 тыс. руб.

Отличия ИП от самозанятого ИП:

- ИП платит страховые взносы независимо от того, есть выручка в этом месяце/году или нет. Самозанятый не платит ничего, если нет дохода.

- ИП могут нанимать сотрудников, самозанятый ИП – нет.

- У ИП другие суммы ограничения дохода. Например, на УСН – до 150 млн руб., патенте – до 60 млн руб. На ОСН, ЕНВД – любая сумма. Самозанятый ИП должен зарабатывать не более 2,4 млн руб.

- ИП обязаны использовать онлайн-кассы почти без исключения. Самозанятый ИП работает без кассы, выписывает чеки из приложения “Мой налог”.

Самозанятость и ИП: в чем отличие

ИПшники на упрощенке тоже платят 6 % от выручки, если они выбрали объектом налогообложения доходы. Главное отличие самозанятых от ИП в том, что самозанятым разрешено не платить страховые взносы. Взносы для ИП на медицинское и пенсионное страхование в 2019 году составляют, как минимум 36 238 рублей.

Для бизнеса по производству заколок в технике канзаши это может оказаться серьезной налоговой нагрузкой. Поэтому мастера-рукодельницы и не регистрировались раньше как ИП: не факт, что отобьются налоги.

У самозанятых обязательных страховых взносов нет. Не хотите – не платите. Никто не заставляет. Вот тут-то и началась народная паника и сплетни в соцсетях. “У самозанятых не будет пенсии”, “Самозанятых не будут лечить в больницах” и прочие переживания.

Давайте по справедливости. Если вы принципиально не хотите платить взносы в пенсионный фонд, то придется самостоятельно позаботиться о своей пенсии: сделать накопления на старость или участвовать в добровольном страховании. Добровольное пенсионное страхование в 2019 году составляет 35 193 рубля 60 копеек. Пенсионные взносы ИП меньше: 26 354 рубля.

Посчитайте сами: откладывая ежегодно такую сумму и пользуясь безрисковыми инвестиционными инструментами, сколько денег вы накопите за 20-30 лет? На мой взгляд – маловато. Хотите жить безбедно в старости, надо мыслить стратегически и предпринимать правильные действия заранее. Самозанятость – это налоговый режим для предприимчивых людей, он подходит не всем. Хотите социальной защищенности – работайте на наемной работе.

Впрочем, самозанятым положена социальная пенсия, правда на 5 лет позже, чем остальным, и бесплатное медицинское обслуживание на общих основаниях. Примерно 40 % от вашего налога идут в фонд медицинского страхования. Так что, государственные поликлиники и больницы вы финансируете наравне с остальными налогоплательщиками. Всё честно.

В чем суть налога на профессиональный доход

В качестве самозанятых рассматриваются люди, самостоятельно находящие работу в рамках определенного вида деятельности и выполняющие ее своими силами. Такие лица несут ответственность как за исполнение рабочих обязательств перед клиентами, так и за уплату налогов и страховых взносов.

Согласно закону, самозанятыми могут стать:

- Люди, ведущие деятельность на территории столицы и области, Татарстана, Калужского региона.

- Граждане, продающие продукцию собственного производства или оказывающие услуги.

- Лица, прошедшие регистрационную процедуру через специальное приложение для мобильных устройств.

Для иностранцев участие в проекте ограничено. При соответствии всем перечисленным критериям, самозанятыми в РФ могут стать только лица с гражданством государств ЕАЭС.

Важно! В данном случае учитывается регион, в котором самозанятый ведет трудовую деятельность. Место его прописки и проживания не имеет значения.

Что будет, если самозанятый не заплатит в казну

2018 год стал для самозанятых переходным периодом, во время которого не взымались никакие поборы в пользу государства. По замыслу реформы население должно было только зарегистрироваться в ИФНС, чтобы выявить свой статус. Однако, добровольная легализация не дала ожидаемых от нее результатов.

В 2020 году, несмотря на значительное расширение списка регионов для деятельности самозанятых, также не замечено поголовного желания регистрироваться официально. В Госдуме до сих пор обсуждаются радикальные меры воздействия на население. Предполагается ввести штрафы в размере всего заработка для самозанятых лиц, которые не зарегистрировались и не платят налоги.

Но подобное налогообложение противоречит нормам Конституции РФ. Ущемляются права самозанятых по сравнению с другими категориями налогоплательщиков, для которых предусмотрены штрафы за скрытые доходы и неуплату налога в гораздо меньших размерах:

- для первого раза и неумышленного деяния ― 20% от дохода;

- для второго и предумышленного деяния ― 40% от дохода.

Пока нет достоверной информации каким образом будет работать эта система. Ведь у государства нет механизма выявления, тех кто не зарегистрировался. Таким образом, доходы уклонистов отслеживать полностью тоже пока не получится.

Как платить налог самозанятому?

Основная обязанность плательщика для корректного формирования суммы, облагаемой налогом для самозанятых – своевременно формировать чеки по каждой операции и передавать данные в налоговую. Для этого он выдает чеки покупателям и направляет информацию о них с использование программы «Мой налог» в ИФНС одним из следующих способов:

- Через специализированного оператора;

- Через уполномоченную кредитную организацию.

Если расчеты проводятся посредником в интересах налогоплательщика, то сведения налоговикам должны быть переданы не позднее 9 числа, следующего после отчетного месяца. В тот же срок в ИФНС должны получить информацию по безналичным расчетам. Фактическую уплату налога нужно проводить до 25 числа после окончания отчетного месяца.

Объект для начисления налога

База для определения суммы налога для самозанятых складывается из доходов от оказания лицами, относящимися к категории его плательщиков услуг или выполнения работ, а также от продажи продукции или товаров. Однако спецрежим не применяется в отношении поступлений от:

- Реализации недвижимого имущества и транспортных средств;

- Передачи прав на недвижимость (исключение не применяется при сдаче жилья в аренду и предоставлении его для проживания по найму);

- Продаже долей в капитале компании, а также ценных бумаг;

- Выполнении работ или оказании услуг по гражданско-правовому договору бывшему (если после увольнения прошло не более 2 лет) или нынешнему работодателю.

Порядок расчета налоговой базы и суммы к уплате

Исчисление облагаемой налогом для самозанятых сумму, а также размера полагающихся платежей в бюджет осуществляется ИФНС ежемесячно на основании данных из программе «Мой налог», а также сведений о произведенных расчетах, полученных иными способами. По итогам каждого периода налоговиками формируется уведомление с причитающегося к перечислению суммой налога. Оно предается в приложение в электронном виде не позднее 12 числа месяца, следующего за налоговым периодом.

Ставки налога с профессионального дохода

Для всех налогоплательщиков установлен следующий размер ставок:

- 4% с суммы поступлений от физлиц;

- 6% по операциям с ИП и юридическими лицами.

Какие есть налоговые льготы для самозанятых?

Для всех желающих опробовать инновационную систему расчетов с бюджетом предусмотрен разовый налоговый вычет в сумме не более 10 тыс. руб. При этом разрешенный объем льготы составляет :

- 2% от доходов со сделок с юрлицами;

- 1% от суммы доходов от операций с физлицами.

Условия для применения НПД

Налог на самозанятость кратко называется НПД. Его плательщиками становятся люди, занимающиеся определенными видами деятельности и зарегистрированные как самозанятые. К таким видам деятельности относятся:

- Образовательные услуги (работа репетитором).

- Помощь по хозяйству (уборка и другие подобные услуги).

- Уход за детьми.

- Присмотр и уход за больными и пожилыми людьми, лицами старше 80 лет.

Но закон позволяет субъектам РФ, участвующим в пилотном проекте, дополнять этот перечень и другими видами работ и услуг. Это ремонт помещений, инвентаря, швейные и парикмахерские услуги, видео- и фотосъемка, строительные и отделочные работы, а также некоторые другие.

Важно! До января 2019 года для этих форм деятельности действовали налоговые каникулы, налогообложение самозанятых граждан не применялось. Согласно комментариям ФНС, после завершения этих каникул каждый предприниматель должен был зарегистрироваться как ИП либо самозанятый.

Были определены также ограничения для самозанятых. Налоговым спецрежимом не смогут воспользоваться предприниматели, которые занимаются:

- Продажей бензина, алкоголя, табачной продукции – любых товаров, являющихся подакцизными либо подлежащими обязательной маркировке.

- Перепродажей товаров либо имущественных прав (кроме имущества, которое ранее использовалось для собственных нужд).

- Добычей полезных ископаемых, их продажей.

- Любой деятельностью в интересах третьих лиц по комиссионным и агентским соглашениям, договорам поручения.

Не считаются самозанятыми лица, применяющие другие режимы налогообложения.

Риски организаций, сотрудничающих с самозанятыми, и рекомендации им

Так, п. 4 ст. 5.27 КоАП РФ предусматривает ответственность за уклонение от оформления или ненадлежащее оформление трудового договора либо заключение гражданско-правового договора, фактически регулирующего трудовые отношения между работодателем и работником. Работодателя могут оштрафовать: как организацию – на сумму от 50 до 100 тыс. руб., как должностное лицо – на сумму от 10 до 20 тыс. руб.

Налоговый орган также может доначислить налоги и страховые взносы, которые не выплачивались на протяжении всего периода взаимодействия по переквалифицированному договору с самозанятым. Причем не с момента, когда произошла переквалификация, а с даты заключения договора. Это существенный финансовый риск. А если сумма неуплаченных налогов и сборов окажется крупной, то может встать вопрос и об уголовной ответственности.

Самозанятый гражданин, договор с которым переквалифицировали в трудовой, имеет право обратиться к работодателю со своими финансовыми требованиями – об оплате больничных, отпусков и перечислении прочих выплат, которые он имел право получать как сотрудник, но не получал, потому что был заключен гражданско-правовой договор.

Чтобы минимизировать подобные риски, необходимо быть внимательным к существенным условиям гражданско-правового договора, заключаемого с самозанятым гражданином. Важны как его форма, так и содержание. У заказчика (компании или ИП) и самозанятого взаимоотношения могут быть только гражданские. В договоре недопустимы расплывчатые формулировки трудовых функций, задачи должны быть прописаны четко. Конкретизируются: задание, результат и процесс работы (мини-регламент).

При заключении договора нужно учесть, что самозанятый не может:

- принимать участие в непрерывном технологическом процессе;

- выполнять трудовую функцию или требования должностной инструкции;

- подчиняться трудовому режиму; время работы самозанятый определяет сам, в договоре указываются только сроки начала и окончания работ;

- числиться в табеле учета рабочего времени;

- получать аванс и зарплату регулярно – дважды в месяц, как штатные сотрудники;

- претендовать на соцпакет и социальные гарантии – согласовывать отпуска, получать материальную помощь, выплаты по больничному листу и иные компенсации.

Договор, удовлетворяющий одному из перечисленных признаков, может быть переквалифицирован в трудовой договор с применением вышеназванных последствий. Избежать их организации помогут надлежащим образом оформленные документы, подтверждающие специфику взаимоотношений с самозанятым:

- акт выполненных работ или оказанных услуг – он не должен быть формальным и абстрактным; в нем нужно четко указать, какие работы выполнены или какие услуги оказаны, и их описание должно быть подробным;

- чек, оформленный самозанятым, – он вправе направить ссылку, по которой можно пройти и скачать чек, или представить его в бумажном виде.

Виды самозанятости

На данный момент чёткого списка разрешённых видов деятельности, которыми может заниматься самозанятый нет. Но есть список профессий, которым запрещено переходить на самозанятость. К ним относятся:

- Продажа бензина, алкогольной продукции, подакцизных товаров, а также товаров, подлежащих в обязательном порядке маркированию.

- Деятельность связанная с перепродажей прав на имущество, авто и другие товары.

- Ведение предпринимательской деятельности в интересах другого лица (поручение, агент, комиссия).

- Предпринимательская деятельность с наймом сотрудников.

Также есть ограничения по доходу. Самозанятые не могут получать более 2,4 миллиона рублей в год.

Профессии, которые уже официально признаны возможными для оформления статуса самозанятого:

- Такси

- Фрилансеры, к которым относят дизайнеров, копирайторов и интернет-маркетологов.

- Мастера по типу сантехник, электрик, строитель.

- Разнорабочие (это в первую очередь грузчики и куьеры).

- Мастера ручной работы.

- Фотографы и видеооператоры

- Арендодатели (да, те, кто сдают квартирные площади).

На данный момент все, кто занимается репетиторством, выполняет функции няни или уборщицы, пока что можно не регистрироваться в качестве самозанятого. Такое положение актуально до 31 декабря 2019 года. Далее возможно в силу вступят новые изменения.