Как рассчитать дивидендную доходность акций?

Содержание:

- Часто задаваемые вопросы по дивидендам

- Как получить дивиденды?

- Как определить дату отсечки по дивидендам?

- Как можно быстро заработать на дивидендах?

- Как компания принимает решение о выплате дивидендов?

- В какие сроки компания выплачивает дивиденды?

- Можно ли зашортить дивидендную отсечку?

- Как быстро акции закрывают дивидендный гэп?

- Какие надо платить налоги с дивидендов?

- Как получать дивиденды по купленным ранее акциям предприятий

- Нюансы определения налогооблагаемой базы

- Как получить дивиденды по акциям компаний

- Дивидендные акции США

- Что такое дивиденды по акциям

- Сроки выплаты

- Дивиденды, по которым недавно прошла отсечка

- Календарь дивидендов 2018 Российских компаний

- Порядок приобретения акций

- Определяем ежемесячную сумму для жизни

- Сколько нужно акций, чтобы жить на дивиденды

- На какую прибыль можно рассчитывать?

Часто задаваемые вопросы по дивидендам

Как получить дивиденды?

Чтобы получить дивиденды, надо купить акции и держать их на день, когда происходит фактическая отсечка по дивидендам (для акций, купленных на Московской бирже, эта дата указана в таблице сверху в графе “дата Т-2”). Например, если “дата Т-2” указана 16 июля, то для того, чтобы получить дивиденды, вам необходимо купить акции в любой день и в любое время и держать их до окончания торгов в этот день.

Как определить дату отсечки по дивидендам?

Дату отсечки заранее утверждает совет директоров компании. В таблице на странице дивиденды указаны две даты: “дата отсечки” — это дата, на которую надо быть в реестре акционеров, чтобы получить дивиденды. На Московской бирже торги акциями осуществляются в режиме Т+2, что означает, что поставка акций осуществляется на второй рабочий день после сделки. Поэтому если вы хотите попасть в реестр под дивиденды, акции надо покупать за два дня до даты, которую совет директоров компании определил как “дату, на которую определяются лица, имеющие право на получение дивидендов”. Фактическую дату отсечки в нашей таблице мы вывели в столбце “дата Т-2”.

Как можно быстро заработать на дивидендах?

Первое, что приходит в голову людям, которые плохо знакомы с рынком: купить акции на все плечи в день отсечки и получить дивиденды:) Но, как известно, халява только в мышеловке — на следующий день, акции будут торговаться без дивидендов и обычно, акции после дня фактической отсечки падают на величину дивидендов.

У тех, кто узнал про это, возникает другой вопрос — а можно ли зашортить акцию перед отсечкой? Зашортить-то можно, но смысла в этом большого нет — брокер удержит с каждой акции размер дивидендов или даже большую величину (уточняйте эту инфу у своего брокера!).

Единственный способ быстро заработать на дивидендах — это предсказать, что размер рекомендации совета директоров будет существенно больше, чем ожидает рынок и успеть купить акции до того, как рекомендация выйдет в ленты новостей. Такие сюрпризы редки, но возможны. Например настоящие ракеты в 2019 году случились после объявления неожиданно высоких дивидендов в Газпроме, НКНХ, Центральном телеграфе.

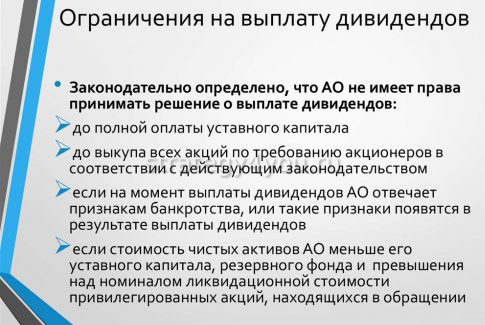

Как компания принимает решение о выплате дивидендов?

Сначала должен собраться совет директоров и вынести рекомендацию по дивидендам для собрания акционеров. Собрание акционеров не может сделать дивиденд больше, но может утвердить дивиденд, сделать его меньше, или отклонить совсем. Такое бывает, но редко. Между публичным сообщением о собрании акционеров, на котором будет голосование по дивидендам и самим собранием должно быть не меньше 20 дней.

Обычно, самый важный день — это именно заседание совета директоров, поскольку именно его рекомендацию почти всегда утверждает собрание акционеров.

После собрания акционеров сообщение о его итогах должно быть публично раскрыто в течение 4 дней.

Фиксация реестра акционеров для дивидендов должна произойти от 10 до 20 дней после собрания акционеров.

В какие сроки компания выплачивает дивиденды?

Эмитент перечисляет дивиденды номинальным держателям (депозитариям) деньги на счет в течение 10 рабочих дней. Другим акционерам — в течение 25 рабочих дней.

То есть максимальный срок, в течение которого вам могут перечисляться дивиденды может составить чуть больше месяца после отсечки.

Разные брокеры выплачивают дивиденды в разные сроки. Чтобы посмотреть, кто в каком брокере получил дивиденды, смартлабовцы используют ветку форума поступление дивидендов.

Можно ли зашортить дивидендную отсечку?

Запомните, легких денег не бывает! Брокер обязательно вычтет с каждой бумаги в вашей позиции величину дивидендов, а может и больше. Изучайте регламент, уточняйте правила у своего брокера!

Как быстро акции закрывают дивидендный гэп?

Все зависит от состояния рынка и от будущих перспектив прибыли. Если рынок считает, что в следующий раз дивиденды вырастут, то акции сохраняют привлекательность и могут быстро закрыть гэп. Если большие дивиденды были в последний раз и в дальнейшем ожидается ухудшение прибыли, то незакрытый гэп может висеть долго.

Какие надо платить налоги с дивидендов?

С дивидендов удерживается налог 13%. Даже если вы покупаете акцию на ИИС, с дивидендов вы заплатите налог. По этой причине бывает выгодно продать акцию до отсечки и откупить назад после дивидендного гэпа, так как гэп обычно бывает на всю величину дивидендов, а не дивиденд минус налог

Важно понимать, что в холдинговых структурах, которые получают свою прибыль из дивидендов других компаний, налог на дивиденд уже уплачен, поэтому в целях избежания двойного налогообложения, ставка налога может быть меньше или даже нулевой, если вся прибыль получена из дивидендов дочерних компаний, налог по которым уже уплачен

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Нюансы определения налогооблагаемой базы

Перед тем как рассчитать сумму дивидендов, необходимо учесть еще несколько нюансов относительно начисления налогов. Не признаются доходом держателя ценных бумаг, с которого удерживаются средства в обязательные фонды, полученные им ликвидационные выплаты. Однако они не должны превышать размер вклада участника в уставный фонд.

Не облагаются налогом выплаты, которые осуществляет компания в виде передачи в собственность акций. Также не признаются дивидендами средства, которые общество, состоящее из вкладов некоммерческой организации, вносит в уставную деятельность такой некоммерческой организации.

Дивидендами могут быть признаны исключительно выплаты из чистой прибыли, которые производятся пропорционально доле каждого участника. Для ООО может применяться особый порядок распределения доходов. Он может не быть пропорциональным доле каждого участника. Такие средства облагаются налогом по ставке налога на прибыль или дохода с физических лиц.

Поэтому процедура того, как рассчитать дивиденды учредителю, будет отличаться для разных организаций. Если компания находится в режиме выплат УСН, налогооблагаемая база будет начисляться так же, как и для общества с общим режимом перечислений. Но если такая организация выплачивает дивиденды юридическому лицу, она обязана также насчитать еще и налог на прибыль.

Если получатель дивидендов является юридическим лицом, которое платит налоги по системе УСН, такие категории, как «доход», «доходы минус расходы» также рассчитывают по единой методике. Для получателей дивидендов, находящихся в режиме выплат ЕНВД, налог на прибыль с подобных доходов не платится. Такие удержания производятся в общем порядке.

Как получить дивиденды по акциям компаний

Выплата дивидендов может производиться различными способами:

- перечислением средств на счет открытый для владельца акций в брокерской компании;

- зачислением средств на лицевой счет в банке;

- почтовым переводом;

- наличными в офисе компании.

Для получения обратиться в соответствующий отдел (департамент) АО и сообщить реквизиты получателя. Сделать это можно практически в любой момент после решения общего собрания о выплате дивидендов, и даже после наступления даты выплат. Как правило, компании не имеют претензий к акционерам, которые затягивают получение дивидендов.

Существует еще один распространенный способ получения дивидендов – реинвестирование. В этом случае причитающаяся акционеру сумма автоматически направляется на покупку новых акций компании. Такой вариант может быть удобен с точки зрения снижения налогообложения.

Пример плана реинвестирования дивидендов

Кстати, выплаты акционерам производятся за вычетом установленных действующим законодательством налогов.

Дивидендные акции США

Если инвестирование в российские ценные бумаги не привлекает, учитывая зависимость фондового рынка от цен на нефть и достаточно ограниченный выбор перспективных финансовых инструментов, то я рекомендую обратить внимание на дивидендные акции США. Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах

Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах. Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

- капитализация таких компаний превышает 3 миллиарда $;

- их ценные бумаги отличает высокая ликвидность и большая оборачиваемость на бирже;

- они регулярно, более 25 лет подряд, выплачивают дивиденды своим акционерам;

- размер выплаты акционерам постоянно растет (по крайней мере не снижается).

Долгосрочное инвестирование в дивидендные акции на фондовом рынке США подтверждает свою эффективность в сравнении с торговлей на бирже. Если сравнить рост курсовой стоимости S&P 500 с их полной дивидендной доходностью (котировка + дивиденды), долгосрочная инвестиционная стратегия имеет двукратное преимущество.

Возрастание котировок S&P 500 за последние три десятилетия составило 1110 %, а совокупный доход индекса S&P 500 вырос на 2400 %. Наиболее привлекательными для инвестиций среди «дивидендных аристократов» являются акции компаний потребительского и промышленного сектора:

- пищевая промышленность и производство табачных изделий;

- товары для дома и средства гигиены;

- ж/д, морская и авиационная транспортные отрасли;

- строительство и логистика.

Динамика их развития практически не зависит от цикличности глобальной экономики. Доля компаний сектора потребительских товаров в S&P 500, постоянно увеличивающих выплаты по ценным бумагам, достигла уже более 62 %. Среднегодовой темп роста совокупного дохода S&P 500 TR составляет не менее 13,2 %.

Согласитесь, впечатляющие показатели, несмотря на периодические потрясения на фондовом и финансовом рынках. Вполне веский повод для инвестиций в ценные бумаги этих секторов экономики. ТОП-5 компаний США с максимальными дивидендами в 2019–2020 гг:

- CenturyLink (CTL) — 13,2 %;

- дивидендная доходность акций L Brands Inc. (LB) составила 8,3 %;

- Kimco Realty Corp. (KIM) —7,2 %;

- Iron Mountain (IRM) — 7,2 %;

- Ford Motor (F) — 7,1 %.

Неплохие показатели? Если сегодня доходность акций составляет 7 %, то через несколько лет она может достигать 12 %. При реинвестиции средств этот показатель может возрасти до 20 % от вложенных средств.

Естественно, что для этого потребуется и время, и терпение, и правильный выбор компании для инвестирования. Я написал большой обзор про Американских дивидендных аристократов, состоящих из 66 компаний. Советую изучить.

Что такое дивиденды по акциям

В АО уставной капитал формируется именно за счет долевого участия заинтересованных лиц. Средства привлекаются от продажи долей, оформленных в виде ценных бумаг – акций. Каждый владелец такой акции (акционер) становится, по сути, владельцем части компании и, соответственно, получает право на участие в распределении прибыли от ее деятельности. Понятно, что получать с акций доход акционеры могут только, если предприятие такую прибыль имеет.

В каком случае выплачивают дивиденды по акциям

Но успешная деятельность предприятия и получение прибыли не гарантируют, что акционерам начисляются и выплачиваются дивиденды. Получают они их только в том случае, если АО принимает решение о распределении части прибыли между держателями акций. Нередко бывает и так, что оставшаяся после налогообложения и других обязательных выплат прибыль направляется на развитие компании.

Такое решение принимается на общем собрании акционеров, т.е. практически каждый владелец акций имеет прав голосовать за начисление дивидендов. При этом, ему принадлежит столько голосов, сколько акций находится в его собственности. Естественно, мнение держателей крупных пакетов значит намного больше, а решающее право голоса принадлежит владельцам контрольного пакета акций.

Виды акций

В некоторых случаях возможность получения дивидендов зависит от того, какого вида акции находятся на руках у акционера. Как правило, различают два вида этих ценных бумаг:

- Простые. Их владельцы имеют право голоса при принятии решений на общем собрании акционеров и могут рассчитывать на долю прибыли в виде дивидендов, если будет одобрено такое распределение.

- Привилегированные. Такие акции дают держателю право на получение стабильного дохода, но их владельцы не участвуют в управлении акционерным обществом.

Другими словами, имеющие на руках привилегированные акции получают дивиденды всегда. Более того, выплаты по ним относят к обязательным, и при расчете дивидендов, сумма распределяемой прибыли будет уменьшена на величину выплат по привилегированным акциям. Устанавливается их размер в виде фиксированной суммы или в процентном отношении к номиналу ценной бумаги. В обязательном порядке это условие должно быть оговорено в учредительных документах компании.

Сколько дивидендов можно получить по акциям

Размер дивидендного дохода зависит от того, какая доля нераспределенной прибыли будет направлена на эти цели. В общем случае, размер дивидендов на одну акцию определяет формула:

d = (P – dp) / N.

Здесь P – часть прибыли, которая подлежит распределению, dp — общая сумма выплат по привилегированным акциям, N — количество простых акций, участвующих в распределении.

Оговорка об «участвующих в распределении» появилась не случайно, поскольку не на все выпущенные АО простые акции начисляются дивиденды. Из этого числа исключаются ценные бумаги:

- Находящиеся в собственности компании (учитывающиеся на ее балансе). Это могут быть акции, не поступившие в свободную продажу по решению совета директоров или собрания акционеров, или вернувшиеся в собственность компании в результате обратного выкупа.

- Полученные АО в результате того, что покупатель не оплатил ценные бумаги при совершении сделки по их покупке.

Размер дивидендов далеко не всегда зависит от решения общего собрания акционеров. Регулярные фиксированные выплаты по акциям или доля распределяемой между акционерами прибыли могут быть внесены в устав общества. Однако, и в этом случае решающее слово принадлежит общему собранию — эти выплаты могут быть скорректированы как в сторону уменьшения, так и в сторону увеличения или отменены полностью.

Когда происходит выплата дивидендов

Периодичность выплаты дивидендов указывается в учредительных документах акционерного общества. Как правило, она устанавливается один раз в год, однако может выплачиваться и каждое полугодие, и ежеквартально. Для того чтобы получить дивиденды держателю акций необходимо выполнить два условия:

- быть зарегистрированным держателем акций, о чем должна быть сделана запись в реестре акционеров на дату его закрытия;

- владеть ценными бумагами до наступления момента т.н. «отсечки» — экс-дивидендной даты.

В день закрытия реестра формируется список акционеров компании с указанием количества находящихся у них на руках ценных бумаг. Реестр акционеров может закрываться советом директоров без участия общего собрания. Срок до получения дивидендов отсчитывается от экс-дивидендной даты. Для большинства российских компаний он составляет 25 дней (не может превышать этого значения), хотя есть и некоторые исключения, держатели акций которых получают дивиденды через 60-180 дней.

Сроки выплаты

Не существует строгих требований по тому, как часто компания должна платить дивиденды. Она может сделать это в любой момент при двух условиях: наличия чистой прибыли и решения акционеров.

Стабильные и большие компании устанавливают понятные алгоритмы отчисления дивидендов. Они знают, что смогут делать регулярные выплаты для акционеров.

Небольшие компании не уверены, что способны делать выплаты постоянно. Поэтому откладывают прибыль в «кубышку», а потом решают куда направить средства. Либо на развитие, либо на дивиденды.

Российский фондовый рынок – развивающийся, а большинство компаний – растущие. Поэтому часто дивиденды выплачиваются раз в год. Но есть несколько крупных фигур, которые рассчитываются ежеквартально. Например, «Северсталь», НЛМК, QIWI.

Дивиденды, по которым недавно прошла отсечка

| Название | Тикер | Год | дивиденд,руб | Цена акции | Див.дох. | дата отсечки | выплата до | |||

|---|---|---|---|---|---|---|---|---|---|---|

| МосБиржа | MOEX | 2020 | год | 9,45 | 189,5 | 5,0% | 12.05.2021 | 14.05.2021 | 28.05.2021 | |

| ПИК ао | PIKK | 2020 | 4 кв | 22,51 | 1027 | 2,2% | 13.05.2021 | 17.05.2021 | 31.05.2021 | |

| ПИК ао | PIKK | 2021 | 1 кв | 22,92 | 1027 | 2,2% | 13.05.2021 | 17.05.2021 | 31.05.2021 | |

| М.видео | MVID | 2020 | год | 38 | 696 | 5,5% | 14.05.2021 | 18.05.2021 | 01.06.2021 | |

| КузнецкийБ | KUZB | 2020 | год | 0,001466 | 0,03035 | 4,8% | 20.05.2021 | 24.05.2021 | 07.06.2021 | |

| Приморье | PRMB | 2020 | год | 901 | 38000 | 2,4% | 21.05.2021 | 25.05.2021 | 08.06.2021 | |

| FIVE-гдр | FIVE | 2020 | год | 110,49 | 2263 | 4,9% | 26.05.2021 | 28.05.2021 | 11.06.2021 | |

| СевСт-ао | CHMF | 2020 | 4 кв | 36,27 | 1758 | 2,1% | 28.05.2021 | 01.06.2021 | 16.06.2021 | |

| СевСт-ао | CHMF | 2021 | 1 кв | 46,77 | 1758 | 2,7% | 28.05.2021 | 01.06.2021 | 16.06.2021 | |

| Таттел. ао | TTLK | 2020 | год | 0,0393 | 0,696 | 5,6% | 28.05.2021 | 01.06.2021 | 16.06.2021 | |

| Левенгук | LVHK | 2020 | год | 0,3 | 13,24 | 2,3% | 28.05.2021 | 01.06.2021 | 16.06.2021 | |

| ГМКНорНик | GMKN | 2020 | год | 1021,22 | 27250 | 3,7% | 28.05.2021 | 01.06.2021 | 16.06.2021 | |

| РСетиМР ао | MSRS | 2020 | год | 0,0493 | 1,2455 | 4,0% | 28.05.2021 | 01.06.2021 | 16.06.2021 |

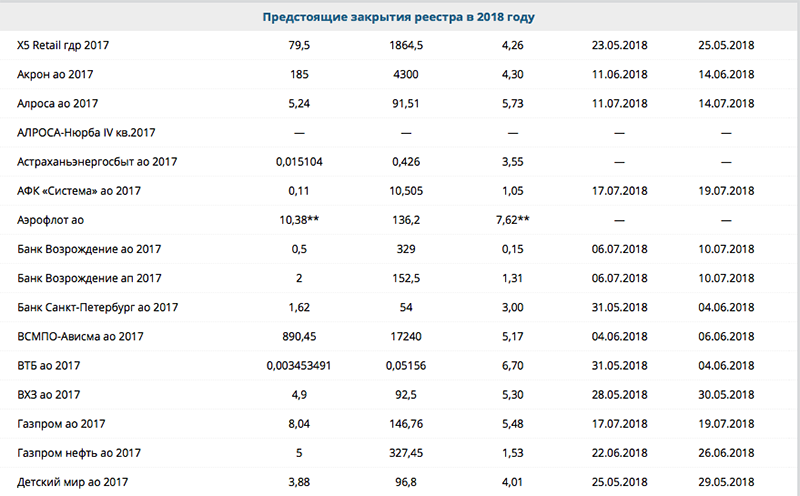

Календарь дивидендов 2018 Российских компаний

Думаю, не удивлю вас, если скажу, что к выплате дивидендов хотят приблизиться многие, и делают ставку именно на отечественный сегмент компаний. Удобно: регулярно начисляется прибыль, и при этом мы уверены в поддержке отечественного бизнеса. Обозначу, что сегодня наиболее прибыльными направлениями считают не только нефтегазоперерабатывающую сферу, но еще телекоммуникационные компании и энергетический комплекс, а также финансовые учреждения.

Каждая компания имеет свою, строго обозначенную эмиссию акций, и поэтому иногда выгодно вкладываться на самом старте работы, иногда — немного повременив, пока предприятие станет на ноги и «раскрутится». Для удобства определения дат инвесторами, когда ожидается профит вкладчикам в разных компаниях. Есть много мониторингов — сборный онлайн-ресурс, где можно увидеть список компаний и то, сколько сейчас оцениваются акции.Уточнения сроков выплат дивиденда, происходит:

- Сектор компании;

- Временной период — год, квартал, полугодие;

- Тикер;

- Можно подобрать вариант по предстоящим или утвержденным дивидендам. Это удобно, когда инвестор хочет обеспечить себе выплату с учетом времени и уровня стабильности.

Для тех, кто привык покупать акции и сразу торговать ими на бирже, выигрывая на разнице курса, актуальными станут ммвб котировки, а кроме этого рекомендую обращать внимание на 2 важных индекса:

- Индекс стабильности дивидендов — учитывается, насколько регулярно компания выплачивает прибыль, и имеются ли показатели прироста прибыли;

- Дивиденды на акцию — то есть, какой дивиденд начисляется на 1 акцию в портфеле той или иной компании.

Тут стоит думать о выплате дивидендов наперед, и оценивать рентабельность покупки, как обычной, так и привилегированной. Плюс, пользуясь онлайн-ресурсами калькуляторами дивидендов, оценивайте:

- Цена акции на закрытие;

- Размер дивидендной доходности;

- Последний день покупки акций;

- Дата закрытия реестра под дивиденды.

С момента покупки акции до начисления дивиденда должно пройти не менее 25 дней. По сути, подобный принцип использует и государство, когда предлагает нам купить у него облигации, а далее мы подгадываем максимально удачный вариант по времени для продажи.Дивиденд — это не просто фантастическая возможность ни за что получать выплаты, а, прежде всего, это инвестиции в акции, которые приносят доход: либо происходит капитализация процентов, или регулярная выплата доходности. Финансовые эксперты такой вид не называют излишне рискованным, но и особо доходным назвать его также нельзя. Именно поэтому рационально делать ставку на несколько параллельных вложений: и по сумме, и по срокам, и по видам деятельности компаний, чтобы и риски минимизировать, и как бы регулярно получать прибыль. Надо понимать с одними и теми же акциями, можно работать по-разному для того, чтобы увеличивать свой доход.Традиционно желаю вам, чтобы о выплате дивидендов вы знали не понаслышке, а регулярно и стабильно получали неплохой профит с разных отечественных и иностранных компаний.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

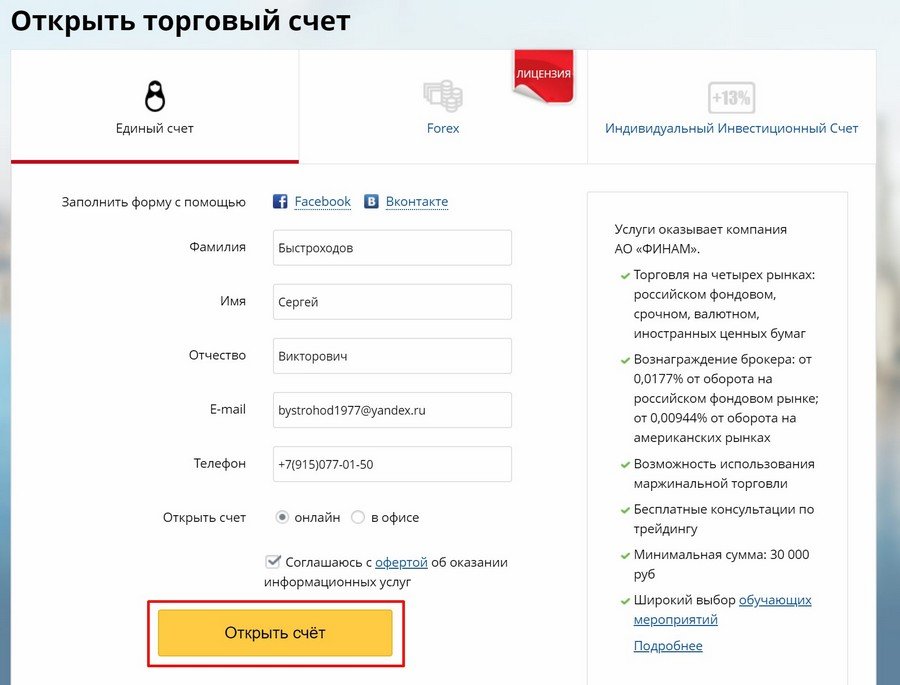

Порядок приобретения акций

Чтобы приобрести акции, не нужно выходить из дома — достаточно иметь выход в интернет. Самостоятельно торговать на фондовой бирже частное лицо не имеет права, поэтому придется воспользоваться помощью посредника — брокера.

Найти брокера несложно — посреднические услуги оказывают не только специализированные организации, но и всем знакомые банки (Сбербанк, Тинькофф, ВТБ и пр.). Чтобы совершать сделки купли-продажи, потребуется зарегистрироваться в выбранной компании в качестве инвестора и открыть в ней специальный счет. Физические лица могут открыть:

Индивидуальный инвестиционный счет. Один человек может открыть только один такой счет, получив при этом налоговую льготу типа А (право на оформление налогового вычета в размере суммы, заведенной на брокерский счет) или типа Б (право на освобождение от налогообложения полученной прибыли).

Как получить инвестиционный вычет по НДФЛ, подробно рассказано в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Брокерский счет. Обычный счет для торговли ценными бумагами, не предоставляющий владельцу никаких налоговых льгот.

После того как счет открыт, можно начинать торговлю на бирже. Покупка акций физическими лицами для получения дивидендов ведется в следующей последовательности:

- через мобильное приложение или сайт, используемые брокером, на инвестиционный счет заводятся деньги;

- в приложении или на сайте выбирается подходящая акция и указывается количество акций, которые нужно купить;

- деньги за покупку списываются со счета, а в личном кабинете появляется информация о купленных акциях — сведения будут обновляться ежедневно, и вы сможете узнать, как меняется цена на акцию в абсолютных и относительных величинах с течением времени.

Определяем ежемесячную сумму для жизни

У каждого из нас разные потребности в количестве денег, требуемых на проживание за календарный месяц. Для начала необходимо самостоятельно прикинуть, какие у вас траты в год и желательно ещё немного оставить на непредвиденные расходы.

Пусть нам нужно 50 тыс. рублей в месяц, которые мы хотим получать *пассивно от дивидендов. Эта сумма эквивалентна 600 тыс. рублей в год.

Примечание

«Пассивно» означает, что от нас не требуется никаких действий для получения этих денег.

Поскольку большинство российских компаний выплачивают дивиденды летом, то нужно самостоятельно планировать свой бюджет на весь год. Например, выплаты в течение года могут быть примерно такими:

- весной — 50 000;

- летом — 400 000;

- осенью — 150 000;

Стоит разумно тратить поступаемые деньги, чтобы ежемесячные траты были примерно равномерные. Ведь есть зима и весна, когда выплат нет или же они минимальны.

Сколько нужно акций, чтобы жить на дивиденды

Для этого воспользуемся обратной формулой, т.е. изначально определим, сколько нам нужно для того, чтобы жить комфортно. Здесь не нужно ставить баснословные суммы – достаточно к средним расходам за месяц прибавить 10%. Этого будет достаточно на начальном этапе. Допустим, что эта сумма на семью из 2-х человек без детей составляет 50000 руб. Таким образом, нам нужно 50000 руб. ежемесячно или 600 000 рублей в год.

Исходя из средней доходности российских акций в 10%, чтобы заработать 600 тыс. руб. за год с дивидендов, нужно купить акций на 6 мил. рублей.

(6 000 000 руб.*10%=600 000 руб./12 мес. = 50000 руб./мес).

Я не буду врать и говорить, что при начальных вложениях в 50000 руб. вы сможете жить на дивиденды через 1-5 лет. Вместо этого приведу реальные цифры, как они есть на самом деле.

Расчет произведен исходя из первоначального взноса в 50 тыс. руб., с учетом ежегодной средней дивидендной доходности в 13%, реинвестирования и ежегодного добавления к этой суммы еще 50000 рублей.

| Срок (сколько лет) | Капитал, руб. | Инвестиции, руб. | Доходность 13% | Накопленная сумма, руб. |

| 1 | 50000,00 | 6500,00 | 56500,00 | |

| 2 | 56500,00 | 50000,00 | 7345,00 | 113845,00 |

| 3 | 113845,00 | 50000,00 | 14799,85 | 178644,85 |

| 4 | 178644,85 | 50000,00 | 23223,83 | 251868,68 |

| 5 | 251868,68 | 50000,00 | 32742,93 | 334611,61 |

| 6 | 334611,61 | 50000,00 | 43499,51 | 428111,12 |

| 7 | 428111,12 | 50000,00 | 55654,45 | 533765,56 |

| 8 | 533765,56 | 50000,00 | 69389,52 | 653155,09 |

| 9 | 653155,09 | 50000,00 | 84910,16 | 788065,25 |

| 10 | 788065,25 | 50000,00 | 102448,48 | 940513,73 |

| 11 | 940513,73 | 50000,00 | 122266,78 | 1112780,52 |

| 12 | 1112780,52 | 50000,00 | 144661,47 | 1307441,98 |

| 13 | 1307441,98 | 50000,00 | 169967,46 | 1527409,44 |

| 14 | 1527409,44 | 50000,00 | 198563,23 | 1775972,67 |

| 15 | 1775972,67 | 50000,00 | 230876,45 | 2056849,11 |

| 16 | 2056849,11 | 50000,00 | 267390,38 | 2374239,50 |

| 17 | 2374239,50 | 50000,00 | 308651,13 | 2732890,63 |

| 18 | 2732890,63 | 50000,00 | 355275,78 | 3138166,42 |

| 19 | 3138166,42 | 50000,00 | 407961,63 | 3596128,05 |

| 20 | 3596128,05 | 50000,00 | 359613 | 4005740,85 |

| 21 | 4005740,85 | 50000,00 | 400574 | 4456314,94 |

| 22 | 4456314,94 | 50000,00 | 445631 | 4951946,43 |

| 23 | 4951946,43 | 50000,00 | 495195 | 5497141,08 |

| 24 | 5497141,08 | 50000,00 | 549714 | 6096855,19 |

| 25 | 6096855,19 | 50000,00 | 609686 | 6756540,70 |

| 26 | 6756540,70 | 50000,00 | 675654 | 7482194,77 |

| 27 | 7482194,77 | 50000,00 | 748219 | 8280414,25 |

| 28 | 8280414,25 | 50000,00 | 828041 | 9158455,68 |

| 29 | 9158455,68 | 50000,00 | 915846 | 10124301,24 |

| 30 | 10124301,24 | 50000,00 | 1012430 | 11186731,37 |

Цифры красноречивее тысячи слов показывают, что с указанными исходными данными выйти на доход от дивидендов, позволяющий не работать, можно за 25 лет. А никто и не говорил, что Баффет стал богатым за 1-2-5 лет. У него это заняло добрую половину жизнь. Если присмотреться внимательнее к цифрам, то можно увидеть, что с небольшим, как в нашем примере, первоначальным капиталом, первые 5-10 лет уходят на “раскачку”. Т.е. начиная со стартовой суммы в 1 млн. рублей добраться до желаемой суммы можно на 10 лет раньше.

Здесь также не учитывается рост стоимости самих акций. При правильном подборе ценных бумаг в инвестиционный портфель акции могут приносить дополнительно до 20-50% годовых.

Если инвестор в первую очередь заботится о сохранности вложенных денег, стоит подумать об инвестировании в дивидендные компании. Они обычно определяются, как предприятия, которые регулярно и постоянно делятся полученной прибылью. Регулярные платежи являются не только стабильным источником дохода для инвесторов, но и подтверждением хорошего состояния компании и ее устоявшейся позиции на рынке.

Я специально привел в расчетах небольшую сумму, которую за год могут выделить и инвестировать 80% семей даже с маленькой зарплатой. Это показывает, что зарабатывать на дивидендах хорошие суммы может каждый – это только вопрос времени и знаний. Начав погружение в инвестирование с понятия, что такое дивиденды и успешно применив полученные знания на практике, вы можете создать отличный источник пассивного дохода для комфортного отдыха и не зависеть от размера пенсии в будущем.

На какую прибыль можно рассчитывать?

Для того чтобы рассчитать доход от каждой акции, важно знать, какой процент прибыли и за какой период выплачивает компания. Поскольку выплаты прямо влияют на капитализацию (заметно снижая ее), то в среднем, размер дохода определяется в процентном соотношении к каждой ценной бумаге

Для того чтобы понимать на какой суммарный дивидендный доход можно рассчитывать, стоит воспользоваться формулой расчета. Но при этом стоит понимать, как именно начисляется прибыль:

- фиксированный процент на каждую ценную бумагу, указанный в документах компании;

- плавающий процент в зависимости от финансовых результатов деятельности за определенный период.

Расскажу, как рассчитать дивидендный доход быстро и точно. Для этого величину дивиденда на 1 ценную бумагу (размер решается на собрании акционеров) необходимо разделить на рыночную стоимость акции и умножить на 100%. Разумеется, что инвестиции в интернете быстрее окупаются и предлагают более сжатый период работы, но при этом с увеличенной долей риска.

Коэффициент выплаты дивидендов

Основное правило: дивидендный доход рассчитывается как коэффициент годовой прибыли компании на каждую акцию. Сложно спрогнозировать развитие в текущем году, поэтому за основу берутся данные прошлого года. Предлагаю познакомиться с ТОП-10 российскими компаниями с самой большой дивидендной доходностью за последние 12 месяцев.

| # | Название компании | Размер дивидендного дохода (в %) | Особенность получения прибыли на тип акции |

|---|---|---|---|

| 1 | Мечел | 15,75 | Привилегированная |

| 2 | Северстал | 15,7 | Обычная |

| 3 | МРСК Центра и Приволжья | 14,2 | Обычная |

| 4 | МРСК Волга | 13,86 | Обычная |

| 5 | Энел Россия | 13,63 | Обычная |

| 6 | Ленэнерго | 13,46 | Привилегированная |

| 7 | Аэрофлот | 12,58 | Обычная |

| 8 | Ростелеком | 12,43 | Привилегированная |

| 9 | Мостотрест | 11,94 | Обычная |

| 10 | ЛСР Группа | 11,93 | Обычная |

Чистая процентная маржа

Говоря, что это такое дивидендный доход для акционеров, можно провести параллель с чистой процентной маржой. Коэффициент характерен для деятельности банка, но этот принцип применяется и для ОАО или ЗАО. Фактически, это соотношение чистого процентного дохода и средней величины активов. Также в формуле учитывается разница между процентными доходами и процентными расходами. Коэффициент указывает на эффективность менеджмента любой коммерческой организации.

Взаимный фонд

Если стоимость акций достаточно большая, применяется сотрудничество с взаимным фондом. В этом случае коэффициент дивидендного дохода остается тем же за минусом комиссий. Принцип в том, что вкладываются в компанию небольшие акционеры. Очень популярный инвестиционный инструмент в США, а в России это понятие имеет свой аналог — паевой фонд. Выбирая среди предложенный, стоит определить: что показывает результат работы: количество вкладчиков, общий дивидендный доход, больше узнать о репутации. Среди мировых гигантов инвестиционные фонды Vanguard High Dividend Index и Vanguard Index Fund.

Обращу внимание: дивиденды могут выплачиваться не только деньгами, но продукцией компании или же ее акциями.

Биржевые ноты

Это финансовая часть, которая частично влияет на дивидендный доход, ведь ETNs — это необеспеченный актив, и предлагаемая ставка дивиденда компанией зависит от такого долгового обязательства, его размера, как и от того: будет ли выплачен дивиденд. Фактически, это кредит, который можно дать переделённой организации, но при грамотном менеджменте нота принесет прибыль. И особенность в небольшой цене (не более 1 доллара), возможности покупки большого количества, а также в том, что они частично координируют волатильность рынка.