Что такое «голубые фишки» и зачем в них инвестировать

Содержание:

- Список голубых фишек мира

- Голубые фишки ММВБ

- Понятие “голубых фишек”

- Как инвестировать в акции лидеров рынка

- Голубые фишки Российского Фондового Рынка

- Как купить голубые фишки

- Требования к ценным бумагам для попадания в престижный список

- Плюсы и минусы

- Инвестиции в голубые фишки

- Преимущества и недостатки инвестирования в акции первого эшелона

- Стратегии инвестирования

- Заключение

Список голубых фишек мира

1. Россия

Российские голубые фишки (в старом варианте — голубые фишки ММВБ) оцениваются и отбираются на Московской бирже раз в квартал, которая публикует список на своем сайте во вкладке «База расчета». В него на данный момент входят 15 наиболее известных и доходных публичных компаний России:

Ожидаемо котировки индекса RTSSTD практически полностью совпадают с индексом Мосбиржи, так как в последнем вес голубых фишек очень высок:

Голубые фишки российского фондового рынка

Эти компании представляют следующие сектора российской экономики:

- добыча и переработка полезных ископаемых (9 ед. – 69,07%)

- банковский (2 ед. – 18,64%)

- телекоммуникационный (2 ед. — 6,75%)

- торговый (2 ед. — 5,54%).

В прошлом квартале в этот список входила также «Московская биржа», а в прошлом году – «Интер РАО» и «Ростелеком».

С момента начала составления индекса топовые предприятия российского рынка по структуре изменились незначительно. В 2009 г. в этот список входили 11 компаний: «Северсталь», «Газпром», «Норильский никель», «Лукойл», «Полюс Золото», «Роснефть», «Сбербанк», «Сургутнефтегаз», «Татнефть», «Уралкалий» и «ВТБ».

Этот состав лишь немного отличается от сегодняшнего, хотя доля компаний по добыче и переработке полезных ископаемых 10 лет назад была выше и составляла 84,1%. В данный момент капитализация российских голубых фишек составляет почти 8.4 трлн. рублей.

Дивиденды голубых фишек ММВБ

Дивиденды российских голубых фишек можно посмотреть на сайте , выбрав в меню справа соответствующую опцию. Правда не факт, что она будет доступна в новом дизайне сайта. Для дивидендов и дат по отдельным российским компаниям есть другие ресурсы, например .

Актуальные значения дивидендов показывают, что компании этого ранга можно рассматривать как альтернативу банковским депозитам — хотя, конечно, нужно учесть налог на дивиденды в размере 13% и тот факт, что котировки любой акции могут как расти, так и снижаться. Порой очень резко.

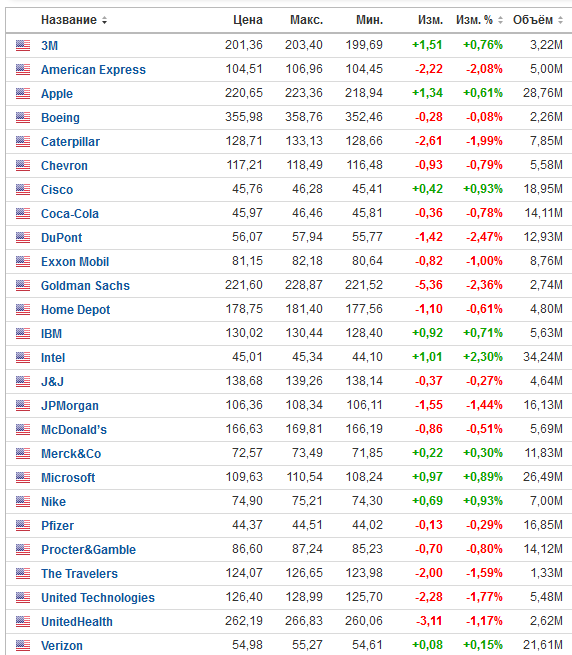

2. США

Список голубых фишек США

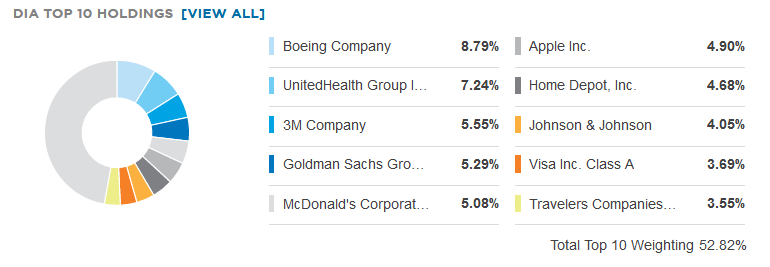

Посмотреть полный и актуальный состав индекса, включая долю каждой компании, можно например на сайте etf.com, забив туда отслеживающий индекс биржевой фонд SPDR Dow Jones Industrial Average ETF (DIA).

Из-за большой капитализации к голубым фишкам США также можно отнести компании Amazon и Alphabet Inc. (Google). Капитализация американских голубых фишек в десятки раз превышает капитализацию российских.

В англоязычном мире используется термин «Blue chips», который имеет такое же значение и происхождение.

В США на Нью-Йоркской фондовой бирже в 1960-1980-х годах для обозначения ценных бумаг 50 наиболее популярных компаний применялось другое название – «Nifty Fifty» (в вольном переводе – «классные 50»).

Американские компании из списка «Nifty Fifty» 1970-х годов

P.S. После обвала фондового рынка в середине 1970-х голубые фишки стали для многих синонимом спекулятивной игры — хотя в Индии до сих пор существует одноименный индекс NIFTY 50, включающий в себя национальные топовые корпорации. Подобный обвал повторился и в начале 2000-х и получил название «пузырь доткомов«. Дивидендная доходность американских голубых фишек около 2-3% годовых.

3. Европа

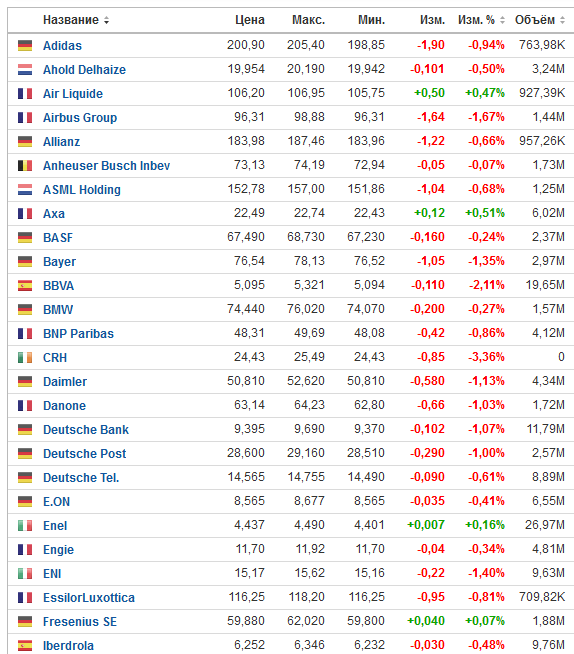

Euro Stoxx 50 индексирует 50 акций крупнейших компаний из 11 ведущих стран еврозоны. Рынок голубых фишек Европы представлен компаниями разнообразных отраслей экономики: банковская и страховая деятельность, пищевая и химическая промышленность, телекоммуникации, строительство, недвижимость, СМИ, автомобилестроение и др.

Европейские голубые фишки

Отследить актуальный полный состав европейских голубых фишек можно либо на , либо найдя на фонд SPDR EURO STOXX 50 ETF (FEZ). Рыночная капитализация входящих в индекс компаний в данный момент находится в диапазоне от 2.5 до 18 трлн. рублей.

4. Япония

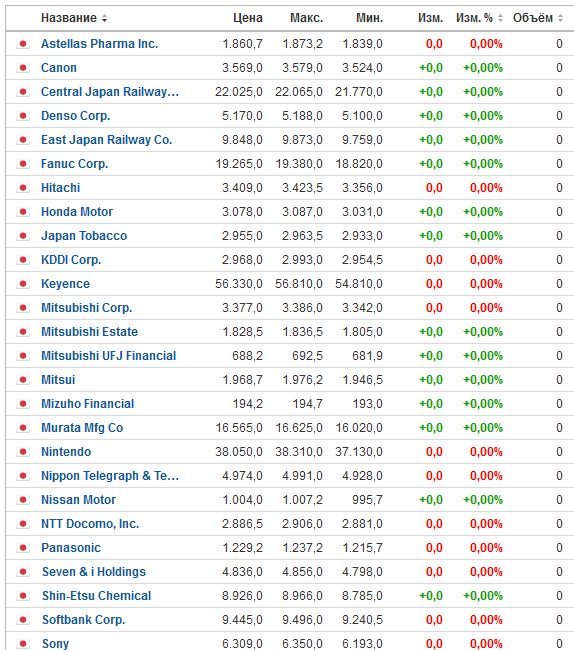

Индекс TOPIX Core 30 японских голубых фишек включает 30 наиболее доходных и капитализированных компаний Токийской фондовой биржи. Торговля голубыми фишками Японии представлена автомобильными гигантами, промышленными, финансовыми, фармацевтическими и информационно-коммуникационными корпорациями.

Список голубых фишек Японии

Список компаний из индекса можно найти здесь: .

5. Китай

На Шанхайской фондовой бирже среди множества индексов представлен SSE 50 Index, в котором учитываются результаты торгов 50 самых ликвидных компаний Китая из разных секторов экономики: сельскохозяйственного и пищевого производства, легкой промышленности и автомобилестроения, химической и нефтеперерабатывающей отраслей, банковского и страхового сектора и др. Это и есть голубые фишки китайских компаний. Финансовую систему Китая я рассматривал здесь.

Актуальный список всех 50 компаний есть тут: .

Голубые фишки ММВБ

Новатэк

ПАО «Новатэк» – крупнейший российский производитель природного газа, на долю которого приходится 11% всего отечественного рынка. Компания работает в Западной Сибири и Ямало-Ненецком автономном округе. Проводит геологоразведку, добывает, перерабатывает и продает жидкие углеводороды. Показатель доходности EBITDA в прошлом 2019 году Новатэка составил 461 млрд. руб., а чистая выручка — 863 млрд. руб. Главным акционером компании является Леонид Михельсон, владеющий 24,8% акций. 10% акций компании принадлежат Газпрому, 19,4% – французской корпорации Total, 23,5% – бизнесмену Геннадию Тимченко.

Больше информации о деятельности данной компании ищите в статье “Акции газодобывающих компаний“.

Анализ акций Новатэк.

После дивидендной отсечки акции NVTK просели в цене до 1075 руб., но уже начали восстановление к уровню на 111 руб. Отчасти этому способствует позитивный фон вокруг компании. Недавно Новатэк отчитался о привлечении 1,5 млрд. евро до 24.09.2025г. под финансирование своих проектов, но по большей части на “Арктик СПГ-2”.

“Масло в огонь”, разжигающий интерес инвесторов подлил представитель компании Назаров, упомянув, что компания планирует рассмотреть повышение дивидендов и скорректировать дивидендную политику по итогам 2020г.

По прогнозам аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Новатэк составляет 1648 руб. за акцию.

Акции голубых фишек: Лукойл

ПАО «Нефтяная компания Лукойл» – крупнейшая российская нефтегазовая компания, занимающая на рынке 2-ю позицию после «Газпрома». На ее долю приходится 1% всех добываемых в мире углеводородов и 2% нефти. Нефтяные скважины Лукойла, нефтеперерабатывающие и газоперерабатывающие заводы располагаются не только на территории России, но и в Африке, Америке, Европе, Центральной Азии и на Ближнем Востоке. В 2019 году компания добыла 123 млн. тонн нефти — 12% от всего объема отечественного сегмента. Свою продукцию Лукойл реализует через собственные 5044 АЗС, которые располагаются в 19 странах по всему миру.

Анализ акции Лукойл.

Лукойл находится вблизи уровня поддержки около 4400 руб. и достаточно сильно отклоняется от средних значений. Поэтому многие инвесторы сейчас находятся в ожидании предпосылок на покупку. Однако они не торопятся входить в позицию, поскольку пробитие уровня поддержки вниз может открыть путь к минимумам конца марта-середины апреля 2020г.

Повышение цен на нефть позитивно отражается на курсе, поэтому дальнейшее серьезное снижение возможно на фоне плохих новостей, например, введения санкций в отношении России.

По последним прогнозам аналитиков Sberbank Investment Research и Ренессанс Капитал от октября 2020г. прогнозная цена акций Лукойл составляет 5300-5703,50 руб. за акцию.

Норильский Никель (GMKN)

Компания, занимающаяся горной добычей и металлургией. Норникель занимает первое место в мире по производству палладия, что составляет 40% от общего объема, а также по производству никеля – 12%. Численность сотрудников организации превышает количество 84 000 тысяч человек.

После кризисного марта акции восстановились буквально за 2 мес. Но после аварии с разливом нефтепродуктов, ущерб от которой был оценен в 148 млрд. руб. курс GMKN резко просел и сейчас акции Норникеля, подобно акциям Газпрома, находятся под давлением до разрешения ситуации с оценкой ущерба.

Прогнозы экспертов достаточно оптимистичны. Так, по мнению аналитиков BCS Global Markets от 22.09.2020г. прогнозная цена акций Норильского Никеля составляет 24814 руб./шт.

Понятие “голубых фишек”

Один из фактов, из-за которого торговлю на бирже часто сравнивают с игрой в казино, это как раз из-за цвета фишек. Ведь в казино фишки имеют несколько цветов, и как ни странно, именно голубые считаются самыми дорогими.

В нашей стране, где появилось поздно понятие «торговля на бирже», оно почти десятилетие всегда ассоциировалось именно с игрой в казино. На самом деле, настоящие инвесторы-это очень серьезные люди, деятельность которых очень далека от какой-либо авантюрной игры.

Помимо активов, относящихся к самым надежным, еще есть активы второго и третьего эшелона. Различий между этими уровнями отнесения бумаг очень много. Но все, без исключения, бумаги подвержены колебаниям на любые экономические и политические новости.

Голубые фишки могут просто быстрей восстанавливаться, и в долгосрочной перспективе все-таки на рост больше шансов. Бумаги второго, третьего эшелона могут годами быть на одних ценовых уровнях, а при выходе какой-то корпоративной новости, могут сделать движение на 50%.

Но, кто бы вам что не говорил о перспективности голубых фишек, вы должны понимать, что и на них доходность может по итогу получиться нулевая. Поэтому вкладывать все ваши деньги в такие акции точно нельзя.

Как инвестировать в акции лидеров рынка

Голубые фишки редко показывают резкий рост или стремительное снижение. Даже при неблагоприятных обстоятельствах акционеры проявляют выдержку, поскольку верят, что руководство крупной, проверенной годами компании успешно разберется с временными проблемами.

Хороший пример – Boeing. Весной 2019 года после двух авиакатастроф была прекращена эксплуатация сотен самолетов семейства 737 MAX. Это, конечно, привело к убыткам, но акции Boeing не претерпели катастрофического падения. Стоимость ценных бумаг за 9 месяцев значительно снизилась, но они по-прежнему котируются выше 300 долларов.

Впрочем, надежды инвесторов не всегда оправдываются. Например, последний глобальный кризис стал причиной банкротства General Motors. Любая, даже самая надежная компания может выпасть из индекса при определенных форс-мажорных обстоятельствах.

Стоимость голубых фишек увеличивается медленно. Чтобы хорошо на них заработать, нужно ждать несколько лет. Однако такие инвестиции не связаны с большими рисками. Повышенная турбулентность рынка обычно на голубых фишках не отражается. Люди, инвестирующие в них, надежно защищают деньги от инфляции за счет дивидендов.

В 2018 году Московская биржа опубликовала рейтинг самых доходных российских голубых фишек за 4 года. В него вошли:

- Сбербанк с ростом акций в 343%;

- АЛРОСА с прибавкой в 56%;

- МТС с 40%;

- «Газпром» с 24%.

Но не все голубые фишки показали высокую доходность. Так, за 4 года стоимость акции ВТБ уменьшилась с 6,7 до 3,3 копейки. Интересную динамику показали акции «Магнита»: с 2008 по 2015 год они выросли с 350 до 12 тыс. рублей, а весной 2018 года упали до 3470 рублей.

Столь неоднозначные результаты свидетельствуют о необходимости диверсификации – распределения капитала между несколькими активами. Судя по расчетам экспертов Мосбиржи, для формирования портфеля, включающего все голубые фишки, нужно инвестировать примерно 70 тыс. рублей.

Голубые фишки Российского Фондового Рынка

Все операции по обороту таких надежных акций проходят на Московской бирже, которая является наиболее крупной биржей не только России, но и всей Восточной Европы. Данная торговая площадка очень комфортна для инвесторов-новичков, здесь любой может принять участие в проводимых семинарах и лекциях, а также воспользоваться образовательными программами. Количество сделок с каждым годом только возрастает.

Торговать акциями компаний можно через брокера, которого нужно предварительно выбрать и открыть у него счет. Хотя стоит отметить, что не все брокеры предоставляют возможность выхода на фондовый рынок, об этом нужно помнить. Брокерская компания Финам предоставляет инвестору очень много возможностей, в том числе и торговля основными голубыми фишками российского фондового рынка, на которых мы остановимся подробнее.

Газпром

Основанное в 1991 г., одно из ведущих предприятий мира в секторе энергетики. Организация специализируется на разведывании и исследовании местоположения ресурсов, добывании, обработке, перемещении и реализации углеводородов. Данная фирма — обладатель наибольшей в мире системы нефтепроводов и газопроводов, общей протяженностью более 160 000 километров. Более 38% акций организации принадлежит Российской Федерации, 11% держит ОАО «Роснефтегаз», 0,9% «Росгазификация». Остальные акции ПАО Газпром торгуются на бирже.

Лукойл

Предприятие является лидером в нефтяной отрасли Российской Федерации и мировым лидером по запасу нефти. Организация специализируется на разведывании и освоении месторождений, добыче и сбыте нефтепродуктов. Крупнейшая доля голубых фишек ПАО «Лукойл» 91,7% находятся под управлением ЗАО «Национальный расчетный депозитарий», 2,5% акций держит депозитарная организация «Гарант». Оставшееся количество голубых фишек пребывают у частных вкладчиков или в торговле.

Магнит

Организация начала свою деятельность в 1994г. как компания-ритейлер. На данный момент организация содержит обширную торговую сеть на территории Российской Федерации: более 1 000 косметических магазинов, больше 8 000 магазинов продовольственных товаров, 200 гипермаркетов, а также свыше 100 семейных магазинов. Наибольшим количеством акций 52,9% владеют учредители этой же организации Сергей Галицкий (47,43%), Алексей Богачев (2,6%) и Владимир Гордейчук (2,92%). Оставшиеся 47,1% находятся в открытом доступе.

МТС

Организация занимает лидирующие позиции в телекоммуникационной сфере в Российской Федерации, Республике Беларусь. Главным вкладчиком ОАО «МТС» является Акционерная финансовая корпорация «Система» 51,5%. Оставшиеся 48,5% можно найти в свободном доступе в Московском, а также в Нью-Йоркском фондовом рынке.

Банк ВТБ

ПАО «ВТБ Банк» основано в 1990г., единственным крупным конкурентом является Сбербанк. Данное учреждение создало специальную группу, которая предоставляет банковские услуги пользователям в 19 странах по всему миру. Большее количество акции 60,9% принадлежат государству, оставшиеся 39,1% пребывают в обороте.

Роснефть

ОАО «Нефтегазовая компания Роснефть» основана в 1991 году. Главными задачами организации является разведка, добыча, изготовление и сбыт продуктов нефти. 69,5% голубых фишек пребывают в ОАО «Роснефтегаз», находящемуся под контролем государства. 19,8% акций под контролем у юр. и физ. лиц. Оставшиеся акции пребывают в доступе.

Сургутнефтегаз

ОАО «Сургутнефтегаз» было основано в 1993 г. Предприятие ориентировано на разведывание нефтегазоносных месторождений в Ханты-Мансийском округе, добычу и сбыт нефтепродуктов. Более 60% акций принадлежат дочерним предприятиям ОАО «Сургутнефтегаза», оставшиеся голубые фишки пребывают в доступе.

Норникель

ПАО «Горно-металлургическая компания «Норильский никель» начало свою деятельность как советская организация в 1989 г. Это предприятие — лидер в горно-металлургической сфере Российской Федерации. Организация добывает полезные ресурсы, драгоценные, а также цветные металлы. Организация обеспечивает себя теплом и электричеством. Более половины палладия в мире произведены ПАО «Норникель». Холдинг «Интеррос» обладает 28% акций, фирма «Российский алюминий» держит под контролем 25,1%, а «Металлоинвест» является владельцем 4%, другие акции пребывают в открытом доступе.

Татнефть

ПАО «Татнефть» в 1950 году начало свою работу. Организация является одной из крупнейших нефтедобывающих предприятий в Российской Федерации. ЗАО «Национальный расчетный депозитарий» обладает 59,6% акций, ОАО «Центральный депозитарий Республики Татарстан» имеет 30,4% ценных бумаг, оставшиеся торгуются на Московской бирже.

Как купить голубые фишки

Российские голубые фишки можно приобрести через любого российского брокера (Открытие, БКС, Финам, Сбербанк, Тинькофф, ВТБ), так как эти акции обращаются на Московской бирже. Покупка осуществляется в обычном режиме:

- пополняете брокерский счет;

- находите акцию по тикеру;

- оформляете заявку на покупку.

С зарубежными ETF немного сложнее. Купить через российских брокеров их возможно не всегда: не все брокеры имеют выходы на зарубежные биржи (особенно на азиатские, где можно купить ETF на китайские и японские биржи). А если и имеют, то не всегда предоставляют возможность покупки ETF.

Поэтому вам понадобится открыть счет у зарубежного брокера – с россиянами работают, например, Interactive Brokers и Saxo Bank.

Есть вариант покупки широкого индекса акций (т.е. не только голубых фишек) с помощью БПИФов и ETF, обращающихся на Мосбирже. Например, в акции Китая можно инвестировать с помощью ETF FXCN, а в европейские компании – БПИФа Европа 600 (AKEU).

Таким образом, голубые фишки – это самый «сок» фондовой биржи, самые ликвидные, надежные и популярные акции устойчиво развивающихся компаний высокой капитализации. Зачастую это столпы экономики, по состоянию которых можно отслеживать «здоровье» всего фондового рынка. Инвестировать в них можно путем покупки отдельных понравившихся вам акций, так и покупкой ETF. В каждой стране есть свой индекс голубых фишек и, соответственно, ETF на него. Как именно вкладываться – решайте сами. Удачи, и да пребудут с вами деньги!

Требования к ценным бумагам для попадания в престижный список

Ни в одном законе вы не найдете критериев, по которым компании попадают в число самых ценных для страны. В методике расчета индекса голубых фишек, разработанной Московской биржей, четко указано, что отбираются 15 акций на основе субъективной оценки Индексного комитета. Бумаги должны попасть в топ-30 по медианному объему торгов за последние 6 месяцев. Далее их ранжируют по средней капитализации с учетом free-float.

Выделяют следующие критерии отнесения компании к избранным в 15 лучших.

Высокая капитализация

Капитализация – текущая стоимость эмитента. Рассчитывается как произведение цены акции на объем выпуска. Например, по состоянию на 17.11.2020 капитализация Алросы составляет 636 922 227 682,4 руб. (86,48 * 7 364 965 630). Значение не является постоянной величиной. Меняется вслед за изменением котировок.

Высокая ликвидность

Ликвидность означает возможность быстро продать акции или облигации и получить деньги. Частному инвестору легко определить этот параметр по цифрам в своем биржевом стакане. Чем они выше, тем ликвиднее ценная бумага. По одним компаниям суммы сделок меняются ежесекундно, глаз не успевает зафиксировать определенное значение, а по другим – цифры не меняются часами, такие компании вряд ли попадут в голубой список.

Низкая волатильность

Волатильность – изменчивость цены. Чем ниже показатель, тем устойчивее акция или облигация к настроениям трейдеров, колебаниям рынка, кризисам и пр. Инвесторы охотно покупают такие бумаги в свои долгосрочные портфели, потому что считают их безопасными и надежными.

Низкий спред

Спред – разница между ценой покупки и продажи. Показатель тесно связан с ликвидностью. Чем выше скорость обмена ценных бумаг на деньги, тем меньше спред. У ликвидных компаний он не превышает 1 %. Конкретное значение тоже видно в биржевом стакане.

К критериям можно еще отнести такие параметры, как известность компании, срок нахождения на рынке и значимость для развития экономики страны.

Плюсы и минусы

Рассмотрим преимущества и недостатки покупки акций и облигаций “голубых фишек”.

Плюсы:

- котировки ценных бумаг компаний из топ-15 зависят в большей степени от развития бизнеса, чем от действий спекулянтов, и в долгосрочной перспективе растут;

- вероятность банкротства компаний минимальна, в трудной ситуации на помощь придет государство, потому что деятельность гигантов рынка существенно влияет на экономику страны;

- высокая ликвидность позволяет инвесторам в любое время купить и продать нужное количество акций и облигаций;

- крупные компании охотно делятся с бюджетом и частными инвесторами частью прибыли в виде дивидендов, поэтому являются отличным инструментом для создания пассивного дохода.

Минусы:

- котировки растут медленно, для инвесторов-спекулянтов такие ценные бумаги могут оказаться не самым эффективным инструментом в попытке заработать миллионы за короткое время;

- при всей своей надежности этот инструмент нельзя рассматривать для консервативных портфелей, потому что инвестиции в акции – всегда риск, особенно на коротком отрезке времени.

Инвестиции в голубые фишки

Голубые фишки несут инвесторам минимальные риски. При этом доходность по таким вложениям находится в пределах колебаний уровня инфляции. В России и СНГ показатель роста топовых акций + дивидендная доходность находятся в районе 10% годовых.

Таким образом, инфляция перекрывается лишь на 3-4% в год. Это не позволяет полноценно зарабатывать за счет инвестиций. Только копить деньги в течение долгого времени, чтобы в конце концов собрать достаточную сумму на будущее.

Инвестиции в голубые фишки — минимальные риски с низким уровнем дохода. Но не стоит списывать их со счетов. Сложный процент — практически магическая вещь. За счет постоянного реинвестирования, реальный доход через 10 лет может составлять 200-300% от первоначальных вложений.

За счет постоянного вложения заработанных средств, инвестор получает возможность заработать миллионы, только если он не будет трогать деньги, которые он уже вложил. Если добавлять к этому ежемесячный платеж 5-10% от дохода, то уже через 15 лет на инвестиционном счету будет лежать сумма, достаточная, чтобы просто жить на проценты.

При этом такой способ не сопряжен с рисками и не требует специальных навыков. Достаточно установить инвестиционное приложение, постоянно покупать ценные бумаги и хранить их в течение долгого времени. Уже через 5 лет сумма должна как минимум удвоиться, а через 10 лет можно удивиться тому состоянию, которое будет лежать на счету.

Голубые фишки сами по себе не принесут дохода. Только за счет сложного процента и реинвестирования можно получить достаточную прибыль. Но если учитывать полное отсутствие риска, высокую ликвидность и никаких требований к инвестору — такой способ инвестирования можно считать подходящим.

Преимущества и недостатки инвестирования в акции первого эшелона

К очевидным преимуществам голубых фишек можно отнести:

- Высокая степень ликвидности. То есть, вы всегда можете купить или продать эти акции

- Минимальный спред. Разница между ценой покупки и ценой продажи акций относительно невелика (обычно, порядка 0,01 – 0,1% от цены акции). В то время как спред на акции второго, а тем более, третьего эшелонов может достигать и 30% от стоимости.

- Надежность, обусловленная стабильностью компаний входящих в список голубых фишек. Инвестиции в такого рода акции ближе консервативным инвесторам не склонным к большим рискам.

Недостатком голубых фишек является низкий потенциал роста, связанный с тем, что такого рода компании уже достигли определённой степени развития и теперь находятся в относительно стабильной фазе. К тому же, такие акции, вследствие своей популярности у инвесторов, редко страдают от недооценки.

Посудите сами, какое из двух нижеперечисленных событий имеет больше шансов на реализацию:

- Десятикратное увеличение торгового оборота (и, соответственно, выручки) крупной торговой сети национального масштаба;

- Такое же десятикратное увеличение торгового оборота в магазинах скромного провинциального предпринимателя.

Само собой более вероятен второй вариант, ведь крупная торговая сеть гораздо в большей степени реализовала свой потенциал в плане роста и развития, а перед местечковым предпринимателем открыты перспективы развития (по крайней мере – чисто теоретически) сначала в своём городе, затем в регионе, а после этого во всей стране, ну а если повезёт, то и во всём мире тоже.

Купив акции крупной торговой сети по 10000 рублей, инвестор может быть уверен в относительной стабильности их стоимости, а также рассчитывать на выплату дивидендов. Но глупо было бы ожидать от них роста стоимости до 100000 или 200000 рублей (в 10-20 раз). А вот вложившись в дешёвые сторублёвые акции торговой организации, которая менее раскручена, но обладает большим потенциалом роста, можно рассчитывать на их рост в будущем и до 1000, и до 10000 рублей (в 10-100 раз).

Именно поэтому опытные инвесторы, исповедующие агрессивный стиль торговли, предпочитают вкладывать свои деньги в недооценённые акции второго и третьего эшелонов, которые могут в кратчайшие сроки выстрелить в цене и принести, тем самым, немалую прибыль. А консервативные инвесторы и новички предпочитают вкладываться в голубые фишки по причине надёжности и стабильности последних.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Словарь трейдера , Фондовый рынок

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Стратегии инвестирования

Какие бывают варианты покупки голубых фишек?

А) Прямое инвестирование в акции

Эта стратегия является одной из наиболее очевидных. Трейдер самостоятельно формирует портфель из голубых фишек. В этом случае ему придется самостоятельно анализировать информацию и выбирать подходящие ему ценные бумаги. Кроме того, необходимо иметь уже существенную сумму стартового капитала, начиная от 80 000 рублей. Это столько, сколько стоит минимальный пакет акций для создания диверсифицированного портфеля из топ-15 голубых фишек.

Это могут быть как российские голубые фишки, так и зарубежные. При этом большинство трейдеров сходятся во мнении, что более надежно и прибыльно размещать средства в иностранные акции. Это можно сделать на Санкт-Петербургской бирже (бывшей РТС). Кроме того, можно напрямую открыть счет у иностранного брокера. Это самый сложный способ инвестирования в данный вид активов. В этом случае вы получаете прямой доступ к акциям зарубежных голубых фишек. Ликвидность у них выше, как и доходность.

Этот вариант больше подойдет трейдерам, которые имеют относительно большой стартовый капитал, так как стоимость зарубежных голубых фишек является довольно высокой.

Б) Покупка корпоративных облигаций

Топовые компании выпускают не только наиболее ликвидные акции, но и надежные облигации. Это — совсем другой вид ценных бумаг, с помощью которого можно диверсифицировать инвестиционный портфель, но его незаслуженно обходят стороной многие трейдеры. А зря, ведь в общем случае облигация является более надежной ценной бумагой, чем акция. Ее смысл состоит в том, что компания-эмитент берет в долг у инвестора под определенный процент. Поскольку голубые фишки отличаются стабильностью, то и долг свой они с высокой вероятностью выплатят. Поэтому к ним велико доверие инвесторов, но и процент по таким облигациям минимальный.

В) Вложения в ETF-фонды, БПИФы и ПИФы, ориентированные на самые ликвидные акции.

Это — наиболее простая стратегия инвестирования. В этом случае инвестору не нужно самостоятельно ничего выбирать, за него это делает управляющая компания. Главный минус — невозможность самостоятельно повлиять на результаты и комиссия УК. Основное преимущество стратегии — минимальный порог входа и возможность инвестирования даже начинающему трейдеру.

Сейчас в листинге Moex имеются несколько готовых ETF фондов, в состав которых входят голубые фишки:

- RCMX ETF — фонд, Управляющей компанией которого является Райффайзен.

- FXRB ETF — это готовое инвестиционное решение, предлагающее вложение средств в акции крупнейших отечественных компаний от УК Finex.

- SBMX ETF — готовый портфель от Сбербанка.

- RUSE ETF — фонд от управляющей компании ITI Funds. Главная его особенность — выплата дивидендов на ежегодной основе.

Таким образом, голубые фишки относятся к наиболее надежным безрисковым ценными бумагами для трейдинга. Однако, согласно золотому правилу инвестирования, чем ниже уровень риска, тем ниже и доходность. Однако они станут хорошим вариантом для диверсификации инвестиционного портфеля, а также подойдут начинающим инвесторам и тем игрокам, которые ориентированы на долгосрочное инвестирование (3 года и выше). Какие лучше покупать? Это решает сам инвестор.

Заключение

Сейчас все брокеры очень большое внимание уделяют своим мобильным приложениям. И зазывают туда нас, простых людей, именно для инвестиций в “голубые фишки”

У всех на слуху названия ведущих компаний страны. Каждый знает Сбербанк, Газпром, Лукойл, Магнит и т. п.

Люди начинают закупать на все свои сбережения акции этих компаний, надеясь закрыть их через год-два с прибылью. Часто занимаются усреднением закупок, начитавшись в интернете про эффективность данной методики.

И среди крупных компаний имеются такие, что ведут свои бизнес не успешно. У таких компаний не будет стремительного, постоянного роста. Они будут либо в боковиках месяцами, или годами, у них могут даже отсутствовать дивиденды.

И самое главное, вам надо задать себе вопрос:

Поэтому, если вы решили инвестировать в голубые фишки, то знайте, что ваши мечты и желания не сбудутся просто покупкой акций. Это тяжелый труд, постоянное нервное напряжение, дергание на любые откаты цены не в вашу сторону. Здесь нужно учиться! И лучше идти в трейдинг, нежели выбирать инвестирование, даже в голубые фишки.