Где открыть иис: этапы выбора надежного посредника и сравнение условий лучших из них

Содержание:

Особенности работы с ИИС

Обратите внимание, что некоторые брокеры к вашему счету ИИС по умолчанию открывают и обычный брокерский счет. Будьте внимательны при пополнении и выбирайте правильные реквизиты

Минимальная сумма пополнения устанавливается каждым брокером индивидуально. В большинстве случаев она никак не регламентируется

Важно помнить, что при работе с маленькими суммами, комиссии будут для вас весьма существенными

Максимальная сумма ежегодного пополнения не может превышать 1 млн. рублей. При этом на самом счете может быть бОльшая сумма. Например, вы получили дивиденды по акциям и сумма средств на вашем счете увеличилась.

Для того, чтобы не потерять налоговые льготы с ИИС нельзя выводить деньги в течение первых 3-х лет с момента его открытия (именно после открытия, а не зачисления денежных средств). Однако активы ИИС можно перевести к другому брокеру или управляющей компании.

Дивиденды и купоны можно получать не на ИИС, а на обычный брокерский счет или даже на карту. Это зависит от возможностей и разрешений вашего брокера, уточняйте данный момент. Это не будет считаться выводом средств и не приведет к закрытию ИИС.

Если вы закроете ИИС ранее истечения трехлетнего срока, придется вернуть полученные вычеты (тип А) в полном объеме и заплатить пени и штрафы.

Во время действия ИИСа налоги не взимаются, а будут списаны только при закрытии, продаже бумаг и выводе средств (или не будут, если у вас ИИС типа Б). То есть все время существования счета эти деньги могут генерировать дополнительный доход.

Пополнять счет можно только рублями. Если хотите совершать покупки в долларах, то просто заводите на счет рубли, покупаете на бирже доллары (биржевой курс всегда выгоднее любого банковского) и покупаете акции зарубежных компаний.

Размер вычета на ИИС типа А ограничен суммой, которую вы заплатили в виде НДФЛ.

Каждый человек вправе иметь только один договор на ведение индивидуального инвестиционного счета. В случае заключения нового договора старый должен быть прекращен в течение месяца. А вот обычных брокерских счетов может быть сколько угодно и у разных брокеров.

Пополнять счет и выводить средства можно через свою банковскую карту (например, с картой Тинькофф Блэк от Тинькофф Банка эти операции производятся без комиссий).

Управлять счетом можно самостоятельно или через «доверительное управление», когда вы доверяете свои средства управляющей компании (УК). При инвестировании через управляющего счет необходимо сразу пополнить. За работу УК вы платите комиссии (и не малые), при чем, положительный результат такого управления не гарантирован. Поэтому мы настоятельно рекомендуем заниматься инвестированием самостоятельно, дополнительно повышая финансовую грамотность.

Для открытия ИИС не важно работаете вы или нет, официальная у вас зарплата или «серая». Но вычет типа А можно получить только при наличие официального заработка, с которого платится НДФЛ

Вы можете работать по найму. Или быть индивидуальным предпринимателем, применяющим общую систему налогообложения. Или иметь гражданско-правовой договор и т.п. Главное условие – перечисление НДФЛ в бюджет.

Через 3 года счет совсем не обязательно закрывать, можете продолжить торговать на нем и дальше. Однако часто, инвесторы, не имеющие средств для ежегодного пополнения счета на большие суммы, используют возможность закрытия.

Суть использования ИИС или как это работает

Допустим, у вас есть возможность пополнять счет на 100 тысяч рублей в год.

В начале четвертого года подали документы на вычет, получили 14 909,70 рублей. Всего за три года вы получили вычетами 42 599,70 руб.

Одновременно закрыли ИИС, получили на руки 327 690 рублей. Хотя по факту у вас будет больше, так как в нашем расчете мы не учитываем дивиденды по акциям, купоны по облигациям.

Открываете новый ИИС. У вас теперь есть 342 599 рублей плюс те же 100 тысяч рублей на ежегодное пополнение.

Вы можете внести на счет сразу 400 тысяч рублей – это максимальная сумма для получения вычета за год. Так целесообразно поступать, если размер уплаченного вами НДФЛ в текущем году, будет больше 52 000 рублей. Если сумма НДФЛ меньше, то пополняйте в год на ту сумму, которой хватит на возврат налога.

Рассмотрим несколько примеров для наглядности:

Напомним, налоги по ИИС удерживаются в момент его закрытия!

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

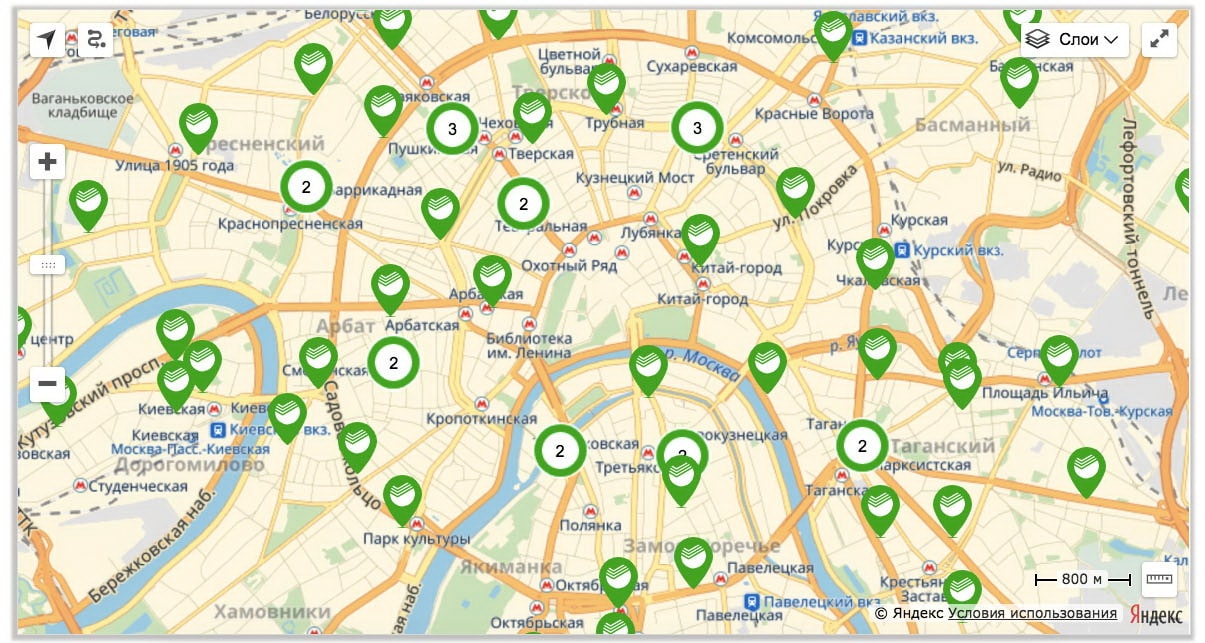

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

Выбор брокера

Начинающие трейдеры хотят работать с надёжным брокером и часто не знают, как выбрать компанию для открытия ИИС. При выборе нужно учитывать ряд параметров:

Параметры

Действия

Сумма минимального взноса

Здесь будущий инвестор должен учесть величину средств, которыми он располагает. Если стартовых средств немного, то обращаться в компанию, где начальный взнос составляет крупную сумму, не имеет смысла

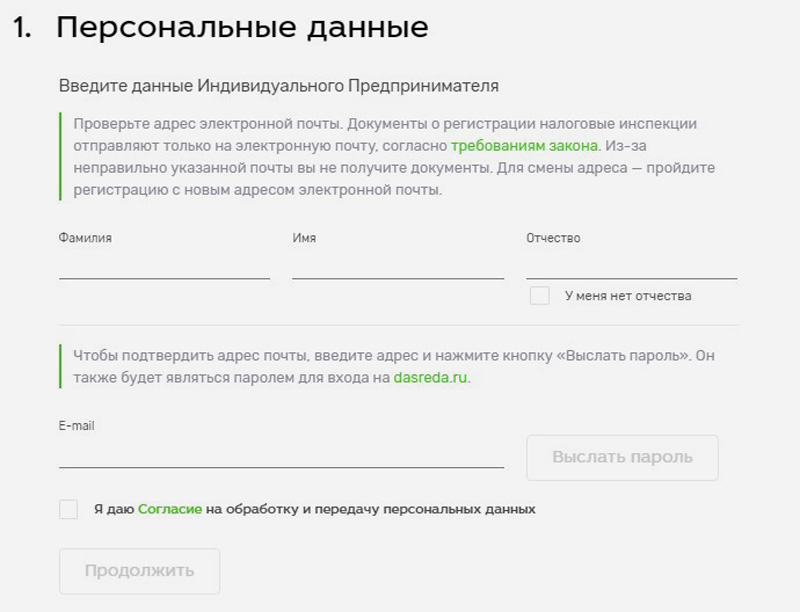

Способ открытия ИИС

Очень удобно, если есть возможность открыть счёт у брокера в онлайн-режиме. Если подобную услугу конкретная компания не оказывает, а её офиса в городе проживания клиента нет, открыть счёт будет невозможно

Комиссии и дополнительные платежи

Обычно выбирают брокеров с минимальными комиссиями, которые выплачиваются с оборота. Дополнительно клиент платит ежемесячную фиксированную плату

Зная примерную сумму инвестиций, можно сделать расчёт расходов на брокера

Брокерское обслуживание

Новичку важно, чтобы брокер оказывал помощь в решении возникающих трудностей. Поэтому поддержка должна быть квалифицированной в вопросах инвестирования

В этом плане среди брокеров быстрым и качественным обслуживанием отличается БКС, сотрудники которого отлично разбираются в терминологии и инвестиционных стратегиях

Условия и предлагаемые продукты

Условия зависят от политики деятельности определённого брокера. Некоторые предлагают выгодные условия мелким инвесторам, другие привлекают крупных клиентов (скидками и бонусами). Известные крупные брокеры, играющие на бирже, чаще выбирают вторую стратегию с разным минимальным депозитом для получения привилегий (у одного это 50 тыс. р., у другого – 300 тыс. р.)

Доступ к рынкам

При максимальной открытости брокера, ограничений у него нет. Однако, существуют компании, которые не работают на некоторых типах рынков

Отзывы клиентов

Сравнивая брокеров, нужно изучить мнения клиентов о них. При большом количестве хороших отзывов, подтверждается надёжность и высокий уровень обслуживания компании

Кроме этого, необходимо обращать внимание на следующие критерии выбора:

- надёжность сотрудничества;

- установление контакта;

- возможность выведения заработанных дивидендов на расчётный счёт;

- ограничивается ли пополнение счёта;

- доступность функционала;

- автоматическое перечисление процентов (при остатке на счету);

- предоставление готовых стратегий.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

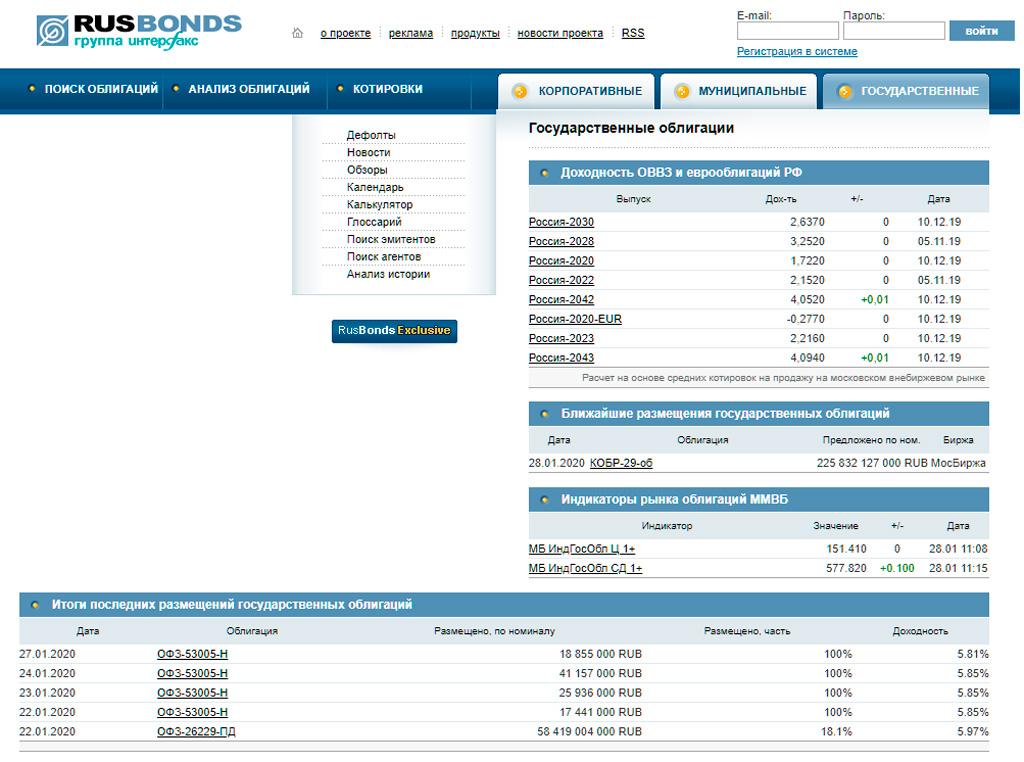

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Налоговые вычеты по ИИС

Как мы уже говорили, основное отличие ИИС от обычного счета заключается в специальной системе налогообложения с возможностью получить налоговые вычеты по 2-м схемам: «А» или «Б».

Владелец ИИС может выбрать, какой именно вычет он желает получать. Делается это в любой момент после открытия счета и только один раз, изменить выбор нельзя.

Например, вы можете открыть счет и начать торговать и через пару лет определиться, какой тип вам будет выгоден.

Тип А, описание, нюансы

Тип «А» – это вычет на взнос:

- Используя данный тип вычета, вы можете возвращать сумму НДФЛ, уплаченную в бюджет. Схема выглядит следующим образом: вы работаете, с вашей зарплаты уплачивается НДФЛ. Затем открываете ИИС и пополняете счет. В следующем отчетном периоде оформляете получение вычета в пределах суммы налога, который был удержан из вашего дохода.

- Сумма возврата составляет 13% от внесенных на счет средств, но не больше 52 тыс. руб.

- Возврат возможен в течение 3-х лет с момента уплаты НДФЛ. То есть подать заявление на возврат НДФЛ, который вы заплатили в 2016 году можно до 2019 года.

- Покупать бумаги на ИИС не обязанность, а возможность. Вы можете открыть и держать счет пустым. Или завести деньги только на третий год, получить вычет и закрыть счет (при этом, опять же, можете просто завести деньги и не обязательно что-то покупать). Важен сам факт пополнения счета.

Пример:

Открываете ИИС 20 декабря 2019 года. Держите его пустым в 2020 году, 2021-м, а в 2022 году в начале декабря вносите на счет средства. 21 декабря 2022 года или позже можете счет закрывать. Открываете сразу новый и повторяете процедуру. Тем временем, получаете вычет (эта процедура достаточно растянута во времени).

Данная схема работает, что проверено многими действующими инвесторами. Однако до тех пор, пока не внесут каких-либо изменений на законодательном уровне (депутаты грозятся прикрыть эту лазейку).

Как избежать налога при вычете типа А

При закрытии ИИС, если вы торговали бумагами и получили прибыль, с итога нужно будет заплатить 13%.

Этого можно избежать. Для этого, в момент, когда вы решите, что пора закрывать ИИС, не просто продавать с него бумаги и выводить деньги (вот именно в этом случае вы заплатите 13%). А сначала перевести свои бумаги на обычный брокерский счет. Практически все брокеры позволяют сделать это на сегодняшний день бесплатно.

Итак, вы переводите бумаги на обычный счет, при этом ИИС у вас открыт как минимум 3 года, так что многим бумагам будет столько же. При продаже бумаг с простого брокерского счета, при условии, что вы являетесь их владельцем не менее 3 лет, вы освобождаетесь от уплаты налога. Данная льгота предусмотрена Налоговым кодексом РФ и называется «Льгота на долгосрочное владение ценными бумагами».

Кстати, избежать уплаты налога можно, покупая ОФЗ, а так же корпоративные облигации, выпущенные после 1 января 2017 года – так как данные облигации освобождены от уплаты НДФЛ.

Таким образом, доходность ваших активов на ИИС, при использовании самой аккуратной и консервативной стратегии, может достигать 20% годовых. Все, что для этого надо, это купить ОФЗ и получать ежегодный налоговый вычет.

Тип Б

Тип «Б – это вычет на доход:

- Позволяет вам не платить налог с дохода, полученного от торговых операций на данном счете.

- Схема такова: открываете ИИС, торгуете – покупаете, продаете, получаете прибыль. В обычной ситуации прибыль подлежала бы налогообложению, а используя вычет типа Б, при закрытии счета не нужно платить те самые 13%.

- 13% с дивидендов все таки удержат еще до их поступления на ваш счет.

- Подходит тем, кто не имеет официальной зарплаты.

Если у вас есть официальная зарплата и вы не финансовый воротила, который зарабатывает на бирже прибыль больше 400 тысяч рублей в год, то вычет типа А вам выгоднее.

Мировая практика открытия инвестиционных счетов

Система ИИС не является оригинальным российским предложением. Практика распространена по всему миру, но условия и допустимые суммы определяются местным законодательством.

Например, для граждан Великобритании доступны инвестиционные сберегательные счета ISAs с лимитом 15 тыс. фунтов. Предлагаемые процентные ставки выше, чем по депозитам, предусмотрены налоговые льготы при ведении деятельности на бирже (по аналогии с российским вычетом на доходы).

На территории США распространены счета ИПС (индивидуальные пенсионные), которые впервые появились в 1974 г. Для граждан Японии предлагаются контракты типа NISA, похожие на английскую систему.

Счет может открыть человек, имеющий возраст от 20 лет, допускается внесение не более 1 млн йен за 12 месяцев (срок действия договора ограничен 5 годами). После аннулирования счета клиент может открыть новый либо отказаться от дальнейшей инвестиционной деятельности.

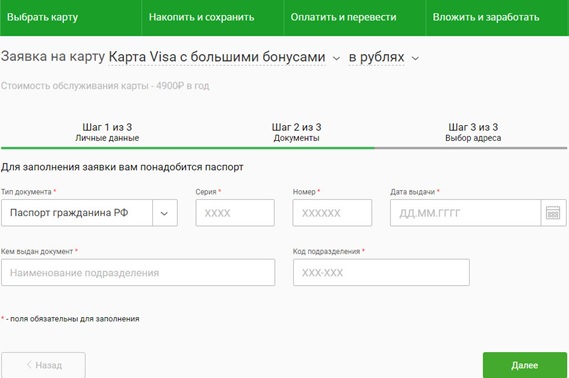

Получение налогового вычета

Если речь идет о вычете на пополнение (взносы), инвестор обращается в налоговую в год, следующий после того, в который было осуществлено пополнение. При этом надо подтвердить взносы декларацией 3-НДФЛ, прикрепив к ней следующие документы:

- подтверждение получения прошлогодней прибыли с налоговой величиной 13% (скажем, справку2-НДФЛ от организации, в которой частное лицо трудится);

- подтверждение создания ИИС и зачисление на него средств (может предоставляться брокером);

- заявлениена возврат, для этого потребуется указать банковские реквизиты.

Если же подразумевается вычет на доход, то физлицо должно при разрыве договора дать банку или брокеру справку из налоговой об отсутствии случаев получения вычетов на пополнение.

Банк, таким образом (или брокер), не сможет выплатить деньги с удержанием 13%-го налога НДФЛ.

ИИС в Сбербанке: тарифы, возможности, преимущества

В Сбербанк Управление активами есть два варианта работы с ИИС. Вы можете торговать самостоятельно, выбрав подходящий тариф и условия обслуживания, а можете просто передать средства в доверительное управление. Вне зависимости от способа вы сохраните право на налоговые вычеты, что служит, судя по отзывам ИИС в Сбербанке, один из определяющих факторов при выборе типа брокерского счета.

Условия для самостоятельной торговли

Сбербанк предоставляет владельцам ИИС вход для торгов на Московскую биржу – на все ее три секции. Клиент может выбрать между двумя тарифами:

- Инвестиционный

- Самостоятельный

Принципиальная разница между ними заключается в значении комиссии за покупку бумаг на фондовой секции, а также в аналитической поддержке.

Так, подключившие тариф Инвестиционный на регулярной основе получают инвестиционный дайджест и имеют свободный доступ к порталу Sberbank Investment Research. Комиссия за сделки с акциями и облигациями фиксированная – 0,3% вне зависимости от объема сделки.

Обладатели ИИС с тарифом Самостоятельный не имеют доступ к аналитике, а размер комиссии зависит от объема сделки и варьируется от 0,006% до 0,165% (чем больше оборот, тем меньше комиссионные).

Точное значение приведено в таблице:

Также в зависимости от тарифа находится комиссия за совершение сделок на внебиржевом рынке. Самостоятельный предусматривает уплату брокеру 0,17% от покупки или открытия короткой позиции, Инвестиционный – 1,5% за лонг и 0,1% – за шорт.

Вознаграждение брокера за проведение других операций фиксировано вне зависимости от тарифа:

- заключение срочного контракта (опционы и фьючерсы) – 0,5 рублей;

- досрочное расторжение контракта – 10 рублей;

- маржинальная торговля: 17% годовых по переносу денежной позиции и 15% годовых по переносу позиции по ценным бумагам;

- сделки РЕПО (кредитование) – 17-19% годовых в зависимости от срока.

Каждый инвестор может передать до 20 бесплатных поручений на покупку или продажу активов по телефону, далее цена одного обращения составляет 150 рублей по всем заявкам.

Купонный доход и дивиденды поступают прямо на счет. Их можно использовать для увеличения своего портфеля активов или же вывести на отдельный р/с.

Доверительное управление с помощью ИИС

Если рассматривать отзывы по ИИС Сбербанка, то выяснится, что большей популярностью по сравнению с самостоятельной торговлей пользуется доверительное управление. Это понятно – сбережениями будут управлять профессиональные дилеры, которые разбираются в особенностях рынка и регулярно демонстрируют отличный финансовый доход.

При передаче средств в ДУ инвестор может выбрать одну из двух стратегий:

- Рублевые облигации – средства вкладываются в ОФЗ и надежные корпоративные облигации, а также ПИФы облигаций (доходность порядка 10-12% в год);

- Долларовые облигации – деньги инвестируются в американский долг и еврооблигации (с 1 марта 2018 года стратегия временно недоступна для новых клиентов).

График доходности стратегии

Условия передачи средств в доверительное управление:

- минимальный взнос – 50 тысяч рублей, максимальный – 1 млн;

- взнос для пополнения – 10 тысяч рублей;

- срок инвестирования – не менее 3 лет;

- валюта – только рубль;

- комиссия при открытии – 1% (только, если делать это в офисе Сбербанка, при открытии дистанционно комиссии нет);

- вознаграждение брокера за управление – 0,25% от объема внесенных денег раз в квартал.

Что нужно знать об Индивидуальном инвестиционном счете, передаваемом в доверительное управление

Вкладывать деньги в ИИС можно из отделения банка, с помощью сайта sberbank-am.ru или специально разработанного мобильного приложения для инвестиций.

Заключение

На сегодняшний день инвестирование – это не прихоть, а необходимость, если вы хотите получать дополнительный доход или сформировать себе «приличную» пенсию, на которую можно жить, а не выживать.

Государство же, с помощью вычетов, повышает привлекательность фондового рынка с целью привлечения бОльшего числа инвесторов, что влечет за собой стимулирование роста экономики.

Наличие у человека брокерского счета это признак растущей финансовой грамотности и заботы о своем будущем.

ИИС – это прекрасная возможность, предоставленная государством, увеличить доходность своих активов путем применения налоговых вычетов.

Инвестируйте с выгодой!