Как открыть расчетный счет в тинькофф банке

Содержание:

- Действующие тарифные планы

- Тарифы РКО в банке Тинькофф

- Как открыть расчетный счет в Тинькофф банке

- Как закрыть расчетный счет в Тинькофф банке

- Зачем нужен валютный счет: преимущества клиента Тинькофф

- Другие возможности в рамках открытия счета в Тинькофф

- Как открыть расчетный счет

- Общие сведения

- Расчетный счет в Тинькофф Банке для юридических лиц

- Расчетный счет в Тинькофф: Тарифы для ИП и ООО

Действующие тарифные планы

Прежде всего следует упомянуть о том, что в соответствии с правилами этой банковской организации все фирмы, открывшие расчетный счет, могут рассчитывать на бесплатное обслуживание в течение двух первых месяцев. Также все новые клиенты могут совершенно бесплатно пользоваться услугами онлайн-сервиса и мобильного банка, получать SMS-оповещения, а также заказывать изготовление корпоративных карт. В том случае, если до завершения пробного периода вы примете решение прекратить сотрудничество с Тинькофф банком, то закрытие вашего расчетного счета произойдет без удержания каких-либо комиссий.

Программа расчетно-кассового обслуживания от описываемой банковской структуры позволяет клиентам выбрать один из трех доступных тарифных планов:

- Простой. При использовании этого тарифного плана вам потребуется ежемесячно вносить абонентскую плату в размере 490 рублей. Каждый месяц вы сможете бесплатно оформить три транзакции. За оформление каждого последующего платежа вам потребуется оплачивать по 49 рублей. При оформлении переводов физическим лицам в рамках установленного лимита в размере 400 тысяч рублей вам потребуется оплачивать комиссию в размере 1,5%(не менее 99 рублей). На остаток средств на счете происходит начисление процента в размере 2% годовых. При пополнении счета при помощи устройств самообслуживания также удерживается комиссия в размере 0,15%(не менее 99 рублей). При использовании описываемого тарифа вы сможете ежемесячно переводить до 400 рублей на счета своих платежных инструментов.

- Продвинутый. За возможность использовать этот тариф вам каждый месяц потребуется оплачивать абонентскую плату в размере 1990 рублей. При переводе денег контрагентам вам придется оплачивать по 29 рублей за каждую оформленную транзакцию. Действует комиссия в размере 1%(не менее 79 рублей) при переводе денег на счета физических лиц. Ежемесячно вы можете переводить физическим лицам до 400 тысяч рублей. Описываемый тариф позволяет получать дополнительный доход, так как на остаток средств на расчетном счете начисляется комиссия в размере 4% годовых. Каждый месяц вы сможете переводить на свои карты до 700 тысяч рублей без оплаты комиссионных сборов. При пополнении расчетного счета при помощи банкомата удерживается комиссия в размере 01%(не менее 79 рублей).

- Профессиональный. Размер абоненткой платы, которую вам придется вносить при выборе этого тарифного плата, составляет 4990 рублей ежемесячно. При переводе денежных средств на счета контрагентов вам потребуется оплачивать по 19 рублей за каждую транзакцию. Ежемесячно вы сможете совершать переводы на счета физических лиц общим объемом до 800 тысяч рублей. При создании подобной транзакции с вас будет удерживаться комиссия в размере 1%( не менее 59 рублей). При использовании описываемого тарифного плата вы сможете рассчитывать на пассивный доход, который начисляется на остаток средств на счете в размере 6% годовых. Вы сможете совершенно бесплатно переводить деньги на счета своих платежных инструментов в размере до 1 миллиона рублей ежемесячно. При внесении денег на расчетный счет при помощи банкомата с вас будет удерживаться комиссия в размере 0,1%(минимум 59 рублей).

Если спустя некоторое время после открытия расчетного счета вы примите решение перейти на другой тарифный план, то сделать это вы сможете совершенно бесплатно.

Тарифы РКО в банке Тинькофф

Тинькофф предлагает предпринимателям несколько тарифов РКО.

|

Название тарифа |

Стоимость (руб./мес.) |

Проценты на остаток |

Комиссия за пополнение счета |

Комиссия за переводы физическим лицам и снятие наличных в банке Тинькофф |

|

Простой |

490, первые два месяца и при покупках от 50 тыс. руб. бесплатно |

0,5%, максимум 1000 руб. |

|

|

|

Продвинутый |

1990, первые два месяца и при покупках от 200 тыс. руб. бесплатно |

1%, максимум 4000 руб. |

|

|

|

Профессиональный |

4990, первые два месяца бесплатно |

2%, максимум 10 000 руб. |

|

|

Обратите внимание! Стоимость обслуживания будет одинаковой при любом количестве счетов ООО или ИП вне зависимости от валюты. Также плата взимается за использование дополнительных услуг

Если на счете не было операций, проценты годовых на остаток не начисляются.

За межбанковские операции дополнительно взимается плата в зависимости от тарифа:

- «Простой» – 49 руб.;

- «Продвинутый – 29 руб.;

- «Профессиональный» – 19 руб.

За СМС-информирование первые два месяца плата не взимается, затем – 99 рублей за каждый мобильный номер (990 руб. в год).

Платежные лимиты Тинькофф предоставляет на один месяц. При переводе на пластиковую карту и физлицам или снятии наличных сверх установленного ограничения дополнительная комиссия – 2 990 рублей. Аналогичная сумма взимается за переводы в иностранной валюте по курсу Центробанка.

Лимиты на пополнение счета через банкоматы предоставляются на месяц. Чтобы зачислять наличные, сначала требуется оформить в банке Тинькофф бизнес-карту. Комиссия за перевод на корпоративный пластик составляет 2,99% от суммы при любом тарифе. Комиссия при самоинкассации – 0,3% плюс 490 руб. в рамках пакетов «Простой» и «Продвинутый», 0,25% плюс 490 руб., если вы выбрали пакет «Профессиональный».

Тариф «Премиум». Для тех, кто хочет пользоваться индивидуальным пакетом опций, Тинькофф Банк разработал особые условия. Стоимость ежемесячного обслуживания в рамках пакета «Премиум» составляет 24 990 руб. В рамках тарифа клиентам доступны варианты бесплатных платежей и переводов физлицам, начисления зарплаты и дивидендов без комиссии.

Предприниматели могут пользоваться универсальной экосистемой Open API, чтобы обмениваться данными. Кроме того, клиентам, которые подключают тариф «Премиум», банк предлагает выгодные кредиты для пополнения оборотных средств. Отклонение от валютного курса биржи при конвертации составляет всего 0,05%.

По договору РКО вы сможете предоставлять услуги клиентам сразу после открытия счета.

Как открыть расчетный счет в Тинькофф банке

Удобство открытия расчетного счета в банковской организации Тинькова в том, что клиенту не нужно тратить время на поездку в отделение банка. Все услуги можно оформлять дистанционно: позвонить по номеру или оставить онлайн заявку на сайте.

Менеджер банка проинструктирует, какие бумаги нужно собрать для открытия расчетного счета. Когда все будет готово, представитель кредитной организации встретится с клиентом и передаст ему договор на РКО.

Когда расчетный счет открыт понадобится пополнить его баланс. Сделать это без комиссии можно 4 способами:

С РС другой финансовой организации. Для этого нужно создать платежной поручение, отослать его в банк, чтобы со счета в той учреждении сняли средства и перевели на баланс в Тинькоффе.

Переводом средств со счета физлица. При этом варианте допускается пополнить баланс через электронные системы, Интернет-банк. Для этого нужно вписать реквизиты банка, указать, ИП или ООО, приложить ИНН, КПП. Также клиент обязательно сообщает в форме назначение платежа.

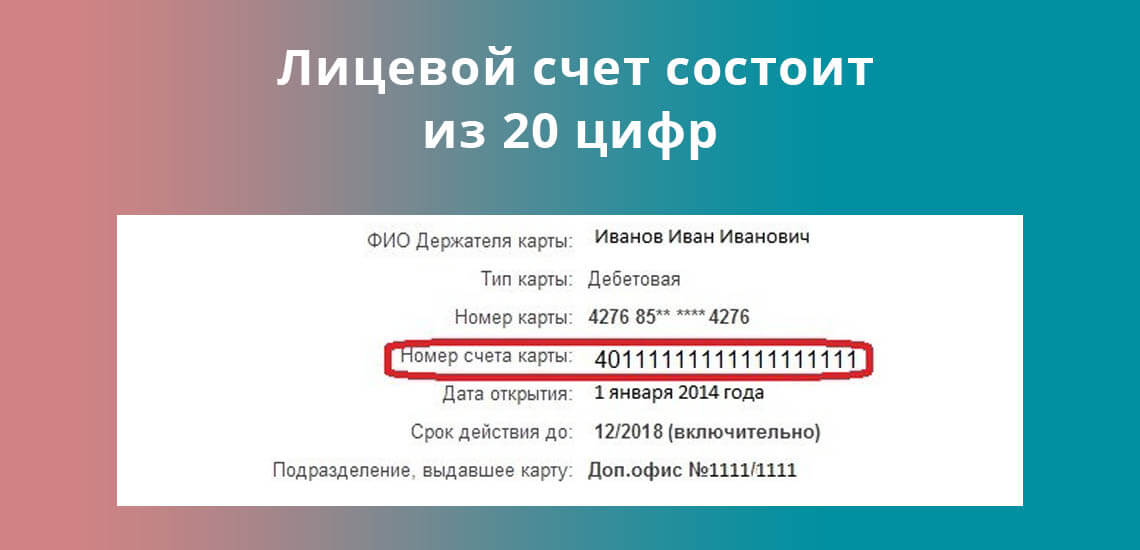

В банкоматах Тинькофф. Для этого подойдет корпоративная карта. Ее вставляют в банкомат, вводят ПИН-код, нажимают на услугу пополнения. Потом нужно указать назначение платежа и пополнить наличными. Также можно сделать это с номером счета. Для этого нужно выбрать пополнение карты и ввести номер счета. Нужно обязательно проверить правильность введения цифр. Затем можно внести деньги.

В офисах и представительствах партнеров Тинькова. В отделении клиент предоставляет паспорт, указывает номер счета и вносит платеж. Но у сотрудников нужно спросить о сроках поступления средств и комиссии.

Снять наличные с РС можно в любом банкомате страны, используя корпоративную карту. Или рассчитываться ею по безналичному расчету.

Список документов для физических и юридических лиц

Для активации расчетного счета в банке Тинькова физическому лицу нужно собрать такие документы, если он регистрирует свою деятельность как предприниматель:

- гражданство РФ;

- выписку из ЕГРИП;

- свидетельство о присвоении идентификационного номера налогоплательщика;

- последнюю декларацию о налогах;

- лицензию на оказание услуг или торговлю определенными товарами или патент.

Юридическому лицу, чтобы оформить расчетный счет, нужно собрать другие документы:

- Гражданство РФ.

- Свидетельство о присвоении идентификационного номера налогоплательщика.

- Выписку из единого госреестра юридических лиц.

- Документ об учреждении.

- Последнюю налоговую декларацию.

Все бумаги нужно отсканировать или сфотографировать в хорошем качестве и предъявить банковскому сотруднику.

Заполнение заявки на РС онлайн

Зарегистрировать расчетный счет можно онлайн на официальном сайте Тинькова путем подачи онлайн заявки. Для этого перейдите на вкладку «Бизнес» и выберите тип счета. После этого понадобится:

- Указать необходимый тариф: простой, продвинутый или профессиональный.

- Заполнить анкету по форме для открытия счета.

- Обсудить с менеджером детали и договориться о дате, месте и времени встречи с сотрудником банка.

- Получить от менеджера реквизиты счета.

- Прикрепить для отправки через сайт tinkoff сканы или фотографии документов.

- Встретиться с менеджером, передать ему документы и заключить договор.

Открытие счета по телефону

При регистрации расчетного счета по звонку телефону, то нужно связаться с менеджером Тинькофф Банка через call-центр. Сотруднику следует сообщить свои контактные данные и информацию о бизнесе, компании. После подачи онлайн заявки можно приступать к сбору бумаг. Встречу с сотрудником банка назначают только тогда, когда все документы для открытия РС подготовлены.

Как закрыть расчетный счет в Тинькофф банке

В случае необходимости закрыть расчетный счет необходимо оставить заявку в личном кабинете. Затем остаток средств со счета переводится на личную карту предпринимателя. В случае, если на счет наложен арест, закрыть его можно только при нулевом балансе.

После отправления заявки на закрытие счета с клиентом связывается менеджер банка и просит предоставить необходимые документы. После их проверки счет закрывается. Тинькофф банк предоставляет возможность временно заморозить счет. При этом операции по нему проводиться не будут, а плата за обслуживание не взимается.

Расчетный счет в Тинькофф банке для предпринимателей — это выгодное решение для бизнеса. Оценить все преимущества и возможные недостатки можно в течение двух месяцев бесплатного пользования счетом. При этом как открыть расчетный счет для ИП в Тинькофф банке, так и закрыть его в случае необходимости можно онлайн без обращения в отделение банка.

101 077

Зачем нужен валютный счет: преимущества клиента Тинькофф

Открывая персональный валютный счет, клиент банка должен понимать, для чего он нужен:

Валютные операции – это не только расчет в долларах и евро

Под этим определением понимаются все расходные и приходные действия, производимые с иностранцами.

К валютным операциям банк проявляет усиленное внимание, поэтому все они проходят дополнительный контроль. В случае выявления нарушений данные передаются в Центробанк, который штрафует нарушителей.

Деньги не попадают сразу же на счет получателя – поэтому на совершение операции и требуется несколько дней

Изначально они оседают на специальном транзитном счете, где происходят все проверки. Если все в порядке, деньги уходят к получателю.

Переводы крупных сумм нельзя проводить просто так – необходимо предоставить в контракт с иностранным гражданином. К нему руководство банка предъявляет пристальное внимание и, в случае чего, также может предъявить штрафные санкции. Одно из ключевых условий – предоставить контракт в финансовую организацию нужно раньше, чем деньги попадут на транзитный счет.

Другие возможности в рамках открытия счета в Тинькофф

Рассмотрим основные возможности, которые привлекают бизнеменов, тарифы на РКО с помощью сравнительных таблиц.

1) Валютный контроль — простая работа с иностранными партнерами

Работать с иностранными партнерами, подключив опцию валютного контроля, станет намного проще. Менеджер поможет вам заполнить документы на совершение транзакции, напомнит о приближающихся сроках сдачи отчетности и подскажет, как быстро управлять счетом через браузер и мобильное приложение.

Таблица 2. Тарифы по валютному счету и операциям валютного контроля

| Тарифный план/Параметры | Открытие валютного счета | Абонплата | Комиссия от суммы перевода | Вознаграждение при валютном контроле | Отклонение от биржевого курса при покупке валюты |

| «Простой» | бесплатно | бесплатно | 0,2%, минимум 49 у.о. | 0,2%, минимум 490 руб | 1% |

| «Продвинутый» | бесплатно | 990 руб/мес | 0,15%, минимум 29 у.о. | 0,15%, минимум 290 руб | 0,75-1% |

| «Профессиональный» | бесплатно | бесплатно | 0,15%, минимум 19у .о. | 0,15%, минимум 290 руб | 0,5-0,75% |

Подключение пакета «Выгодная валюта» для портфеля «Профессиональный» позволит снизить плату за валютный контроль и совершение переводов до 0,1%. При этом вы гарантированно получаете отклонение от биржевого курса в диапазоне 0,25 до 0,5%.

2) Зарплатный проект — бесплатные переводы с карт и обналичивание

Если ваши сотрудники по старой схеме получают деньги через кассу, самое время перевести их зарплату на пластик Тинькофф. Подписываясь на РКО в Тинькофф, вы бесплатно получаете:

- персонального менеджера, ведущего зарплатный проект;

- выпуск карт;

- перечисление денежных средств с текущего счета на карточные счета сотрудников;

- бесплатное снятие наличных с дебетового пластика в Тинькофф—банкоматах.

Ваши сотрудники после оформления документов станут собственниками карт в течение 7 дней с момента подключения к проекту. Консультировать по любым вопросам в рамках зарплатного проекта будет персональный менеджер в режиме 24/7.

2) Торговый эквайринг в 2019 году — увеличение клиентов и репутации бизнеса

Услуга выгодна собственникам кафе, ресторанов, салонов красоты, спортивных клубов и другим предприятиям сферы услуг в 2019 году обретает более выгодный и продвинутый уровень.

Таблица 3. Особенности предоставления торгового эквайринга в 2019 году

| Требования к обороту | Комиссия | Зачисление денег | Выдача терминала | Плата с оборота в зависимости от пакета | Предоплата снижает %Ст |

| отсутствуют | от 1,59% | в течение 1 дня (даже в праздники и выходные) | бесплатно | «Простой» — 2,69%;

«Продвинутый» — 2,29%; «Профессиональный» — 1,79%. |

«Простой» — 1,99% (предоплата 1990 руб);

«Продвинутый» — 1,79%(предоплата 2690 руб); «Профессиональный» — 1,59%(предоплата 3990 руб). |

Таким образом, подключив эквайринг, вы сможете увеличить число клиентов, которым не нужно будет для расчета за покупку или услугу искать банкомат. Какие-либо другие комиссии по эквайрингуотсутствуют.

Для подключения опции понадобится связаться с менеджером и уточнить время приезда специалиста. После подписания документов вы получаете возможность пользоваться настроенным терминалом.

3) Интернет-эквайринг — многообразие способов оплаты услуг и покупок

Таблица 4. Особенности интернет-эквайринга от Тинькофф в 2019 году

| Абонентская плата | Комиссия | Сроки подключения | Подключение | Плата с оборота в зависимости от пакета | Другие возможности |

| отсутствует | от 2,19% | 2 дня | по паспорту и ИНН | «Простой» — 2,69%;

«Продвинутый» — 2,49%; «Профессиональный» — 2,19%. |

Интеграция с онлайн-кассой по 54-ФЗ;

блокировка денег покупателя по выставленному счету и возможность возврата |

Через свой ЛК можно подключить Mobile эквайринг, позволяющий принимать платежи через систему Apple Pay.

Как открыть расчетный счет

Теперь, когда мы выяснили тарифы на РКО для юридических лиц в Тинькофф Банке, следует разобраться в самой процедуре открытия своего собственного расчетного счета.

Открытие счета в любом случае начинается с правильного сбора документации. Помните, что некоторые отзывы в интернете об отказах в открытии счета, по сути, являются ошибкой самих предпринимателей: сотрудники банка в обязательном порядке полностью консультируют клиента в том числе на предмет необходимых документов. Задача клиента – просто собрать нужный пакет бумаг.

Когда вы будете практически полностью готовы к открытию счета, необходимо отправить соответствующую заявку Тинькофф Банку. Для этого нужно сначала зарегистрировать свой личный кабинет в интернет-банке Тинькофф.

В первичной анкете нужно указать паспортные данные, краткие сведения о бизнесе и номер телефона + электронную почту. На формирование ответа уходит, как правило, не больше суток. Как только вам приходит ответ о первичном одобрении, вы уже можете поставить галочку в своем личном кабинете напротив строчки «Я согласен с условиями пользования». Вам станет доступен свой собственный счет в рамках РКО.

Далее менеджер свяжется с вами, чтобы назначить встречу в отделении банка. С собой необходимо взять пакет документов, исчерпывающий перечень которых сообщит менеджер от банка Tinkoff. Если вы успешно дошли до этапа передачи документов, и при этом менеджер принял их без вопросов – значит, вам точно откроют счет. Понадобится лишь подписать договор об обслуживании и внести оплату за будущее пользование счетом (за то время, которое пойдет после периода бесплатного обслуживания).

Общие сведения

Главный, он же единственный офис Тинькофф Банка находится в Москве, на 1-м Волоколамском проезде, дом 10. Кор. счет 30101810145250000974, банковский идентификационный код (БИК) 044525974. Телефон горячей линии: (495)648-10-00.

Собственно, это всё, что нужно знать. Для открытия счёта следует осуществить вход на этот интернет-ресурс. По замыслу его создателей, там перспективный клиент найдёт всю полезную информацию. Однако некоторые подробности и разъяснения всё же не повредят.

Преимущества счёта в Тинькофф Банке

Выгодные тарифы, обусловленные низким уровнем издержек, уже упоминались. Другие достоинства банка состоят в следующих факторах:

- круглосуточная доступность онлайн-консультаций в чате по вопросам расчетно-кассового облуживания;

- возможность оформления нескольких типов расчётных и кредитных пластиковых карт;

- разнообразный инструментарий ведения экономической деятельности;

- широкая доступность услуг: стать клиентом банка может практически любой желающий.

Открыть расчётный счет по акции

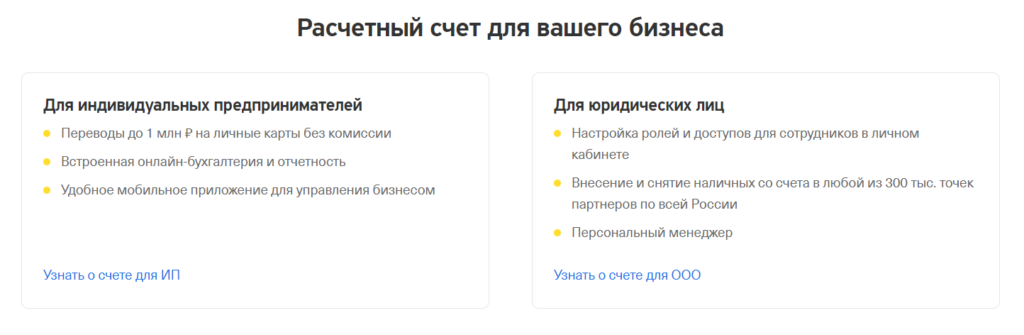

Расчетный счет в Тинькофф Банке для юридических лиц

Чтобы открыть счёт для ООО, АО, ПАО и прочих правовых форм бизнеса, следует действовать практически так же, как и в случае с индивидуальными предпринимателями. Различия проявляются в некоторых деталях, касающихся преимущественно требований к пакету предоставляемых документов. Если ИП на начальном этапе достаточно паспорта и идентификационного номера, то фирме следует дополнительно предоставить:

- свидетельство о регистрации юридического лица (ЕГРЮЛ);

- копию (скан) устава организации;

- копию учредительного договора (для ООО);

- копию (скан) приказа о назначении руководителя.

Разница есть и в сроках открытия счёта. Для ИП он составляет примерно неделю, а для ООО – вдвое дольше.

Поступления средств на счета и платежи юр. лицам оплачиваются по тем же тарифам, что действуют для индивидуальных предпринимателей. Они зависят от выбранного плана. Другой вопрос, что пакет «Простой» крупным фирмам чаще всего неинтересен. Согласно его условиям, снять наличными более четырёхсот тысяч рублей невозможно. Если для частного предпринимателя эта сумма, как правило, значительная, то для большого предприятия такое ограничение создаёт неудобства.

Открыть расчетный счет

Как закрыть счет ООО в Тинькофф Банке

Порядок закрытия счёта для ИП и ООО практически одинаков, поэтому на общих вопросах во избежание повторений останавливаться нет нужды.

Важно помнить, что закрытие карт происходит через 30 суток после написания заявления, и за этот период тариф за обслуживание будет начислен в полном размере. Процедуру закрытия можно инициировать по телефону, позвонив на горячую линию колл-центра и назвав номер счёта, реквизиты паспорта и кодовое слово (оно присваивается во время заключения договора)

После этого следует обратный звонок, в ходе которого менеджер уточняет детали и утверждает заявку на отключение от обслуживания. Оригинал заявления направляется по почте на адрес офиса банка

Процедуру закрытия можно инициировать по телефону, позвонив на горячую линию колл-центра и назвав номер счёта, реквизиты паспорта и кодовое слово (оно присваивается во время заключения договора). После этого следует обратный звонок, в ходе которого менеджер уточняет детали и утверждает заявку на отключение от обслуживания. Оригинал заявления направляется по почте на адрес офиса банка.

Проще прийти к желаемой цели можно, воспользовавшись интернет-банкингом. Для этого достаточно найти опцию «Закрыть счёт» и кнопку «Подтвердить». Далее всё происходит так же, как и при закрытии счёта ИП.

Если авансовый платёж, внесённый с учётом стоимости обслуживания за последний месяц, окажется избыточным, то банк перечислит остаток средств по указанным клиентом реквизитам. Небольшими суммами обычно пополняют телефонный баланс.

Заключение

Тинькофф широко использует новейшие технологии удалённого обслуживания клиентов.

Он привлекает множество клиентов благоприятными тарифами на расчетно-кассовое обслуживание, однако не исключено, что какую-то их часть отпугивает непривычными методами и отсутствием «физических» отделений. Пока к этому готовы не все.

Несмотря на доступность коммуникаций, сложности порой возникают. Менеджмент стремится их максимально нивелировать.

Открыть и закрыть счёт в Тинькофф Банке достаточно просто представителям всех форм бизнеса. Разница в оформлении и требованиях к пакету документов незначительна.

Опубликовано:

Добавить комментарий

Вам понравится

Расчетный счет в Тинькофф: Тарифы для ИП и ООО

«Тинькофф банк» разработал специальные предложения по РКО для индивидуальных предпринимателей и ООО.

Разберем детально каждое из них, проанализировав тарифные планы и специфические особенности.

Расчетный счет в Тинькофф для ООО

Открытие р/с происходит бесплатно. Вы сможете проводить любые финансовые операции в режиме онлайн, без посещения офиса банка.

| Название | Платежи контрагентам (другие банки) | Переводы физ.лицам | Пополнение от 290 ₽ | Начисление на остаток | Обслуживание в месяц |

|---|---|---|---|---|---|

| Простой | Первые 3 – 0 ₽, остальные по 49 ₽ | 1,5% + 99 ₽ (до 400 000 ₽) | 0,3% | до 4% | 490 ₽ |

| Продвинутый | Первые 10 – 0 ₽, остальные по 29 ₽ | 1% + 79 ₽ (до 400 000 ₽) | 0,25% | до 6% | 1 990 ₽ |

| Профессиональный | 19 ₽ | 1% + 59 ₽ (до 800 000 ₽) | 0,15% | до 6% | 4 990 ₽ |

Особенности открытия для ООО

Выделим специфические плюсы использования р/с для ООО, который будет обслуживать Tinkoff:

-

Удлиненный день платежей.

Внутрибанковские платежи проводятся 24 часа в сутки. Для операций, выполняемых на реквизиты других финансовых организаций, время минимально сокращено — с 01:00 до 20:00. -

Овердрафт.

Если недостаточно средств на балансе, банк поможет провести платеж с помощью удобной системы кредитования р/с. - Пополнение и снятие средств в удобных местах. Для клиентов предусмотрено около 300 тысяч точек по всей территории России, где можно пополнить баланс или же снять наличные.

-

Персональный ассистент.

После открытия р/с у вас появится свой менеджер, работающий на вас удаленно. Вам смогут помочь в круглосуточном режиме, без выходных, праздников и ночного отдыха. Он готов консультировать, помогать собирать бумаги и выполнять другие задачи по РКО.

Положительные моменты, которые будут полезны юридическим лицам при открытии валютного р/с:

-

- валютный контроль;

- безвозмездные консультации по внешнеэкономической деятельности;

- бесплатная проверка контрагентов (можно узнать адрес компании, кто в ней директор и другую полезную информацию);

- удобная система создания платежей: с помощью входящих платежей, фото либо импорта из интернет-бухгалтерии.

Важно: Подать заявку на открытие р/c для ООО можно только на официальном сайте банка

Расчетный счет в Тинькофф для ИП

Как и в случае с ООО, р/с открывается бесплатно. «Тинькофф банк» взимает умеренную плату за обслуживание в размере от 490 рублей в месяц.

До 6% поступает индивидуальным предпринимателям на остаток.

| Название тарифа | Платежи контрагентам (другие банки) | Переводы физ.лицам | Пополнение от 290 ₽ | Доход на мин. остаток | Обслуживание |

|---|---|---|---|---|---|

| Простой | Первые 3 – 0 ₽, остальные по 49 ₽ | 1,5% + 99 ₽ (до 400 000 ₽) | 0,3% | до 4% | 490 ₽ |

| Продвинутый | Первые 10 – 0 ₽, остальные по 29 ₽ | 1% + 79 ₽ (до 400 000 ₽) | 0,25% | до 6% | 1 990 ₽ |

| Профессиональный | 19 ₽ | 1% + 59 ₽ (до 800 000 ₽) | 0,15% | до 6% | 4 990 ₽ |

Преимущества использования р/с «Тинькофф» для ИП:

Есть несколько особых плюсов расчетного счета от «Тинькофф банка», которые придутся по душе индивидуальным предпринимателям:

-

Увеличенный платежный день.

Внутри банка платежи проводятся круглосуточно, в других направлениях — с 1 ночи до 20 часов вечера (время московское). - Расчетный счет всегда под рукой.Можно использовать смартфон, ноутбук или компьютер. Платежи подтверждаются с помощью СМС.

-

Персональный консультант.

Как и для ООО, индивидуальным предпринимателям после открытия р/с полагается доступ к удаленному помощнику. Менеджер подробно проконсультирует, не уйдет в отпуск и даже не гуляет в выходные и праздничные дни — отвечает на вопросы в круглосуточном режиме. -

Вывод средств.

Проценты не взимаются, если перевод средств осуществляется с р/с на личные карты в размере от 400 000 до 1 млн рублей в месяц. -

Онлайн-бухгалтерия.

Предоставляется бесплатно. С ней будет проще платить взносы и налоги, а также сдавать декларации ЕНВД, УСН. -

Овердрафт.

С ним у вас получится совершить платеж даже при отсутствии денег на р/с. Овердрафт позволяет получить выгодный кредит в нужное время для стабилизации финансового положения в бизнесе или масштабизации компании.

Открытие и последующее использование р/с для индивидуальных предпринимателей может осуществляться , если вы:

- новый клиент — 60 дней в подарок;

- подключились по совету друга — 90 дней;

- зарегистрировались, как индивидуальный предприниматель — 180 дней;

- оплатили аванс на 12 месяцев — 60 дней.

Важно: Подать заявку на открытие р/c для ИП можно только на официальном сайте банка