Втб кредит на любые цели

Содержание:

- Характеристика условий кредитования

- Преимущества

- ВТБ страховка по кредитам

- Как снизить процентную ставку

- Кредит наличными

- Страхование

- Страховая программа «Финансовый резерв»

- Рефинансирование

- На каких условиях проводится рефинансирование

- Страхование заемщика

- О банке

- Документы

- Кредит под залог недвижимости

- Потребительский кредит в банке ВТБ в 2021 году

- Как можно погасить кредит

- Кредит наличными в банке ВТБ 24

- Требования к заемщикам и перечень документов

- Условия предоставления кредита ВТБ для физических лиц

- Кредиты ВТБ для физических лиц в 2021 году: проценты и условия

- Подводя итоги

Характеристика условий кредитования

При обращении к ВТБ в 2021 году можно оформить кредит наличными в размере от ста тысяч до пяти миллионов рублей. Ограничения по сроку: 6 месяцев и 5 лет (7 – для зарплатных клиентов).

Если одобрили заявку, но лицо отказывается от страхования, ставка составляет 13-20 %. Лучше подписать соглашение, ведь таким образом значение падает до 11,7 % (когда планируется получить кредит в размере до полумиллиона).

При сумме от 500 тысяч до 5 миллионов можно рассчитывать на ставку от 10,9 %. Банк предлагает реальную возможность снизить показатель до 7,9 %. Для этого предусмотрена кредитная мультикарта ВТБ. Ее держатели через онлайн-сервис подключают опцию «Заемщик». Остается только расплачиваться картой (покупки на сумму 75 000 и более) и фиксировать экономию.

Разработаны также отдельные программы кредитования, подходящие разным категориям заемщиков, обратившихся в ВТБ банк (необходимо уточнить статус у сотрудников финансовой организации).

«Удобный»

Наиболее популярный вариант, предполагающий кредит в размере до 500 тысяч

Привлекает внимание заемщиков лояльными требованиями по части ежемесячного заработка. Ставка установлена в пределах 16-20 %

Минимальная сумма – сто тысяч. В данной программе финансовой помощи от ВТБ срок принят стандартным – 1-5 лет.

«Крупный»

Если доход составляет больше среднего значения по стране, но срочно потребовался кредит наличными на сумму до пяти миллионов рублей, рекомендуется обратить внимание на это предложение ВТБ 24. Отдельно стоит выделить ставку в размере 15,5 % — оптимально для каждой из сторон

Срок кредитования составляет до шестидесяти месяцев.

«Ипотечный бонус»

Ипотека требует огромных финансовых вложений, поэтому банки регулярно отказываются выдавать кредит, получив информацию о действующих обязательствах клиента. ВТБ банк разработал «Ипотечный бонус» специально для добросовестных заемщиков, которым необходимо улучшить жилищные условия, купить новую технику или решить прочие бытовые вопросы.

Ставка, по состоянию на 2018 год, составляет 13,5 % и выше. Клиент ВТБ может рассчитывать на сумму кредита от 500 тысяч до 5 миллионов. Условия программы актуальны как для лиц, оформивших ипотеку в ВТБ, так и для тех, кто обращался в другую финансовую организацию.

Преимущества

Кредит банка ВТБ обладает рядом плюсов:

Быстрое заполнение и рассмотрение анкеты – особенно важно для тех, кому деньги нужны срочно;

Наличие мобильного приложения и онлайн-банка;

Прозрачные условия кредитования;

Привилегии для тех, кто получает зарплату в ВТБ;

Большой выбор кредитных программ для разных категорий клиентов;

Оформление кредита онлайн без визита в банк;

Получение бонусов при подключении страховки или получении кредитной карты;

Конкурентоспособные процентные ставки;

Наличие льготного платежа и кредитных каникул;

Выдача бесплатной дебетовой карточки, предназначенной для автоматического погашения задолженности без комиссии;

Широкая сеть отделений и банкоматов по всей России;

Минимальный набор документов – зарплатные клиенты банка могут получить кредит только по паспорту и СНИЛС;

Удобные сроки выплат – от 6 до 60 месяцев;

Добровольное страхование, позволяющее получить более выгодные условия;

Досрочное погашение долга без комиссии и штрафа.

При оформлении кредита от 50 до 750 тыс. руб. можно обойтись без поручителей.

ВТБ страховка по кредитам

Кредит ВТБ для физических лиц не предусматривает обязательного страхования.

Однако подключение к программе «Финансовый резерв» позволяет снизить процентную ставку, т.к. снижает риски кредитора.

ВТБ страхование кредита доступно всем клиентам, которые удовлетворяют двум требованиям:

- возраст: от 18 до 80 лет (на момент окончания действия страхового договора);

- состояние здоровья: отсутствие инвалидности и критических болезней.

Страховой договор оформляется на следующих условиях:

- Сумма страховки закреплена и не меняется по мере выплаты долга;

- Страхование не ограничивается Россией и охватывает весь мир;

- К перечню возможных рисков принадлежат:

- смерть;

- полная потеря трудоспособности;

- госпитализация;

- травма.

- Период страхового покрытия составляет 24 часа;

- Плата за тариф может включаться в сумму кредитования.

Список рисков, покрываемых программой, зависит от тарифа, выбранного страхователем.

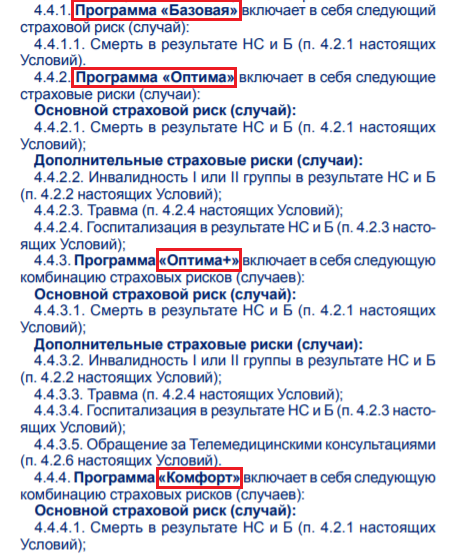

Втб онлайн кредит наличными предусматривает 4 тарифа.

«Базовый» включает один страховой случай – смерть в результате несчастного случая или болезни.

Расширенные тарифы «Оптима», «Оптима+» и «Комфорт» предусматривают как основной страховой случай, так и дополнительные.

Как снизить процентную ставку

Условия для снижения следующие:

- Клиент получает карту;

- Бесплатно подключает к ней опцию «Заемщик» через личный кабинет банка или службу поддержки (горячая линия ВТБ телефон: 8 (800) 100-24-24);

- Ежемесячно совершает несколько покупок на определенную сумму;

- Каждый месяц получает автоматический перерасчет по ставке.

Уменьшение процента зависит от того, на какую сумму заемщик совершает покупки каждый месяц.

| сумма покупок | 5-15 тыс. руб. | 15-75 тыс. руб. | от 75 тыс. руб. |

| скидка по ставке | 0,5% | 1% | 3% |

Таким образом, даже при минимальных тратах можно получить скидку 0,5%. К тому же банк не начисляет процентов за пользование кредиткой, если вся сумма задолженности будет погашена максимум через 101 день. Поэтому если грамотно распланировать свои траты, можно ежемесячно экономить ощутимую сумму. К тому же кредитная карта – это дополнительные средства, которые при необходимости можно потратить на небольшие покупки.

Кредит наличными

Как получить деньги в долг?

Подать заявку можно на сайте или в ближайшем офисе банка.

Что надо сделать, чтобы взять кредит?

Предварительно воспользоваться калькулятором на сайте и рассчитать сумму ежемесячного взноса для погашения долга. Калькулятор прост в использовании и показывает, конечно, ориентировочный расчет (процентная ставка зависит от предоставленных документов). Там же можно вывести график платежей по месяцам.

Оформить заявку на кредит удобным для вас способом. Она представляет собой стандартную форму с личными данными заемщика и сведениями о работе, доходах и т. д.

- Дождаться СМС или телефонного звонка из банка с предварительным одобрением займа.

- Подготовить документы, которые вы указали в заявке, и отнести их в отделение.

- Дождаться окончательного решения банка (1 – 3 рабочих дня). Действует 60 дней.

- Вновь подойти в отделение, чтобы оформить кредитный договор и получить деньги на счет или карту. Наличными вы можете снять их в ближайшем банкомате.

Требования к заемщикам минимальные: быть гражданином РФ и иметь постоянную регистрацию на территории нахождения отделения банка. ВТБ не указывает возраст среди обязательных требований. Думаю, что это своеобразный рекламный ход. Вряд ли банку все равно, сколько лет клиенту. В анкете на получение дата и год рождения указываются.

Тарифы и условия

Здесь мы рассмотрим тарифы, которые отличаются для зарплатных клиентов и всех остальных.

| Сумма кредита | От 100 000 до 3 000 000 руб. (для всех клиентов).

От 100 000 до 5 000 000 руб. (для зарплатных клиентов ВТБ). |

| Процентная ставка при оформлении заявки онлайн на сайте / через кол-центр банка | 11,9 % на сумму от 500 000 до 5 000 000 руб.

11,9 – 19,9 % на сумму до 499 999 руб. |

| Процентная ставка при оформлении заявки в отделении банка | От 12,5 % до 13,5 % при сумме от 500 000 до 5 млн. руб.

От 12,9 % до 19,9 % при сумме от 100 000 до 499 999 руб. Фиксированная ставка 12,5 % при сумме от 500 000 руб., если у вас есть ипотека в любом банке. |

| Срок кредита | До 5 лет (для всех клиентов).

До 7 лет (для зарплатных клиентов). |

| Размер неустойки (пени) за ненадлежащее исполнение условий договора | 0,1 % в день от суммы невыполненных обязательств. |

Банк дает возможность в первые 3 месяца снизить платежи по займу. Вам достаточно бесплатно подключить услугу “Льготный платеж” при оформлении кредитного договора. Первые 3 платежа будут состоять только из процентов без оплаты основного долга. Сумму льготного ежемесячного платежа легко увидеть в графике платежей, который вы получаете вместе с договором.

Таким образом при подключении услуги “Льготный платеж” за 3 месяца вы заплатите на 7 439,67 руб. меньше (сумма основного долга за 3 месяца).

Вы имеете право на досрочное погашение имеющегося кредита полностью или частично без комиссии. Для этого надо подать заявление в письменном виде в отделении, онлайн или через кол-центр. Заявление должно быть подано не позднее, чем за 1 день до предполагаемой даты погашения. При частичном погашении вы можете уменьшить срок кредитования или сумму ежемесячного взноса в погашение долга.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Кредитные каникулы

ВТБ пошел дальше большинства банков и разработал для заемщиков специальную программу “Кредитные каникулы”. В чем ее суть?

Вы можете подключить эту услугу не ранее чем через 6 месяцев после получения кредитных денег и не позже, чем за 3 месяца до окончания срока действия кредитного договора. Она дает вам право пропустить один платеж (1 раз в полгода). Этот платеж отодвигает срок кредитования.

Услуга подключается при оформлении кредитного договора или в период уже действующего срока кредитования. Стоимость подключения – 2 000 руб. Начисленные проценты за пропущенный платеж прибавляются к следующему ежемесячному платежу.

Страхование

Злободневный вопрос, который фигурирует во многих отзывах клиентов не только банка ВТБ, но и других – это страхование. Ранее я подробно объясняла, как отказаться от страховки в рамках законодательства, когда это лучше сделать и как вернуть уже уплаченные взносы. Кроме того, в каждой статье о кредитовании я так или иначе затрагиваю этот вопрос. Скажу пару слов и здесь.

Страхование потребительского кредита является добровольным делом заемщика. До заключения кредитного договора вы имеет полное право отказаться от него. Банк утверждает, что это никак не повлияет на решение о выдаче займа

А если вы уже подписали договор, не обратив внимание на пункт о страховании, то в течение 14 дней вы можете пойти на попятную

Не все так замечательно с кредитованием в банке ВТБ. Дело в том, что соглашаясь добровольно (или просто не заметив пункт в договоре) на страхование, вы подписываетесь на коллективную страховку. Что это такое? Это подключение вас к существующей программе страхования, где кроме вас есть еще и другие заемщики. А особенность состоит в том, что вы не заключаете прямого договора со страховщиком.

Чем это грозит? А тем, что в течение 14 дней у вас нет права отказаться от страхования. Коллективная страховка не попадает под действие закона. Вы обязаны выплачивать страховку пока действует кредитный договор. Поэтому выход только один – отказаться от нее еще до подписания документов.

Страховая программа «Финансовый резерв»

При подаче заявки на получение наличных от ВТБ вы можете подключить особую страховую программу, которая оформляется одновременно с кредитным соглашением и действует тот же срок (подключить позже нельзя!). По условиям программы при наступлении страхового случая заемщик может рассчитывать на погашение кредита страховой компанией.

| Полное погашение: | Страховая выплата: |

|

|

Важно! Подключение страховки «Финансовый резерв» проводится по желанию клиента, не влияет на одобрение банком, не требует подачи дополнительных бумаг. При погашении кредита досрочно, вернуть не потраченную часть страховых денег нельзя – страховка будет действовать в течение всего срока, прописанного в кредитном договоре.

Рефинансирование

Программа «Рефинансирование» от ВТБ – это возможность объединить сразу 6 кредитов (кредитных карточек), чтобы снизить размер окончательной переплаты и существенно сократить сумму ежемесячного платежа.

Условия займа «Рефинансирование» от ВТБ:

| Процентная ставка (% годовых) | Кредитный лимит | Срок кредитования |

| 7,9% — для владельцев Мультикарты,10,9% — для займов размером до 5 миллионов рублей,11,7% — для кредитов до 500 тысяч рублей. | От 100 000 до 5 000 000 млн рублей | От 5 до 7 лет |

Кредит выдается без специального обеспечения: без залога или поручителей. Потратить дополнительные средства, выданные в рамках программы, вы можете абсолютно на разные цели – ВТБ не контролирует расходы.

Деньги, предназначенные для погашения займов, взятых в сторонних банках, переводятся с вашего счета либо карточки в ВТБ бесплатно, дополнительная комиссия не взимается. Дополнительные бонусы активируются для зарплатных клиентов.

На каких условиях проводится рефинансирование

В случае рефинансирования действуют те же правила определения ставки, что и при формировании договора кредитования (по состоянию на 2021 год). Предусмотренные лимиты по сумме составляют 100 000 и 5 000 000 рублей.

Срок по договору не превышает семи (зарплатные клиенты) и пяти (все остальные) лет. Рефинансирование в банке проводится без поручителей и залога в виде авто или другого ценного актива.

Перевод денег в другие финансовые организации для погашения задолженностей происходит без начисления комиссий. Кредиты рефинансируются, только если клиент предоставил в ВТБ Банк один из документов:

- договор кредитования;

- справка о полной стоимости кредита.

Страхование заемщика

ВТБ 24 разработал программу страхования жизни и здоровья клиентов. Она носит статус добровольной и не отражается на итоговом решении о выдаче кредита. При ситуации, прописанной в договоре, банк самостоятельно вносит аннуитетные платежи, оказывает финансовую поддержку заемщику. Срок дополнительной услуги эквивалентен сроку, указанному в договоре кредитования.

Существуют две вариации программы:

- Лайф+.

- Профи.

Первая покрывает риск временной или постоянной полной потери трудоспособности, гибели. Вторая отличается лишь тем, что вместе с этим предусматривает оказание помощи при увольнении с работы. Страховку предлагает менеджер-консультант при оформлении потребительского кредита.

О банке

ВТБ – один из системообразующих банков в России, возглавляет одноименную банковскую группу. Основан в 1990 году как Банк внешней торговли РФ, позднее был переименован во Внешторгбанк, затем – в ВТБ. В 2004 году банк участвовал в реструктуризации Гута-Банка, который затем был преобразован в ВТБ24. В 2016 году к ВТБ был присоединен Банк Москвы. 1 января 2018 года ВТБ24 и Банк Москвы окончательно вошли в состав ВТБ.

Сейчас банк контролирует государство в лице Росимущества – ему принадлежит более 60% его акций. Головной офис банка расположен в Санкт-Петербурге. Банку принадлежит 22 филиала и более полутора тысяч отделений в России, а также представительства в Китае, Италии и Киргизии. Банк действует на основании генеральной лицензии №, выданной Центробанком 8 июля 2015 года.

https://youtube.com/watch?v=HbAK-9iKxN0

Изначально ВТБ обслуживал корпоративных клиентов и крупный бизнес. Среди его клиентов в разное были такие компании, как Газпром, Ростелеком, М.Видео, ГК «Синергия», Русгидро и другие. После присоединения ВТБ24 и Банка Москвы ВТБ начал обслуживать частных клиентов и малый бизнес. Своим клиентам он предлагает все необходимые услуги – от кредитов и вкладов до гарантий и операций с иностранной валютой.

Вы узнаете, как войти в личный кабинет на официальном сайте ВТБ онлайн. Подробные указания по удобному и быстрому доступу в vtb.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Документы

Чтобы получить потребительский кредит наличными в ВТБ, нужно подготовить целый пакет документов:

- Внутренний паспорт РФ.

- Номер СНИЛС.

- Подтверждение доходов (на выбор, подается за год или фактическое время работы):

- 2-НДФЛ;

- По форме банковского учреждения с печатью работодателя;

- Копия договора или трудовой книжки, подписанная работодателем (требуется для заявки от 500 тыс. руб.);

- Выписка из электронной версии трудовой книжки – ее можно взять на сайте Госуслуг или Пенсионного фонда и распечатать на бумаге.

На зарплатных клиентов ВТБ распространяются упрощенные условия – им для получения займа наличными достаточно подать паспорт и номер СНИЛС.

Немного другие требования выдвигаются и к неработающим пенсионерам. Если они получают пенсию в ВТБ, подается паспорт. Если же выплаты начисляются в другом финансовом учреждении, то кроме удостоверения личности понадобится выписка о размере пенсии и пенсионное удостоверение.

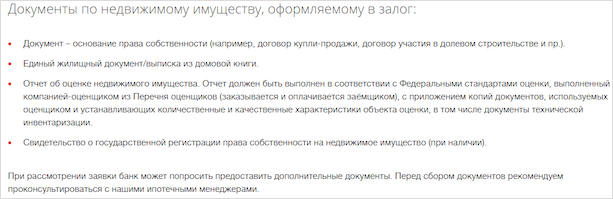

Кредит под залог недвижимости

Кроме потребительского кредита без обеспечения, ВТБ выдает нецелевой займ под залог недвижимости. Он предназначен для крупных финансовых трат, и кроме льгот зарплатным и корпоративным клиентам, банк дает специальные условия работникам образования, здравоохранения, правоохранительных и некоторых других государственных структур.

Помимо стандартных документов для получения займа без обеспечения, необходимо предоставить еще документы на недвижимость, передаваемую в залог.

Процедура получения такого кредита сложнее и затратнее. Необходимо оформить страховку объекта недвижимости, заказать отчет об оценке имущества и т. д. Полный перечень возможных расходов представлен на сайте.

Тарифы и условия.

| Обеспечение по кредиту | Залог квартиры в многоквартирном доме в населенном пункте, где есть ипотечный отдел ВТБ |

| Фиксированная процентная ставка на весь срок кредитования | От 11,1 % годовых |

| Срок кредитования | До 20 лет |

| Сумма кредита | До 5 000 000 руб. (не более 50 % от стоимости закладываемой недвижимости) |

Потребительский кредит в банке ВТБ в 2021 году

Банк ВТБ к 2021 году обновил ставки по кредитам наличными. Сравним проценты и условия потребительских займов для физических лиц, зарплатных клиентов и пенсионеров. Рассмотрим кто и как может получить деньги, какие для этого нужны документы.

Потребительский займ наличными в ВТБ сегодня могут взять граждане России, имеющие постоянную регистрацию в регионе, где присутствует банк.

Требуется также иметь трудовой стаж не менее 1 года (требований по стажу на последнем месте работы нет).

Кроме этого среднемесячный официальный доход заемщика должен составлять не менее 15 000 рублей в месяц.

Подать заявку на кредит наличными можно и тем, кто работает без трудовой книжки или договора. Но сумма займа в этом случае будет ограничена 500 000 рублями. По заявкам свыше 500 000 рублей необходимо официальное подтверждение занятости.

Индивидуальным предпринимателям потребительские кредиты в банке ВТБ сегодня не предоставляются.

Прежде чем обращаться за кредитом попробуйте хотя бы примерно рассчитать свой Показатель Долговой Нагрузки (ПДН). Он представляет собой соотношение ежемесячных платежей по кредитам к общему доходу клиента, подтвержденному документами.

Сегодня все банки и МФО должны обязательно рассчитывать ПДН каждого клиента, который планирует занять более 10 000 рублей. Если он будет высокий, то в деньгах, скорее всего, откажут.

«Нужно тщательно взвесить свои возможности, прежде чем пытаться взять кредит, — говорит руководитель аналитического департамента компании AMarkets Артем Деев. — Если долговая нагрузка и без нового кредита достаточно высокая (около 50% дохода), то лучше постараться обойтись без очередного займа».

Снизить ПДН и повысить вероятность одобрения можно двумя способами:

- Если планируете взять кредит на крупную сумму, постарайтесь максимально погасить ваши другие кредиты. Откажитесь в том числе и от кредитных карт, поскольку их лимит тоже учтут вам в минус.

- Покажите максимально свои доходы, в том числе неочевидные. Например, договор сдачи квартиры в аренду сроком на год или другие. Если, конечно, они у вас есть.

Как можно погасить кредит

Классическим вариантом признан поход в отделение. Сотрудникам организации предоставляют:

- паспорт;

- номер личного счета или карту.

При наличии карты есть возможность пользоваться банкоматами. Выбрав необходимую опцию, заемщик банка указывает данные из договора, далее вносится сумма (возможна комиссия).

Оплатить кредит можно посредством перевода с карты любых банков (взимается комиссия). Максимальная сумма одного перевода составляет сто тысяч рублей. Месячный лимит на карту получателя/отправителя в 2021 году – миллион.

Альтернативные методы совершить платеж:

- обратиться к услугам Почты России;

- воспользоваться платежным терминалом;

- перевести деньги со счета в других финансовых организациях;

- отправить средства через сервис «Золотая корона».

Кредит наличными в банке ВТБ 24

Программа кредитования предлагает оформление и выдачу онлайн-ссуды на любые цели. На что клиент хочет расходовать наличные, банковские сотрудники уточнять не будут. А также не является обязательным наличие залогового имущества — это кредит без справок и поручителей. Чтобы получить одобрение по заявке, потребуются документы, подтверждающие доходы заемщика.

Размер кредитной суммы и сроки возврата

Схема кредитного предложения предусматривает следующие границы выделяемых заемщику средств:

- минимальная сумма — 100 тысяч рублей;

- максимально допустимая сумма ссуды — 3 миллиона рублей.

Срок погашения задолженности клиент выбирает по своему желанию при заполнении виртуального бланка. Временные рамки находятся в интервале от 6 до 60 месяцев (то есть до 5 лет).

Показатели процентных ставок

Размер процентов по кредиту банк устанавливает клиенту в индивидуальном порядке. На их уменьшение могут рассчитывать корпоративные клиенты, участники зарплатных проектов и держатели кредитки ВТБ 24 «Мультикарта».

Основные условия процентных переплат по кредиту наличными с подключением страховки выглядят вот так:

- сумма 100000-499999 рублей: ставка — 12,5%;

- при кредите от 500000 до 5000000 рублей: процентная ставка — 11,5%.

Отказ от страхового обслуживания повлечет за собой увеличение размера ссуды. В таком случае банку придется заплатить процентные начисления: 15-19,5% годовых.

Ставка процентов для владельцев зарплатных карт с оформлением договора страхования следующая:

- при сумме: 100000-499999 руб. — кредитные начисления: 12,0-12,2%;

- при размере ссуды: 500000-5000000 руб. процентная ставка: 11,0-11,2%.

В случае отказа от страховки, граница процентов по кредиту в обоих случаях будет: 13,5-19,5%.

Процедура оформления потреб кредита

Для онлайн-оформления заявки по кредиту и получения наличных денег необходимо выполнить ряд простых действий:

Оформить стандартную заявку на получение кредита. Сделать это можно на сайте ВТБ 24. Через 1-2 минуты на указанный в анкете номер телефона придет SMS, в котором будет указано предварительное решение банка

Важно понимать, что положительная кредитная история потенциального заемщика имеет большое значение в принятии благоприятного решения по онлайн-запросу.

Подготовить требуемые документы. Заемщику предложат посетить офис: предоставить оригиналы документов, и подписать договор

Адрес ближайшего отделения выбирается заранее, во время заполнения виртуального шаблона. Окончательно заявка рассматривается специалистом ВТБ 24 три рабочих дня и по ее результату на телефон приходит второе SMS.

Получить наличные. По предпочтению заемщика деньги выдают наличкой в кассе банка или зачисляют на открытую для клиента банковскую карту. Если карты нет — ее выпустят бесплатно.

Требования к заемщикам и перечень документов

Требования стандартные:

- Совершеннолетний возраст.

- Официальное трудоустройство на текущем месте.

- Возможность подтвердить свой доход (он должен быть не менее 15 тыс. руб.).

- Проживание и регистрация в любом регионе, где есть банк ВТБ. При этом оформить заем можно во всех офисах. Например, гражданин имеет временную регистрацию в Москве, а постоянную – в Омской области. Он также может рассчитывать на получение средств.

ВТБ кредит для зарплатных клиентов

Эти заемщики могут получить средства без справок и поручителей. Они получают доход на свой счет, поэтому им достаточно предоставить следующие документы для оформления кредита в ВТБ:

- паспорт;

- СНИЛС.

Таким образом, ВТБ предлагает кредит наличными без справок только зарплатным клиентам, а все остальные заемщики должны подтвердить свой доход.

Для остальных клиентов

Для всех остальных заемщиков перечень документов:

- паспорт;

- СНИЛС;

- справка о доходе за полгода;

- копия трудовой книжки – только для получения кредита на сумму более 500 тыс. руб.

В качестве справки о подтверждении дохода можно использовать не только 2-НДФЛ, но и документ по форме банка. Также можно предоставить и выписку по счету, но в этом случае придется дополнительно принести справку от работодателя с подтверждением официального трудоустройства в этой организации.

Условия предоставления кредита ВТБ для физических лиц

Зарплатные клиенты

- Сумма: 50 000 – 5 000 000 ₽;

- Ставка: от 6%;

- Продолжительность: 12 – 84 месяца;

- Страхование: по программе «Финансовый резерв»;

- Льготный платеж: 0 ₽;

- Комиссия при досрочном погашении: отсутствует;

- Каникулы: 0 ₽ (можно пропустить платеж 1 раз в полгода);

- Пеня: 0,1% в сутки от величины платежа.

По кредиту ВТБ процентная ставка зависит от наличия страхового договора и величины займа.

| Со страховкой | Без страховки | |

| До 299 999 руб. | 6 – 17,9% | 10,4 – 21,9% |

| До 999 999 руб. | 6 – 14,2% | 10,4 – 17,6% |

| От 1 000 000 руб. | 6 – 12,2% | 10,4 – 16,2% |

Неработающие пенсионеры, включая военных

- Сумма: 50 000 – 800 000 ₽;

- Ставка: от 7,9%;

- Продолжительность: 12 – 60 месяцев;

- Страхование: по программе «Финансовый резерв»;

- Льготный платеж: 0 ₽;

- Комиссия при досрочном погашении: отсутствует;

- Каникулы: 0 ₽ (можно пропустить платеж 1 раз в полгода);

- Пеня: 0,1% в сутки от величины платежа.

Взимаемый процент зависит от страхового договора, величины займа и статуса заемщика.

| Со страховкой | Без страховки | Длительность | |

| Неработающие пенсионеры | |||

| До 299 999 руб. | 7,9 – 17,9% | 11,9 – 21,9% | 6 месяцев – 3 года |

| До 500 000 руб. | 7,9 – 14,2% | 11,9 – 17,6% | |

| Военные неработающие пенсионеры | |||

| До 299 999 руб. | 7,9 – 17,9% | 11,9 – 21,9% | 6 месяцев – 5 лет |

| До 800 000 руб. | 7,9 – 14,2% | 11,9 – 17,6% |

Для других заемщиков

- Сумма: 50 000 – 3 000 000 ₽;

- Ставка: от 6,5%;

- Продолжительность: 12 – 60 месяцев;

- Страхование: по программе «Финансовый резерв»;

- Льготный платеж: 0 ₽;

- Комиссия при досрочном погашении: отсутствует;

- Каникулы: 0 ₽ (можно пропустить платеж 1 раз в полгода);

- Пеня: 0,1% в сутки от величины платежа.

Взимаемый процент зависит от тарифа страхования и величины займа.

| Со страховкой | Без страховки | |

| До 299 999 руб. | 7,9 – 17,9% | 11,9 – 21,9% |

| До 999 999 руб. | 7,9–14,2% | 11,9 – 17,6% |

| От 1 ооо ооо руб. | 6,5 – 14,2% | 10,9 – 17,6% |

Кредиты ВТБ для физических лиц в 2021 году: проценты и условия

Потребительский кредит ВТБ: базовые условия

На базовых или стандартных условиях деньги в банке могут получить так называемые «клиенты с улицы». То есть те, кто не получает зарплату на карточку ВТБ. Банк ничего не знает об их финансовой дисциплине и возможностях, а потому выдает меньшую сумму и на более короткий срок, чем для зарплатных клиентов. Но все же этих денег должно хватить на потребительские расходы.

Условия

| Срок | до 5 лет. |

| Сумма | 50 000 — 3 млн руб. |

Процентные ставки

Без Мультикарты ВТБ

| Сумма, ₽ | Со страховкой | Без страховки |

| до 300 000 | 7,9 – 17,9% | 11,9 – 21,9% |

| от 300 000 до 1 млн | 7,9 – 14,2% | 11,9 – 17,6% |

| от 1 млн | 6,9 – 12,2% | 10,9 – 16,2% |

Кредит ВТБ наличными для зарплатных клиентов

Держатели зарплатных карт ВТБ могут получить больше денег, чем клиенты с улицы, и на более длительный срок. Процентные ставки для них сегодня более выгодные.

| Срок | до 7 лет. |

| Сумма | 50 000 — 5 млн руб. |

Процентные ставки

Без Мультикарты ВТБ

| Сумма, ₽ | Со страховкой | Без страховки |

| до 300 000 | 6,4 – 13,2% | 10,4 – 17,2% |

| от 300 000 до 1 млн | 6,4 – 13,2% | 10,4 – 17,2% |

| от 1 млн | 6,4 – 12,2% | 10,4 – 16,2% |

Кредит ВТБ для неработающих пенсионеров

Эта программа предназначена для потребительского кредитования неработающих пенсионеров, в том числе военных.

- Неработающие пенсионеры могут получить сумму до 500 000 рублей на срок от 6 мес. до 3 лет.

- Военные — до 800 000 рублей на срок от 6 мес. до 5 лет.

Подводя итоги

Банк ВТБ сегодня занимает второе место после Сбербанка по объемам займов, выданных населению. Это говорит о том, что услуги потребительского кредитования очень востребованы. Способствует этому целый ряд причин.

В первую очередь, пожалуй, это широкая сеть региональных отделений банка. Обращение за деньгами в ВТБ для населения России также привычно, как и в СБ РФ.

Популярности кредитов банка способствует также простые и понятные условия, а также сравнительно низкие процентные ставки.

Ранее ВТБ позиционировал себя как банк для влиятельных людей, принимающих решения. Но сегодня в линейке кредитов есть специально предложение для неработающих пенсионеров, что делает ВТБ более демократичным.