Листинг

Содержание:

- Плата за услуги по листингу ценных бумаг на основании договора с иностранным эмитентом (иным лицом, обязанным по ценным бумагам)

- Защита законом интересов миноритариев

- Для чего они нужны

- Токены которые могут побить рекорды

- Что даёт процедура листинга компании-эмитенту

- Виды и причины ухода компаний с фондовой биржи

- Что такое листинг и зачем он нужен компании

- Процедура листинга и делистинга в торговле

- Классификация

- Что такое листинг

- На что еще стоит обратить внимание, думая о покупке FXFA

- Что делать инвестору

- Критерии для листинга на Московской бирже

- Суть листинга

Плата за услуги по листингу ценных бумаг на основании договора с иностранным эмитентом (иным лицом, обязанным по ценным бумагам)

3.1. Плата за услуги по включению ценных бумаг иностранных эмитентов (иных лиц, обязанных по ценным бумагам) в Список и переводу указанных ценных бумаг в Котировальные списки 15:

|

№ |

Вид / тип ценной бумаги |

Единоразовый платеж, руб. |

||

|---|---|---|---|---|

|

Котировальный список |

Некотировальная часть Списка |

|||

|

Первого уровня |

Второго уровня |

|||

|

1 |

Акции, депозитарные расписки и иные ценные бумаги, кроме указанных в пунктах 2 и 3 настоящей таблицы |

100 000 |

50 000 |

10 000 |

|

2 |

Облигации |

1 500 00016 |

900 00016 |

400 00016 |

|

100 00017 |

50 00017 |

10 00017 |

||

|

3 |

Паи и акции биржевых инвестиционных фондов |

150 000 |

75 000 |

37 500 |

15Плата не взимается в случае перевода ценных бумаг из Котировального списка первого уровня в Котировальный список второго уровня, а также в случае перевода ценных бумаг из Котировального списка в Некотировальную часть Списка.

16Плата взимается в случае включения в Список нескольких выпусков облигаций, которые входят в одну программу выпуска облигаций, но не более 15 выпусков.

17Плата взимается за включение в Список отдельного выпуска облигаций или, в случае включения в Список нескольких выпусков облигаций, которые входят в одну программу выпуска облигаций, — за включение каждого выпуска сверх 15 выпусков.

3.2. Плата за услуги по поддержанию ценных бумаг иностранных эмитентов (иных лиц, обязанных по ценным бумагам) в Списке:

|

№ |

Вид / тип ценной бумаги |

Ежегодный платеж, руб. |

||

|---|---|---|---|---|

|

Котировальный список |

Некотировальная часть Списка |

|||

|

Первого уровня |

Второго уровня |

|||

|

1 |

Акции, депозитарные расписки и иные ценные бумаги, кроме указанных в пунктах 2 и 3 настоящей таблицы |

100 000 |

40 000 |

30 000 |

|

2 |

Облигации |

1 500 00018 |

900 00018 |

400 00018 |

|

50 00019 |

40 00019 |

15 00019 |

||

|

3 |

Паи и акции биржевых инвестиционных фондов20 |

112 500 |

90 000 |

67 500 |

18Плата взимается в случае включения в Список нескольких выпусков облигаций, которые входят в одну программу выпуска облигаций, но не более 15 выпусков, начиная с отчетного года, следующего за годом, в котором первый из указанных выпусков был включен в Список. Плата за год, в который первый из указанных выпусков облигаций был включён в Список, не взимается.

19Плата взимается за поддержание в Списке отдельного выпуска облигаций или, в случае включения в Список нескольких выпусков облигаций, которые входят в одну программу выпуска облигаций, — за поддержание в Списке каждого выпуска сверх 15 выпусков.

20Плата не взимается за календарный год, в котором паи или акции биржевого инвестиционного фонда были включены в Список.

Защита законом интересов миноритариев

Права миноритарных акционеров (владельцев менее 20 % акций эмитента) прямо пропорциональны их долям в уставном капитале.

К основным рискам миноритариев относят:

- Принудительный выкуп акций.

- Вынуждение продавать ценные бумаги по заниженным ценам. При этом могут использоваться не совсем легальные способы.

Как законодательство защищает интересы миноритарных акционеров? Во-первых, при любом виде реорганизации – будь то слияние или присоединение – миноритарий имеет право требовать выкупа своих акций. Если такое требование не было выставлено, то акции конвертируются в ценные бумаги компании, созданной в результате реорганизации. При этом размер доли в уставном капитале остается неизменным.

Пример. Акционер Петров И.И. является владельцем 10 обыкновенных акций ООО «Рубин», номинальной стоимостью 1000 руб. за каждую, что составляет 5 % от уставного капитала. Следовательно, уставный капитал общества состоит из 200 акций общей стоимостью 200000 руб.

Мажоритарные акционеры приняли решение о дроблении акций в пропорции ½. Таким образом, уставный капитал будет состоять из 400 акций номинальной стоимостью 500 руб. за каждую. При этом доля Петрова И.И. не изменится и будет составлять те же 5%, только теперь он будет собственником ценных бумаг в количестве 20 штук.

Для чего они нужны

Формируя свой инвестиционный портфель, каждый инвестор задаётся вопросом надёжности ценных бумаг в него входящих. Придерживаясь консервативной стратегии управления, он будет отдавать предпочтение бумагам крупных, солидных и очень надёжных компаний (их ещё называют голубыми фишками). Такие акции не покажут чудес роста курсовой стоимости, но и не обрушатся в ноль после очередного финансового кризиса.

Трейдеры и инвесторы, придерживающиеся агрессивного стиля управления, будут делать акцент на акциях молодых, перспективных компаний. Такие акции пока не успели заработать себе достаточный авторитет и не обладают такой же степенью «плавучести» как голубые фишки, но зато могут значительно выстрелить в цене и принести инвестору быструю прибыль.

В любом случае, перед тем как включить тот или иной финансовый инструмент в состав своего портфеля, трейдер должен выяснить какова степень его надёжности. Самостоятельная оценка эмитента не всегда возможна в силу банальной нехватки всей необходимой для этого информации. А вот биржа, включая ценные бумаги в свой листинг, запрашивает все данные, все финансовые отчёты нужные для проведения качественной оценки и аудита компании-эмитента на предмет его состоятельности и благонадёжности.

После проведения всестороннего обследования «пациента», Комиссия по ценным бумагам биржи, во-первых принимает решение о том включать его бумаги в листинг или нет, а во-вторых о том, какую категорию надёжности ему присвоить (если в бумаги в листинг прошли).

Таким образом, всю работу по оценке и анализу того или иного эмитента, интересного трейдеру с точки зрения потенциальных инвестиций в него, проводит биржа. А трейдеру остаётся лишь выбирать бумаги из трёх представленных котировальных списков.

Если во главу угла он ставит надёжность составляемого портфеля, то ему следует обратить своё внимание в первую очередь на бумаги из котировального списка первого уровня. Если для него важнее всего возможность быстрого прироста капитала (невзирая на повышенный риск), то можно сосредоточиться на финансовых инструментах, представленных в котировальных списках второго и третьего уровня

Токены которые могут побить рекорды

Перед каждым токенсейлом в сети специально проводится информационная кампания, которая направлена на привлечение внимания к цифровому активу. В конце апреля прошел сейл Clover, рассчитанные на 3 периода: купить 1 монету можно было по 0,2, 0,29 и 0,35 долларов. Некоторые эксперты прогнозируют, что сразу после полноценного листинга, который может произойти к концу августа, токен сразу вырастет до 1 доллара

Но большее внимание общественности сегодня обращено к 2-м проектам, с которыми познакомлю вас далее. Помимо доступной цены, стоит больше узнать об их технической части, которая, к слову сказать, и выступает двигателем в росте их популярности и по сути, цены

Mina

13 апреля стартовала предпродажа, и еще за пару дней до этого было много информации, что токен сейл мина с учетом протокола и грядущих перспектив может побить существующие рекорды. Особенность протокола в том, что это алгоритм zk-SNARK — краткое криптографическое доказательство с высокой пропускной способностью и децентрализацией масштабных сетей блоков.

Только представьте — вес блокчейна всего 22 кб. Процесс происходил на Coinlist — бирже, которая со слов организаторов проекта, является официальным партнером. Интересно, что участие могли принимать все, кроме граждан США. Для членов сообщества предпродажа проходила 13-14 апреля, для широкого контингента — 16-18 апреля.

Casper

Показательный факт: для того, чтобы токен сейл Сasper прошел на Сoinlist без проблем и технических сбоев, как это было в случае с Near в 2020 году, были разработаны виртуальные залы ожидания. 11 мая цена актива превысила отметку в 40 долларов. Пока что популярный за счет своей надежности кошелек Trust Wallet не поддерживает такие новые активы, но со временем, думаю, чтобы конкурировать с остальными разработчиками бумажников, его администрация расширит список рабочих активов.

Резюмирую: токенсейл — это возможность получения монет на ранней стадии, еще до того, как они только планируют выйти на биржу. Предложенное количество монет для покупки может быть фиксированным или же представленным в виде процента от общей эмиссии. Поскольку торговые площадки не хотят проблем с SEC, то инвесторам из США возможность покупки не представляется такой реальной.

Говоря о личном мнении, могу сказать, что некоторые токены при старте от 100 долларов все же нужно взять себе в портфель, особенно те, о которых говорила выше — сумма небольшая, риски тоже, а перспективы весьма хорошие. Для тех, кто привык искать и проверять информацию, поиски новых проектов не станут чем-то сложным и проблематичным. Желаю всем, кто решить принят участие в токенсейле, хорошего курса, чтобы хватило доступных монет для покупки, и, разумеется, дальнейшего роста стоимости.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что даёт процедура листинга компании-эмитенту

Ну, прежде всего, включение акций компании в котировальный лист той или иной биржевой площадки, даёт ей возможность для привлечения дополнительного инвестиционного капитала. Например, всегда есть возможность выбросить часть бумаг (оставшихся в собственности компании после проведения IPO) на рынок и получить за них нужную сумму без лишних заморочек с банками и другими кредитными организациями.

Торгуемые на бирже бумаги всегда вызывают больше доверия у потенциальных инвесторов в отличие, например, от акций, торгуемых на внебиржевом рынке. А это, в свою очередь, благотворно влияет на стоимость акций и, как следствие, на размер рыночной капитализации компании-эмитента.

Компании, бумаги которых торгуются на авторитетных биржевых площадках, кроме всего прочего получают ещё и рейтинговую оценку. Что так же немало способствует повышению их инвестиционной привлекательности. А это опять же рост акций и повышение рыночной капитализации.

Когда акции становятся привлекательными для инвесторов, они начинают торговаться более активно. Всегда есть желающие, как продать, так и купить их. Другими словами повышается уровень их ликвидности, а, следовательно, растёт и уровень ликвидности активов компании-эмитента.

Виды и причины ухода компаний с фондовой биржи

Причины делистинга тесно связаны с его видами.

По инициативе фондовой биржи

Полный перечень оснований для исключения ценной бумаги из списка содержится в Правилах листинга Мосбиржи. Приведу лишь несколько:

- Прекращение деятельности эмитента в результате реорганизации или ликвидации.

- Признание организации банкротом.

- Несоответствие ценных бумаг требованиям законодательства или требованиям биржи. Требования к активам, которые хотят попасть в список допущенных к торгам, можно посмотреть на официальном сайте Мосбиржи.

- Неустранение нарушений, на которые ранее указывал организатор торгов.

- Нарушение сроков предоставления финансовой отчетности или предоставление недостоверной отчетности.

- Невыполнение финансовых обязательств перед биржей (услуги листинга стоят денег).

По инициативе эмитента

Возможные причины:

- Реорганизация компании, например, слияние или разделение.

- Желание мажоритария выкупить активы у миноритариев и стать единственным владельцем предприятия.

- Невозможность оплачивать услуги листинга из-за плохого финансового состояния.

- Отказ владельца от публичного статуса своей компании в пользу частного. Это позволит не раскрывать финансовую информацию о деятельности и сосредоточить активы в руках ограниченного круга лиц.

При принятии решения об удалении акций из списка биржа обращает внимание на следующие дополнительные моменты:

- финансовое состояние эмитента;

- репутация и благонадежность эмитента;

- интерес к ценной бумаге со стороны потенциальных инвесторов;

- обстоятельства (факты), которые дают основание полагать, что могут быть нарушены права и интересы инвесторов.

Что такое листинг и зачем он нужен компании

По мнению wiki Masterforex-V включение акций в листинг фондовой биржи — это своего рода «трамплин» в судьбе компании для неограниченного роста цены ее акций, а если биржа входит в ТОП 30 мировых бирж, то это считается автоматическим попаданием владельцев акций в «закрытый клуб миллионеров и миллиардеров от бизнеса».

Помимо этого, компания получает неограниченные инвестиции, высокий уровень кредитоспособности, а также скрытую рекламу и продвижение в информационных ресурсах Bloomberg, Reuters и других специализированных изданиях.

Например, капитализация Apple Inc.на бирже NASDAQ в апреле 2020 года достигла 1 трлн долларов, капитализация Microsoft Corp. на Нью-Йоркской фондовой бирже достигла $863 млрд., а The Walt Disney Co. — $169 млрд.

Процедура листинга и делистинга в торговле

Бывает, что товары попадают в чёрный список, то есть они проходят обратную процедуру, которая называется «делистингом»: товары, не прошедшие требуемый листинговый «кастинг», уходят с прилавков торговой сети, а ценные бумаги – с торгов на бирже.

Иногда листинг покидают товары, которые прошли «кастинг», но так и не нашли своего потребителя, о них ещё говорят «товары с низким маркетинговым показателем» – когда у потребителя не формируется лояльное отношение к продукту, что ведёт к снижению спроса и падению продаж. Место товаров – аутсайдеров в листе поставщиков может занять конкурирующая торговая марка.

Есть и счастливчики, которые сразу же попадают в лист поставщиков, минуя процедуру листинга – к ним относятся торговые марки и товары, имеющие высокий рейтинг, то есть они являются лидерами продаж и популярны среди потребителей.

Процедура листинга касается новых товаров, которые еще только готовятся занять свое место в торговых сетях и тележках покупателей.

Требования к поставщикам

Поставщик обязан выполнить требования листинга, если он хочет, чтобы его товары и марки были представлены на полках ретейла. К основным требованиям листинга в торговле относятся:

Поставщик не всегда обязан соблюдать все требования, чтобы успешно пройти процедуру листинга и быть включенным в список поставщиков. Обычно достаточно соответствовать по двум-трем пунктам листинга.

Классификация

В зависимости от публичности, выделяют первичный и вторичный листинги.

При первичном – ценные бумаги обращаются на местной бирже, и его необходимо пройти для выхода на мировые площадки.

На организованном первичном рынке существует несколько методов листинга:

- приглашение общественности непосредственно компанией- эмитентом;

- предложения к продаже акций существующих акционеров;

- тендерные предложения для инвесторов;

- частное размещение;

- через исполнение или конверсию, и другие методы.

При вторичном листинге – акции попадают в списки, обращающиеся за границей, и далее делятся на 2 категории: прямой список (регистрация эмитентов, только вышедших на мировой рынок) и депозитарных расписок (регистрация депозитарных расписок вместо акций).

Если эмитент осуществляет процедуру листинга не на одной бирже, а на нескольких, то данный процесс делится на двойной (нахождение в списках нескольких торговых площадок одного государства, что значительно повышает ликвидность ценных бумаг) и кросс-листинг (регистрация на площадках нескольких стран, где после первой регистрации, можно попасть в следующий список по упрощенным правилам, что существенно сокращает сроки и издержки компании).

Таким образом, мы рассмотрели с вами суть, разновидности, преимущества, а также сам процесс осуществления листинга.

Мы будем ждать ваших оценок!

До завтра! С вами был Руслан Мифтахов.

Что такое листинг

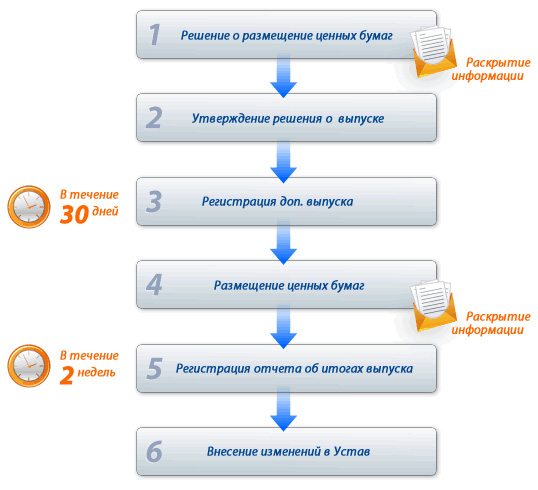

Сначала начну с классического определения листинга. Листинг — процедура размещения ценных бумаг и их допуск к торгам на бирже. Данная процедура проходит в несколько этапов, это заключение договора, прохождение проверок и экспертная оценка. В мире криптовалют листинг также присутствует, однако критерии там обычно на порядок ниже, чем на традиционном финансовом рынке.

Какие-то биржи криптовалют проводят листинг бесплатно (редкость), кто-то предлагает за небольшую сумму ускорить листинг с гарантией прохождения либо без, некоторым биржам плевать на саму криптовалюту, главное чтобы им отвалили круглую сумму, после чего её достаточно быстро добавят.

Согласно исследованию Business Insider, цена размещения монеты на различных биржах колеблется между $50.000-$1.000.000.

Листинг на бирже часто, но не обязательно всегда, приводит к росту цены только что добавленной криптовалюты. На это влияет несколько факторов:

- Популярность (хайповость) монеты

- Популярность и объемы биржи

- Это первый листинг данной монеты или нет

Узнать заранее, как поведет себя цена непосредственно перед листингом невозможно, если только не обладать инсайдерской информацией. Однако, чтобы заработать, особо напрягаться не нужно. Если после официального анонса листинга конкретной криптовалюты, на графике видно резко возрастающий объем и большую зеленую свечу, то самое время прыгать в эту ракету, только не забудь пристегнуть ремни безопасности и поставить стоп-лосс на случай турбулентности Когда почти вертикальный взлет прекратиться, то самое время закрывать позицию и забирать прибыль, главное не жадничать, следить за индикаторами и думать головой.

Помимо листинга, на бирже могут добавлять новые торговые пары к какой-то из уже торгующихся криптовалют, иногда цены тоже выстреливают.

Вот пару свежих примеров листинга криптовалюты на бирже:

Добавление BnkToTheFuture (BFT) на Bittrex 21 августа 2018 года

После этого цена на Bitfinex взлетела на 85%, а на Bittrex с начала торгов между минимумом и максимумом преодолела все те же 85%.

Добавление GoChain (GO) на Bittrex 28 августа 2018 года

Здесь ситуация неоднозначна. После добавления криптовалюты на биржу Bittrex цена сразу была завышена, поэтому все начали продавать. Торг на Bittrex начался с ~0.00006500 BTC, в то время, как средневзвешенный курс GO на CoinMarketCap составлял около 0.00000700 BTC. То есть, локально на Bittrex цена упала до 0.00000950 BTC, однако в целом глобально это был рост для GO. В данном случае, люди желающие заработать на листинге, скорее потеряли, чем заработали.

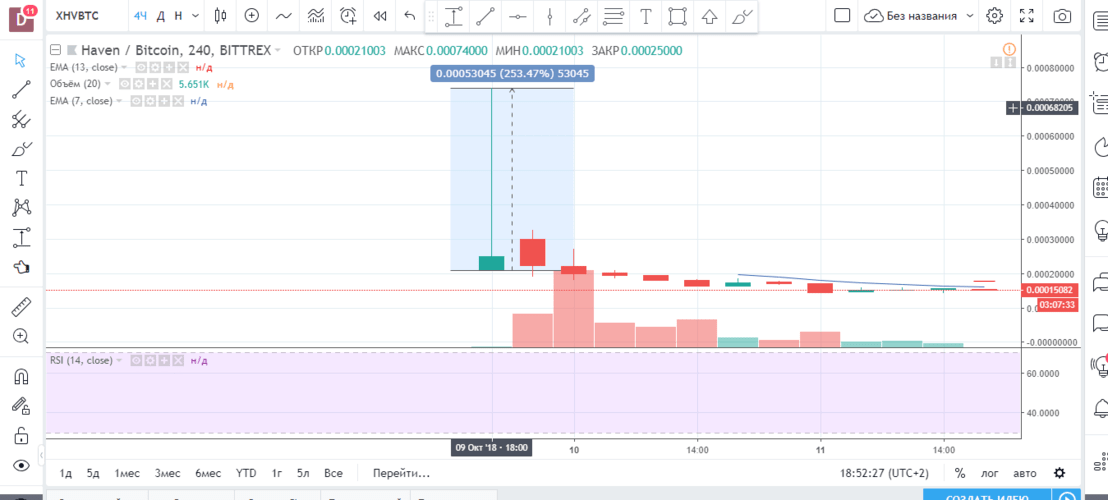

Добавление Haven Protocol (XHV) на Bittrex 9 октября 2018 года

В данном случае цена XHV подскочила на 253%, кто не успел — тот опоздал.

На что еще стоит обратить внимание, думая о покупке FXFA

FinEx позиционирует новый продукт как «первый в России фонд, позволяющий инвестировать в высокодоходные иностранные облигации». Это утверждение спорно. На американские высокодоходные облигации также ориентирован БПИФ VTBH «ВТБ – Фонд «Американский корпоративный долг».

Он, правда, собирает портфель не напрямую, а покупает готовый зарубежный ETF iShares High Yield Corp Bond (SHYU). Портфель у ВТБ более диверсифицирован — в нем опосредовано более 900 выпусков. Комиссия на треть ниже — не более 0,41% в год.

Но к последней принято прибавлять и расходы УК на владение базовым ETF. Это еще 0,5%.

Столь заметное отличие составов индекса и фонда у Финэкса встречается впервые. Другие продукты этой УК довольно четко реплицируют бенчмарки.

Кстати ребалансировка индекса происходит довольно часто — один раз в месяц.

УК приводит также некоторые общие характеристики портфеля:

| Текущая доходность в валюте | 3,30% |

| Средний срок до погашения (лет) | 11,56 |

| Доходность к погашению | 3,44% |

| Модифицированная дюрация | 7,87 |

С ходу не понятно, это показали текущих активов FXFA или все-таки индекса целиком. Но не суть

Кротко хочется обратить внимание на последнюю строчку. Грубо говоря, она показывает чувствительность цены бумаги к изменениям процентных ставок

Чем больше, тем хуже.

Ставки сейчас, напомним, очень низкие. Вероятность роста высокая. При таком сценарии цена бондов в портфеле данного ЕТФ ощутимо снизится.

У того же Финэкса есть и менее рискованные по этому показателю облигационные продукты. Для фондов на российские еврооблигации FXRU (валютный) и FXRB (с рублевым хеджем) модифицированная дюрация составляет 2,23.

У SHYU из активов БПИФа ВТБ можно найти данные по эффективной дюрации — 3,67. Это не совсем та же характеристика, но тоже показательная.

Что делать инвестору

Давайте рассмотрим, какие варианты действий может предпринять инвестор, если узнает о делистинге компании, активами которой владеет.

Вариант 1. Продать акции сразу

Не самый лучший вариант, потому что зачастую котировками на фондовом рынке правит толпа, подверженная эмоциям. Скорее всего, найдется не один десяток инвесторов, который тоже захочет избавиться от активов. Это приведет к падению цены и убыткам.

Прежде чем принимать решение о продаже, надо узнать причину исключения акций из списка. Если это банкротство, тогда, действительно, лучшим выходом может быть продажа. Акционер имеет право на долю ликвидируемого имущества предприятия, но в порядке очереди. Рядовой владелец акций ее вряд ли дождется.

Если акции переместили на другой уровень листинга, возможно, есть смысл подождать. Да, биржа решила, что бумаги стали более рискованными. Но второй или третий уровень не мешает некоторым известным эмитентам успешно торговаться. Так ведут себя, например, Акрон, Белуга Групп, Распадская, КАМАЗ и другие эмитенты из 2-го уровня списка.

Вариант 2. Сохранить акции

После ухода акций с организованных торгов они могут попасть на внебиржевой рынок. Инвестор остается владельцем активов и имеет право на получение дивидендов, которые компания начинает или продолжает выплачивать даже после делистинга.

По причине маленькой ликвидности могут возникнуть сложности при продаже с внебиржевого рынка. Придется ждать, когда найдется покупатель на ваше количество и цену. А иногда предприятия возвращаются обратно. Например, так произошло с Полиметаллом.

В любом случае надо узнать причину делистинга. Возможно, впереди реорганизация, тогда вы сможете стать владельцем нового бизнеса.

Вариант 3. Дождаться оферты

Я уже упоминала о статьях закона об акционерных обществах, которые описывают условия выкупа активов. Самой процедуре предшествует оферта – предложение со стороны мажоритария купить бумаги других инвесторов. При этом цена не может быть ниже средневзвешенной за последние полгода. Если перед самым делистингом котировки сильно просели, то оферта позволит продать акции дороже, чем есть на текущий момент.

Условия оферты известны за 35 дней до завершения процедуры исключения из списка. Есть время подумать и принять взвешенное, а не эмоциональное решение.

Небольшой чек-лист для инвестора по основным действиям в случае делистинга:

- Выясните причину ухода компании с биржи.

- Выясните условия оферты, если она объявлена.

- Уточните насчет возможных торгов на внебиржевом рынке (например, ETF от FinEx при ликвидации туда не попали).

- Уточните дивидендную политику. Если эмитент не собирается прекращать выплаты, смысла продавать активы нет.

- Старайтесь покупать акции из 1-го и 2-го уровней котировального списка. Остальные слишком рискованные. Они могут причинить неприятности, особенно в случае банкротства предприятия.

- Не держите в портфеле активы одного эмитента. Помним про диверсификацию и оптимизируем риски.

Критерии для листинга на Московской бирже

Каждая биржевая площадка имеет свои критерии для отбора ценных бумаг в свой листинг. Как правило, основными из них являются:

- Общая стоимость активов компании-эмитента;

- Чистая прибыль компании эмитента по итогам последних лет работы;

- Размер выпуска размещаемых ценных бумаг.

Кроме этого каждая конкретная биржа может иметь и другие критерии отбора. Для примера давайте рассмотрим основные требования, предъявляемые к компании-эмитенту желающей разместить свои облигации на Московской бирже.

Для начала оговоримся, что список ценных бумаг допущенных к торгам на Московской бирже состоит из трёх уровней:

- Котировальный список первого уровня;

- Котировальный список второго уровня;

- Котировальный список третьего уровня.

Итак, вот список этих требований:

- Размещаемые облигации в обязательном порядке должны соответствовать нормативным актам ЦБ РФ и требованиям Российского законодательства;

- Обязательна регистрация проспекта ценных бумаг;

- Обязательно раскрытие информации согласно требованиям Российского законодательства о ценных бумагах;

- Облигации должны быть приняты на обслуживание в Расчётном депозитарии;

- Объём выпуска облигаций должен быть на сумму не менее 2 миллиардов рублей (для включения облигаций в котировальный список первого уровня) и не менее 0.5 миллиарда рублей (для включения в котировальный список второго уровня);

- Номинальная стоимость облигаций не должна превышать 50000 рублей;

- История существования компании-эмитента должна насчитывать не менее трёх лет (для котировального списка первого уровня) и не менее одного года (для котировального списка второго уровня);

- Обязательное раскрытие (публикация) финансовой отчётности за три полных года (для списка первого уровня) и за один год (для списка второго уровня);

- Отсутствие убытков по итогам работы за последние два года из трёх лет (или одного года из трёх лет для котировальных списков второго уровня);

- В истории компании-эмитента не должно быть дефолта, либо, если он всё-таки имел место быть, после него должно пройти не менее трёх лет (для включения облигаций в котировальные списки первого уровня) и не менее двух лет (для списка второго уровня);

- У компании эмитента должен наличествовать кредитный рейтинг не ниже уровня установленного биржей (это условие применяется только в отношении облигаций включаемых в котировальные списки первого уровня);

- Наличие у компании-эмитента обеспечения в размере не менее суммы номинальной стоимости всех облигаций включаемых в список (включая совокупный купонный доход);

- Компанией-эмитентом должен быть определён представитель владельцев облигаций;

- Компанией-эмитентом должны быть соблюдены требования по корпоративному управлению (изложенным в п.2.20 Приложения 2 Правил листинга Московской биржи).

Суть листинга

Термин листинг происходит от английского слова list – что означает список. Если говорить об исполнении листинга, то есть его требований, то это является обязательным, соответственно для поставщиков товаров и марок, которые они хотели бы поставить на полки торговых центров. Зачастую продукция или торговые марки, которые не выполнили все вошедшие в листинг требования или у них просто низкий маркетинговый показатель, постепенно выводятся из списка и точки для торговли. Потом в лист поставщиков соответственно попадает товар из конкурентной марки.

Зачастую торговая марка вводится в ассортимент торговой точки без принятой “сложной” процедуры листинга. По ряду товаров товарных групп механизм переоформления листа товаров и поставщиков может проводится два раза в год, всегда это проводится в начале нового сезона. В такой ситуации заранее, на смену выводящемуся из ассортимента торговой точки товара осуществляется процедура листинга нового товара.

В случае, если организация не в полной мере соответствует требованиям биржи, то тогда ее вносят в предварительный список обращающихся бумаг называемый предлистинг. Это делает безопасным инвесторов от рискованных вложений. Акции, находящиеся на этапе предварительного листинга, можно как купить, так и продать. Но делается это не в рамках торговой точки.

Виды листинга возможно классифицировать, и это зависит от того, обращаются ли бумаги эмитента на иностранных биржах.

Первичным листингом является листинг на бирже местного уровня. Для продвижения на зарубежные торговые площадки, к примеру российские компании должны обязательно проходить первичный листинг у себя дома.

Что такое вторичный листинг. Соответственно внесение в список акций, которые обращаются за рубежом. В дальнейшем ценные бумаги, которые прошли вторичный листинг, можно подразделить на две категории в зависимости от их вида.

Прямой листинг. Регистрация эмитента, который только будет выходить на зарубежный рынок. Причем через приобретение первоначального бизнеса за границей. Листинг депозитарных расписок. Регистрируются не ценные бумаги, а депозитарные расписки.

Листинг – это совокупность процедур по введению ценных бумаг на фондовый рынок (установление соответствия ценной бумаги определенным критериям для допуска к торгам на фондовой бирже ). это своеобразный фильтр, который проходят акции компании, прежде чем попасть в так называемый котированный лист. Листинг является важным и неотъемлемым этапом в жизни любой компании, так как дает компании возможность выйти на рынок ценных бумаг, позволяет эмитенту качественно и количественно расширить круг инвесторов, а также придать бумагам компании инвестиционный статус, а самому эмитенту – статус «публичной компании». В ходе листинга ценную бумагу вносят в Котировальный список первого или второго уровня. В соответствии с росийским законодательством, компания должна пройти процедуру первичного размещения ценных бумаг на одной из российских бирж для того, чтобы иметь возможность провести листинг за границей.

Совокупность процедур по выведению ценных бумаг с обращения на фондовом рынке называется делистингом.

Согласно Закону Российской Федерации “О рынке ценных бумаг” от 22 апреля 1996 года к обращению на фондовой бирже допускаются:

- ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную указанным выше Законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Ценные бумаги, не включенные в этот список, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

- иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Листингом часто называют сам биржевой список.

Не секрет, что далеко не каждая ценная бумага может иметь спрос на бирже и являться значимым объектом купли-продажи на фондовом рынке. Ценные бумаги должны пройти процедуру листинга, чтобы принимать участие в торгах, а это подразумевает всю совокупность процедур включения активов в биржевой список, а также осуществление контроля соответствия ценных бумаг условиям и требованиям, которые установлены фондовой биржей.

По уровню требований, которые биржа предъявляет к ценным бумагам и их эмитенту, различают листинг и предлистинг.

Предлистинг – это предварительный этап для прохождения процедуры листинга.

Следует особо отметить, что введение процедуры листинга и предлистинга ценных бумаг направлено прежде всего на то, чтобы защитить интересы инвесторов и членов биржи от возможных рисков и потерь из-за банкротства эмитентов.