Как стать брокером на бирже и не прогореть!

Содержание:

- FAQ — ответы на часто задаваемые вопросы

- Что брокеры дают трейдерам

- Возможность пополнения брокерского счета

- Какие бывают комиссии

- Сужаем круг брокеров для анализа

- Главные критерии отбора брокера

- Критерии выбора брокера

- Помощь в получении кредита

- С чего начать инвестиции и торговлю на бирже

- Как работает онлайн брокер?

- Обязательные качества для брокера

- Теневой бизнес

FAQ — ответы на часто задаваемые вопросы

1. Чем отличается брокер от трейдера

Брокер является юридическим лицом, представителем брокерской компании. Он предоставляет доступ к торгам для трейдеров. Он зарабатывает на комиссионных от торгового оборота своих клиентов. Трейдеры в большинстве это физические лица, которые получают прибыль с торговли.

Трейдером может стать каждый, просто открыв брокерский счёт и начав торговлю. Чтобы стать брокером проще всего устроится на работу в компанию.

Большинство людей путают эти два понятия, поскольку мало знакомы с финансовыми рынками. Главное запомните: брокеры не торгуют, а предоставляют услуги другим и ищут новых клиентов.

2. На чём зарабатывает брокер

Брокерские компании зарабатывают на торговом обороте клиентов. Чем больше они торгуют, тем больше прибыль. Крупные брокеры создали множество других сервисов, которые помогают дополнительно получать прибыль. Например, с доверительного управления, с персональных консультаций, с маржинальной торговли. Многие владеют банками, которые выдают кредиты.

Но условия постоянно изменяются, лучше это уточнять в моменте.

3. Можно ли торговать криптовалютой через брокера

Поскольку криптовалюты никак не регулируются и не имеют правовой оценки, официальных торгов по ним нет. Однако Московская биржа уже заявляла о готовности включить их в отдельную секцию для торговли. Предполагается, что первоначальный доступ будут иметь лишь квалифицированные инвесторы.

Рекомендую к прочтению:

4. Брокер — это друг или враг

Говоря честно, он не является не другом и не врагом. Его цель, как и наша — сделать деньги. Ему не выгодно, если клиент будет терять деньги, поскольку в этом случае есть шансы, что он может забросить торговлю. Поэтому в целом брокеру выгоднее, чтобы клиенты зарабатывали.

Для этого он проводит бесплатные консультации и аналитические обзоры с техническим анализом. Всячески старается сделать так, чтобы мы больше торговали.

Если мы говорим про рынок Форекса, то здесь брокер скорее нам враг, поскольку большинство компаний забирают проигравшие депозиты себе.

5. Налоги

Брокер является налоговым агентом, поэтому имеет право составить налоговую декларацию за клиента. От нас требуется лишь наличие денег на счёте, с которых потом спишется налог.

Помимо этого он проконсультирует вас по вопросам связанным с налогообложением на доходы с ценных бумаг.

6. Кто контролирует деятельность брокеров

Брокерские услуги контролируют несколько организаций:

- ЦРФИН. Некоммерческое партнерство, объединяющее брокерские фирмы СНГ.

- КРОУФР. Российская комиссия по регулированию отношений участников финансовых рынков.

На западе существуют другие контролирующие организации:

- FSA. Регулятор Форекс в Великобритании.

- CTFD и NFA. Контролирующие организации, созданные в США.

7. Застрахованы ли деньги на брокерском счёте

Деньги на брокерском счёте не застрахованы Агентством по страхованию вкладов (АСВ). Однако, если брокер честно выполнял свои обязанности и заносил все сведения о покупках клиентов в депозитарный реестр, то средства полностью застрахованы от проблем с брокерской компанией. Потому что ценные бумаги лежат отдельно от личных средств фирмы, а значит полностью защищены.

Единственные деньги, которые могут пропасть, это деньги лежащие на брокерском счёте. Ценные бумаги пропасть не могут.

Что брокеры дают трейдерам

Трейдеры – это люди, которые приходят на биржу, чтобы поторговать и заработать на разнице цен. Например, чтобы купить какие-то акции по 400 рублей и продать их по 500. Или чтобы купить евро по 90 рублей и продать по 92.

Брокеры дают трейдерам много полезностей, давайте рассмотрим четыре самых важных.

Доступ к бирже

Это самое главное. Без брокера мы с вами вообще не сможем прийти на финансовый рынок, не сможем открыть на нем ни одну сделку и тем более заработать деньги.

Разные брокеры дают доступы к разным биржам и разным финансовым инструментам. Мы еще поговорим об этом чуть ниже.

Торговый терминал

Та самая программа, через которую вы будете отдавать торговые приказы. Терминалы надо скачивать на сайте именно того брокера, с которым вы решили сотрудничать. Потому что у разных брокеров разные финансовые инструменты и своя отчетность, независимая от конкурентов.

Есть популярные типы торговых терминалов, которые используют одновременно разные брокеры. Например, для торговли на валютном рынке часто используется терминал МетаТрейдер, для торговли на фондовом рынке – QUIK. Брокеры берут эти терминалы, добавляют в них те инструменты, которые хотят предоставить трейдерам, и дают своим клиентам ссылки на скачивание этих терминалов.

Некоторые компании создают собственные терминалы. У меня к ним скептическое отношение. Мне кажется, что терминалы создают те брокеры, которым больше нечем привлечь трейдеров. И вот они делают какой-то свой продукт и начинают его нахваливать: «Смотрите, у нас новый терминал, он такой классный!»

Старые терминалы уже проверены временем и доказали свою эффективность, поэтому я помимо скептицизма чувствую еще и недоверие ко всяким «изобретениям» в этой сфере.

Аналитика

На сайте любого нормального брокера есть свой аналитический отдел. Там сидят умные дяди, как правило с экономическим образованием, и делают свои прогнозы по рынку.

Слушать их надо далеко не всегда, потому что никому из них не дано предвидеть будущее, но сравнить разные взгляды на рынок бывает интересно и полезно.

Обучение

Хорошие брокеры вкладываются в обучающие материалы для трейдеров. На сайте каждой нормальной компании должна быть как минимум инструкция по работе в терминале. А в идеале – курсы по трейдингу и инвестициям.

Например, вот запись первого урока по трейдингу в компании Альпари. Это был семинар, который проводился очно в Москве и при этом еще транслировался в интернет.

https://youtube.com/watch?v=8dDFoKzQyws

А вот ссылка на ютуб-канал брокера Финам (ссылка ведет сразу на страницу с плей-листами). Там куча всякой всячины по трейдингу, аналитике и разным другим вопросам. Загляните. Плюс – посмотрите, сколько платных и бесплатных курсов есть на сайте Финама (ссылка ведет сразу на курсы).

Отчетность

В конце каждого года или еще чаще брокеры предоставляют трейдерам отчетность. В ней указывается, сколько денег было заработано или потрачено на торговом счете, сколько налогов было выплачено, какое количество сделок было открыто, есть ли еще открытые позиции и так далее.

Отчеты можно дополнительно запрашивать тогда, когда это нужно. Они генерируются автоматически в личных кабинетах трейдеров.

Возможность пополнения брокерского счета

Очень важный параметр. Например, вы захотели пополнить ваш брокерский счет, но офиса брокера нет в вашем городе. Переводить деньги на счет по реквизитам-такое себе занятие. Да еще и комиссии банкам, предоставляющим такие услуги платить надо. А комиссии у банков просто душат граждан.

На мой взгляд, самый классный способ-это поездка в офис с деньгами

Я не беру во внимание, что едим туда на трамвае с пакетом денег. Но так надежней, что они дойдут точно и никаких комиссий

Я не думаю, что вы часто это будете делать. Ведь все-таки все пришли на биржу, чтобы как раз первоначальный депозит разгонять и растить до космических цифр. Ну максимум, раз в год вы будете докладывать на брокерский счет деньги.

Но еще у некоторых брокеров мне нравится услуга переводить деньги через мобильное приложение. Но комиссия другому банку будет тоже. Никуда от этого не деться.

Открывать карты банков того же брокера, входящих в одну финансовую группу, не вижу смысла. Чем меньше разных карт, тем лучше.

Вот примерно, что я нашла у наших брокеров.

БКС

- С карты любого банка в приложении «Мой брокер’

- Безналичным переводом по реквизитам со счета любого банка

- Через кассы БКС

- Бесплатным переводом с карты «Брокер’ в личном кабинете «БКС онлайн»

Открытие

- Переводом с банковского счета

- Переводом средств от другого профессионального участника рынка ценных бумаг

- Пополнить счет удаленно с помощью интернет-банка

- Пополнить счет удаленно любым другим переводом денежных средств, если при переводе можно указать банковские реквизиты

Финам

- Безналичный перевод с банковского счета

- Через кассу Банка ФИНАМ

- С помощью банковской карты (комиссия 0%) с дебетовой карты Банка ФИНАМ

- С помощью банковской карты при пополнении с банковской карты любого стороннего банка (1%)

Какие бывают комиссии

Комиссии брокеров никак не регулируются законом, поэтому у каждого брокера есть свой набор комиссий. Они бывают трёх видов.

Брокерские комиссии обычно включают в себя плату за такие услуги:

-

совершение операций;

-

обслуживание счёта;

-

ввод и вывод средств;

-

предоставление кредитного «плеча»;

-

предоставление торговых терминалов;

-

предоставление инвестиционных рекомендаций и т. д.

Определяющими стоимость брокерского обслуживания можно считать первые две. В некоторых случаях действует «заградительная» комиссия для счетов меньше 30 000–50 000 ₽: так брокеры ограждают себя от необходимости «возиться с малышами».

Депозитарная комиссия — это плата за услуги депозитария, независимой организации, которая занимается учётом ценных бумаг. Брокер предоставляет доступ на фондовый рынок, помогает покупать и продавать, а вот информацию о ваших активах хранит депозитарий. Эта комиссия может быть ежемесячной или активной только в периоды совершения сделок, фиксированной или зависящей от общей суммы ваших активов. В борьбе за клиентов всё больше брокеров отказывается от «явной» депозитарной комиссии и платы за обслуживание счёта, что, впрочем, компенсируется предложениями использовать платную аналитику или доверительное управление.

Берёт свою комиссию и Московская биржа — 0,01%

Одни брокеры включают её в свой тариф по умолчанию, другие указывают отдельной строкой, и на этот аспект стоит обращать внимание

Мы сфокусируемся на ключевых комиссиях и попробуем оценить их у самых популярных брокеров для двух типов новичков на фондовом рынке:

Пассивный инвестор:

-

с оборотом100 000 ₽ в месяц;

-

открывает мобильное приложение всего пару раз в год — для того, чтобы ребалансировать портфель (стоимость активов меняется неравномерно, поэтому время от времени их приходится приводить к исходным долям — ребалансировать. Таким образом можно сохранять риск портфеля на желаемом уровне, усреднять колебания цены и даже получать дополнительную доходность: ведь продаются подорожавшие активы и докупаются подешевевшие).

Начинающий трейдер:

-

ежедневный оборот — 100 000 ₽, ежемесячный — 2 000 000 ₽;

-

не использует кредитное «плечо»;

-

трейдингом занимается каждый торговый день месяца. Для простоты будем считать, что в месяце 20 торговых дней.

Сужаем круг брокеров для анализа

Если вы увидели рекламу какого-то брокера, вы должны понимать, что этот брокер не единственный. Их сейчас так много, что месяца не хватит на подробное изучение каждого.

Поэтому я пошла на сайт Московской биржи и решила начать поиски группы брокеров для моего анализа исходя из вопроса, который первый мне пришел в голову:

Это первый вопрос, который мне пришел в голову, чтоб провести анализ. Именно активных клиентов, ведь клиенты могут открыть брокерский счет, но не торговать по разным причинам.

Соответственно, интересно даже посмотреть и тот и тот список. Я думаю, что уже глядя на эти цифры можно сделать какой-то примитивненький вывод по выбору брокера.

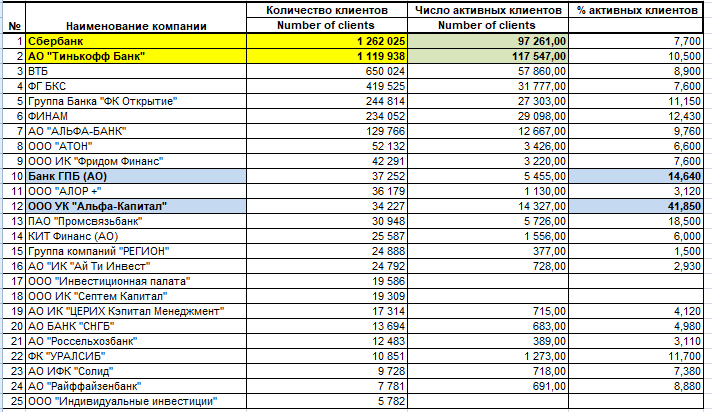

В таблице №1 я из данных, имеющихся на Московской бирже в свободном доступе, я собрала в одну таблицу цифр по общему количеству привлеченных клиентов и активных клиентов.

Таблица №1. Данные с сайта Московской биржи за декабрь 2019 года

Активные клиенты-это те люди, которые сделали хотя бы одну сделку. И несложно посчитать процент активных клиентов от общего количества клиентов по каждому брокеру.

С ним все понятно, почему так много клиентов. Чему там удивляться, Сбербанк-государственный банк. Все бюджетные зарплаты проходят через этот банк. И ассоциируется он у людей с какой-то надежностью.

Вряд ли со Сбербанком будет такая ситуация, как периодично проходит на федеральных каналах о банкротстве мелких банков.

Меня больше впечатлил Тинькофф! И по таблице №1 видно, что процент активных клиентов у него выше, чем у Сбера:

- % активных пользователей от общего количества у Сбераравен 7,7

- % активных пользователей от общего количества у Тинькоффа равен 10,5

Ну и на 10 и 12 позициях просто неизвестные мне гиганты по проценту активных клиентов. Цифры просто рядом даже не стоят со Сбербанком и Тинькоффом.

- % активных пользователей от общего количества у банка ГПБ равен 14,640

- % активных пользователей от общего количества у Альфа-Капитала равен 41,850

Еще я в борьбу за звание лучшего брокера взяла бы и брокера Кит-Финанс. Все-таки % активных клиентов у него 6,0 %. И дальше из списка я хочу выкинуть все банки по совместительству являющиеся и брокерами. А значит Кит-Финанс автоматически попадает в десятку лидеров.

Выше я смотрела данные на декабрь 2019 года, но и по данным на 1 мая 2020 года лидеры не особо поменялись.

Таблица №2. Данные с сайта Московской биржи за апрель 2020 года

Но этого мало для выбора брокера. Давайте проанализируем торговые обороты у брокеров. Из данных на сайте Московской биржи за апрель 2020 года торговые обороты следующие:

Таблица №3. Сравнение брокеров по торговым оборотам по данным Московской биржи

По таблице №3 сразу бросается в глаза, что Сбербанк по денежным оборотам клиентов находится на 10 месте.

Тройка супер лидеров по стоимостному объему сделок занимают:

- Группа компаний Регион

- ФГ БКС

- ООО Ренессанс Брокер

Вот теперь можно определиться с топ-10 брокеров, которые лидируют либо по стоимостному объему сделок клиентов, либо по привлеченным клиентам на биржу, либо активным клиентам.

И кстати, стараемся выбирать тех брокеров, которые именно специализируются на этом. Как показала практика, у банков намного хуже клиентский сервис.

И даже возможно надо отдельную статью написать, где можно разобрать именно брокеров, которые осуществляют эту деятельность не как основную. А основная-банковская сфера.

Главные критерии отбора брокера

На что обратить внимание?

Перед выбором правильного брокера (подходящего именно вам) нужно четко для себя понять — какой будет ваш стиль торговли. Или к какой категории вы себя относите:

- спекулянт — частые, практически ежедневные сделки;

- трейдер или среднесрочный инвестор — несколько сделок в неделю, может быть в месяц. Но в любом случае торговля ведется каждый месяц.

- долгосрочный инвестор — несколько сделок в год.

Дополнительно. Каким капиталом вы располагаете? Будете ли выводить-вводить денежные средства на брокерский счет? Примерно какими суммами и периодичностью.

Один и тот же брокер может быть выгоден для трейдера. Но совершенно «разорителен» для пассивного инвестора. И наоборот.

В чем логика?

Мы упираемся в торговые расходы. Основные это:

- плата за сделки — процент от суммы операции;

- плата за депозитарий;

- минимальная месячная плата, которую клиент обязан уплатить брокеру.

Первая статья расходов есть абсолютно у всех брокеров. В среднем по рынку она примерно одинаковая. «Разброс» составляет 30-50%.

Депозитарные услуги. У кого-то плата «зашита» в комиссии за операции и как бы не взимается. Другие берут какой-то минимальный уровень. Третьи высчитываю с клиента по полной. В итоге, планка комиссий может составлять от нуля до нескольких сотен в месяц.

Третий пункт. Как и депозитарные расходы — плата может варьироваться от нуля до 200-300 в месяц и выше. Обычно с клиента вычитается сумма, за минусом торговых издержек, понесенных за текущий месяц.

Например, минимальная плата составляет 200 рублей. А трейдер уплатил комиссий за сделки 150 рублей (покупал-продавал ценные бумаги). В конце месяца брокер дополнительно спишет — 50 рублей.

Вернемся у нашим баранам, то есть брокерам.

Рассмотрим противоположные ситуации.

Есть 2 игрока: трейдер и инвестор. У каждого по 100 тысяч рублей.

Имеется 2 брокера, с различными торговыми условиями.

| Тарифы брокера | Комиссия за сделку (от оборота) | Фиксированные ежемесячные расходы (депозитарий) |

| Брокер А | 0,05% | нет |

| Брокер Б | 0,025% | 200 рублей |

Вопрос. У кого условия лучше?

Трейдер совершает по несколько сделок в день. Оборачивая капитал за месяц в несколько раз (а то и десятки-сотни раз).

Торгует каждый день. Утром купил на сто тысяч. Вечером продал на 100 тысяч. За месяц выходит 20 торговых дней.

Итого: его месячный торговый оборот составит 4 миллиона рублей.

Для него важны прежде всего уровень комиссий за сделки. Остальные расходы второстепенны.

Если ставка брокера 0,05%, расходы трейдера составят — 2 000 рублей в месяц.

Выберет трейдер брокера с комиссией в 0,025% — сразу экономит 1 000 рублей. Пусть даже у него будет плата за депозитарий — 200 рублей в месяц. Все равно трейдер будет типа «в плюсе» +800 рублей его выгода, по сравнению с первым брокером.

Позиция долгосрочного инвестора будет прямо противоположенная. Ему нужно купить один раз. На всю сумму.

У брокера А он заплатит 50 рублей (0,05% со 100 тысяч). У брокера Б — 25 рублей (0,025%). Разница невелика.

Депозитарий — либо ноль, либо 200 рублей.

Итого: издержки 50 рублей у первого брокера против 225 у второго (с депозитарием). Разница на расходах в 4,5 раза!

Отдельно нужно отметить такое понятие, как активный месяц. Обычно, если в месяце были сделки по покупки-продажи, включается депозитарный счетчик. Если сделок не было — плата не взимается.

И вот здесь мы плавно подходим к такой штуке, как пополнения брокерского счета собственными деньгами.

Например, инвестор пополняет счет дополнительно на 10 000 рублей ежемесячно.

В комиссиях за операции это будет 5 и 2,5 рубля соответственно. Но с учетом обязательных депозитарных расходах, мы получаем просто колоссальный разрыв в 40 раз!!! Пять рублей против 202,5!!!

Плюс возможны поступления денег на брокерский счет не только от себя. Но и в виде дивидендов и купонов.

И придется либо ежемесячно дополнительно «отслюнявливать» по 200 рублей за депозитарий, если нужно будет реинвестировать прибыль. Либо сокращать количество активных месяцев в году. Например, совершать сделки раз в квартал или реже.

Это не постулат, а общее правило. Некое среднее. Но как всегда, есть масса исключений.

Например, для игроков с крупными суммами.

Есть у меня допустим пара миллионов. Хочу разово вложиться на долгий срок. В рост активов или получение небольшого пассивного дохода от дивидендов или облигаций. Доход буду в будущем выводить со счета и «тратить на жизнь».

Мои разовые расходы на покупку бумаг будут у брокера А — 1 000 рублей (0,05% от 2 млн.) А у второго — 700 рублей (500 за оборот (0,025%) + 200 рублей депозитарий).

Критерии выбора брокера

Как я уже отмечала во многих статьях, торговля на бирже-это такой же вид деятельности, как если хотите, такая же работа, как и любая другая.

Но здесь надо подходить со всей ответственностью не только к обучению трейдингу, или инвестированию, но и к выбору правильных инструментов, подбору брокера.

И так, давайте подробнее рассмотрим критерии, на которые надо обращать внимание, при выборе биржевого брокера. Вообще, через какого брокера лучше торговать я делала обзор здесь

1. Наличие действующей лицензии.

Такую информацию легко можно получить, на сайте Центрального банка. В строке поиска достаточно написать «список брокеров» и вы сможете скачать таблицу с этим списком. Например, по состоянию на 11 февраля 2021 года в нем содержится 267 организаций, а например на 28 июня 2019 года, таких компаний было 314.

Как видите, многие лишаются лицензий, это повод серьёзно отнестись к выбору организации.

2. Опыт работы.

Такие сведения можно уточнить у самого брокера или, опять же, обратившись к таблице Центробанка, там есть столбец «Дата выдачи», из которого можно увидеть, когда выдавалась лицензия. Напомню, что лицензия выдаётся бессрочно, а аннулируется только при серьёзных нарушениях или ликвидации организации.

3. Активные клиенты.

Такую информацию, с указанием количества клиентов составляет Московская биржа. Соответственно, чем больше активных клиентов, тем популярнее брокер, а значит, и мы можем сделать косвенный вывод о его политике по отношению к своим клиентам и величине комиссионных.

Ведь к плохой («дорогой») брокер много клиентов не наберет, или быстро растеряет тех, которые были.

На сайте Московской биржи можно посмотреть все параметры для отбора брокера

4. Торговый оборот.

По нему можно судить о том кто является самым крупным «игроком» на рынке. Информация также доступна на Московской бирже.

5. Предлагаемые торговые площадки.

Тоже не маловажный критерий, ведь кому-то будет достаточно, если брокер открывает доступ на Московскую биржу, а кто-то захочет торговать и на зарубежных. Крупнейшие брокеры, такие как БКС, Финам, Открытие позволяют работать на зарубежных рынках.

6. Минимальный размер счета.

Некоторые брокеры вообще минимальную сумму не устанавливают, но так как их заработок идёт от объёма сделок, то пытаются стимулировать трейдера иметь как можно больший счет путем дифференцированной ставки комиссионных отчислений.

7. Тарифы.

Вот в них-то бывает очень не просто разобраться. Есть несколько брокеров, у которых достаточно просто и понятно расписана тарифная политика, а у большинства очень сложно разобраться. Поэтому надо выбрать несколько брокеров, наиболее удовлетворяющих вашим критериям и обзвонить их, уточнив информацию о применяемых тарифах.

8. Открытие счета удаленно.

Не во всех населенных пунктах есть представительства брокера, поэтому возможность онлайнового открытия счета–это очень большое преимущество. Сейчас такую возможность предоставляют многие брокеры, поэтому уточняйте у них.

Помощь в получении кредита

1-ое: экономия Вашего времени и Ваших сил. Кредитный брокер по долгу своей профессиональной деятельности ежедневно мониторит все банки и все актуальные кредитные продукты на рынке. И он может с наибольшей вероятностью и с наименьшими затратами времени подобрать наиболее выгодный кредит. Если клиент обращается к кредитному брокеру, ему больше не нужно будет бегать по четырём или пяти разным банкам, подавать заявки и постоянно пересказывать одно и то же. Как правило, профессиональная компания кредитный брокер уже работает с множеством банков и посетив одно место, Вам больше никуда бегать не придётся, все сделает кредитный брокер. Это как, если сравнить, специализированный торговый центр и магазины. Приехав в специализированный торговый центр, у Вас, сразу есть большой выбор конкретно по тому, что Вы ищите, ассортимент нужного продукта. Там Вы сразу, на месте, сравниваете все цены и качество, и сразу тут же, подходящее покупаете без излишней суеты. Или, Вы, можете поехать по всему городу объезжать все магазины, сравнивать цены и качество, и в итоге, снова нужно будет вернуться повторно туда, где продукт дешевле и лучше. Разница во времени колоссальная, а также и в денежных затратах, и в потраченных на это силах.

2-ое: экономия Ваших денег. Кредит сам по себе не простой продукт и как правило, состоит из сложной структуры платежей. Подавляющая масса людей в структуре кредита не разбирается, и с большей вероятностью клиент, при самостоятельной подаче заявок, может совершать ошибки при выборе кредита. Ошибки, в конечном итоге, чреваты серьезными финансовыми потерями (существенной переплатой по кредиту). Кредитный брокер на этапе подбора кредита, в зависимости от требований клиента, сможет сразу подобрать наиболее выгодный кредит, тем самым оградив клиента от финансовой ошибки. Кредитный брокер поможет разобраться клиенту в кредите, разложит кредит на все составляющие платежи, предупредит и разъяснить существенные условия по кредитному договору и покажет все возможные «подводные камни».

3-: снижение рисков получения отказов. Зачастую клиенты при подаче заявок на кредит по своей вине или по вине других лиц допускают ошибки, которые в последствии, приводят к отказу в получении кредита. Иногда человек, может не понятно изъяснять свои мысли или не совсем четко формулировать цели получения кредита, или к примеру, не совсем правильно оценивать свои возможности по получению кредита. Это ни в коем случае не говорит, что клиент глупый, нет. Невозможно знать всё и про всё, тем более, что причин отказа в получении денег может быть очень много. Работа профессионального кредитного брокера на этапе оценки платежеспособности клиента и глубокого анализа клиента как заёмщика, как-раз-то и даёт возможность выявить и убрать все возможные риски, которые могут стать причиной отказа

Это можно сравнить с работой над ошибками, Вы прежде чем сдавать экзамен, предварительно сдаёте свою экзаменационную работу на проверку своему репетитору, который проверяет Вас и обращает внимание на то, где у Вас слабые места и устраняет их. После чего, Вы, успешно сдаёте экзамен! В качестве вывода

Преимущества обращения к кредитному брокеру за помощью в получении кредита очевидны. Однако обращайтесь за помощью в получении кредита только к проверенным кредитным брокерам (финансовым посредникам).

Про то, какие бывают на рынке кредитные брокеры, читайте в статье Какие бывают кредитные брокеры.

С чего начать инвестиции и торговлю на бирже

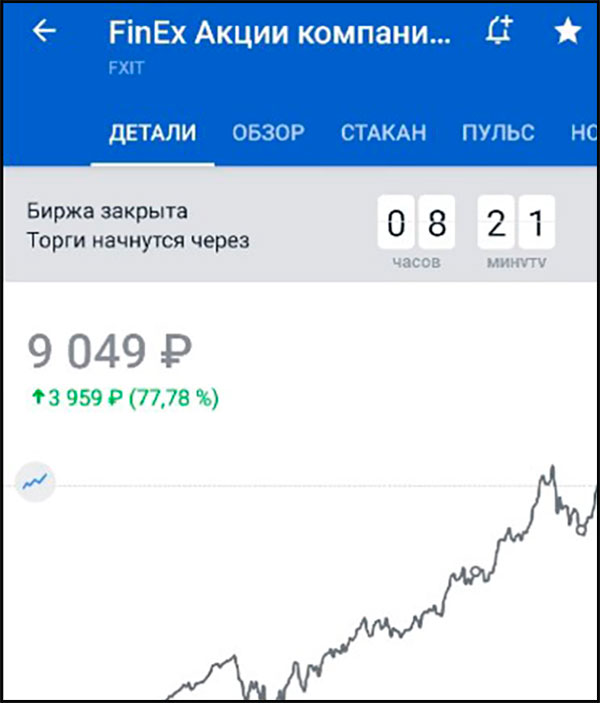

Торговля на бирже не представляет никаких сложностей. Все операции с покупкой и продажей совершаются через торговый терминал, доступ к которому предоставит брокер. Как мы отметили выше, все рассмотренные компании имеют мобильные приложения, через которые можно торговать в любом месте.

Торговля проходит по рабочим дням с 10:00 до 23:55 ликвидными ценными бумагами (акциями крупных компаний). ETF и все облигации торгуются до 18:40. Время указано Московское.

Вы можете выставлять заявки на те ценные бумаги, которые необходимы. При составлении заявки вы заполните следующие данные:

- Количество лотов для покупки/продажи (количество единиц актива);

- Желаемую цену (чем дальше цена от рыночной, тем меньше шансов, что заявка исполнится);

- Тип заявки;

Существует три типа заявок (их ещё называют ордерами):

- Лимитную заявку (по своей цене ниже рынка). Но в этом случае можно не дождаться её исполнения, поскольку биржевые котировки могут не дойти до указанной цены;

- Рыночную. Моментально исполнение по рыночной цене. Это удобно, когда биржевой стакан наполнен лимитными ордерами других участников. Лишь в случае малоликвидных активов, когда биржевой стакан полупустой, то покупка по рыночной цене может дорого обойтись клиенту, поскольку будет скуплены все заявки, стоящие выше;

- Стоп-заявку. Рыночная заявка при условии достижения цены какого уровня. Например, сейчас цена 98, вы ставите buy stop (байт стоп) по 100. Как только цена коснётся 100, будет моментально осуществлена покупка. Такой вид заявок подойдёт для стратегий на пробой уровней;

Примечание

Ещё есть два вида заявок: стоп-лосс и тейк профит. Первый для ограничения убытка, вторая для фиксации прибыли. Эти заявки используют трейдеры, инвесторы покупают на долгосрок.

После совершения торговой операции, активы моментально будут отображаться на брокерском счёте.

Более подробно посмотреть принцип торговли на бирже со скриншотами можно в статьях:

Какую первую покупку совершить

Лучше начинать своё знакомство с акций, которые относятся к категории «голубых фишек». По ним самая большая ликвидность. Это означает, что их легко купить и продать по рыночной цене без переплаты за спред (разница между ценой покупки и продажи).

Уже более опытные инвесторы составляют инвестиционные портфели содержащие разные классы ценных бумаг: акции, облигации, ETF. Включая их в разных пропорциях можно получать хорошие результаты по доходности с ограниченным риском.

Как работает онлайн брокер?

Скажу так, не было бы брокерских компаний, не смогли бы мы с вами ни торговать, ни инвестировать. Брокер это шестеренка в финансовом механизме, которая соединяет трейдера с мировым финансовым рынком, а также инвестора и трейдера.

Да как хотите, так и переставляйте участников рынка, смысл не изменится. Брокер всех объединяет и всем дает возможность зарабатывать деньги.

Иными словами есть продавец валюты или (акций), не важно, которому срочно необходимо избавиться от этого добра, т.е он решает продать свой актив. Что он делает, он идет на фондовый рынок (не прямо идет, а в смысле включает компьютер и входит на рынок с помощью онлайн брокера), далее он выставляет на продажу этот не нужный ему актив

В это время в другой точке Земного шара есть покупатель, которому срочно необходимо то, что наш продавец только что выставил на продажу и он приобретает этот актив за цену которую была предложена.

Чтобы двум этим прекрасным участникам рынка не лететь друг другу на самолете в гости, дабы осуществить сделку по покупке-продаже, и была придумана мировая фондовая биржа. Это конечно упрощенный вариант того, что происходит на бирже, но смысл именно в этом.

На этой бирже происходят миллионы сделок в секунду на миллиарды и сотни миллиардов долларов. Таких продавцов и покупателей сотни или даже миллионы человек в сутки. Это могут быть крупные банки, компании, частные фонды, трейдеры, инвесторы и.тд.

Все они хотят что-то продать или что-то купить (я имею в виду финансовые активы). О том как выбрать акции для торговли я писал в .

Так вот чтобы нужная информация поступила к двум этим товарищам в монитор, существует онлайн брокер, который отберёт за вас и отсортирует всю запрашиваемую информацию и выдаст точный результат в виде графика.

Все это происходит за доли секунды и с очень большой точностью. Брокеры регулярно следят за скоростью исполнения торговых операций, регулярно обновляют торговое оборудование, предназначенное для работы на фондовом рынке, поэтому это очень сложный и высокоскоростной механизм.

Вот как это выглядит визуально:

«Онлайн брокер (от англ. broker — маклер, брокер, посредник) — юридическое или физическое лицо, выполняющее посреднические функции между продавцом и покупателем, между страховщиком и страхователем (страховой брокер)»

Брокер предоставляет Вам как клиенту весь необходимый набор инструментов для того, чтобы вы смогли работать с финансовыми рынками комфортно. Брокер даст вам возможность инвестировать в профессиональных трейдеров по средствам доверительного управления, в акции, в сырье, в валюту в готовые ETF фонды, во все на чем можно зарабатывать деньги.

Обязательные качества для брокера

Профессия брокера подходит небольшому проценту людей. Финансист, помимо обширных знаний, должен иметь природные задатки для данного вида работы. Обязательные качества для брокера:

- быстрая реакция, отличная память;

- умение быстро ориентироваться и принимать взвешенные решения;

- безукоризненное знание математических дисциплин;

- стрессоустойчивость;

- владение иностранными языками;

- коммуникабельность, открытость.

Умение быстро разрешать спорные ситуации, ежедневно возникающие на бирже, – главная обязанность брокера

При выборе брокерской компании следует обратить внимание на стаж работы и отзывы. Фирма, работающая в сфере форекса много лет, чаще имеет под руководством адекватных исполнительных брокеров

Теневой бизнес

Услуги посредников удобны и выгодны, однако мошенники и здесь не остались в стороне. На рынке можно выделить белые, черные и серые организации.

Белые брокеры – это официальные законные посредники. В своей работе они руководствуются действующими законодательными нормами и никогда не предложат их нарушить, даже в угоду быстрого и гарантированного результата. Если случай клиента безнадежен, они прямо сообщат об этом. Такие компании имеют постоянный адрес, городской телефон и официальный статус. Основной признак белого брокера – наличие членства в профессиональных ассоциациях.

Абсолютно иначе ситуация обстоит с черными брокерами. Ради обещанного результата они готовы пойти на нарушение закона. В ход идут фальшивые справки о доходах и наличии собственности, привлечение посторонних лиц в качестве поручителей, воздействие на оценщика с целью повысить оценку имущества, использование чужих паспортных данных. К тому же не всегда черные брокеры действуют в интересах клиентов. Они могут неверно или не полностью толковать заемщику условия займа, скрывать наличие комиссий и страховок, подбирать заведомо невыгодные кредитные продукты, в т.ч. убеждать провести рефинансирование при отсутствии очевидной выгоды.

Как распознать нечестного брокера? Обычно прослеживаются следующие признаки:

- сотрудники компании оставляют для связи номера личных мобильных телефонов;

- чересчур заманчивые предложения в , например, обещание получить кредит за час или в день обращения;

- брокер предлагает использовать «альтернативные» способы решения проблемы;

- расположение и обустройство офиса также могут вызвать сомнения в том, законно ли действуют эксперты;

- наличие дополнительных расходов, помимо оплаты комиссии. Например, сотрудники требуют плату за консультации;

- стоимость услуг таких компаний обычно в разы завышена по сравнению со среднерыночной комиссией брокерских услуг. Подробнее о ценах легальных брокеров в следующем разделе.

Таких брокеров важно выявить как можно скорее. Полбеды, если сделка просто сорвется, кредит не будет получен, а клиент потеряет деньги за комиссию эксперту и время

В серьезных ситуациях возможны проблемы с законом, а именно, обвинение в мошенничестве.

Помимо стандартных законных и теневых участников рынка, выделяют серых брокеров. Как правило, ими становятся бывшие банковские работники, которые сохранили с коллегами хорошие отношения. Они не нарушают закон напрямую, однако действуют не совсем корректно. Пользуясь своими связями, они всеми силами стараются убедить выдать кредит сомнительному заемщику. Плохая кредитная история для них не помеха. Среди методов их работы – брокер якобы находит уважительные причины, которые ранее помешали вовремя вносить ежемесячные платежи. Если же ситуация совсем безнадежна, он подыскивает частных инвесторов. Причем свою комиссию за совершение сделки эксперт получит, а вот выгодность получаемого займа его обычно не волнует. Ставка кредита вполне может быть на уровне среднесрочной, однако деньги будут выданы под залог. Причем сумма займа обычно не превышает 60% от стоимости залога. Кредитор в любом случае окажется в выигрыше, чего не скажешь о клиенте.

Поэтому прежде чем воспользоваться услугами кредитного брокера, стоит тщательно изучить информацию о нем. Хорошо, если в интернете клиентами уже оставлены отзывы

Кроме того, особое внимание стоит уделить тому, как именно эксперт предлагает решить проблему