Что такое дебетовая карта: для чего она нужна и как выбрать

Содержание:

- Что такое дебетовая карта

- Овердрафт по платежной карте

- Недостатки дебетовых карт

- Дебетовые карты с кэшбэком

- Овердрафт: реальная выгода или неприятный сюрприз?

- Для чего нужна дебетовая карта?

- Рейтинг дебетовых карт

- Виды дебетовых карт

- Виды дебетовых карт и стоимость обслуживания

- Какую дебетовую карту выбрать?

Что такое дебетовая карта

Что такое дебетовая карта?

Дебетовая карта – пластиковая расчетная карта, выпускаемая банками. Она может использоваться для всевозможных платежей, для оплаты покупок по интернету. Также карту можно пополнять как безналичным способом, так и внося наличные средства через банкомат или кассу банка. Отличительной чертой дебетовой карты является то, что она позволяет использовать только своими денежными средствами. Т.е. по такой карте невозможно «уйти в минус», стать должником банка. Исключением является овердрафт.

Что такое дебетовая карта с овердрафтом

Овердрафтная карта – это обычная дебетовая карта, но с дополнительно подключенным кредитным лимитом. Держателям таких карт банк дает деньги в займы под определенный процент, с условием их возврата, плюс процентов за пользование овердрафтом за определенный период (в среднем по банкам это до 60 дней).

Если вы не вернули эти деньги или проценты за 60 дней, то выйдете на просрочку.

Овердрафт — это как запасной кошелек. Если вам не хватает денег на какую-либо покупку, можно им воспользоваться в любой момент, ведь для этого не нужно дополнительно ходить в банк, тратить время на оформление кредита.

Необходимо рассказать о таком «неприятном» явлении как технический или неразрешенный овердрафт. Это происходит при превышении расходной операции над суммой, доступной по карте. Он может произойти из-за разницы курсов валют при конвертации, при совершении операции без авторизации, каких-либо штрафов или комиссий. Процент за пользование овердрафтом составляет 50%.

Необходимо в кратчайшие сроки погасить неразрешенный овердрафт.

Для чего используются дебетовые карты

Дебетовые карты универсальны, сфера их применения достаточно широка:

- Выпущенные карты в рамках зарплатного проекта – зарплатные карты;

- Карты выдают банки для оплаты кредитов.

- Карты для пополнения банковских вкладов;

- Личное пользование – пополнение/снятие денег;

- Электронные карты – для оплаты товаров, услуг по интернету;

- Транспортные дебетовые карты;

- Карты, выпускаемые для привилегированного, VIP-обслуживания.

Типы дебетовых карт

Дебетовая карта, что это? Типы дебетовых карт.

Дебетовые карты бывают различных платежных систем. Самые популярные по России – это MasterCard, Visa и, с недавних пор Мир.

Мастера и Визы – международные платежные карты. Они принимаются к оплате по всему миру. Основное отличие: MasterCard – европейская платежная система, а VISA – американская. Но на качество облуживания на географию использования это практически не влияет.

Российская дебетовая карта, что это? Карты национальной платежной системы Мир – это карты, которые только набирают «оборот». Об этой карте подробнее вы можете прочитать в статье портала Кредитофф (Credytoff).

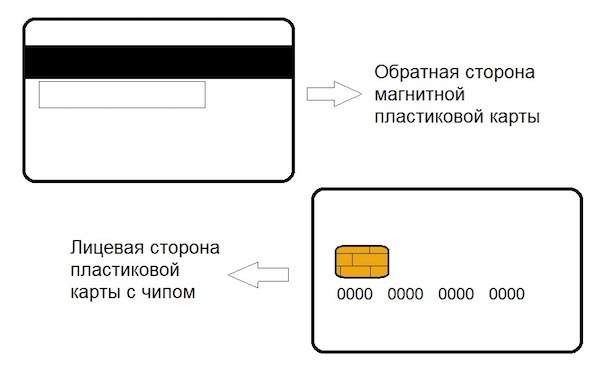

Все карты оснащаются либо магнитной лентой, либо магнитной лентой и чипом. Карты с лентой и чипом считаются более защищёнными от мошеннических действий, а также по ним быстрее проходят транзакции.

Современные карты оснащаются системой бесконтактной оплаты. С помощью нее платить можно еще быстрее, просто поднеся карту к платежному терминалу. Покупки до 1000 рублей списываются сразу, а свыше, с целью безопасности, требуют ввода ПИН-кода.

Овердрафт по платежной карте

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, вы можете уйти «в минус» при недостатке на счете собственных средств. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может.

Так, кредитная карта Сбербанк может быть с лимитом до 3 млн рублей, а овердрафт (перерасход) по дебетовой карте составит от 1 до 30 тысяч рублей, причем лимит установит банк исходя из финансового благополучия держателя карты и его платежеспособности. Ставка по лимиту овердрафта — 20% годовых.

Клиент Тинькофф Банка может получить овердрафт от 30 до 50% от суммы, находящейся на счете в текущий момент. Необходимо только подать онлайн-заявку. Причем, Тинькофф может предоставить до 3000 бесплатно, а на суммы свыше есть льготный период 25 дней. По его истечении придется заплатить от 0,19 до 0,24% за каждый день просрочки.

Альфа Банк предоставит овердрафт до 70 % от планируемого поступления денежных средств под 20% годовых. ВТБ 24 при тех же условиях деньги предоставит под 24%. Технически, овердрафт по дебетовой карте любого банка выгоднее, чем потребительский кредит, кредитная карта или микрозайм за счет невысокого процента и понятного беспроцентного периода использования.

Однозначно сказать о том, что лучшие дебетовые карты — это карты какого-то определенного банка, нельзя: каждый из рассмотренных нами банков предлагает определенные выгодные преимущества. Ориентироваться в выборе карты следует на следующие моменты:

- для чего нужна карта (ежедневные траты, хранение денежных средств, оплата определенных покупок);

- где и как планируются расходы по карте (наличные, безналичные, в России или при выезде за границу);

- какой планируется объем расходов (от этого зависят % на остаток, кешбек и сумма обслуживания);

- какой сервис предоставляет банк (круглосуточная поддержка путем телефонии, онлайн-сервисы или личное обращение в офис банка по поводу каждой операции);

- прочие условия, которые будут влиять лично на Ваш выбор (бонусные программы, определенные категории расходов).

Какую бы карту Вы ни выбрали, важно не забывать о финансовой грамотности и внимательно изучать условия договора, чтобы обезопасить себя от навязанных услуг и подобрать оптимальный вариант. Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков

Собственные эффективные методики и информационное сопровождение инвестиций.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Недостатки дебетовых карт

Количество недостатков, присущих дебетовым картам, намного меньше числа несомненных достоинств. Однако, знать о них необходимо, чтобы минимизировать возможные потери.

Во-первых, за обслуживание платежного инструмента в большинстве случаев берется плата. Она списывается с клиента независимо от того, пользовался он картой или нет. Естественно, следует внимательно читать договор с банком и изучать предлагаемые им тарифы, чтобы постараться снизить возможные затраты.

Во-вторых, для всех карт устанавливается лимит на снятие наличных средств. Ограничение может касаться дневной суммы или месячной, а конкретный размер зависит от вида пластика. Поэтому рекомендуется четко понимать, как именно будет использоваться оформляемая карта, чтобы подобрать самый подходящий и наименее затратный вариант.

В-третьих, дебетовая карта в некоторых аспектах уступает депозиту. Это касается двух важных вопросов:

- банк имеет право в одностороннем порядке пересмотреть процент, начисляемый на остаток по счету;

- средства, размещенные на карте, не включаются в программу обязательного страхования вкладов.

Перечисленные немногочисленные минусы и количественно, и качественно уступают длинному списку плюсов, которые получают владельцы дебетовых карт. Поэтому вполне очевидно, что популярность удобного и выгодного финансово-платежного инструмента в дальнейшем будет только расти.

Дебетовые карты с кэшбэком

Вторым крайне привлекательным и выгодным свойством многих дебетовых карт выступает так называемый кэш-бэк. Под этим термином понимается возврат части уплаченных при помощи карточки средств ее владельцу. Предоставление такой возможности обладателям дебетового пластика стало важнейшей частью многочисленных рекламных кампаний, ставших в итоге весьма эффективными и выгодными для банков-эмитентов. Количество выпущенных ими дебетовых карт резко увеличилось и превратило кэш-бэк в массовое явление.

Преимущества дебетовых карт с кэшбеком

Более того, интерес к новому способу увеличения собственных оборотов проявило большое количество коммерческих компаний, работающих в самых различных областях деятельности. В результате в настоящее время расходы по выполнению операций, связанных с кэш-бэком, в большинстве случаев делятся между эмитентом и участвующим в акции предприятием (ко-брендинговые карты). При этом выигрывают все:

- клиент получает товар со скидкой, зачастую весьма существенной (в некоторых случаях –10% и выше);

- банк получает отличную возможность рекламировать выпускаемый платежный инструмент;

- коммерческая организация увеличивает обороты за счет дополнительных продаж.

Овердрафт: реальная выгода или неприятный сюрприз?

Банк может разрешить пользоваться его деньгами (овердрафт). Различают разрешенный и неразрешенный (технический) овердрафт.

Разрешенный овердрафт. Как правило, эта услуга предлагается банком после изучения платежеспособности клиента на протяжении нескольких месяцев. Представляет собой мини-кредит на короткий срок. Если вам не хватает собственных денег на счете для проведения оплаты, овердрафт дает право погасить недостающую сумму за счет средств банка. Конечно, не бесплатно.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Другой случай – неразрешенный (технический) овердрафт. Чтобы неожиданно для себя не оказаться в долгах, давайте разберемся с этим понятием. Случаи возникновения технического овердрафта:

- При снятии наличных в банкомате «чужого» банка может взиматься комиссия, которая спишется с вашего расчетного счета. При недостатке средств вы уйдете в «минус».

- При расчетах за границей рублевой картой образуется курсовая разница, которая тоже должна быть оплачена.

- Периодическое годовое обслуживание банком снимается автоматически.

- При некоторых типовых платежах отсутствует обязательная авторизация. В этом случае сумма списывается без запроса информации о балансе счета.

Таким образом, есть возможность уйти в «минус» и с дебетовой картой. Поэтому стоит всегда иметь на ней небольшой остаток (в пределах 500 руб.), чтобы своевременно погасить задолженность. Если приходится часто прибегать к заемным средствам, то лучше завести кредитку, на которой предусмотрен льготный беспроцентный период пользования «чужими» деньгами.

Для чего нужна дебетовая карта?

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

- получения заработной платы, пенсий, пособий, стипендий;

- снятия наличных денег;

- перевода средств с одного счета на другой;

- хранения и накопления денежных средств.

Преимущества:

- Компактность. Нет необходимости иметь при себе наличные деньги, которые занимают много места в кошельке или карманах.

- Экономия времени. При оплате товаров и услуг вы не тратите минуты на поиск необходимой суммы и ожидание сдачи.

- Оперативность. Возможность получить деньги в любое время и там, где удобно.

- Круглосуточное обслуживание. Доступ к деньгам 24 часа и 7 дней в неделю.

- Надежность и безопасность. Можно не беспокоиться о сохранности крупной суммы. Если потеряли или украли карту, один звонок на горячую линию банка ее заблокирует.

- Страхование. Каждый владелец является участником государственной системы страхования. Это означает, что в случае отзыва у банка лицензии все деньги (до 1,4 млн. рублей) будут возвращены в полном объеме.

- Многофункциональность. Не выходя из дома, вы оплачиваете товары и услуги, покупаете валюту, переводите деньги с одного счета на другой.

- Возможность накопления. Банки часто предлагают начисление процентов на остаток счета. Это очень удобно, если вы хотите накопить определенную сумму на счете и защититься от инфляции.

- Приятные бонусы. Банки разрабатывают различные программы лояльности. Среди них онлайн-обслуживание, пакеты услуг, бесплатный доступ к СМС-банкингу, беспроцентный льготный период при пользовании овердрафтом. Одним из инструментов повышения лояльности является кэшбэк – это возмещение части затраченных на покупку средств.

В моих отдельных статьях вы можете подробнее почитать о дебетовых картах:

- Сбербанк,

- Альфабанк,

- банк Тинькофф,

- ВТБ 24.

- Самые лучшие дебетовые карты 2020 года.

- Дебетовые карты с процентом на остаток.

Рейтинг дебетовых карт

Каждый банк предоставляет различные условия предоставления дебетовых карт. Наши специалисты решили выяснить: дебетовая пластиковая карта это выгодно при оформлении в любом банке? При составлении рейтинга, за основу брались такие показатели, как:

- Возможность открыть карту в любой валюте. Чаще всего клиенты открывают карты в рублях, но не исключена и возможность открытия в иностранной валюте;

- Стоимость обслуживания карточки;

- Возможность подключения овердрафта;

- Подключение такой функции, как кешбэк и ее характеристики. Эта функция позволяет получать на карту часть денег, которые были потрачены;

- Начисление процентов на сумму, которая остается на карточке и величина этих процентов;

- Величина процентов, которые банк берет от суммы обналичивания.

Дебетовая Пенсионная карта Сбербанка

Естественно, для каждого человека вышеперечисленные пункты могут дополняться, но большинство ориентируется, как минимум на данный список при выборе карточки.

Выгодная дебетовая картаДебетовые карты – что это миф или реальность? В текущем году самые лучшие условия по всем пунктам предоставляют:

- ОТП-Банк: карточка Gold «Доходная»;

- Банк «Русский Стандарт»: Gold – «Вank в кармане»;

- Русславбанк: карточка «Доходная»;

- Тинькофф Банк: карточка «Tinkoff Black».

Ниже перечислен рейтинг карточек, которые являются самыми доходными в этом году:

- Русславбанк: карточка «Instant» – доходность 15% начисляется на любую сумму;

- iBank: карточка «Visa Platinum» – 15% на сумму от 30 000 до 300 000 рублей;

- РИБ: «Пакет накопительный» – 15% на сумму от 30 000 до 700 000 рублей;

- ВПБ: «Instabank» – 14% на сумму от 20 000 рублей;

- БКС-банк: «Пакет Глобал» – 14% на сумму от 300 000 до1,5 млн. рублей и при наличии покупок в месяц на сумму от 50 000 рублей.

Сегодня людям нужны не только карточки, вместо наличных денег, но и возможность получать доход с хранящихся на карточках деньгах. Банки быстро ловят потребности населения и выдают предложения, которые не могут не заинтересовать. Все чаще граница между дебетовой и кредитной карточкой размывается, превращаясь в карточку 2 в 1. Возможно в скором будущем различия между карточками полностью исчезнут, а пока каждый волен выбирать то, что ему наиболее выгодно.

Нашли опечатку? Выделите и нажмите CTRL+Enter

Виды дебетовых карт

Дебетовые карты классифицируются по разным основаниям.

Отличие по функциям

Существуют карты с начислением процента на остаток суммы на банковском счете и без такового. Обычно банки начисляют процент на остаток средств в конце месяца.

Отличие по системе бонусов

Есть карты, с помощью которых происходит расчет в специализированных магазинах — с накоплением бонусов. После этого их можно потратить, оплачивая товары и услуги.

Отличие по овердрафту

Многие банки предоставляют возможность оформить дебетовую карту с овердрафтом, то есть с возможностью выходить за пределы собственной суммы. Когда на карте есть собственные денежные средства, ее владелец может взять определенную сумму в долг у своего банка, причем без дополнительного оформления. Ее размер оговаривается при заключении договора.

Отличие по статусу

Существуют простые и привилегированные карты: PLATINUN, GOLD и SILVER. В отличие от простых карт они дают владельцам дополнительные возможности: скидки, бонусы, бронь и так далее. Обслуживание данных карт обходится владельцам дороже, однако это окупается преимуществами.

Отличие по уровню защищенности

Есть обычные карты с магнитной полосой и чиповые карты с магнитной полосой. Вторые защищены лучше: встроенный в карту чип представляет собой микропроцессор, который содержит информацию о владельце, его счетах и произведенных операциях. Скопировать информацию с чипа сложнее, нежели с магнитной полосы.

Однако в случае потери карты необходимо срочно позвонить по номеру телефона «Горячей линии» банка и попросить заблокировать карту. Новая карта будет изготовлена банком платно или бесплатно для владельца: данный вопрос отдельно оговаривается в договоре при его заключении.

Отличие по имени владельца

Карты бывают обезличенными и именными. Первые выдаются клиенту сразу после подписания договора с банком, а вторые — в течение 45 дней, поскольку изготавливаются для конкретного владельца. Его инициалы будут стоять в левом нижнем углу карты. Номер обезличенных карт состоит из 18 цифр, а номер именных карт — из 16.

Отличие по платежным системам

К основным платежным системам относятся следующие:

- VISA INTERNATIONAL;

- MASTERCARD;

- WORLDWIDE MAESTRO;

- AMERICAN EXPRESS;

- ПРО-100 (платежная система Банка России).

85% рынка всех дебетовых карт занимают карты этих лидеров.

Каждая платежная система выпускает карты разных видов, в зависимости от набора возможностей: существуют простые и привилегированные карты. Например, VISA ELECTRON относится к первому типу и имеет ряд ограничений в использовании, а VISA CLASSIC — ко второму, являясь более статусной и обладая большими возможностями.

Конечно, стоимость выпуска карт первой группы и их годовое обслуживание значительно дешевле.

Отличие по месту обслуживания

Есть карты, которые принимаются лишь в России, а есть с действием по всему миру, например, VISA CLASSIC или MASTERCARD STANDART.

Виды дебетовых карт и стоимость обслуживания

Существует ряд признаков, которые используются для классификации дебетовых карт, присутствующих сегодня на отечественном рынке банковских услуг. Наиболее часто в подобных целях используются два параметра: тип платежной системы, который используется пластиком, и уровень престижности карточки. В соответствии с указанными признаками выделяют следующие типы и категории дебетовых карточек.

VISA

Одна из двух, наряду с MasterCard, самых широко применяемых при расчетах во всем мире платежных систем, которые признаны своеобразным финансовым стандартом. Сегодня практически любая дебетовая банковская карточка является совместимой с VISA. В противном случае ей практически невозможно рассчитывать на популярность и востребованность на рынке.

Наиболее простыми в изготовлении и бюджетными в обслуживании считаются пластики Electron, самыми сложными и дорогими – премиальные карты Platinum или Gold.

Фото №1. Карты VISA

MasterCard

Сказанное в отношении системы VISA справедливо и для MasterCard. Главным различием между ними является основная валюта расчета. В MasterCard таковой выступает евро, эмитированный Евросоюзом, а для VISA – американский доллар. Остальные параметры рассматриваемых платежных систем практически одинаковы.

American Express

Эта платежная система применяется в России относительно мало. Наиболее активно она предлагается двумя отечественными банками – Сбербанком и Русским Стандартом. Поэтому сегодня встретить дебетовую карту American Express, становится все проще

Важной особенностью подобных пластиков выступает ориентация на премиальный уровень обслуживания

Фото №2. Одна из карт American Express

Maestro

Созданная в 1990 году платежная система формально считается самостоятельной. Однако, фактически она базируется на более известной и распространенной MasterCard. Основные особенности Maestro – бюджетная стоимость обслуживания и относительно небольшой перечень предоставляемых банковских услуг.

МИР

Национальная система платежей МИР была создана в 2015 году. Ее появление стало ответом отечественных властей на международные финансовые санкции, введенные в 2014 году и повлекшие за собой блокировку некоторых операций для российских участников банковского рынка в системах VISA и MasterCard.

Сегодня на дебетовые карты МИР переведена значительная часть расчетов из российского бюджета, например, по выплате пенсий и заработной платы сотрудникам государственных организаций и учреждений. К системе присоединились абсолютно все ведущие отечественные банки, что привело к резкому росту количества карточек МИР на рынке.

Какую дебетовую карту выбрать?

Теперь переходим непосредственно к тому, какую дебетовую карту выбрать в конкретном банке. При выборе нужно исходить из оптимального сочетания «цены и качества», то есть, ваша дебетовая карта должна обеспечивать все ваши потребности, но при этом вы не должны за нее переплачивать

Далее я опять обозначу основные критерии, на которые стоит обращать внимание в разных случаях

Критерий 1. Локальная или международная. Если дебетовая карта необходима вам для поездок за границу, она однозначно должна быть международных платежных систем Visa или Mastercard. Для пользования внутри страны — нужно исходить из того, какие именно операции вы планируете совершать. Во многих случаях международные карты будут предпочтительнее даже для внутреннего использования, поскольку у них более широкая сеть приема и обслуживания.

Критерий 2. Уровень карты. Чем он выше — тем дороже будет стоить выпуск и обслуживание дебетовой карты. Например, Visa Classic будет дороже, чем Visa Electron, Visa Gold — дороже, чем Visa Classic, и т.д. Но и возможности использования тоже будут прибавляться с повышением уровня. Однако, преимущественно все они касаются только использования карты за рубежом. Поэтому для поездок за рубеж есть смысл открывать карту уровня не ниже Classic, а лучше — Gold, поскольку к ней в придачу идет необходимая для выезда за рубеж страховка. Кроме того, от уровня карты зависит лимит на ежедневные и единоразовые операции покупок и снятия наличных по карте: чем выше уровень — тем больше лимиты.

Критерий 3. Visa или Mastercard? Перед выездом за границу поинтересуйтесь, какие карты предпочтительнее в стране, в которую вы собираетесь. Например, для стран Европы предпочтительнее будет дебетовая карта Mastercard, а для США или Канады — Visa.

Критерий 4. Валюта карты. Если карта необходима для выезда за границу — нужно открывать ее в иностранной валюте. Для поездок в европейские страны — в евро, для поездок в большинство других стран — в долларах. Для операций внутри страны потребуется дебетовая карта в национальной валюте.

Критерий 5. Кэшбэк. Оплату в торгово-сервисной сети при помощи карты многие банки поощряют начислением т.н. «кэшбэка» — возвратом небольшого процента от суммы покупки обратно на счет

Если вы планируете активно использовать дебетовую карту для совершения покупок — стоит обратить внимание на размер кэшбэка: чем больше он будет, тем выгоднее для вас карта, тем больше вы сможете сэкономить на покупках

Критерий 6. Бонусы и программы лояльности. Помимо кэшбэка, многие банки, да и сами платежные системы предлагают разного рода программы лояльности. Например, скидки в сети партнеров при оплате картой определенного уровня, размер которых может достигать 5-10%

Обратите внимание и на этот момент

Критерий 7. Проценты на остаток. Некоторые тарифные планы дебетовых карт предполагают начисление банком процентов на остаток средств. Особенно это актуально тем, кто планирует использовать карту для создания накоплений, но и другим будет приятным бонусом.

Критерий 8. Комиссии за операции. Ну и, наконец, нужно сравнивать тарифы на совершение операций по карте, делая акцент на тех операциях, которые вы чаще всего планируете совершать

Например, если вам на дебетовую карту будут приходить переводы — нужно обратить внимание на комиссию за зачисление средств и комиссию за обналичивание в банке/банкомате. Если вы планируете активно пополнять карту — для вас важна комиссия за пополнение наличными

Планируете совершать платежи — комиссия за отправку платежа внутри банка/в другие банки.

Возможно, вам также будет интересно, как выбрать кредитную карту.